«Налоговое стимулирование инвестиционной деятельности на территориях опережающего развития» Институт налоговой политики и налогового

реклама

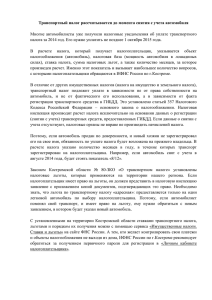

Институт налоговой политики и налогового администрирования (ИНПиНА) «Налоговое стимулирование инвестиционной деятельности на территориях опережающего развития» М.Р. Пинская, д-р экон. наук, директор ИНПиНА, руководитель Департамента налогов и налогового права, Финансового университета при Правительстве Российской Федерации «Налоговые стратегии в России». Конференция газеты The Moscow Times г. Москва, 30 мая 2014 г. 1 Институт налоговой политики и налогового администрирования Оглавление Налоговое стимулирование: 1 задачи и инструменты 2 Анализ экономической ситуации 3 Проблемы и перспективы 1. Налоговое стимулирование: задачи и инструменты Задачи государственного регулирования развития отдельных территорий: 1) формирование «точек роста» в развитых регионах страны, 2) поддержка отстающих регионов, 3) развитие отдаленных территорий. 3 1) формирование «точек роста» в развитых регионах страны Налоговые льготы, действующие на территории особых экономических зон Вид налога Налог на прибыль организаций Налог на имущество организаций Транспортный налог Земельный налог Промышленнопроизводственные ОЭЗ Пониженная ставка налога: - не более 13,5% (в части, зачисляемой в бюджет субъекта РФ); - 2% (в части, зачисляемой в федеральный бюджет). Преференции в части, касающейся определения расходов на НИОКР, в том числе не давшие положительного результата (п. 2 ст. 262 НК РФ) Налоговые каникулы сроком на 10 лет с момента постановки имущества на учет (п. 17 ст. 381 НК РФ). Налоговые каникулы сроком на 5-10 лет с момента постановки транспортного средства на учет. Налоговые каникулы сроком на 10 лет с момента возникновения права собственности на земельные участки, расположенные в ОЭЗ (п. 9 ст. 395 НК РФ). Технико-внедренческие ОЭЗ Пониженная ставка налога: - не более 13,5% (в части, зачисляемой в бюджет субъекта РФ); - 0% (в части, зачисляемой в федеральный бюджет). Налоговые каникулы сроком на 10 лет с момента постановки имущества на учет (п. 17 ст. 381 НК РФ). Ставка налога в размере 0% (ст. 356 НК РФ и законы субъектов РФ) Туристско-рекреационные ОЭЗ Пониженная ставка налога: - не более 13,5% (в части, зачисляемой в бюджет субъекта РФ); - 2% (в части, зачисляемой в федеральный бюджет). С 2012 по 2023 гг. для резидентов ОЭЗ, объединенных в кластер, - 0% (в части, зачисляемой в федеральный бюджет). Налоговые каникулы сроком на 10 лет с момента постановки имущества на учет (п. 17 ст. 381 НК РФ). Налоговые каникулы сроком на 10 лет с момента регистрации транспортного средства (ст. 356 НК РФ). Портовые ОЭЗ Пониженная ставка налога: - не более 13,5% (в части, зачисляемой в бюджет субъекта РФ); - 2% (в части, зачисляемой в федеральный бюджет). Налоговые каникулы сроком на 10 лет с момента постановки имущества на учет (п. 17 ст. 381 НК РФ). Налоговые каникулы сроком на 10 лет с момента регистрации транспортного средства (ст. 356 НК РФ). Налоговые каникулы сроком на 5 лет с месяца возникновения права собственности на каждый земельный участок (п. 9 ст. 395 НК РФ). 4 2) Поддержка отстающих регионов Специальный правовой режим зоны территориального развития (с 2012г.) налоговые льготы и пониженные налоговые ставки на уровне субъекта федерации, инвестиционный налоговый кредит на срок до 10 лет без уплаты процентов Закон РФ от 03.12.2011г. № 392-ФЗ «О зонах территориального развития в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации» Участник регионального инвестиционного проекта (в 2014-2028 гг.) пониженные ставки по налогу на прибыль организаций и налогу на добычу полезных ископаемых Закон РФ от 30.09.2013 № 267-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в части стимулирования реализации региональных инвестиционных проектов на территориях Дальневосточного федерального округа и отдельных субъектов Российской Федерации» 5 3) Развитие отдаленных территорий • Постановление Правительства РФ от 09.08.2006 № 478 «О Федеральной целевой программе «Социально-экономическое развитие Курильских островов (Сахалинская область) на 2007 - 2015 годы» • Распоряжение Правительства РФ от 28.12.2009 № 2094-р «Об утверждении Стратегии социально-экономического развития Дальнего Востока и Байкальского региона на период до 2025 года» • Федеральная Целевая Программа «Экономическое и социальное развитие Дальнего Востока и Байкальского региона на период до 2018 года», разработана Министерством Российской Федерации по развитию Дальнего Востока • Послание Президента Российской Федерации Федеральному Собранию (12 декабря 2013г.) В.В. Путина 6 35 30 15 15 10 10 Республика Алтай Республика Бурятия Республика Тыва Республика Хакасия Алтайский край Забайкальский край Красноярский край Иркутская область Кемеровская область Новосибирская область Омская область Томская область Республика Саха (Якутия) Камчатский край Приморский край Хабаровский край Амурская область Магаданская область Сахалинская область Еврейская автономная область Чукотский автономный округ Белгородская область Воронежская область Костpомская область Московская область Смоленская область Тульская область Республика Каpелия Вологодская область Муpманская область г. Санкт-Петеpбуpг Краснодарский край Ростовская область Кабардино-Балкарская Республика Чеченская Республика Республика Маpий Эл Удмуртская Республика Киpовская область Пензенская область Ульяновская область Тюменская область Республика Бурятия Алтайский край Иркутская область Омская область Камчатский край Амурская область Еврейская автономная область Рис. 1, 2. Удельный вес численности населения с денежными доходами ниже величины прожиточного минимума по субъектам Российской Федерации (в т.ч. в ДВФО и СФО), в % от общей численности населения субъекта в 2012г. 30 25 25 20 20 5 0 5 0 7 Равномерность распределения налоговых доходов к численности занятого населения в ДВФО и СФО 2012г. Индекс Джини в ДВФО = 0,0285, в СФО = 0,2481 ДВФО 2013г. Индекс Джини в ДВФО = 0,1374, в СФО = 0,2684 СФО ДВФО 1.20 Накопленная доля совокупных налоговых поступлений Накопленная доля совокупных налоговых поступлений 1.20 СФО 1.00 0.80 0.60 0.40 0.20 0.00 0.00 0.20 0.40 0.60 0.80 1.00 1.20 Накопленная доля численности занятого населения 1.00 0.80 0.60 0.40 0.20 0.00 0.00 0.20 0.40 0.60 0.80 1.00 1.20 Накопленная доля численности занятого населения 8 Проблемы • Инвестиционный налоговый кредит 1) не несет в себе конкретной целевой направленности: инвестиции могут быть предоставлены на любые цели, 2) принципиальным образом отличается от аналогичного стимулирующего налогового инструмента, используемого большинством развитых стран: в России он предоставляется на условиях платности и возвратности. • Консолидированная группа налогоплательщиков 1) снижение поступлений налога на прибыль организаций в ряде регионов, 2) трудности с планированием и прогнозированием налоговых доходов региональных бюджетов. 9 Структурно-динамический анализ доходов региональных бюджетов СФО ДВФО 10 Кластеризация субъектов Российской Федерации по доле налога на прибыль организаций в объеме налоговых доходов их консолидированных бюджетов 2011г. 2012г. 11 Предполагаемые изменения: 1) Законопроект «О территориях опережающего социальноэкономического развития и иных мерах государственной поддержки регионов Дальнего Востока» (Минвостокразвития России) Преференции резидентам ТОР: 1. Особый режим землепользования 2. Установление льготных ставок арендной платы 3. Особый режим государственного и муниципального контроля (надзора) 4. Льготное подключение к объектам инфраструктуры 5. Применение таможенной процедуры свободной таможенной зоны 6. Применение технических и санитарных регламентов наиболее развитых стран ОЭСР 7. Упрощенный порядок привлечения квалифицированного иностранного персонала Льготы по налогам и страховым платежам, в т.ч. «дедушкина оговорка» 12 Предполагаемые изменения: 2) Законопроект «О внесении изменений в Бюджетный кодекс Российской Федерации, часть вторую Налогового кодекса Российской Федерации и иные законодательные акты в связи с принятием Федерального закона «О территориях опережающего социально-экономического развития и иных мерах государственной поддержки Дальнего Востока» Для резидентов ТОР предусмотрены: 1. Право на освобождение от обязанностей налогоплательщика НДС в течение 10 лет со дня получения статуса резидента ТОР. Такое освобождение будет применяться также в связи с ввозом товаров на территорию РФ; 2. Использование ускоренной амортизации по принадлежащим им объектам амортизируемого имущества (с коэффициентом 2); 3. Пониженная ставка по налогу на прибыль организаций: •нулевая ставка налога, уплачиваемая в федеральный бюджет (вместо стандартных 2%) на период 10 лет с первого налогового периода после приобретения статуса резидента ТОР; •пониженная ставка налога, уплачиваемого в бюджеты субъектов РФ (вместо стандартных 18%), а именно: ставка не выше 5% в течение первых 10-ти лет и затем не более 10% (без ограничения срока). 4. Освобождение от уплаты налога на имущество организаций в течение 10 лет с месяца, следующего за месяцем постановки на учет имущества, созданного или приобретенного для целей ведения бизнеса в ТОР; 5. Применение пониженных тарифов страховых взносов для работодателей - резидентов ТОР (7,6% вместо стандартных 30%). 13 Институт налоговой политики и налогового администрирования (ИНПиНА) Благодарю за внимание Пинская Миляуша Рашитовна [email protected] 14