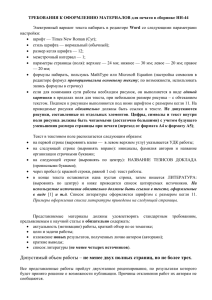

Сравнительный анализ шкал рейтинговых агентств. Метод

advertisement

Сравнительный анализ шкал

рейтинговых агентств.

Метод регулярного сопоставления

Научный руководитель работы:

профессор А.М. Карминский

Координатор проектно-учебной группы:

Александр Василюк

Докладчик: Ответственный исполнитель

Владимир Сосюрко

Содержание доклада

• Рейтинговое пространство: российский

банковский сектор

• Методологии рейтинговых агентств

• Формирование базы данных для проекта

• Рейтинговые модели для российских банков

• Проблема множественного отображения

(мэппинга) шкал

• Метод регулярного сопоставления рейтинговых

шкал

• Схема соответствия шкал: 2006-2010 гг.

• Таблица соответствия для регулятора: 2010 г.

2/34

Динамика рейтинговых услуг для

российских банков

Количество рейтингов банков

259 358 454 604 596

2010 год - 596 рейтингов

3/34

Методологии рейтинговых агентств

Основные вопросы:

• Что лежит в основе кредитных рейтингов (вероятность

дефолта(PD), ожидаемые потери или другие меры

кредитного риска)?

• Особенности методологии:

▫ PIT ил TTC?

▫ Абсолютное или относительное ранжирование?

• Определение дефолта

• Шкала

• Факторы, определяющие кредитные рейтинги:

количественные и качественные, внутренние и

внешние (факторы среды)

4/34

Характеристики исследования

• Источники информации – официальные

документы, публикуемые на сайтах агентств

• Агентства:

– международные (Moody’s, S&P, Fitch)

– российские (НРА, Рус-Рейтинг, Эксперт РА, АК&М)

• В основе исследования лежит работа Estrella

(2000)

5/34

Характеристики кредитных рейтингов

Шкала

PD или EL

Moody’s Investors

Service

Международная и

национальная

EL

Абсолютный или

относительный

риск

Относительный

Standard & Poor’s

Международная и

национальная

PD

Относительный

Cycle

Fitch Ratings

Международная и

национальная

PD

Относительный

Cycle

АК&М

Национальная

Нет информации

Point

НРА

Национальная

Нет

информации

PD

Абсолютный

(рассчитывается PD)

Point

Рус-Рейтинг

Национальная

PD и EL

Относительный

Point

Эксперт РА

Национальная

Нет

информации

Относительный

Point

Рейтинговое

агентство

Point-in-time или

Through-the-cycle

Cycle

6/34

Рейтинговое

агентство

Определение дефолта

1)Неспособность должника провести своевременную выплату

основной суммы долга и/или процентов согласно своим

финансовым обязательствам

2)Начало процедуры банкротства, назначение конкурсного

управляющего и начало конкурсного производства, ликвидация

Международные

или прочие формы закрытия предприятия или прекращения

агентства

деятельности должника

3)Какой-либо принудительный обмен обязательств, при котором

кредиторам предлагаются ценные бумаги с менее благоприятными

структурными или экономическими условиями в сравнении с

имеющимися обязательствами

Российские

агентства

Нет информации

7/34

Факторы, определяющие кредитный

рейтинг банка

• Качественные показатели:

– Операционная среда

– Рыночные позиции

– Менеджмент

– Вероятность поддержки

• Количественные финансовые показатели

8/34

Операционная среда

• Суверенный риск, экономическая среда,

характеристики рынка (конкуренция,

степень концентрации, регулятивная база,

поддержка со стороны государства)

• Особое внимание к данному фактору со

стороны международных рейтинговых

агентств

9/34

Менеджмент

•

•

•

•

Качество и профессионализм менеджмента

Качество корпоративного управления

Характеристики стратегии банка

Политика управления рисками

10/34

Финансовые показатели

•

•

•

•

Достаточность капитала

Ликвидность

Рентабельность

Кредитные риски (качество кредитного

портфеля)

• Рыночные риски

• Концентрация в базе фондирования

11/34

Отображение рейтинговых шкал

Устоявшиеся подходы к сопоставлению (мэппингу) рейтинговых шкал отсутствуют

Предпринятые попытки в России сводятся к следующему:

Ассоциация региональных банков России: попарное сравнение на ограниченном

статистическом материале без учета исторической составляющей

СРО НФА: экспертный опрос и согласование таблицы соответствия

Отдельные публикации: попарный статистический анализ

ГУ-ВШЭ и РЭШ: сопоставление рейтингов Moody’s и S&P для банков и

предприятий, ориентированное на оценивание отличительных факторов

Недостатки: использование только парных сравнений отображений,

несопоставимость соответствия шкал, линейность отображений и ограниченное

использование возможностей эконометрических методов

Первая реализация множественного сравнения: сопоставление рейтинговых шкал

на основе эконометрических моделей рейтингов агентств Moody’s, Fitch и S&P для

промышленных компаний и банков (ГУ-ВШЭ, 2010)

ВЫВОД: Требуется интенсивная проработка с учетом ограничений на постановку и

возможности российской действительности и данных, в том числе обеспечение

регулярного обновления таблиц соответствия

12/34

Формирование базы данных

по российским банкам

• Рейтинги

– Международные агентства (3 агентства – 6 шкал)

– Российские агентства (4 агентства)

• Финансовые данные (23 показателя)

– Интерфакс

– ЦБ

• Институциональные индикаторы

– Тип собственности

– Возраст банка

13/34

Характеристики интегрированной

базы данных

• Временной диапазон: 1 кв. 2006 – 4 кв. 2010

(20 кварталов)

• 370 российских банков, имеющих хотя бы один рейтинг за

этот период

• Всего 7400 различных наблюдений банков

Фрагмент базы данных по рейтингам

Date

801

801

801

801

…

Bank_id

3 255

3 257

3 261

3 266

…

SP

SP_ru

M

Ba3

M_ru

CCC

ruB+

…

…

B3

B3

…

Baa2.ru

Baa3.ru

…

F

B

F_ru

BBB+(rus)

…

…

14/34

Характеристики выборки российских банков

• 2645 наблюдений по 370-ти банкам

• Кредитные рейтинги международных агентств (S&P,

Moody’s, Fitch) в иностранной валюте, рейтинги по

национальной шкале

• Кредитные рейтинги российских агентств (AK&M, Эксперт

РА, НРА, Рус-Рейтинг)

• 35 государственных и 34 иностранных банка

• Квартальные финансовые показатели из отчетности

банков по РСБУ за период с I кв. 2006 по III кв. 2010 гг.

Источник – «Интерфакс-100: Российские банки»

15/34

Ожидаемое влияние факторов в моделях

(ordered probit)

Обозначение

Показатель

Ожидаемое

Знак в моделях

влияние

LTA

Логарифм совокупных активов

+

-

EQ_TA

Собственный капитал/Совокупные активы

∩

+ при квадрате

показателя

-

+

-

+

∩

+ при квадрате

показателя

-

+

-

+

LIQ_1

LIQ_2

LC_TA

NPL_LC

LLP_LC

Кредиты экономике/(Депозиты, долговые

обязательства, собственный капитал)

Рыночные фонды за вычетом ликвидных

активов/Совокупные активы

Кредиты экономике/Совокупные активы

Просроченные кредиты/Кредиты

экономики

Резервы на возможные потери по

ссудам/Кредиты экономике

16/34

Ожидаемое влияние факторов в моделях

Обозначение

Показатель

Ожидаемое

Знак в моделях

влияние

ROA

Прибыль до переоценки и

резервов/Совокупные активы

+

-

EFF

Расходы на персонал/Доходы по активам

-

+

+

-

+

-

+

-

+

-

INC_ST

ST_DUM

FOR_DUM

SOV_DUM

Кредиты физическим лицам/Кредиты

экономике

ST_DUM=1 соответствует наличию

поддержки государства

FOR_DUM=1 соответствует наличию

поддержки иностранного капитал

SOV_DUM=1 Соответствует более

высокому суверенному рейтингу

17/34

Результаты оценивания моделей

Логарифм совокупных

активов

Собственный капитал/

Совокупные активы

SP

SP_ru

M

M_ru

F

F_ru

-1,170***

-1,350***

-0,735***

-0,874***

-0,588***

-0,832***

-4,859***

-7,912***

-9,122***

-9,676***

-1,233***

-8,629***

17,808***

18,544***

-0,255***

-0,264***

Квадрат показателя

Кредиты экономике/

(Депозиты, долговые

обязательства, собственный

капитал)

Кредиты экономике/

Совокупные активы

Кол-во наблюдений

Псевдо-R2

Доля точных предсказаний

(∆=0)

Доля предсказаний с

ошибкой в одну

градацию(|∆|≤1)

-0,708**

-1,401**

10,528***

-0,620***

-0,669***

1,047**

1,138**

380

285

1162

1079

622

482

0,313

0,393

0,245

0,213

0,214

0,208

0,445

0,414

0,454

0,424

0,445

0,384

91%

92%

90%

90%

89%

90%

*,**,*** – значимость на 10%, 5%, 1% уровнях доверия соответственно.

18/34

Результаты оценивания моделей

Просроченные кредиты/

Кредиты экономики

Резервы на возможные

потери по ссудам/ Кредиты

экономике

Прибыль до переоценки и

резервов/ Совокупные

активы

Расходы на персонал/

Доходы по активам

SP

SP_ru

M

M_ru

10,331***

9,202***

4,868***

9,438***

-8,440***

-3,582**

F

F_ru

2,689***

4,638***

-1,163***

-2,983***

-6,431***

-3,400***

ST_DUM

-0,971***

-1,195***

-1,598***

-1,465***

-0,871***

-1,422***

FOR_DUM

-1,595***

-3,523***

-1,632***

-1,495***

-1,499***

-1,490***

-0,539***

0,419***

0,450***

-0,419***

-0,421***

380

285

1162

1079

622

482

0,313

0,393

0,245

0,213

0,214

0,208

0,445

0,414

0,454

0,424

0,445

0,384

91%

92%

90%

90%

89%

90%

SOV_DUM

Кол-во наблюдений

Псевдо-R2

Доля точных предсказаний

(∆=0)

Доля предсказаний с

ошибкой в одну

градацию(|∆|≤1)

*,**,*** – значимость на 10%, 5%, 1% уровнях доверия соответственно.

19/34

Результаты оценивания моделей

AKM

ERA

RR

NRA

Логарифм совокупных активов

-2,419***

-1,163***

-1,139***

-1,990***

Собственный капитал/ Совокупные активы

-19,547***

-5,230***

-3,861***

-14,098***

32,133**

11,787***

Квадрат показателя

Кредиты экономике/ (Депозиты, долговые

обязательства, собственный капитал)

Кредиты экономике/ Совокупные активы

-1,021***

2,756**

-1,253***

Просроченные кредиты/ Кредиты экономики

Прибыль до переоценки и резервов/

Совокупные активы

Кол-во наблюдений

14,608***

10,221***

-57,523***

7,721***

-13,552***

158

827

329

365

Псевдо-R2

0,635

0,372

0,277

0,425

Доля точных предсказаний (∆=0)

Доля предсказаний с ошибкой в одну

градацию(|∆|≤1)

0,854

0,693

0,471

0,578

94%

94%

92%

90%

20/34

Сопоставление рейтингов

международных агентств

S&P

S&P

Moody’s

0,382

Fitch

0,374

Moody’s

Fitch

-0,382

-0,374

0

0

• Агентство Standard and Poor's более консервативно в

присвоении рейтингов российским банкам, чем два

других агентства

21/34

Метод регулярного сопоставления

рейтинговых шкал

•

•

•

•

Предназначен для регулярного сопоставления рейтинговых шкал

российских банков, а также сопоставления шкал в случае оперативной

необходимости

Разработан по заказу Международной финансовой корпорации (IFC) для

организации процесса сопоставления и поддержания матриц

соответствия рейтинговых шкал регуляторами (в частности,

Министерством финансов РФ) в актуальном состоянии

Метод детализирован в результате сравнительного анализа нескольких

предварительно отобранных методов

Метод опирается на решение оптимизационной задачи минимизации

меры близости совокупности расстояний между допустимыми парами

рейтингов

–

–

–

–

одних и тех же банков

в одно и то же время

приведенных в единую (базовую) шкалу

с помощью параметризованных отображений шкал

определение параметров которых и является задачей метода

• В предварительном варианте реализован на стандартном

эконометрическом пакете за счет специальной структуры данных

22/34

Этапы реализации метода

•

•

•

•

•

•

•

•

•

•

•

Выбор базовой шкалы для отображения в нее всей совокупности рассматриваемых

рейтинговых шкал

Отображение всех шкал в числовую ось путем сопоставления градациям рейтингов

последовательных целых чисел

Определение наиболее информативных классов преобразований шкал за счет исследования

аппроксимаций вероятностей дефолтов для рейтинговых агентств с устойчивой историей

(отобраны линейное, логарифмическое и степенное (до уровня 5) преобразования)

Определение расстояния между двумя отображениями рейтингов различных агентств для

одного и того же банка в одно и то же время (принято обычное эвклидово расстояние)

Формирование критерия близости отображений в виде интегральной функции от попарных

расстояний (принята сумма квадратов попарных расстояний по всем сравнимым парам

рейтингов)

Сравнительный анализ модификаций методов за счет формулировки ограничений на

множество сравниваемых пар (рассмотрены сравнения для пар рейтингов с выбранной

базовой шкалой, симметричная постановка без выделения шкалы)

Определение статистических характеристик сравниваемых подходов и выбор основного

Решение задачи минимизации расстояния для оценивания параметров отображений для

всех шкал

Формирование схемы соответствия

Выбор точности представления для таблицы (принята точность в четверть градации)

Формирование таблицы соответствия и представление ее регуляторам

23/34

Формирование и использование

базовой шкалы

Рейтинговые

шкалы

RS1

RSi

RSN

Числовые

шкалы

Базовая шкала

NS1

NSi

NSN

F1(α1)

Fi(αi)

BS

FN(αN)

24/34

Формирование данных для использования

пакета EViews

• Данные формируются на

квартальной основе

• Для каждого банка на

выбранную дату в выборку

включаются банки, имеющие

рейтинг, по базовой шкале

(Moody’s), а также еще хотя бы

один рейтинг другого агентства.

Включаются всевозможные

пары такого вида для каждого

из рассматриваемых банков

M

M_RU

Дамми на

наличие

рейтинга

D_M

D_ M_RU

SP

D_SP

SP_RU

D_SP_RU

F

D_F

F_RU

D_F_RU

Шкала агентства AK&M

AKM

D_AKM

Шкала агентства

«Эксперт РА»

ERA

D_ERA

Шкала

Национального

рейтингового агентства

NRA

D_NRA

RR

D_RR

Наименование

рейтинговой шкалы

Международная Moody’s

Российская Moody’s

Международная

Standard & Poor’s

Российская

Standard & Poor’s

Международная

Fitch Ratings

Российская Fitch Ratings

Шкала агентства

«Рус-Рейтинг»

Рейтинг в

этой шкале

25/34

Таблица соответствия буквенных и числовых

шкал рейтингов

S&P

SP

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBBBB+

BB

BBB+

B

BCCC+

CCC

CCCCC

S&P (рус)

SP_ru

1 ruAAA 1

2 ruAA+ 2

3 ruAA

3

4 ruAA- 4

5 ruA+

5

6 ruA

6

7 ruA7

8 ruBBB+ 8

9 ruBBB 9

10 ruBBB- 10

11 ruBB+ 11

12 ruBB

12

13 ruBB13

14 ruB+

14

15 ruB

15

16 ruB16

17 ruCCC+ 17

18 ruCCC 18

19 ruCCC- 19

20 ruC

20

Moody’s Moody’s( рус)

M

Aaa

Aa1

Aa2

Aa3

A1

A2

A3

Baa1

Baa2

Baa3

Ba1

Ba2

Ba3

B1

B2

B3

Caa1

Caa2

Caa3

C

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

M_ru

Aaa.ru

1

Aa1.ru

2

Aa2.ru

3

Aa3.ru

4

A1.ru

5

A2.ru

6

A3.ru

7

Baa1.ru 8

Baa2.ru 9

Baa3.ru 10

Ba1.ru

11

Ba2.ru

12

Ba3.ru

13

B1.ru

14

B2.ru

15

B3.ru

16

Caa1.ru 17

Caa2.ru 18

Caa3.ru 19

C.ru

20

Fitch

F

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBBBB+

BB

BBB+

B

BCCC+

CCC

CCCC

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Fitch (рус)

F_ru

AAA(rus)

AA+(rus)

AA(rus)

AA-(rus)

A+(rus)

A(rus)

A-(rus)

BBB+(rus)

BBB(rus)

BBB-(rus)

BB+(rus)

BB(rus)

BB-(rus)

B+(rus)

B(rus)

B-(rus)

CCC+(rus)

CCC(rus)

CCC-(rus)

C(rus)

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Эксперт

РА

ERA

A++

1

A+

2

A

3

B++

4

B+

5

B

6

C++

7

C+

8

C

9

НРА

NRA

AAA 1

AA+ 2

AA

3

AA- 4

A+

5

A

6

A7

BBB+ 8

BBB 9

BBB- 10

BB+ 11

BB

12

BB- 13

АК&М

Рус-Рейтинг

AKM

RR

A++

A+

A

B++

B+

B

C++

C+

C

1

2

3

4

5

6

7

8

9

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBBBB+

BB

BBB+

B

BCCC+

CCC

CCCC

26/34

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Критерий выбора параметров

множественного отображения шкал

min

{ i ,i 1,..,N }

(F (R

i1

i 1 jt

, i 1 ) Fi 2 (Ri 2 jt , i 2 ))2

Q

Q - множество комбинаций { № квартала t, № банка j,

рейтинг базового агентства Ri1jt, рейтинг другого агентства

Ri2jt }

t = 1, … , T

j = 1, …., K

Fi1 : Ri → Rбаз

Fi = αi1 ∙ fi (Ri) + αi2

fi – линейная, степенная, логарифмическая функция

Аналогия: Аппроксимация статистик вероятности отказа степенная

27/34

Выбор метода

Множественное отображение

в базовую рейтинговую шкалу:

• линейное

• логарифмическое

Moody’s – S&P

• полином (до 5-й степени)

Moody’s – Moody’s (национальная)

28/34

Логарифмическая модель

множественного мэппинга

Для данных по агентству Moody’s за

1980-2008

годы

по

средним

кумулятивным

дефолтам

по

долгосрочным заимствованиям PD

хорошо аппроксимируется степенной

зависимостью:

PD = 0,000218×R3,8

25

20

15

10

5

0

1

3

5

7

9

11

13

15

17

19

Логарифмическая модель

по данным за 2006-2010 годы

M = const∙Ra ↔ Ln(M) = a∙Ln(R)+b

Переменная

LOG(M_RU)*D_M_RU

D_M_RU

LOG(SP)*D_SP

D_SP

LOG(SP_RU)*D_SP_RU

D_SP_RU

LOG(F)*D_F

D_F

LOG(F_RU)*D_F_RU

D_F_RU

FD LOG(AKM)*D_AKM

D_AKM

Model

LOG(ERA)*D_ERA

D_ERA

LOG(RR)*D_RR

D_RR

LOG(NRA)*D_NRA

D_NRA

Кол-во наблюдений

R2

Коэффициенты a,b

0,254

2,202

0,916

0,146

0,265

2,113

0,749

0,594

0,213

2,162

0,269

2,491

0,373

2,329

0,674

1,016

0,163

2,474

3432

0,902

p

0,000

0,000

0,000

0,029

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

0,000

29/34

Сопоставление шкал рейтингов: 2006-2010

(логарифмическая спецификация)

НРА

Рус-Рейтинг

Эксперт РА

AK&M

Fitch (ru)

Fitch

S&P (ru)

S&P

Moody’s (ru)

Moody’s

30/34

Соответствие для международных банков

• 3639 парных наблюдений (Moody’s – другое РА)

• Временной диапазон 1995 – 2010 гг.

• Всего 290 различных банков

Fitch

S&P

Moody’s

Диаграмма сопоставления шкал международных рейтинговых агентств

(логарифмическая спецификация)

31/34

Таблица соответствия рейтингов: 2010 г.

Moody‘s

A3

Baa1

Baa2

Baa3

Ba1

Ba2

Ba3

Moody’s_RU

S&P

S&P_RU

Fitch

ruAAA

Aa2.ru

BBB+

BBB

BBBBB+

BB

BB-

ABBB+

BBB

BBBBB+

BB

Aa3.ru

B+

ruA+

ruA

ruA-

BB-

A2.ru

ruBBB+

B

A3.ru

ruBBB

Aaa.ru

Aa1.ru

A1.ru

B1

ruAA+

ruAA

ruAA-

B+

BBaa1.ru

Baa2.ru

B3

CCC+

ruBBBruBB+

ruBB

BCCC+

Baa3.ru

Caa2

AK&M

ERA

NRA

AA

AA-

AAA(rus)

AA+(rus)

AA(rus)

AA-(rus)

A+(rus)

A(rus)

A-(rus)

RusRating

A++

A+

A++

A+

AA+

A+

A

ABBB+

BBB

AA

BBB-

AAA

B

B2

Caa1

Fitch_RU

Ba1.ru,

Ba2.ru

Ba3.ru

B1.ru, B2.ru

CCC

CCC-

B3.ru

ruBBruB+

ruB

ruBruCCC+

ruCCC

ruCCC-

CCC

BBB+(rus)

BBB(rus)

BBB-(rus)

BB+(rus)

BB(rus)

BB-(rus)

B+(rus)

B(rus)

B-(rus)

CCC+(rus)

CCC(rus)

CCC-(rus)

….

BB+

A

A

B++

AAA+

BB

A

BB-

AB+

BBB+

B++

B+

CCC-

…

BBB

B

BBBBB+

B-

BB

CCC+

B

Caa3

Caa1.ru,

Caa2.ru

Caa3.ru

CC

32/34

B+

BB-

CCC

Рекомендации по использованию

• Для регулярного сопоставления рейтинговых шкал

рекомендуется использовать квартальные данные за 4

прошедших квартала

• Рекомендуется использовать логарифмическую шкалу

преобразований и цифровой аналог шкалы Moody’s в

качестве базовой

• Рекомендуется не реже 1 раза в год осуществлять

построение таблицы с использованием долгосрочного

метода сопоставления шкал для каждого из агентств и

предусматривающего включение в наблюдение также

финансовых, макро- и институциональных индикаторов за

больший временной интервал, ориентировочно 3-5 лет

33/18

НИУ ВШЭ, 16 марта 2011

Научный семинар «Эмпирические исследования банковской деятельности»

Спасибо за внимание!

Ваши вопросы?

Александр Василюк

Владимир Сосюрко

34/34