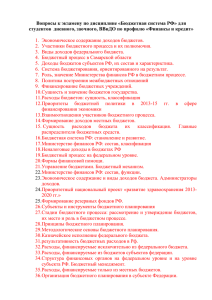

Цели и задачи современного этапа бюджетной реформы в

advertisement