Евгений Нейман, Переоценка проблемных активов банка в

реклама

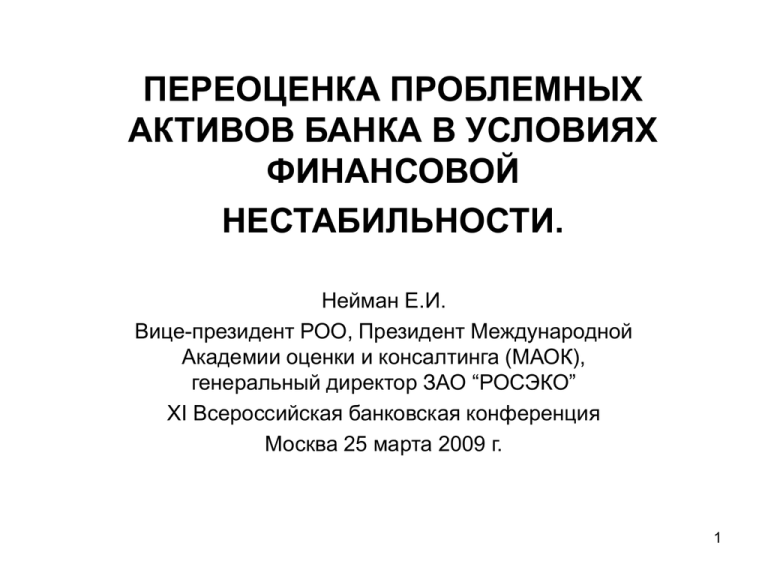

ПЕРЕОЦЕНКА ПРОБЛЕМНЫХ АКТИВОВ БАНКА В УСЛОВИЯХ ФИНАНСОВОЙ НЕСТАБИЛЬНОСТИ. Нейман Е.И. Вице-президент РОО, Президент Международной Академии оценки и консалтинга (МАОК), генеральный директор ЗАО “РОСЭКО” XI Всероссийская банковская конференция Москва 25 марта 2009 г. 1 Из выступления на форуме в Давосе Председателя Правительства РФ В.В. Путина: «…Это колоссальные дисбалансы, накопившиеся за последние годы. В первую очередь, между масштабами финансовых операций и фундаментальной стоимостью активов, между возросшим спросом на кредитные ресурсы и источниками его обеспечения. Серьезный сбой дала сама система глобального экономического роста, в которой один центр практически без ограничений и бесконтрольно печатает деньги и потребляет блага, а другой производит недорогие товары и сберегает выпущенные другими государствами деньги.»,,, И далее «Смысл нашего предложения в том, что в основу реформы стандартов аудита, бухгалтерского учета, системы рейтингов должно быть положено возвращение к понятию фундаментальной стоимости активов. То есть оценки того или иного бизнеса должны строиться на его способности генерировать добавленную стоимость, а не на разного рода субъективных представлениях. На наш взгляд, будущая экономика должна стать экономикой реальных ценностей. Конечно, возникает вопрос - как этого добиться? Это законный вопрос. У меня на него нет ответа. Нужно подумать вместе.». ДЛЯ ПРЕОДОЛЕНИЯ КРИЗИСА НЕОБХОДИМЫ ИННОВАЦИОННЫЕ ИЗМЕНЕНИЯ В СИСТЕМЕ ЭКОНОМИЧЕСКИХ ИЗМЕРЕНЕИЙ. 2 I. 1. 2. 3. 4. 5. 6. 7. АНАЛИЗ СИТУАЦИИ. Кризис не имеет аналогов и требует применения нетандартных решений. Мониторинг делового климата за февраль 2009 г составил (–28,2) – «ШТОРМ» - «Барометр Деловой России». По итогам 2008 г. и I квартала 2009 г. можно ожидать резкого увеличения компаний в преддефолтном состоянии. Антикризисные меры Правительства направлены на поддержку экспортных отраслей и отражают систему государственного управления сырьевой экономики Падение цен на различных рынках может иметь губительные последствия, как на уровне субъектов федерации, так и для экономики России в целом. Основным следствием кризиса является потеря ценовых ориентиров в экономике. Наблюдается падение объемов кредитования банками предприятий реального сектора вследствие следующих факторов: • Дискриминационные процентные ставки по кредитам для предприятий реального сектора; • Беспрецедентное затягивание сроков рассмотрения кредитных заявок банками. 3 Это приводит к следующим эффектам: • • • Паралич работы в первую очередь средних и малых предприятий ориентированных на внутренний рынок, а не на экспорт; Рост издержек предприятий, невыполнение договорных обязательств, ценовая ассиметрия; Свертывание производственных программ, сокращению рабочих мест, рост социальной напряженности. Среди мер, направленных на стимулирование экономики в рамках «Программы антикризисных мер правительства РФ на 2009 г (п.2.1.2 )» предусмотрено в том числе : • меры по изменению в амортизационной политики, но предложения по изменению базы расчета амортизации на текущий момент отсутствуют; • проведение реструктуризации налоговой задолженности свыше 10 млрд. руб. Эти меры ориентированы на крупные предприятия нефтегазовой отрасли и не решают проблемы малого и среднего бизнеса. 4 II. 1. 2. 3. 4. 5. ОCНОВНЫЕ ПРЕДЛОЖЕНИЯ. Необходима нормализация финансовой отчетности предприятий – заемщиков и переоценка кредитных портфелей банков – кредиторов. Ключевым моментом нормализации финансовой отчетности предприятий – заемщиков является определение рыночной стоимости активов с учетом их экономического обесценения (устаревания). В условиях растущих рынков учет экономического обесценения проводился при оценке конкретных предприятий. На падающих рынках и возникновении угрозы дефолтов финансовых институтов, в первую очередь банков, учет экономического обесценения в отношении кредитных портфелей под залог недвижимости или ценных бумаг (обесценение экономического капитала банка), позволит минимизировать риски дефолтов для банков и для заемщиков. Необходима стоимостная «настройка» портфеля залогов. Проблемы, которые возникают при проведении этой переоценки требуют не только методологических разработок, но, и уточнение действующей нормативной базы. 5 Проблема гармонизации понятий и определений. В соответствии с действующей нормативной базой («Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» - ЦБ РФ №254 – П от 26 марта 2004 г.) в п. 2.3 вводится определение «справедливой стоимости залога», под которой для целей данного Положения понимается : « … цена по которой залогодатель в случае, если он является продавцом имущества, предоставленного в залог, имеющим полную информацию о стоимости имущества и не обязанный ее продавать, согласен был бы его продать, а покупатель, имеющий полную информацию о стоимости указанного имущества и не обязанный его приобрести, согласен был бы его приобрести в разумный срок не превышающий 180 календарных дней». По сути, данное, определение является «свободным» изложением базового определения «рыночной стоимости» приведенное в Федеральном Законе от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» с изменениями и дополнениями, принятыми на их основе нормативными правовыми актами Российской Федерации, в Федеральных стандартах оценки ФСО 1–3, утвержденные приказом Минэкономразвития РФ от 20.07.2007 №№ 254, 255, 256 и Международных Стандартах Оценки МСО-2005. Основным отличием понятия «справедливая стоимость залога» от базового определения «рыночная стоимость» является указание о времени экспозиции объекта оценки, а именно 180 календарных дней от момента выставления объекта на продажу. Гармонизация терминологии, касающейся вопросов стоимостного анализа, используемых в нормативных документах Банка России и законодательства об оценочной деятельности в РФ, требуют своего скорейшего разрешения. 6 Анализ рисков Основной риск такой переоценки связан со следующими факторами: • • • • • • понижение категорий займов; увеличение в этом случае доли «сомнительных займов»; вероятность дефолта заемщика из-за отрицательных чистых активов по РСБУ; увеличение отчислений средств в обязательные резервы; образование отрицательного капитала банка; дефолт банка. Для минимизации риска дефолта предприятия – заемщика и банка - кредитора предлагается осуществлять эту переоценку в следующей последовательности: • • Cсинхронизировать процесс переоценки залогов в банке и определение рыночной стоимости чистых предприятий При проведении оценки рыночной стоимости залогового имущества учитывать как рыночные риски, так и риски портфеля залогов по уже выданным кредитам Предлагаемый алгоритм учета риска, как банка, так и заемщика позволяет минимизировать риски падения цен объектов залога и учитывать государственные гарантии при кредитовании. 7 Виды стоимости и объекты оценки. При проведении данной переоценки необходимо определять следующие виды стоимости на дату переоценки: • рыночную стоимость объекта залога; • справедливую залоговую стоимости объектов залога; • рыночную стоимость чистых активов предприятий – заемщиков. Основные этапы проведения переоценки объектов залога и активов заемщика: 1. Определение единой даты переоценки объекта залога и активов заемщика. 2. Формирование базы залогового имущества с объединением в группы однотипных объектов – аналог инвентарной ведомости основных фондов предприятий. 3. «Стресс – тестирование» портфеля залогов. 4. Оценка рисковой стоимости [value-at-risk (VaR)] кредитного портфеля по итогам «стресс – тестирования» 5. Оценка рыночной и залоговой стоимости объекта залога с учетом финансовой нестабильности на рынках оцениваемого имущества. 6. Переоценка активов предприятий – заемщиков с учетом экономического обесценения активов. 7. Переоценка залогов в портфеле – определение справедливой залоговой стоимости. 8. Финансовый анализ предприятий заемщиков на основе нормализованной отчетности по результатам переоценки активов предприятий. 9. Оценка рисковая стоимость [value-at-risk (VaR)] кредитного портфеля по итогам переоценки. 8 Шаг 1. Определение единой даты переоценки объекта залога и активов заемщика. Для задачи переоценки основным исходным параметром является определение даты переоценки. При переоценке основных фондов предприятий этой датой, как правило, является дата на начало текущего финансового периода – например переоценка по состоянию на 1 апреля 2009 г. Определение даты переоценки является крайне важным вопросом, как для банка, так и для заемщика и регулятора и требует своего согласования. Шаг 2. Формирование базы залогового имущества с объединением в группы однотипных объектов – аналог инвентарной ведомости основных фондов предприятий. Классификация объектов залога для целей переоценки. Основной проблемой при проведении переоценок является именно инвентаризация и четкое описание объектов оценки. При проведении подготовки расчетных баз целесообразно формировать базы данных по типам залогового имущества. В первую очередь это касается объектов недвижимого имущества. 9 Шаг 3. «Стресс – тестирование» портфеля залогов. Цель определить возможные диапазоны изменения залоговой стоимости портфеля.. Например: Для рынка доходной недвижимости: • Реальная денежная масса (агрегат М2); • Курс доллара США к рублю. • Динамика изменения цен на нефть. Возможен выбор иных параметров «стресс – теста». Эти расчеты позволяют определить диапазон возможных потерь, а не величину резервирования капитала. Шаг 4. Оценка рисковой стоимости [value-at-risk (VaR)] кредитного портфеля по итогам «стресс – тестирования» Цель: Определение максимальной ставки дисконтирования СД max при расчете рыночной стоимости объекта залога при применении доходного подхода. Проведение «стресс – тестирования» является функцией департаментов (отделов) в системе риск – менеджмента банка. Целесообразно, чтобы эти работы проводились в контакте с отделами по работе с залогами. Результатом «стресс – теста» может явиться диапазон изменения доходности или максимальная величина ставки дисконтирования СДmax, которая затем используется при реализации доходного подхода при оценке коммерческой недвижимости и при определении экономического обесценения заемщиков. 10 Шаг 5. Оценка рыночной и залоговой стоимости объекта залога с учетом финансовой нестабильности. Нестабильность на рынках не позволяет использовать сравнительный (рыночный) подход. Рекомендуется использовать затратный и доходный подходы. Методология затратного подхода Основная формула при использовании затратного подхода имеет вид: MV = Кп/у*RCN/RC *(1- I) + MVзу где: MV – рыночная стоимость объекта; RCN/RC – стоимость замещения/воспроизводства; I – совокупный износ, включающий в себя физический износ и функциональное и экономическое обесценение; MVзу – рыночная стоимость земельного участка Кп/у - прибыль/убыток предпринимателя. Для того, чтобы учесть кризисные эффекты в данном расчете, примем, что в случае переоценки залогового имущества, имеют место два временных периода: T1 – дата оценки объекта залога при заключении кредитного договора; T2 – дата переоценки объекта залога. Можно предположить, что величина MV(T2) < MV(T1). 11 Расчет убытка предпринимателя. Убыток предпринимателя рассчитывается по формуле: Кп/у = (Cа – MV1зу)/(RC/RCN) где: С1 – прогнозная цена реализации объекта; MV1 – рыночная стоимость земельного участка на начало строительства объекта. Определения RC/ RCN приведены выше. Рыночная стоимость земельного участка на начало строительства может быть определена по данным заемщика, либо исходя из нормативных сроков строительства объекта. Прогнозная цена реализации объекта может быть получена путем индексации цен объектов – аналогов на момент времени Т1 с учетом данных информационных или аналитических агентств, специализирующихся на анализе динамики цен на рынке недвижимости. Предварительные расчеты показали, что величина убытка предпринимателя может составить до 20 % для коммерческой недвижимости для условий московского региона. 12 Методология доходного подхода. На рисунке приведены гипотетические графики дисконтирования в зависимости от времени. изменения арендных ставок и ставок 13 Виды распределения параметров модели. Ставка дисконтирования Вид распределения – логнормальное Минимум - 15% Максимум - 24% Среднее - 21% Арендная ставка торговых помещений Вид распределения – нормальное Минимум - 5 200 руб./кв.м. (уровень покрытия постоянных затрат/издержек) Максимум – 14 800 руб./кв.м. (максимальная рыночная – на август 2008 г.) Среднее – 10 000 руб./кв.м. 14 Результаты моделирования – анализ чувствительности. -0,64 Ставка дисконтирования Арендная ставка (Торговые помещения) 0,63 Арендная ставка (Аттракционы) 0,26 Арендная ставка (Рестораны и Торговля) 0,15 Арендная ставка (Фитнес-центры) 0,15 Арендная ставка (Офисные помещения) 0,11 Арендная ставка (Прочая деятельность) 0,07 Арендная ставка (Гостиницы) 0,07 -0,8 -0,4 0 0,4 0,8 Параметр Вклад в итоговый результат Коэффициент корреляции Ставка дисконтирования 43,06% -0,636 Арендная ставка (торговые помещения) 42,64% 0,633 Прочие арендные ставки менее 15,0 % менее 0,26 % 15 Результаты моделирования – расчет итоговой рыночной стоимости. Среднее значение стоимости - 3 465 396 тыс. руб. С вероятностью 75,0 % итоговая стоимость находится в диапазоне от 3 028 334 до 3 918 973 тыс. руб. 16 Сведение результатов затратного и доходного подходов и определение «справедливой залоговой стоимости». При начале процесса торгов, в случае ограничения времени реализации, цена продавца принимается равной максимальной величине, полученной из подходов, при определении рыночной стоимости. Цена покупателя при этом может быть принята равной минимальной величине, полученной из подходов, при определении рыночной стоимости. Определенная Оценщиком рыночная стоимость соответствует торгу, происходящему в отсутствии ограничивающих факторов, характерных для продажи Объекта залога. В условиях ограничения времени реализации, «цена продавца» принимается равной наибольшему значению, выбранному среди полученных с помощью всех примененных подходов к оценке результатов. Рсзс. = Рmin + (Pmax – Pmin) * tэв/tэр где: Рсзс – справедливая залоговая стоимость. Рmin – минимальное значение рыночной стоимости полученное при применении выбранных подходов. Рmax – максимальное значение рыночной стоимости при применении двух подходов; tэв – время экспозиции объекта оценки в соответствии с определением «справедливой залоговой стоимости» (согласно Указаниям ЦБ РФ №254 – П от 26 марта 2004 г п. 2.3) принимается равным 180 дням; tэр – время экспозиции объекта оценки при рыночных условиях (365 дней). 17 График изменения стоимости в зависимости от времени экспозиции. Pm ax Pр ын Pm Pли in кв tэ в tэ р Определение затрат при реализации заложенного имущества при дефолте заемщика. Zр = Z1*p + Z2 + Z3 где: Z1*p – сумма процентов по кредиту за время реализации залога; Z2 – расходы банка на охрану, содержание объекта; Z3 – расходы на реализацию объекта, в том числе исполнительный сбор (7% и оплата услуг организатора торгов ( 5 – 15%) от величины Рсзс. Поскольку величина затрат на реализацию Zр возникает после дефолта заемщика, то учитывать эти затраты необходимо только в отношении безнадежных долгов. По кредитам, по которым обслуживание долга осуществляется величина переоцененной залоговой стоимости должна приниматься равной Рсзс. 18 Шаг 6. Переоценка активов предприятий – заемщиков с учетом экономического обесценения активов. Схема №1. Баланс предприятия (форма № 1) в соответствии с РСБУ. АКТИВ ПАССИВ I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Основные средства Незавершенное строительство Доходные вложения в материальные ценности III. КАПИТАЛ И РЕЗЕРВЫ Собственный каптал предприятия Инвестированный капитал Долгосрочные финансовые вложения Отложенные налоговые активы Прочие внеоборотные активы II. ОБОРОТНЫЕ АКТИВЫ IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства V.КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА БАЛАНС = «А1» БАЛАНС = «А1» 19 Определение рыночной стоимости всех активов предприятия текущей стоимости выручки от реализации избыточных активов и рыночной стоимости обязательств предприятия. В общем случае балансовые показатели корректируются с учетом финансовой истории предприятия, состояния рынка выпускаемой продукции, положения предприятия на рынке выпускаемой продукции, динамики развития предприятия и т.д. Из балансовых показателей необходимо исключить факторы, нетипичные для предприятия, и учесть факторы, которые не учитываются в балансе предприятия по тем или иным причинам. Учитывая особенности учета основных фондов и их оценки в современных условиях РФ необходимо определять стоимость воспроизводства с учетом экономического обесценения и соответственно корректировать стоимость основных фондов с учетом данного фактора. Учет экономического обесценения при оценке основных фондов предприятий в РФ в условиях кризиса. 20 Расчет величины экономического обесценения осуществляется в следующей последовательности: 1. Определение рыночной стоимости всех активов в составе разделов «Внеоборотные активы» и «Оборотные активы», а также всех обязательств в составе разделов «Долгосрочные обязательства» и «Краткосрочные обязательства». 2. Определение стоимости воспроизводства/замещения основных фондов на фиксированную дату (дата оценки). Данный вид стоимости не учитывает фактор экономического обесценения. 3. Определение текущей рыночной стоимости собственного капитала предприятия с использованием метода Дисконтированных денежных потоков (ДДП). В качестве примера в процессе моделирования для ставки дисконтирования предлагается к использованию логнормальное распределение со следующими параметрами: • минимальное значение (15,0 %) - определено по данным анализа бизнес – плана предприятия - заемщика; • максимальное значение (24,0 %) - рассчитано по результатам расчета VaR портфеля банка – кредитора; • среднее значение (21,0 %) - экспертная величина. Ниже на рисунке приведен вид используемого распределения. 21 Рисунок 1. Вид распределения ставки дисконтирования. В результате моделирования было установлено, что с вероятностью 75,0 % итоговая рыночная стоимость векселя находится в диапазоне от 3 028 334 до 3 918 973 тыс. руб. Среднее значение стоимости векселя составляет - 3 465 396 тыс. руб. Ниже на рисунке приведены результаты моделирования дисконтирования денежного потока при определении экономического обесценения бизнеса предприятия-векселедателя. 22 Рисунок 2. Результаты моделирования. Решение о принятии в качестве итоговой для целей залога ставки дисконтирования и как следствие итогового значения текущей рыночной стоимости собственного капитала предприятия с использованием метода Дисконтированных денежных потоков (ДДП) достигается в ходе переговоров между руководством предприятия и банка. 4. В соответствии с предположениями методологии итог раздела «Капитал и резервы» Баланса соответствует величине текущей рыночной стоимости собственного капитала предприятия с использованием метода Дисконтированных денежных потоков (ДДП). 23 Схема № 2. Нормализация финансовой отчетности. АКТИВ ПАССИВ I. РЫНОЧНАЯ СТОИМОСТЬ ВНЕОБОРОТНЫХ АКТИВОВ Рыночная стоимость нематериальных активов Рыночная стоимость основных средств Рыночная стоимость незавершенного строительства Рыночная стоимость доходных вложений в материальные ценности III. РЫНОЧНАЯ СТОИМОСТЬ КАПИТАЛА И РЕЗЕРВОВ Рыночная стоимость долгосрочных финансовых вложений = Рыночная стоимость отложенных налоговых активов Рыночная стоимость прочих внеоборотных активов II. РЫНОЧНАЯ СТОИМОСТЬ ОБОРОТНЫХ АКТИВОВ БАЛАНС = «А2» IV. РЫНОЧНАЯ СТОИМОСТЬ ДОЛГОСРОЧНЫХ ОБЯЗАТЕЛЬСТВ ТЕКУЩАЯ РЫНОЧНАЯ СТОИМОСТЬ СОБСТВЕННОГО КАПИТАЛА ПРЕДПРИЯТИЯ С ИСПОЛЬЗОВАНИЕМ МЕТОДА ДИСКОНТИРОВАННЫХ ДЕНЕЖНЫХ ПОТОКОВ V. РЫНОЧНАЯ СТОИМОСТЬ КРАТКОСРОЧНЫХ ОБЯЗАТЕЛЬСТВ БАЛАНС = «А2» 24 5. Определение стоимости воспроизводства основных фондов при условии обеспечения уровня доходности бизнеса, полученного в рамках метода ДДП следующим образом: Стоимость воспроизводства основных фондов = Рыночная стоимость собственного капитала + Рыночная стоимость долгосрочных обязательств + Рыночная стоимость краткосрочных обязательств – Рыночная стоимость прочих внеоборотных активов – Рыночная стоимость прочих оборотных активов. 25 РЕАЛИЗАЦИЯ ПРЕДЛОЖЕНИЙ. 1. Реализация этих предложений необходимо: • • 2. 3. 4. 5. 6. Внесение изменений в действующую редакцию ПБУ 6/01 «Учет основных средств» Разъяснения или комментарий, касающийся методологии определения «справедливой залоговой стоимости» в соответствии с действующей нормативной базой («Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» - ЦБ РФ №254 – П от 26 марта 2004 г.). Утверждение методология по проведению предлагаемых оценок может быть осуществлено Национальным Советом по оценочной деятельности в качестве рекомендаций по проведению данных оценок. Данные предложения требуют своего обсуждения в первую очередь среди предпринимательского сообщества. С целью отработки ряда методологических вопросов целесообразно проведение пилотного проекта на базе одного из банков и группы предприятий – заемщиков данного банка. При положительном результате, возможно инициирование внесение изменений и уточнений в перечисленные выше нормативные акты. Учитывая, что в настоящее время для оценщиков в РФ действует режим саморегулирования, включая и имущественную ответственность, реализация такой системы с привлечением независимых оценщиков уже имеет встроенный механизм обеспечения с использованием компенсационного фонда и страхования профессиональной ответственности. 26 Спасибо за внимание. Нейман Евгений Иосифович Член Национального совета по оценочной деятельности. Генеральный директор ЗАО «РОСЭКО» Моб. (495) 761-62-38 Тел./факс (495) 984-74-51 E-mail [email protected] 27