Оборотные активы

реклама

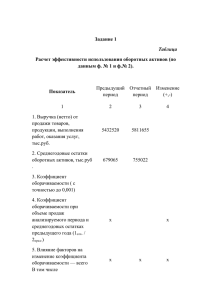

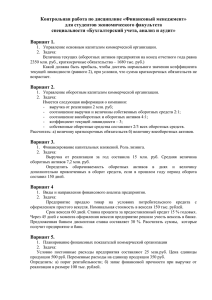

Тема 4. Управление оборотным капиталом Автор: д.э.н., профессор Ищук Татьяна Леонидовна 1. Система управления оборотными активами 2. Анализ и управление дебиторской задолженностью. 3. Управление денежными средствами и их эквивалентами 4. Управление производственными запасами 1. Система управления оборотными активами Управление оборотными активами и капиталом – это процесс разработки стратегии и тактики принятия решений, определяющих объем текущих активов по видам, объем и виды инвестиций для их финансирования, а также организацию повседневной работы, обеспечивающей их достаточность и эффективность использования. Цель управления оборотными активами и капиталом – это их оптимизация для обеспечения непрерывной и эффективной работы предприятия. ЗАДАЧИ: 1) обеспечение необходимого уровня оборотных активов; 2) определение величины источников финансирования оборотных активов; 3) обеспечение необходимого уровня платежеспособности, ликвидности и финансовой устойчивости. СИСТЕМА УПРАВЛЕНИЯ ОБОРОТНЫМИ АКТИВАМИ Обеспечение необходимого уровня платежеспособности и ФУ Обеспечение необходимого уровня оборотных активов Определение объема и источников финансирования ОА Разработка нормативов ПЗ, ДЗ, ДС Определение возможности содержания ОА Разработка планов притока и оттока денежных средств и их синхронизация Разработка стратегии финансирования ОА Обеспечение необходимого уровня собственного капитала Разработка принципов формирования ОА Разработка кредитной политики Разработка схем инкассации ДЗ Оптимизация величины и структуры ОА Разработка схем и бюджетов финансирования Минимизация источников финансирования ОА Оптимизация соотношения СС/ЗС в финансировании Организация постоянного контроля и анализа состояния ОА Оборотные активы и капитал: Оборотные активы – это мобильные активы компании: наличные денежные средства и их эквиваленты (краткосрочные финансовые вложения) и средства, которые в пределах одного операционного цикла или одного года могут быть превращены в денежные (производственные запасы, дебиторская задолженность). Оборотный капитал – [working capital, current assets] — разница между текущими активами и текущими (краткосрочными) обязательствами предприятия. ВИДЫ ОБОРОТНОГО КАПИТАЛА ОБЩИЙ ВАЛОВЫЙ ОБОРОТНЫЙ КАПИТАЛ (ООК) СОБСТВЕННЫЙ ОБОРОТНЫЙ КАПИТАЛ (СОК) ЧИСТЫЙ РАБОЧИЙ КАПИТАЛ ОБЩИЙ ОБОРОТНЫЙ КАПИТАЛ (ООК) – это величина оборотных активов по балансу. СОБСТВЕННЫЙ ОБОРОТНЫЙ КАПИТАЛ (СОК) показывает, какая часть оборотных активов профинансирована собственными средствами. Его величина является одной из важнейших характеристик финансовой устойчивости. Определить СОК можно двумя способами: 1) По разности текущих активов и текущих обязательств: СОК = ТА – ТО ТА – текущие активы; ТО – текущие обязательства. 2) По разности собственного капитала с долгосрочными обязательствами и внеоборотных активов: СОК = СС+ДК - ВА СС – собственные средства; ДК – долгосрочные кредиты и займы; ВА – внеоборотные активы. ЧИСТЫЙ РАБОЧИЙ КАПИТАЛ связан с операционной деятельностью. Определяется по разности чистых оборотных активов • и чистых оборотных пассивов. • ОБОРОТНЫЕ АКТИВЫ занимают большую долю в активах компаний и предприятий. По нефтяным компаниям она может колебаться От 30 до 60 % от величины всех активов. Так, по данным на начало 2015 года доля оборотных активов в ОАО НК «Альянс» составляет 22,9 %; ОАО «Лукойл» – 24,9 %, ОАО «Сургутнефтегаз» – 27,9%, в дочерних структурах она может быть выше. В структуре оборотных активов наибольшую долю занимает дебиторская задолженность, по нефтяным и газовым компаниям она колеблется в пределах 50 – 76%. Доля запасов невелика, она составляет примерно 10–15%. Так, в ОАО НК «Сургутнефтегаз» Денежные средства и размещенные депозиты – 71,6%; Дебиторская задолженность – 12,5 %; Доля товарно-материальных запасов - 8,25 %. Требования к структуре оборотных активов: 1) Величина и структура оборотных активов должна соответствовать потребностям предприятия. 2) Величина должна быть минимальной, но достаточной для успешной и бесперебойной работы, а их структура обеспечивать: • ликвидность, • платежеспособность, • финансовую устойчивость. Величина оборотных активов зависит от целого ряда факторов: 1) размера, состава и формы предприятия; 2) отраслевой принадлежности; 3) длительности производственно-финансового цикла; 4) темпов развития предприятия; 5) способов формирования запасов и других элементов оборотных активов; 6) способов формирования кредитной политики; 7) способов финансирования оборотных активов; 8) конъюнктуры рынка. Длительность производственно-финансового цикла – это время от закупки производственных запасов, начала производства продукции до получения денег от потребителя. Определяется в днях. Чем быстрее совершается этот цикл, тем больше возможностей для высвобождения средств из оборота. Длительность от начала производства до получения денег от потребителя составляет операционный цикл, который в свою очередь зависит от: длительности обращения запасов (ДОЗ); длительности обращения незавершенного производства (ДОНП); длительности обращения дебиторской задолженности (ДОДЗ). ДОЦ = ДОЗ+ ДОДЗ + ДОНП. Финансовый цикл – это часть операционного цикла, показывающая, на какое количество дней предприятие должно иметь денежную наличность в виде собственных средств или краткосрочных кредитов и займов. Он (ДФЦ) определяется вычитанием из длительности операционного цикла (ДОЦ) продолжительности обращения кредиторской задолженности (ДОКЗ): ДФЦ = ДОЦ–ДОКЗ = ДОЗ+ДОДЗ–ДОНП–ДОКЗ. Сокращение финансового цикла может достигаться за счет: 1) ускорения производственного цикла и увеличения оборачиваемости запасов; 2) ускорения оборачиваемости дебиторской задолженности; 3) удлинения периода обращения кредиторской 4) задолженности (замедление расчетов). При недостатке оборотных активов или капитала возникают риски: 1) нарушения производственного ритма из-за задержки снабжения сырьем, материалами и прочими элементами производства; 2) снижения объема производства, а отсюда, потери товарных рынков; 3) увеличения затрат на единицу продукции как из-за снижения объема производства, так из-за возможных сбоев в производственном ритме; 4) роста кредиторской задолженности по расчетам с поставщиками и подрядчиками, бюджетами всех уровней и по заработной плате; 5) снижения платежеспособности и финансовой устойчивости. При избытке оборотных активов и капитала также возникают отрицательные факторы: 1) излишние денежные средства, которые не приносят дохода; 2) увеличиваются затраты на содержание дебиторской задолженности, что снижает величину прибыли; 3) увеличиваются затраты, связанные с хранением запасов, которые могут устаревать; 4) большая величина запасов и дебиторская задолженность увеличивают размер налога на имущество и другие. Эффективность использования оборотных активов и капитала определяется системой показателей, характеризующих: 1) оборачиваемость оборотных средств и их элементов: 2) платежеспособность 3) обеспеченность собственным капиталом; 3) маневренность; 4) финансовая устойчивость. Показатели оборачиваемости оборотных средств: П — средняя продолжительность одного оборота в днях; СО — средний остаток оборотных средств за отчетный период; Р — реализация продукции за этот период (за вычетом налога на добавленную стоимость и акцизов); В — число дней в отчетном периоде (в году — 360, в квартале — 90, в месяце — 30). Второй показатель оборачиваемости — число оборотов, совершаемых оборотными средствами за отчетный период (коэффициент оборачиваемости (КО)): 1) как отношение реализации продукции за вычетом НДС и акцизов (Р) к среднему остатку оборотных средств (СО): КО = Р/СО; 2) как отношение числа дней в отчетном периоде (В) к средней продолжительности одного оборота в днях (П): ЧО = В/П . Третий показатель оборачиваемости: сумма занятых оборотных средств, приходящихся на 1 рубль реализованной продукции или иначе — коэффициент загрузки оборотных средств: определяется как отношение среднего остатка оборотных средств к обороту по реализации продукции за данный период: КЗ = СО/Р. выражается в копейках и показывает, сколько копеек оборотных средств затрачивается для получения каждого рубля выручки от реализации продукции. Коэффициент абсолютной ликвидности (платежеспособности): ДС – Денежные средства, КП – краткосрочные пассивы Показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендательная нижняя граница показателя для западных компаний — 0,2, для отечественных - средние значения коэффициентов ликвидности, как правило, значительно ниже. Коэффициент обеспеченности собственными оборотными средствами (СОС) показывает достаточность у организации собственных средств для финансирования • текущей деятельности: Ко СОС = (СК – ВО) / ОА СК – собственный капитал; ВО – внеоборотные активы; ОА – оборотные активы. Нормальное значение коэффициента обеспеченности собственными средствами должно составлять не менее 0,1. Это жесткий критерий, свойственный только российской практике финансового анализа. Большинству предприятий сложно достичь указного значения коэффициента. Коэффициент маневренности собственных оборотных средств показывает, какая часть объема собственных оборотных средств (их иногда еще называют функционирующим или работающим капиталом) приходится на наиболее мобильную составляющую текущих активов - денежные средства. Определяется отношением величины объема денежных средств к величине собственных оборотных средств (разность текущих активов и пассивов). ДС - денежные средства, ФК - функционирующий капитал - разница между текущими активами и пассивами. Финансовая устойчивость предприятия – это его способность функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска. Финансовая устойчивость коммерческой организации характеризуется следующими показателями: 1) коэффициент автономии - показывает удельный вес собственных средств в общей сумме ресурсов предприятия; 2) коэффициент финансовой устойчивости - показывает, какая часть текущих обязательств может быть погашена собственным капиталом предприятия; 3) коэффициент финансовой независимости - показывает удельный вес собственных средств в общей сумме задолженности предприятия 4) коэффициент соотношения привлеченных и собственных средств - показывает стоимость привлеченных предприятием средств в расчете на 1 руб. собственных 5) коэффициент маневренности собственных средств - показывает степень мобильности собственных средств предприятия. Источники формирования оборотных средств и их размер оказывают существенное влияние на уровень эффективности использования оборотных средств предприятия. Избыток оборотных средств означает, что часть капитала предприятия бездействует и не приносит дохода. Недостаток оборотного капитала - тормозит ход производственного процесса, замедляя скорость хозяйственного оборота средств предприятия. Виды источников финансирования оборотных активов: 1) Собственные средства в виде прибыли, акционерного капитала, фондов накопления; 2) Заемные средства в виде как краткосрочных, так и долгосрочных кредитов и займов (банковские кредиты, облигации); 3) Производные финансовые инструменты – векселя, сертификаты, варранты, опционы и другие; 4) кредиторская задолженность При выборе источника финансирования оборотных средств основной задачей является максимизация денежных поступлений Критериями оптимальности источников финансирования являются: обеспечение достаточной ликвидности; обеспечение достаточной финансовой устойчивости; обеспечение платежеспособности. В составе оборотных активов выделяют две группы средств: Постоянная – это та часть, которая постоянно находится в обороте – запасы сырья, основных и вспомогательных материалов, материалов для ремонта, минимальная величина остатка денежной наличности и другие. Переменная часть оборотных средств связана с колеблющейся потребностью в них: с реализацией продукции и неравномерностью поступления денежных средств. Потребность в оборотном капитале: В политике финансирования оборотных активов выделяют три стратегии: • консервативная; • умеренная; • агрессивная. Консервативная стратегия финансирования Постоянная часть (запасы сырья, основных и вспомогательных материалов, материалов для ремонта, минимальная величина остатка денежной наличности и другие. Финансируется за счет собственного и долгосрочного заемного капитала, создавая тем самым значительную сумму чистого работающего капитала Переменная часть Финансируется за счет привлечения краткосрочных кредитов и кредиторской задолженности (Связана с реализацией продукции и неравномерностью поступления денежных средств) Умеренная стратегия финансирования Постоянная часть Финансируется за счет собственного и долгосрочного заемного капитала Переменная часть Финансируется путем привлечения краткосрочных кредитов. Агрессивная стратегия Постоянная часть Финансируется лишь часть постоянной величины за счет собственных средств и долгосрочных кредитов Переменная часть Привлекаются краткосрочные кредиты и займы для финансирования всей переменной части оборотных активов и части постоянной их величины. Минимизация потребности в оборотном капитале достигается за счет: 1) постоянного контроля за состоянием оборотных средств; 2) сокращения норм расхода материальных средств; 3) правильного выбора стратегии формирования оборотных активов; 4) правильного выбора стратегии финансирования оборотных активов; 5) внедрения системы бюджетирования.