Финансовые риски предприятий агрокомплекса.

реклама

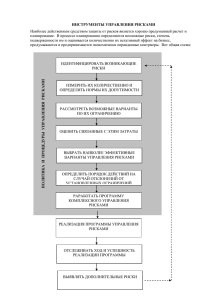

Национальная товарная биржа Московская межбанковская валютная биржа Материалы 1-го этапа семинара «Практические аспекты работы на биржевом рынке зерна» «Биржевая торговля поставочными контрактами на зерно» Наумов Сергей Александрович Директор ЗАО НТБ Начальник Управления товарного рынка ЗАО ММВБ Москва 2006 1 Финансовые риски предприятий агрокомплекса на рынке зерна Постановка задачи управления рисками Основные риски предприятий АПК Оценка влияния рисков на рентабельность Инструменты управления ценовыми рисками Эволюция управления ценовыми рисками 2 Постановка задачи управления рисками Риски влияют на финансовый результат деятельности предприятия, в частности, на размер получаемой прибыли или убытков и уровень рентабельности реализованной продукции Задача Минимизация потерь, увеличение рентабельности Этапы решения Результат Определение перечня рисков Список рисков Выбор рисков для управления Оценка влияния рисков на рентабельность Ранжирование по степени воздействия на рентабельность Выбор наиболее важных рисков с точки зрения влияния на рентабельность Анализ существующих метод управления выбранными рисками Выбор методов управления Анализ существующих инструментов управления Выбор инструментов управления рисками Анализ услуг по предоставлению выбранных инструментов Выбор организации, предоставляющей услуги Принятие решения Проведение мероприятий по выходу на рынок Проведение операций Минимизация потерь 3 Основные риски предприятий АПК Риск - вероятность понести убытки или упустить выгоду Вид риска Производственные риски Финансовые риски Характеристика Показатели для анализа Непредсказуемость природных явлений и погодных условий (сильные морозы, град, засуха, наводнения и т.д.) Валовый сбор зерна Неблагоприятные почвенно-климатические условия (различная урожайность) Урожайность зерновых культур Рост производственных затрат (на удобрения, посевной фонд, горючесмазочные материалы и топливо, транспорт, ремонт и покупку техники, выплата заработной платы и т.д.) Цены на удобрения, дизельное топливо, бензин, тарифы на грузовые перевозки, количество тракторов, зерноуборочных комбайнов, среднемесячная заработная плата. Кредитный Невыполнение обязательств контрагентами (неоплата или непоставка товара, невозврат кредитов и т.д.) Процентный Рост стоимости кредитов Ставка рефинансирования ЦБ РФ (индикатор ставок банковских кредитов) Валютный Изменение курса валюты (при экспорте продукции или импорте сырья и техники) Официальный курс доллара США Ценовой Изменение цен на зерно Средние цены производителей Ликвидности Затруднения с продажей или покупкой зерна. Временные задержки исполнения своих обязательств контрагентами 4 Оценка влияние рисков на рентабельность - 1 № Показатели1 Рентабельность продукции (зерно), реализованной с/х организациями, % Средние цены производителей (зерно), в среднем за год, 1 руб./тонна Средние цены производителей (топливо дизельное), в среднем 2 за год, руб./тонна Средние цены производителей (бензин автомобильный), в 3 среднем за год, руб./тонна Среднемесячная номинальная начисленная заработная плата 4 работников сельского хозяйства, руб. 5 Официальный курс доллара США (на конец года), рублей 6 Ставка рефинансирования ЦБ РФ (на конец года), % 7 Количество тракторов, тыс. штук 8 Количество зерноуборочных комбайнов, тыс. штук Индексы тарифов на грузовые перевозки (автомобильный 9 транспорт), декабрь к декабрю предыдущего года, % Индексы цен производителей – удобрения минеральные, 10 декабрь к декабрю предыдущего года, % 11 Урожайность зерновых культур (в весе после доработки), ц/га 12 Валовый сбор зерна, млн. тонн Период, год 1996 1997 1998 1999 2000 2001 2002 42 24 0,04 56 65 48 18 612 593 533 1390 2113 2138 1690 855 1013 1092 3375 5209 4777 4887 912 1011 1309 4640 5612 4566 5363 382 469,1 467,6 629,1 891 1306,4 1752,1 5,56 5,96 20,65 27 28,16 48 28 60 55 25 987 922 857 787 747 271,6 251,4 231,2 210,1 198,7 30,14 25 698 186,4 31,78 21 646 173,4 134,8 110,4 114,7 161,9 136,6 113,9 112,2 123,4 101 119,9 118,7 129,4 126,2 114,4 14,9 69,3 17,8 88,6 12,9 47,9 19,4 85,2 19,6 86,6 14,4 54,7 15,6 65,5 Цель анализа - выявление показателей в наибольшей степени влияющих на рентабельность 1 Данные Госкомстата России за период с 1996 года по 2002 год 5 Оценка влияние рисков на рентабельность - 2 № Показатели Средние цены производителей (зерно), в среднем за год Ставка рефинансирования ЦБ РФ (на конец 2 года) Индексы цен производителей - удобрения 3 минеральные, декабрь к декабрю предыдущего года Индексы тарифов на грузовые перевозки 4 (автомобильный транспорт), декабрь к декабрю предыдущего года Среднемесячная номинальная начисленная 5 заработная плата работников сельского хозяйства Официальный курс доллара США (на конец 6 года) 7 Количество тракторов 8 Количество зерноуборочных комбайнов Средние цены производителей (топливо 9 дизельное), в среднем за год Средние цены производителей (бензин 10 автомобильный), в среднем за год Урожайность зерновых культур (в весе 11 после доработки) 12 Валовый сбор зерна 1 Оценка влияния на рентабельность показателя (информативность2) Значение 0,01 0,02 0,03 0,04 0,05 0,06 0,07 0,08 0,0798 0,0297 0,0129 0,0129 0,0048 0,0048 0,0048 0,0048 0,0037 0,0037 0,0037 0,0037 Вывод: Основным видом финансового риска, влияющим на эффективность работы предприятий агрокомплекса, является риск изменения рыночной цены на производимую продукцию. 2 Для вычисления информативности показателей использовался информационный подход 6 Инструменты управления ценовыми рисками Способом управления ценовыми рисками является страхование с помощью совершения операций с производными финансовыми инструментами (форвардными и фьючерсными контрактами). «Форвард/фьючерс» - контракт, обязывающий продавца поставить (продать), а покупателя получить (купить) определенный товар в оговоренный срок в будущем по согласованной цене. Характеристики Место обращения Стандарты Ликвидность Технология торгов Цель сделки Форвардный контракт Заключается вне биржи Отсутствие стандартов на параметры заключаемых сделок и контракты (качество и количество согласовываются, условия, место и сроки поставки могут быть любые) Сложность обеспечения реальной ликвидности (поиск партнёра по сделке) Путём переговоров Поставка товара Досрочное прекращение обязательств Возможность досрочного прекращения обязательств по заключённым сделкам отсутствует (невозможность перепродажи контракта). Заключённые сделки заканчиваются поставкой товара Ценообразование Разброс цен на покупку и продажу товара Риски Обязательства по заключённым сделкам не переоцениваются в связи с изменением цен на рынке. Присутствуют все виды рисков. Риск партнёра по сделке. Отсутствие гарантий и компенсаций Рынок малорегулируемый Гарантии исполнения Регулирование Фьючерсный контракт Биржевой контракт Стандартизация параметров заключённых сделок и биржевых контрактов (качество и количество базового актива, условия и место поставки, сроки исполнения сделки и поставки и т.д.) Высокая ликвидность за счёт большого количества участников (большая скорость заключения сделок) В торговой системе Страхование рисков изменения цены товара, расширение сбытовой политики Возможность досрочного прекращения обязательств по заключённым сделкам путем совершения противоположной сделки до начала периода поставки (возможность перепродажи контракта). Возможна альтернативная процедура поставки Справедливые рыночные цены благодаря концентрации спроса и предложения Ежедневная переоценка обязательств с выплатой денежных средств Наличие системы гарантий исполнения обязательств участниками по заключенным на бирже сделкам Рынок регулируется биржей, участниками (Секции) и соответствующими государственными органами 7 Эволюция управления ценовыми рисками - 1 Пример эволюции инструментов управления ценовыми рисками на примере Чикагской торговой палаты (Chicago Board of Trade (CBOT)). Справка: CBOT - крупнейшая биржа по торговле зерном. Является первой в мире фьючерсной биржей. Дата Событие 1848 г. 1849 г. Образована CBOT с целью организации торгов зерном. На CBOT организована торговля контрактами «до прибытия» для осуществления будущей поставки. Оплата в день заключения сделки. CBOT запустила торговлю форвардными контрактами. С ростом оборотов торговли CBOT ввела стандарты на объём контрактов, качественные характеристики, требования к предоставляемой информации и процедуры по инспекции поставляемого зерна. Ряд последовательных дефолтов по форвардным контрактам. 1851 г. 1865 г. Результат Невозможность мгновенной поставки товара. Контракт популярен среди участников рынка зерна. Увеличение объёма торгов. CBOT ввела в обращение фьючерсные контракты со стандартными условиями обращения и исполнения контрактов. В целях гарантирования исполнения обязательств CBOT начала взимать с продавцов и покупателей гарантийное обеспечение, называемое маржей. Уроки эволюции: 1. 2. 3. 4. Кризисные явления приводят к значительным колебаниям цен. Значительные колебания цен увеличивают риски участников рынка. У участников возникает потребность в инструментах защиты. Создаются новые рынки фьючерсных контрактов. 8 Эволюция управления ценовыми рисками - 2 Подтверждающие примеры на других рынках: Дата Событие Результат 1640 г. «Тюльпанный бум». Экономика Голландии впала в кризис и участники не смогли выполнить свои обязательства по форвардным контрактам. Рынок форвардов на конкретные виды луковиц тюльпана распался. 1972 г. Кризис доллара США. Президент Никсон объявил о необходимости прервать прямую связь между долларом США и золотом, в результате чего начался долларовый кризис, который повлек за собой закрытие крупнейших бирж США на две недели. Были впервые введены фьючерсы на иностранную валюту на Чикагской товарной биржи (СМЕ). 1973 1974 гг. Первый крупный нефтяной кризис. Цены на нефть сильно возросли, что стало причиной значительной инфляции. Процентные ставки стали использоваться в качестве рычага контроля над инфляцией. На CBOT были впервые введены фьючерсы на процентные ставки на октябрь 1975 года. 1979 г. Второй крупный нефтяной кризис. Кризис поставки нефти, что повлекло к падению цен на акции на мировых рынках в период с 1979 по 1981 год. На срочной товарной бирже Канзаса (KCBT) введены фьючерсы на индексы фондового рынка на февраль 1982 года. 9 Эволюция управления ценовыми рисками - 3 Основные зерновые биржи Актив Инструменты3 Страна Чикагская торговая палата (CBOT) Пшеница, кукуруза, овёс Фьючерсы, опционы Торговая палата Канзас-Сити (KCBT) Пшеница Фьючерсы, опционы Зерновая биржа Миннеаполиса (MGE) Пшеница Фьючерсы, опционы Среднеамериканская товарная биржа (MACE) Пшеница, кукуруза, овёс Фьючерсы, опционы Виннипегская товарная биржа (WCE) Пшеница, ячмень Фьючерсы, опционы Канада Парижская срочная биржа (MATIF (Euronext4)) Пшеница, кукуруза Фьючерсы, опционы Франция Лондонская международная биржа финансовых фьючерсов и опционов (LIFFE (Euronext)) Пшеница, ячмень Фьючерсы, опционы (только на пшеницу) Великобритания Сиднейская фьючерсная биржа (SFE) Пшеница Фьючерсы, опционы Австралия Южноафриканская фьючерсная биржа (SAFEX) Пшеница Фьючерсы, опционы ЮАР Будапештская товарная биржа (BCE) Пшеница, кукуруза, ячмень Фьючерсы, опционы Венгрия Бразильская товарно-фьючерсная биржа (BM&F) Кукуруза Фьючерсы, опционы Бразилия Токийская зерновая биржа (TGE) Кукуруза Фьючерсы, опционы Япония США Использование биржевых механизмов для страхования ценовых рисков распространённая практика на международном зерновом рынке 3 4 Все фьючерсные контракты исполняются путём поставки актива Euronext - консорциумом европейских бирж 10 Контактная информация Адрес: 125009, Москва, Б. Кисловский пер., 11, ЗАО «Национальная товарная биржа» телефон: (095) 705-96-76 (095) 203-15-10 (095) 202-96-28 факс: (095) 202-75-04 e-mail: [email protected] [email protected] Web-сайт НТБ www.namex.org Web-сайт ММВБ www.micex.com 11