Слайд 1 - chilonzor.uz

advertisement

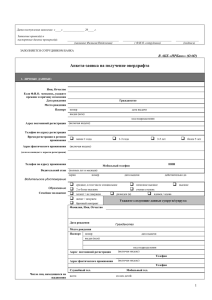

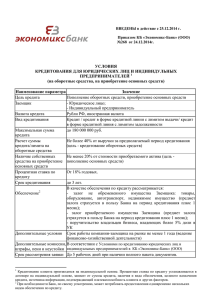

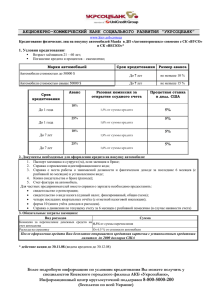

Банк Н.Б.У Особые условия для получения овердрафта: • Наличие постоянной занятости, не менее последних 3-х лет; • Достижение совершеннолетия; • Отсутствие задолженности по кредитам и займам, а так же другим обязательствам, погашаемым из заработной платы владельца пластиковой карты; • Перечисление заработной платы и приравненных к ней платежей на карточный счет владельца карты. Условия предоставления овердрафта владельцу пластиковой карты НБУ: • Срок действия договора овердрафта - 1 год; • Обязательное перечисление 100% заработной платы и приравненных к ней платежей на карточный счет клиента, открытый в Национальном банке ВЭД РУ; • Величина годовой процентной ставки по овердрафту – от 14% до 18% (в зависимости от схемы); • Лимит овердрафта – от 80% до 960% среднемесячной заработной платы. Для получения овердрафта владельцу пластиковой карты НБУ следует предоставить в Банк: • Заявление на получение овердрафта установленной формы; • Копию паспорта; • Справку о заработной плате и приравненных к ней платежей; • Документы по обеспечению возвратности овердрафта. ОВЕРДРАФТ: удобная форма банковского кредита Кредитная карта - лучший способ оптимизировать Ваш бюджет! ОВЕРДРАФТНОЕ КРЕДИТОВАНИЕ • Национальный Банк Узбекистана предлагает владельцам сумовых пластиковых карточек новый вид банковской услуги - ОВЕРДРАФТНОЕ КРЕДИТОВАНИЕ в рамках зарплатных проектов НБУ. Овердрафтное кредитование осуществляется без внесения первоначального взноса. • Владелец пластиковой карточки, заключивший с банком овердрафтный договор, может в любой момент, по своему желанию, получить на нее кредитные средства в размере установленного лимита. Лимит овердрафтного кредита, определяется самим клиентом в зависимости от получаемого дохода и выбранной схемы кредитования. Проценты по кредитам (схемы №1, №2, №3) начисляются лишь с момента получения банком информации об использовании овердрафтной карточки при оплате в торгово-сервисных предприятиях или снятии наличности в банкомате Погашение задолженности и начисленных процентов по кредиту, производится в соответствии с условиями выбранной кредитной схемы. В случае своевременного погашения задолженности, владелец карты может воспользоваться лимитом овердрафта вновь (возобновляемый * для кредитных схем №2 и №3). Погашение задолженности по овердрафтному кредиту осуществляется путем перечисления на счет владельца пластиковой карточки заработной платы и других приравненных к ней платежей, а также наличными через кассу банка. Овердрафтная пластиковая карточка позволяет владельцу оплачивать товары и услуги в супермаркетах, магазинах, компаниях сотовой связи, предприятиях сферы обслуживания, автозаправочных станциях, аптеках, осуществлять платежи за коммунальные услуги, а также получать наличные денежные средства через банкоматы и кассы банка по всей республике. Банк предоставляет своим клиентам возможность выбора индивидуальных условий овердрафтного кредитования, предлагая четыре удобные схемы Кредитные схемы и условия банка № Наименование критерия 1. Срок действия овердрафта 1 год До 1 года включительно 2. Вид овердрафта Возобновляемый* невозобновляемый 3. Величина годовой процентной ставки 14% 16% 18% 18% 4. Величина годовой процентной ставке по просрочке 17% 19% 21% 28% 180 дней Не реже одного раза в месяц в размере аннуитетного платежа на протяжении всего срока действия договора овердрафта 5. 6. 7. 8. 9. Период погашения основной задолженности и процентов по ней (в днях) Условие Лимит овердрафта Обеспечение Комиссия за организацию овердрафта Схема №1 Срок истечения действия договора овердрафта Схема №2 90 дней Схема №3 Схема №4 Обязательное перечисление 100% заработной платы и приравненных к ней платежей на ССКС клиента, открытый в Национальном банке ВЭД РУ 80% от среднемесячной заработной платы (коэффициент 0,8) Не требуется 0,4% в месяц от суммы овердрафта, минимум 300 сум в месяц (выплачивается авансом) 240% от среднемесячной заработной платы (коэффициент 2,4) 480% от среднемесячной заработной платы (коэффициент 4,8) Поручительство работодателя или третьего лица в размере 130% от предоставляемого лимита овердрафта 0,3% в месяц от суммы овердрафта, минимум 500 сум в месяц (выплачивается авансом) 0,2% в месяц от суммы овердрафта, минимум 1000 сум в месяц (выплачивается авансом) До 960% от среднего размера заработной платы (коэффициент до 9,6 включительно) Поручительство работодателя в размере 130% от предоставляемого лимита овердрафта Взимается согласно Шкале расчета комиссии. ( ** см. ниже) ** Шкала для расчета комиссии за организацию овердрафта по Кредитной схеме №4 Сумма лимита овердрафта (сум) № Размер комиссии за организацию овердрафта (сум) от до 1. 0,00 1 000 000,00 5 000 2. 1 000 000,01 2 000 000,00 10 000 3. 2 000 000,01 3 000 000,00 30 000 4. 3 000 000,01 4 000 000,00 40 000 5. 4 000 000,01 5 000 000,00 50 000 6. 5 000 000,01 и выше 60 000 ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ Предоставляется для приобретения товаров, работ и услуг, произведенных в Республике Узбекистан. • • • • • В частности, на приобретение бытовой, аудио, видео, и другой техники; мебели; предметов интерьера, а также на лечение и оплату путевок в санатории и дома отдыха; проведение торжеств и ритуальных мероприятий. Воспользоваться услугой потребительского кредитования могут совершеннолетние граждане, имеющие постоянное место жительства и регулярный доход от результатов своей деятельности, а также лица, имеющие пенсию и иные доходы. Для получения кредита Заемщик представляет Банку следующие документы: а) заявление на предоставление кредита; б) паспорт или иной документ, подтверждающий личность и место проживания Заемщика. в) справку с места работы, либо иной документ, подтверждающий размер доходов, получаемых Заемщиком или средств, имеющихся у Заемщика; г) документы по обеспечению возвратности кредита. В обеспечение кредита принимается: оручительство третьих лиц, залог имущества (в том числе приобретаемого за счет кредита), залог прав на получение денежных средств и другие способы, предусмотренные законодательством. УСЛОВИЯ КРЕДИТОВАНИЯ: 1) Потребительский кредит представляется в размере полной стоимости приобретаемого товара (работы, услуги), при обязательном условии вклада Заемщиком наличных денежных средств на залоговый депозит «Расамад» в НБУ, в качестве залогового обеспечения на весь период кредитования. 2) Сумма кредита – до 5 млн. сум; 3) Выдача кредита производится Банком по месту жительства или работы Заемщика; 4) При определении возможности предоставления потребительского кредита физическому лицу, имеющему в качестве единственного дохода пенсию, рассматривается вопрос о созаемщиках. 5) Процентная ставка по потребительскому кредиту устанавливается в зависимости от размера залогового депозита «Расамад» и срока кредита. Размер залогового депозита “Расамад” и процентные ставки по кредиту и залоговому депозиту “Расамад”: Размер залогового депозита от суммы кредита Срок кредита от 1 до 3 лет 25% 30% 40% 50% Ставка по залоговому депозиту 2% 3% 4% 5% Ставка по кредиту 17% 16% 15% 14% Средства залогового депозита используются для погашения кредита единовременно, в срок последнего платежа по потребительскому кредиту. Проценты по залоговому депозиту «Расамад» не капитализируются и выплачиваются по окончанию срока, на который он был внесен. ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ ДЛЯ МОЛОДЫХ СЕМЕЙ Для молодых семей (впервые вступившие в зарегистрированный брак супруги, возраст каждого из которых не превышает 30 лет) по потребительским кредитам установлен шестимесячный льготный период, в течение которого предоставляется отсрочка на погашение основного долга по кредиту. Льготный период к начислению и взысканию процентов по кредитам не распространяется. Размер залогового депозита “Расамад” и процентные ставки по кредитованию молодых семей и залоговому депозиту “Расамад”: Срок кредита от 1 до 3 лет Размер залогового депозита от суммы кредита 25% 30% 40% 50% Ставка по залоговому депозиту 2% 3% 4% 5% Ставка по кредиту 14% 13% 12% 11% Для развития малого и частного бизнеса Национальный банк привлекает на льготных условиях средства внебюджетных фондов в национальной валюте на следующие цели: Развитие и расширение собственного производства дехканских и фермерских хозяйств, в том числе на приобретение сельскохозяйственной техники, строительство фермерских сооружений, покупку скота, молодняка скота, птицы, фуража и комбикормов, ветеринарных препаратов, химических средств защиты растений, минерального удобрения и семян, рассады; Первичную обработку сырья и материалов; Покупку мини-оборудования, орудий труда, сырья, полуфабрикатов, фурнитуры; производство изделий народных художественных промыслов и прикладного искусства; Развитие ремесленничества, организации надомного труда; Развитие сервисных услуг и бытового обслуживания населения;развитие здравоохранения; Развитие индустрии туризма; Организацию малогабаритных, трудоемких производств; Производство и глубокую переработку сельскохозяйственной продукции; Развитие местной промышленности; Строительство и индустрия стройматериалов; Создание экспортоориентированных и импортозамещающих производств, преимущественно в сельской местности; Другие виды предпринимательской деятельности, связанные с производством товаров народного потребления и сферой услуг. Заемщикам из числа субъектов частного предпринимательства, малого и частного бизнеса, дехканских и фермерских хозяйств Национальный банк предоставляет кредиты по следующим кредитным линиям на периоды: • • • • • Фонд содействия занятости до 3 лет; - Фонд льготного кредитования Банка на пополнение оборотных средств до 5 лет, с льготным периодом до 1,5 лет; Фонд поддержки ДФХ - до 3 лет, с льготным периодом до 6 месяцев; За счет собственных средств Банка срок определяется в индивидуальном порядке. Льготная процентная ставка по кредитам за счет кредитных линий внебюджетных фондов в зависимости от направлений кредитуемых инвестиционных проектов устанавливается в следующих размерах: На формирование первоначального (стартового) капитала 1/6 части действующей ставки рефинансирования Центрального банка; На развитие и расширение дехканских и фермерских хозяйств, приобретение сельскохозяйственной техники, строительство фермерских сооружений - 1/3 части действующей ставки рефинансирования Центрального банка; На производство и глубокую переработку сырья и материалов, развитие местной промышленности - 40% от действующей ставки рефинансирования Центрального банка; на другие цели - в размере 45% от действующей ставки рефинансирования Центрального банка. Микрокредитование МИКРОКРЕДИТ – ОДНА ИЗ ФОРМ КРЕДИТОВАНИЯ СУБЪЕКТОВ МАЛОГО БИЗНЕСА, РАЗМЕР КОТОРОГО НЕ ПРЕВЫШАЕТ СУММУ 1000 МИНИМАЛЬНЫХ ЗАРАБОТНЫХ ПЛАТ. Микрокредиты предоставляются на следующие цели: Приобретение мини оборудования; Развитие и расширение собственного производства; Первичную обработку сырья и материалов; На покупку орудий труда, сырья, полуфабрикатов, фурнитуры; На производство изделий народных художественных промыслов и прикладного искусства; На развитие ремесленничества, организации надомного труда; Развитие сервисных услуг и бытового обслуживания населения; Развитие здравоохранения;развитие индустрии туризма; Организацию малогабаритных производств; На другие виды предпринимательской деятельности, связанной с производством товаров народного потребления и сферы услуг (работ), не запрещенные действующим законодательством. Проектное финансирование Проектное финансирование Национальным банком осуществляется для финансирования инвестиционных проектов, предусматривающих строительство новых, модернизацию или техническое перевооружение (включая закупку оборудования, проведения строительно-монтажных и прочих работ), а также закупку части сырья и материалов, необходимых для обеспечения нормальной деятельности объектов производственного назначения и сферы услуг. К одобрению рекомендуются проекты, обеспечивающие самоокупаемость, своевременную возвратность кредитов и предусматривающие привлечение на основе приемлемых цен и условий передовых технологий, оборудования и квалифицированных услуг. Срок погашения кредитов, как правило, устанавливается максимум в 5 лет с добавлением льготного периода, необходимого для завершения проекта и начала выпуска предусмотренной проектом продукции. При наличии корреспондирующегося источника кредитных ресурсов (кредитные линии инобанков, в том числе линии МСБ) сопоставимого со сроками кредита, кредит может быть предоставлен на больший срок. В качестве обеспечения банком могут быть приняты залог имущества, поручительства третьих лиц, гарантии Правительства Республики Узбекистан, страховых организаций и банков и другие виды обеспечения, не запрещенные законодательством Республики Узбекистан. Следует отметить, что кредиты не предоставляются на проекты, которые имеют по мнению банка неприемлемый риск, в том числе с точки зрения природоохранных мероприятий и для реализации проектов, предполагающих использование не опробованных в промышленном варианте технологий и процессов. При подтверждении эффективности проектов Национальный банк имеет возможность организовать финансирование поставок практически из любых ведущих стран мира, включая под покрытие экспортно-страховых агентств и кредитные линии малого и частного бизнеса. При этом проект, принятый к финансированию должен быть обеспечен утвержденным в установленном порядке ТЭО проекта, проектно-сметной документацией в полном объеме и оформленными надлежащим образом контрактами и договорами на поставку требуемого комплекта технологического оборудования, подрядных работ и другими соглашениями, обеспечивающими нормальный ввод в эксплуатацию и производственно-коммерческую деятельность проекта. Факторинговые услуги Факторинг - переуступка хозяйствующими субъектами поставщиками банку права получения платежа по платежным требованиям за поставленные товары, выполненные работы или оказанные услуги. Национальным Банком факторинговые услуги оказываются в свободно конвертируемой валюте и в национальной валюте - сумах. Факторинговая услуга в иностранной валюте может предоставляться на срок до 60 дней, в сумах - сроком до 90 дней. При осуществлении факторинговой операции Банк возмещает клиенту-поставщику не более 80 процентов от суммы платежа по его платежным требованиям. Перечисление остальной части платежа Банком осуществляется после поступления средств от плательщика. Для заключения договора клиентомпоставщиком представляется в Банк пакет следующих документов: • Оформленный надлежащим образом и подписанный плательщиком договор о купле-продаже, выполнении работ или оказании услуг; • Документы, подтверждающие факт отпуска материальных ценностей, выполнения работ, оказания услуг (товарно-транспортные накладные, копия доверенностей, акты приемки работ и т.д.); • Копию платежного требования выставленного на плательщика и письмо плательщика о его согласии на оплату (акцепта) этого требования; • Бухгалтерский баланс на последнюю отчетную дату с расшифровкой дебиторской и кредиторской задолженности и с приложением актов сверки на всю сумму просроченной дебиторской задолженности; • Отчет о прибылях и убытках; • Справку о наличии заемных средств у других кредиторов и свободных средств, хранящихся в других банках; • Список открытых счетов в других банках. Финансирование оборотного капитала Кредиты на пополнение оборотного капитала предоставляются при временном недостатке оборотных средств у заемщика, необходимых для расчетов за товарно-материальные ценности или услуги, в целях нормального осуществления хозяйственной деятельности Ссудозаявитель должен быть финансово-устойчивыми, обладать успешным опытом работы и обладать способностью предоставить Банку достаточное обеспечение. После заключения кредитного договора заемщику открывается ссудный счет, с которого производится оплата расчетных документов за товарноматериальные ценности, выполненные работы, оказанные услуги. Банк может осуществлять кредитование хозяйствующих субъектов с ссудного счета "без открытия кредитной линии" (срочные кредиты), "с открытием кредитной линии". Кроме того, Национальный банк оказывает своим клиентам факторинговые услуги. Срочные кредиты При кредитовании "без открытия кредитной линии" банк осуществляет одноразовое перечисление заемных средств на счет поставщиков товарно-материальных ценностей или услуг. Срок пользования кредитом рассчитывается из периода, необходимого для проведения только данного конкретного кредитуемого мероприятия (сделки), на основании договоров на поставку и реализацию продукции. Максимальный срок пользования срочным кредитом на пополнение оборотного капитала составляет 12 мес. Кредитные линии Кредитование "с открытием кредитной линии" (револьверный кредит) осуществляется посредством предоставления кредита частями по мере необходимости. При этом в течение периода кредитования "револьверный" кредит в пределах установленного лимита задолженности и сроков погашения может сделать несколько оборотов без дополнительных кредитных соглашений. Проценты заемщик выплачивает из расчета остатка ссудной задолженности. Максимальный срок пользования кредитной линией - 12 мес. Вместе с заявлением на получение кредита необходимо предоставить Банку следующие документы: Документы, определяющие правовой статус клиента: устав и учредительные документы; Финансовые документы: 1) Бухгалтерский баланс за последний отчетный период, заверенный в установленном порядке органами налоговой инспекции, с расшифровкой дебиторской и кредиторской задолженности; 2) отчет о финансовых результатах; 3)отчет о движении денежных потоков; Справку о наличии займов от других кредиторов и свободных средств, хранящихся в других банках, сведения об участии своим капиталом в создании других предприятий; Копии договоров (контрактов) на приобретение за счет кредита товаров (работ, услуг), а также копии договоров (контрактов) на реализацию товаров (работ, услуг); Бизнес план на период кредитования (или технико-экономическое обоснование). другие документы (в зависимости от кредитного продукта). В целях избежания риска непогашения, выдача кредита осуществляется при выполнении условия предоставления клиентом обеспечения кредита, удовлетворяющего требования Банка, которое может быть в виде: Залога имущества, или ценных бумаг, на которое Банком в соответствии с действующим законодательством, может быть обращено взыскание; Поручительства третьего лица; соглашения с Банком о переуступке в пользу Банка требований и счетов заемщика к третьим лицам; Банковской гарантии или гарантии страховой организации; Других формах, принятых в банковской практике, не запрещенных законодательством. Стоимостная оценка обеспечения должна составлять не менее 125% к размеру кредита. Обеспечение кредита должно отвечать требованиям высокой ликвидности, достаточности, подконтрольности, сохранности. Национальный банк ВЭД РУ сформировал Специальный фонд льготного кредитования, для выдачи льготных кредитов производственным микрофирмам, малым и средним предпринимателям, дехканским и фермерским хозяйствам, другим субъектам малого и частного бизнеса. Средства Фонда формируются за счет отчислений до 25 процентов от прибыли банка. Процентные ставки за пользование кредитами за счёт средств СФЛК не превышают 50 % действующей ставки рефинансирования Центрального банка. Сроки предоставления кредитов за счет средств Фонда зависят от окупаемости кредитуемого мероприятия, в частности: Кредиты на пополнение оборотных средств субъектам малого и частного предпринимательства, необходимые для покупки сырья и материалов, полуфабрикатов и других производственных запасов, выдаются на срок до 1 года; Кредиты на пополнение оборотных средств на организацию сельскохозяйственного производства фермерским хозяйствам, а также дехканским хозяйствам с образованием юридического лица выдаются на срок не менее 2 лет; Кредиты на финансирование инвестиционных проектов всем субъектам малого и часного предпринимательства, в том числе фермерским и дехканским хозяйствам с образованием юридического лица могут быть выданы на срок до 5 лет. Кредиты за счет средств СФЛК предоставляются заемщикам на организацию, развитие и расширение предпринимательской деятельности, связанной с производством продукции, предусматривающие: Строительство, техническое перевооружение и реконструкцию производственных зданий; приобретение машин, оборудования, оснастки, инвентаря, семян, скота и птицы; Покупку сырья и материалов, в том числе фуража, комбикормов, ветеринарных препаратов, химических средств защиты растений, минеральных удобрений, горюче-смазочных материалов и механизированных услуг по обработке посевных площадей. Микрокредиты за счет СФЛК предоставляются на тех же условиях, которые предусмотрены для микрокредитования индивидуальных предпринимателей и дехканских хозяйств, осуществляющих свою деятельность без образования юридического лица, также фермерских хозяйств, других субъектов малого предпринимательства, осуществляющих свою деятельность с образованием юридического лица, в национальной валюте.