открытый акционерный коммерческий банк

реклама

ОТКРЫТЫЙ АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК УЗПРОМСТРОЙБАНК КРЕДИТОВАНИЯ Узпромстройбанк традиционно является универсальным банком, обслуживающим такие базовые отрасли экономики как добыча и транспортировка нефти, добыча минеральных и сырьевых ресурсов, энергетика, авиастроение, химическая и легкая промышленность. Обслуживаемая банком клиентура охватывает все отрасли народного хозяйства. Кредитная политика Узпромстройбанка ориентирована на приоритетное кредитование и финансирование крупнейших экономических и социальных программ развития республики, осуществление широкомасштабной инвестиционной деятельности в базовых отраслях экономики. Кредиты выдаются на краткосрочной основе сроком пользования до 12 месяцев и на долгосрочной основе сроком - от 1 года и выше, но не свыше срока окупаемости проекта. Краткосрочное кредитование Краткосрочные кредиты выдаются на следующие цели: • на покупку сырья и материалов; • сезонные и другие временные запасы ТМЦ; • сезонные затраты, связанные с производством и заготовкой продукции; • расходы по подготовке новых производств и освоению новых видов продукции (в том числе на пусконаладочные работы), а также затраты по работам сверх имеющихся на эти цели собственных оборотных средств; • улучшение технологии производства, увеличение производства товаров, выпуск новой продукции, повышение качества, надежности и долговечности изделий: • на расширение бытового обслуживания населения; • расчеты с поставщиками продукции, другие потребности, связанные с расчетами; • временное пополнение недостатка собственных оборотных средств предприятий и организаций в случаях, предусмотренных действующим законодательством, с целью обеспечения непрерывного финансирования кредитование заказчика при временном отсутствии источников финансирования; • на погашение просроченной задолженности по заработной плате (срок пользования кредитом 45 дней). Содействие снижению дебиторско-кредиторской задолженности хозорганов путем выделения целевых кредитов и оказания целевых факторинговых услуг. В целях создания условий для эффективной деятельности товариществ собственников жилья, повышения качества предоставляемых услуг, усиления коллективной ответственности за полноту и своевременность платежей за коммунальные услуги филиалы предоставляют краткосрочные кредиты товариществам собственников жилья для приобретения материальнотехнических ресурсов, оборудования и инвентаря, необходимых для осуществления текущего и капитального ремонта. Плата за пользование кредитом банка устанавливается в размере не выше действующей ставки рефинансирования Центрального банка Республики Узбекистан. Долгосрочное кредитование Кредиты на финансирование инвестиционных проектов могут быть выданы на следующие цели: приобретение оборудования, развитие и расширение собственного производства, а также минитехнологий и компактного оборудования для сельского хозяйства и на другие виды предпринимательской деятельности, связанной с производством товаров народного потребления и сферы услуг. Необходимыми документами для рассмотрения инвестиционных проектов являются: - Заявление на кредит; - Копия Устава и Учредительного договора (нотариально заверенные); - Бизнес-план с обязательным указанием анализа денежного потока; - Бухгалтерский отчет предприятия за последние 3 года в разрезе кварталов, подтвержденный налоговой инспекцией, в следующем составе: баланс форма №1; отчет о финансовых результатах Ф-№2, расшифровка дебиторской и кредиторской задолженности; - Контракт на поставку (оборудования; сырья и материалов; на реализацию производимой продукции; - Подтверждающий документ на недвижимость под производство или договор аренды; - Технические паспорта приобретаемого оборудования, конкурентный лист; - Одним из видов обеспечения может быть: 1. залог имущества и ценных бумаг; 2. депозиты в национальной и иностранной валюте; 3. поручительство третьих лиц; 4. средства на валютном счете клиента; 5. страховые полисы по страхованию риска непогашения заёмщиком кредита страховых компаний “Узбекинвест”, “Узагросугурта”, “Кафолат”, и других надежных страховых компаний. Основными условиями выдачи кредита на финансирование инвестиционных проектов являются: - Выдача кредита на финансирование инвестиционных проектов предусматривает в основном денежный поток и доходы проекта в качестве средств для погашения задолженности; - Кредиты на финансирование инвестиционных проектов выдаются в национальной валюте в безналичной форме; - Финансирование инвестиционных проектов предоставляется только резидентам Республики Узбекистан; - Приобретаемое за счет кредита имущество может служить предметом залога по данному кредиту, в том случае, если оно ликвидное; - Срок пользования кредитом устанавливается в зависимости от окупаемости проекта; - Величина процентной ставки устанавливается по взаимному соглашению на основе кредитного договора. - Погашение кредита и процентов по нему осуществляется на основе графика погашения разработанного с учетом прогнозируемого денежного потока. Банк участвует также в осуществлении синдицированного кредитования крупных инвестиционных проектов. Кроме того, Банк производит выдачу гарантий и поручительств. При осуществлении расчетных и кредитных взаимоотношений все хозяйствующие субъекты независимо от формы собственности, отрасли экономики или других нефинансовых показателей имеют равные перед Узпромстройбанком возможности (кроме установленных Кредитной политикой ограничений по географическому расположению и концентрации). Кредитование осуществляется исключительно на основе анализа финансового состояния ссудозаёмщика и степени риска невозврата кредита в пределах имеющихся ресурсов. Кредитование хозяйствующих субъектов осуществляется филиалами Банка в соответствии с Кредитной политикой Банка на условиях возвратности, платности, обеспеченности, срочности и целевого использования выделенных кредитов. Кредитование всех заёмщиков независимо от их форм собственности осуществляется на договорных началах. Проценты за пользование кредитом за счет собственных ресурсов Узпромстройбанка определяются с учетом продолжительности срока кредитования, предоставленных Заемщиками гарантий своевременного возврата кредита, спроса и предложений кредитных ресурсов и их цены, а также степени кредитного риска с учетом ставки рефинансирования ЦБ, на основе договора. Кредитование затрат сельскохозяйственных предприятий на выращивания хлопка-сырца и зерна, закупаемых для государственных нужд за счет кредитной линии Фонда для расчетов за сельскохозяйственную продукцию, закупаемую для государственных нужд при Министерстве финансов РУз: Условия выдачи кредита: • Льготные кредиты выдаются сельскохозяйственным предприятиям в размере до 60 процентов стоимости выращиваемого хлопка - сырца и зерна. • Сроки выдаваемого кредита на выращивание зерна 12 месяцев и для выращивания хлопка-сырца 18 месяцев, без права пролонгации. • Ставка льготного кредита установлена в размере 3 процентов годовых. Кредиты выдаются на следующие цели: • на оплату труда и их начисление; • на приобретение минеральных удобрений и средств химической и биологической защиты растений; • на ГСМ; • на оплату услуг МТП, альтернативных МТП, других предприятий имеющих сельскохозяйственную технику и Союза водопользователей ; • на оплату стоимости семян; • на приобретение запчастей для сельскохозяйственной техники; • на оплату платежей по лизингу и страховых взносов по ним; • на оплату использованной электроэнергии; • для приобретения пленки используемой при посеве хлопка; • на оплату единого земельного налога. Перечень документов необходимых для получения льготного кредита: • кредитная заявка для получения кредита; • копия договора контрактации с заготовительными организациями; • бизнес-план; • Справка о дебиторской и кредиторской задолженности (форма № 2а), а также акты сверки по задолженности свыше 90 дней, отчет о финансовых результатах (форма № 2). Условия финансирования по кредитной линии • • • • • • • • • • • • • • • • • Условия финансирования по кредитной линии банка КфВ заключается в следующем: Срок кредита – до 5 лет, в том числе льготный период 1 год (период, в котором не погашается основной долг); Процентная ставка для кредитов на сумму меньшие или равные 100.000 евро – 3% годовых, а для кредитов в размере свыше 100.000 евро – 5% годовых + маржа УзПСБ 3% годовых; Валюта кредита - ЕВРО; Сумма Залогового обеспечения должна составлять минимум 125% от суммы кредита; Комиссия за организацию – 1% от суммы кредита (разовая). Соотношение между заемными и собственными средствами в общей стоимости проекта должно составлять не менее 75:25. Цель кредита – приобретение технологического оборудования. Условия финансирования по кредитной линии Исламская Корпорация Развития Частного заключаются в следующем: Цель проекта – финансирование Малых Предприятий (МП) в индустриальных секторах и производственные проекты в сфере обслуживания и инфраструктуры, инвестиций в новые проекты, на модернизацию или техническое и технологическое перевооружение существующего предприятия; Срок лизинга - до 5 лет, в том числе льготный период не более 1 года (период, в котором не погашается основной долг); Процентная ставка составляет SWAP+наценка (8,5% годовых); Валюта лизинга - доллары США; Минимальная сумма лизинга – 200.000 долл. США; Максимальная сумма лизинга – 500.000 долл. США; Ранее погашение задолженности возможно по письменному запросу, отправленному в ИКРЧС; Метод финансирования - Продажа в рассрочку (Цена + Наценка). Гостиницы, мотели, жилищно-коммунальные хозяйства и другие проекты, которые могут быть нежелательными с точки зрения Шариата не могут быть финансированы. Узпромстройбанк выступает в качестве Гаранта перед обязательствами Заемщика. Условия финансирования по кредитной линии Международной Ассоциации Развития • Кредитная линия направлена на финансирование сельскохозяйственных предприятий; • Предоставление долгосрочных кредитов на инвестиционный капитал или лизинговое финансирование на срок не более 120 месяцев, где сумма одного кредита не превышает 300.000 долл. США, или их эквивалент в узбекских суммах с льготным периодом до 36 месяцев; • Предоставление краткосрочных кредитов на оборотный капитал выделяемых на срок не более 18 месяцев, где сумма одного кредита не должна превышать 50.000 долларов США или их эквивалент в узбекских суммах с льготным периодом до 9 месяцев; • Процентная ставка – Libor + маржа Узпромстройбанка; Условия финансирования по кредитной линии Немецких банков заключается в следующем: • • • • • • • • • • • • Финансируется 85% стоимости импортного контракта на поставку оборудования; - Срок кредита – до 5 лет, в том числе льготный период не более 1,5 года (период, в котором не погашается основной долг); - Процентная ставка составляет ЕВРИБОР + маржа иностранного банка+ маржа УзПСБ (размер процентной ставки ЛИБОР или ЕВРИБОР определяется на Лондонской бирже); Валюта кредита - доллары США или ЕВРО; Сумма Залогового обеспечения должна составлять минимум 125% от суммы кредита; Кредиты немецких банков выдаются под покрытие Страхового Агентства «Гермес». Страховая премия агентств составляет ориентировочно – 8-11% от стоимости 85% контракта (может быть оплачена как поставщиком так и покупателем (включается в стоимость контракта)); Страховые агентства покрывают 85% стоимости основного контракта. Комиссия за управление – до 1% от суммы кредита (разовая). Комиссия за обязательство – до 0,5% от неосвоенной части кредитной линии; Соотношение между заемными и собственными средствами в общей стоимости проекта должно составлять не менее 75:25. Цель кредита – приобретение технологического оборудования Узпромстройбанк рад представить своим клиентам, субъектам малого бизнеса и предпринимательству программу микрокредитования. Микрокредиты предоставляются заемщикам на приобретение минитехнологий, развитие и расширение собственного производства, в том числе на приобретение семян, скота, птицы, первичную обработку сырья и материалов, развитие народного ремесленничества и на организацию надомного труда Ссудозаемщик для получения микрокредита банку предоставляет вместе с доходами нижеследующие документы: • кредитная заявка на получение микрокредита; • бизнес-план с обязательным указанием анализа денежного потока; • кредитное обеспечение; • для юридических лиц бухгалтерский баланс (форма №1) за последний отчетный период, заверенный местным (районным) органом Госналоговой службы и справка о дебиторской и кредиторской задолженности (форма №2а), а также акты сверки по задолженности свыше 90 дней, отчет о финансовых результатах (форма №2); • индивидуальный предприниматель или глава дехканского хозяйства лично представляют паспорт, копия которого подшивается в кредитное дело. Основные условия выдачи микрокредитов: • Микрокредиты выдаются в национальной валюте в размере, до 1000 минимальных оплаты труда; • Объем доходов и обеспечения микрокредита должно окупать основных часть кредита и проценты по нему; • Микрокредиты выдаются на договорной основе до 3 лет; • Величина процентной ставки устанавливается по взаимному соглашению на основе кредитного договора, в размере официально установленной ставки рефинансирования Центрального банка. За счет средств специального фонда льготного кредитования процентные ставки не превышают 50% от ставки рефинансирования ЦБ РУ на день выдачи кредита; • Погашение производится в валюте выданного кредита. Узпромстройбанк предоставляет юридическим лицам программу финансирования на условиях лизинга. Лизинговые услуги предоставляются финансово устойчивым хозяйствующим субъектам с правами юридического лица на условиях платности, срочности, обеспеченности и возвратности средств, инвестированных банком на приобретение лизингового имущества. Банк осуществляет только лизинговые операции, предусматривающие переход объекта лизинга в собственность лизингополучателя по окончании срока договора лизинга. При этом лизингополучатель должен возместить Банку все затраты на приобретение объекта лизинга, связанные с его поставкой и привидением в состояние, пригодное для использования по назначению и уплатить проценты Банка Объектом лизинга могут быть любые, не потребляемые вещи, в том числе предприятия, имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, используемые для предпринимательской деятельности. Субъектами лизинга являются: лизингодатель, лизингополучатель и продавец. Преимущества лизинга: • Технологическое оборудование, ввозимое в Узбекистан для передачи в лизинг, освобождается от обложения НДС и таможенных пошлин; • Лизинговые платежи не облагаются НДС; • Лизингополучатель не платит налог на имущество по объекту лизинга; • При определении налогооблагаемой базы по налогу на прибыль лизингополучатель вправе вычитать из совокупного дохода: Всю сумму амортизационных отчислений, включая начисленную ускоренным методом, по полученным в лизинг основным средствам; - Проценты по лизингу Условия осуществления лизинговых операций • Микролизинг – предоставляется в соответствии с законодательством о лизинге на осуществление предпринимательской деятельности в сумме не превышающей двухтысячекратный размер минимальной заработной платы по ставке рефинансирования Ценрального Банка Республики Узбекистан. • В сумме превышающей двухтысячекратный размер минимальной заработной платы лизинговые операции осуществляются не ниже 18% годовых; • Лизинговые операции осуществляются на срок не менее 12 месяцев и не более амортизационного периода объекта лизинга; • Лизингополучателем предоставляется дополнительное обеспечение не ниже 45% от суммы объекта лизинга; • По желанию лизингополучателя осуществляется 30 % авансовый платеж. Стартовый капитал Кредиты выдаются малым предприятиям, вновь создаваемым микрофирмам, дехканским и фермерским хозяйствам осуществляющих свою деятельность с образованием юридического лица предоставляются кредиты на формирование первоначального (стартового) капитала за счет кредитных линий внебюджетных фондов при условии, если заявки на получение кредита поданы не позднее 6 месяцев после государственной регистрации этих заемщиков. Кредиты предоставляются заемщикам на формирование оборотных средств для начала деятельности, разработку технико-экономического обоснования инвестиционных проектов, приобретение оборудования Перечень документов необходимых для рассмотрения проектов: • Кредитная заявка на получение микрокредита; • Бизнес-план с обязательным указанием анализа денежного потока; • Кредитное обеспечение; • Бухгалтерский баланс (форма № 1) за последний отчетный период, заверенный местным (районным) органом Госналоговой службы; • Справка о дебиторской и кредиторской задолженности (форма № 2а), а также акты сверки по задолженности свыше 90 дней; • Отчет о финансовых результатах (форма № 2). Условия выдачи кредита: • Кредиты на формирование первоначального (стартового) капитала выдаются в размере до 150 минимальных заработных плат микрофирмам и дехканским хозяйствам и до 300 минимальных заработных плат - малым предприятиям и фермерским хозяйствам; • Приобретаемое за счет кредита имущество в размере 80% от стоимости может служить предметом залога по данному кредиту; • Кредиты на формирование первоначального (стартового) капитала за счет кредитных линий внебюджетных фондов выдаются на срок до 3 лет, проценты по кредитам начисляются со дня выдачи этих кредитов и взыскиваются по истечении 12 месяцев. Величина процентной ставки устанавливается равной 1/6 части от действующей ставки рефинансирования ЦБ РУз.

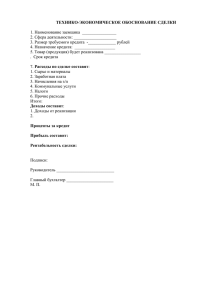

![Памятка для потребителя. Клиентам банка [35 кб]](http://s1.studylib.ru/store/data/004189711_1-673a71918ec5ecbecc9d251f236c4902-300x300.png)