Перспективные стратегии управления страховыми резервами

advertisement

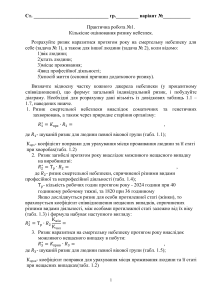

Стратегії управління страховими резервами Квітень 2015 Підготовлено: Тарас Єлейко к.ф.-м.н. керівник департаменту з питань інвестиційної діяльності Куди зараз можна інвестувати на фінансових ринках Інструменти Ризик Ліквідність* Ризикові інструменти Валюта Акції українських емітентів, ф'ючерсні контракти Золото Рівень ризику(волатильності ) високий, максимальний приріст за рік становив +62%, просідання -12% (в 2015 році дол. просідав до -28%) Середній денний оборот міжбанківського валютного ринку в 2015 році – 194 млн. дол. Рівень ризику високий, максимальний приріст індексу УБ за 2014 рік становив +55%, просідання 28%. Середній денний оборот УБ (ринок акцій) в 2015 році – 2,7 млн. грн. Рівень ризику високий, максимальний приріст за рік становив +72%, просідання -13%. Спред в фізичному золоті складає до 30%. Прогноз по росту на 2015р.-0%. Інструменти з фіксованою дохідністю Депозити Основний ризик пов'язаний із банкрутствами банків. Зараз тимчасова адміністрація та ліквідація проводиться в 49 банках. В залежності від строку депозиту Облігації ОВДП – низький рівень ризикованості. 69,4% всіх внутрішніх ОВДП знаходяться в портфелі НБУ. Корпоративні/муніципальні облігації - ризик високий, пов'язаний із фінансовим станом емітентів. Середній денний об'єм торгів ОВДП в 2015 році 1,5 млрд. грн. Міжбанківський грошовий ринок Ризик аналогічний як і в ОВДП, оскільки кошти розміщаються під залог ОВДП. Середній денний об'єм РЕПО операцій в 2015 році 445 млн. грн. * по даних НБУ (bank.gov.ua) та УБ (ux.ua). Дохідність інвестиційних інструментів в 2014 році Ризикові інструменти в 2014р. Дохідність інструментів за 2014 рік* Дол. США 97.3% Золото 91.2% Індекс УБ 14.7% Ставки по інструментах з фіксованою дохідністю в 2014р. Середня дохідність інструментів* * по даних НБУ (bank.gov.ua) та УБ (ux.ua). ОВДП 18.2% Міжбанк 10.8% Депозити 1 рік 19.5% Депозити 3 міс. 19.5% Параметри інвестиційної стратегії Основні складові інвестиційної стратегії Дохідність Ризик Інвестиційна стратегія Ліквідність Термін інвестування Дохідність – очікуваний рівень прибутку Ризик – відхилення від очікуваної дохідності, які готовий нести інвестор Ліквідність – можливість вивільнення коштів з портфеля в рамках стратегії. Термін інвестування – період на який розраховується реалізація інвестиційної стратегії. Схема управління в рамках стратегії Схема управління активами Вибір інвестиційних інструментів Інвестиційна стратегія Система ризик менеджменту Придбання/продаж активів в портфель Система управління ліквідністю Система ризик-менеджменту – система установки та моніторингу лімітів на інструменти в портфелі в рамках стратегії. Також система ризик менеджменту включає в себе систему стоп-лосів, яка захищає інвестора від значного неконтрольованого зменшення вартості активів в портфелі. Система управління ліквідністю – аналізує можливість придбання в портфель інструментів в рамках заданих параметрів ліквідності та ризику інвестиційної стратегії. Де можна заробляти – базові стратегії Портфель акцій/ризикових активів для тих хто готовий ризикувати Облігаційна/депозитна стратегія – базова стратегія для управління резервами Стратегія із захистом капіталу – базова стратегія для Лайфових СК Використання операцій РЕПО – управління короткою ліквідністю. На поточних коштах можна заробляти більше. Портфель акцій/ризикових активів Індекс УБ 2008-2015* Річна динаміка індексу УБ +531% -72% -12,5% +41% 2009 -73.0% 2010 109.1% 2011 61.1% 2012 -42.3% 2013 -34.9% 2014 -6.3% 2015 15.0% Основні параметри управління портфелем акцій Коментар Висока потенційна дохідність, при значних ризиках - високим потенціал росту (по більшості емітентів 100%+), та при цьому на ньому наявні значні ризики зв'язані як з діяльністю самих емітентів, так і з ситуацією в країні. Використання ризикових активів, як бази при управлінні страховими резервами не рекомендується, в зв'язку із наявними значними ризиками та неможливістю чіткого прогнозування дохідності. Ліквідність – на даний момент ринок акцій характеризується доволі низькою ліквідністю (середній денний оборот 2,7 млн. грн.). Ліквідність окремих інструментів може дуже сильно змінюватись за короткі проміжки часу. Формування портфелю акцій – потрібно постійно моніторити ситуацію щодо емітентів акції яких придбані в портфель, з метою отримання максимального доходу та мінімізації втрат при зміні кон'юнктури. Ризик менеджмент – при управлінні портфелем акцій потрібно використовувати систему лімітів по відкритих позиціях (диверсифікація портфелю), а також систему стоп-лосів з метою мінімізації втрат при різких коливаннях цін активів в портфелі. * по даних УБ (ux.ua). Використання ризикових активів є найбільш оптимальне в рамках змішаної стратегії управління, як складову яка може згенерувати додатковий дохід при цьому значно не збільшуючи ризиків загального портфелю. Облігаційна/депозитна стратегії Поточна дохідність інструментів Оцінка та регулювання ризиків Ризик банківських вкладів: 1. Проводиться оцінка фінансового стану банку, та показників його діяльності. 2. Базуючись на даних оцінки встановлюються ліміти максимальної долі депозитів банку в інвестиційному портфелі. Ліміти встановлюються як в розрізі суми так і в розрізі терміновості депозитів. Наприклад встановлюється що розміщати кошти можна максимум на 3 міс. і т.д. 3. Оцінку стану банку доцільно обновляти не рідше разу в квартал, і проводити щомісячний поточний моніторинг його фінансових показників. Ризик облігацій: 1. Ризик ОВДП вважається мінімальним, та підлягає загальній оцінці виходячи із рівня держ. боргу та показників бюджету, прогнозу росту ВВП та прогнозу інфляції. Також на суверенний ризик мають вплив багато інших факторів серед яких потрібно виділити - політичну ситуацію, прогноз розвитку економіки та основних ринків торгових партнерів. Приклад формування портфелю Портфель гривневих інструментів Ліквідність Інструмент % портфелю Дохідність, % Ощадбанк деп. 10% 18% Строк до погашення міс. 6 Укрексімбанк деп. 10% 19.5% 2 Альфа банк деп. 10% 28% 3 40% ОВДП 83059 ОВДП 185276 ОВДП 185151 ОВДП 185557 10% 10% 25% 25% 24% 25% 27% 27% 5 13 51 51 20% Дохідність портфелю 120% 100% Сумарний % погашення інструментів в портфелі 80% 60% 0% 24.95% На даний момент існує можливість формування високодохідного портфелю, короткострокова ліквідність якого формується за рахунок коротких депозитів (інструментів міжбанківського ринку), та менш ліквідна частина за рахунок довгих ОВДП, ризик по яких суттєво нижчий за ризик депозитів. Розміщення довгострокових депозитів на даний момент пов'язано із підвищеним ризиком, оскільки банківська система на даний момент знаходиться в стресовому стані, і у випадку виникнення в банку проблем(які спрогнозувати по його поточному стану буває важко) можуть бути складнощі з поверненням розміщених коштів. На даний момент дохідність короткострокових депозитів та грошового ринку знаходиться на доволі високому рівні та перевищує дохідність довгострокових ОВДП. Сформований зараз портфель з довгострокових інструментів позволить отримувати високу дохідність (26%+) після стабілізації ситуації та зниження короткострокових ставок, при мінімальних ризиках. Інвестиційна стратегія із захистом капіталу В рамках даної стратегії, пропонується розміщувати основну частину коштів в ОВДП та депозити, які мають забезпечити збереження коштів клієнтів, решту коштів інвестувати в ризикові інструменти – акції, фючерси, валюту, ОВДП з використанням левериджу, валютні форварди. Розміщення коштів в ризикові та безризикові інструменти в відповідній пропорції та використання стоп-лосс лімітів (у випадку просідання ризикової частини до дозволеного рівня застосовуються стоп-лосс ліміти) позволяє даній стратегії гарантувати повернення початково інвестованої суми + мінімальна дохідність. Рівень захисту капіталу/мінімальна дохідність Безризикові інструменти Термін інвестування Можливість ліквідації портфелю Очікувана дохідність безризикових інструментів Мінімальна дохідність(гарантована) Стоп-лосс ліміт – ліквідація до кінця року ризикової частини при падіння її на 30%. Початкова доля ризикових інструментів Структура портфелю на початку року (початок управління) 110%/10% ОВДП, депозити в банках 1 рік. В любий момент Дохідність ризикової частини Загальна дохідність портфелю 24,95% -50% -30% -10% 0% 10% 30% 50% 9.96% 11.21% 16.21% 18.71% 21.21% 26.21% 31.21% 10% Рівень стоп-лосс ліміту - 35% 25% Дол. США Золото Акції 37,8% 36,3% 17,3% Робота на міжбанківському грошовому ринку Міжбанківський грошовий ринок та РЕПО угоди Міжбанківський ринок - ринок позикових капіталів (грошового ринку), де тимчасово вільні грошові ресурси залучаються і розміщуються банками між собою. РЕПО угода — угода продажу цінних паперів з зобов'язанням зворотного викупу через визначений строк по наперед визначеній ціні. Через РЕПО угоди проходить залучення/розміщення ресурсу на міжбанківському грошовому ринку. В основному для РЕПО угод використовуються ОВДП. Строки РЕПО угод – в переважній більшості від 1 дня до 1 міс. Основне використання РЕПО угод: 1. Розміщення вільного ресурсу на короткий термін. 2. Залучення короткого ресурсу під залог ОВДП для регулювання ліквідності. 3. Залучення ресурсу для збільшення портфелів ОВДП. Залучені кошти під залог ОВДП інвестуються в інструменти з фіксованою дохідністю - депозити, облігації і т.д. Дозволяє збільшити дохідність портфелю ОВДП на 2-5%. Ставки РЕПО на 10 днів 50 45 40 35 30 25 20 15 10 5 0 Ставка РЕПО на 10 днів – 12% Ставка місячного депозиту 18% Робота на міжбанківському грошовому ринку 50 45 40 35 30 25 Оптимальні періоди для використання РЕПО стратегії РЕПО 2 тижні, % Дох. ОВДП 1-2 роки, % Використання РЕПО для розміщення короткої ліквідності Використання РЕПО для збільшення дохідності портфелю ОВДП 20 15 10 5 0 Заробіток на маржі РЕПО Стратегії управління страховими резервами Дякую за увагу! Успішних та прибуткових інвестицій!