Лекция_7

реклама

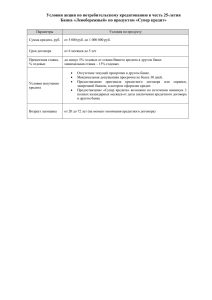

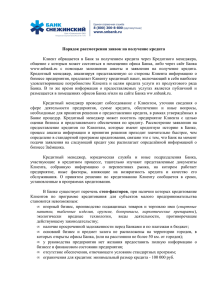

LOGO Порядок предоставления и ведения кредита Костенко А.К., к.э.н., доцент LOGO Вопросы по теме 1 Понятие и критерии кредитоспособности клиентов банка. 2 Этапы кредитования. 3 Процедура выдачи кредита. 4 Кредитный мониторинг банка, его этапы. Понятие и критерии LOGO кредитоспособности клиентов банка Факторы кредитоспособности Правоспособность и дееспособность заемщика для совершения кредитной сделки; Моральный облик и репутация заемщика, его умение (желание, соединенное с возможностью) оправдать оказанное доверие; Наличие обеспечения кредита; Способность получать доход и исправно выполнять принятый на себя долг. Понятие и критерии LOGO кредитоспособности клиентов банка Кредитоспособность – это… способность полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам); способность к совершению кредитной сделки, т.е. сделки по предоставлению стоимости на условиях возвратности, срочности, платности; способность (наличие возможности) и готовность (наличие желания) лица своевременно и в полном объеме погашать свои денежные обязательства (долги). Понятие и критерии LOGO кредитоспособности клиентов банка Платежеспособность способность клиента полностью и в срок рассчитаться по всем долговым обязательствам Кредитоспособность способность клиента полностью и в срок рассчитаться по кредиту и процентам за него Понятие и критерии кредитоспособности клиентов банка LOGO Оценка кредитоспособности Финансовый (количественный) анализ - рассчитываются коэффициенты, характеризующие финансово-экономическое состояние заемщика: ликвидности; финансовой устойчивости; деловой активности; рентабельности и др. Нефинансовый анализ - используются различные характеристики клиента: уровень менеджмента; надежность деловых партнеров; конкурентная среда; опыт работы на рынке; состав акционеров и др. Понятие и критерии кредитоспособности клиентов банка LOGO Смешенные подходы к оценке кредитоспособности Ccondition C-capital (достаточность собственного капитала) (общие Экономические условия) C-character C-collateral (репутация заемщика) (обеспечение) A-assets L-liquidity (размер (ликвидность) активов) 5С CAMEL M- C-capacity C-capital (финансовые возможности) (капитал, имущество) management (качество менеджмента) E-earning (доходность) Понятие и критерии кредитоспособности клиентов банка LOGO Смешенные подходы к оценке кредитоспособности Ccharacter P-person (репутация (репутация заемщика) заемщика) RA-amount remuneration (сумма кредита) (вознаграждение банку) A-ability PARSER Eexpediency Rrepayment (целесообразность (возможности погашения) I -insurance (способность к возврату кредита) M-merge (обеспечение) CAMPARY (доходность кредитной операции) (условия погашения) кредита) S-security (обеспечение) Rrepayment Ppurpose A-amount (целевое назначение (размер кредита) кредита) Понятие и критерии кредитоспособности клиентов банка LOGO 1. Анализ макроэкономической ситуации в стране 2. Отраслевой анализ 3. Анализ положения клиента на рынке 4. Анализ финансового состояния 5. … др. Кредитные рейтинги (вероятность дефолта клиента) Категории кредитного рейтинга по шкале Standart & Poor’s, Fitch LOGO ААА Очень высокая способность выполнять свои финансовые обязательства; самый высокий рейтинг AA Высокая способность выполнять свои финансовые обязательства A Умеренно-высокая способность выполнять свои финансовые обязательства, однако большая чувствительность к неблагоприятной экономической конъюнктуре и другим негативным переменам во внешней среде BBB Достаточная способность выполнять свои финансовые обязательства, однако большая чувствительность к воздействию неблагоприятной экономической конъюнктуры BBB- Самый низкий рейтинг в категории, которую участники рынка обозначают как «инвестиционную» BB+ Самый высокий рейтинг в категории, которую участники рынка обозначают как «спекулятивную» BB Сравнительно небольшая уязвимость в краткосрочной перспективе, однако более высокая чувствительность к воздействию неблагоприятных перемен в деловой, финансовой и экономической сферах B Более высокая уязвимость в условиях неблагоприятной деловой, финансовой и экономической конъюнктуры, хотя в настоящее время имеется возможность исполнения финансовых обязательств CCC Высокая на данный момент подверженность кредитным рискам; финансовые обязательства могут быть выполнены при наличии благоприятной деловой, финансовой и экономической конъюнктуры CC Очень высокая на данный момент подверженность кредитным рискам C В отношении эмитента возбуждена процедура банкротства или предпринято аналогичное действие, но платежи или выполнение финансовых обязательств продолжаются D Дефолт по финансовым обязательствам NR Рейтинг не присвоен Матрицы изменения кредитного рейтинга (таблицы миграции рейтинга) LOGO Кредитный рейтинг по шкале Standart & Poor’s, Fitch Эмитенты От ААА до АА- От А+ до А- От ВВВ+ до ВВВ- От ВB+ до В- Ниже В- Страны А B C D [1] E Банки А В, [2] С, [3] D, [4] От ААА до АА- От А+ до А- От ВBB+ до ВB- Ниже ВB- А B С, [5] D, [6] Юр. лица [1] Страны, не имеющие рейтинга; [2] Банки, не имеющие рейтинга и являющиеся резидентами стран групп «А», «В», «С». [3] Банки, не имеющие рейтинга и являющиеся резидентами стран группы «D». [4] Банки, не имеющие рейтинга и являющиеся резидентами стран группы «E». [5] Юридические лица, не имеющие рейтинга (за исключением резидентов стран группы «Е»). [6] Юридические лица, не имеющие рейтинга я являющиеся резидентами стран группы «Е». Категории кредитного рейтинга LOGO по шкале Moody’s Investors Service Aaa Эмитенты или выпуски ценных бумаг демонстрируют наивысшую степень кредитоспособности (подвержены самому низкому уровню кредитного риска) Aa Эмитенты или выпуски ценных бумаг демонстрируют весьма высокую кредитоспособность (подвержены очень низкому кредитному риску) A Эмитенты или выпуски ценных бумаг имеют кредитоспособность выше средней (подвержены низкому кредитному риску) Baa Эмитенты или выпуски ценных бумаг представляют среднюю кредитоспособность (подвержены среднему уровню кредитного риска и могут обладать определенными спекулятивными характеристиками) Ba Эмитенты или выпуски ценных бумаг демонстрируют кредитоспособность ниже средней (считаются спекулятивными и подвержены значительному кредитному риску B Эмитенты или выпуски ценных бумаг демонстрируют слабую кредитоспособность (считаются спекулятивными и подвержены высокому кредитному риску) Caa Эмитенты или выпуски ценных бумаг являются спекулятивными и демонстрируют весьма слабую кредитоспособность (подвержены очень высокому кредитному риску) Ca Эмитенты или выпуски ценных бумаг являются высоко спекулятивными и демонстрируют крайне слабую кредитоспособность, близкую к дефолту (с некоторой вероятностью возврата основной суммы и процентов) C Эмитенты или выпуски ценных бумаг являются крайне спекулятивными и демонстрируют самую слабую кредитоспособность, характерную для дефолта (возврат основной суммы и процентов маловероятен) Категории кредитного рейтинга по шкале Moody’s Investors Service LOGO Эмитенты с рейтингом Prime_1 (Prime – “первоклассный”) обладают превосходной способностью погашать краткосрочные долговые обязательства. Эмитенты с рейтингом Prime_2 обладают хорошей способностью погашать краткосрочные долговые обязательства. Эмитенты с рейтингом Prime_3 обладают приемлемой способностью погашать краткосрочные долговые обязательства. Эмитенты c рейтингом Not Prime (“непервоклассный”) не попадают ни в одну из категорий Prime. Матрицы изменения кредитного рейтинга (таблицы миграции рейтинга) Кредитный рейтинг по шкале Standart & Poor’s, Fitch От ААА до ААОт А+ до АОт ВВВ+ до ВВВОт ВB+ до В- Ниже В- Группы эмитентов Страны Банки А А B C D, [1] E В, [2] С, [3] D, [4] LOGO Кредитный рейтинг по шкале Moody’s Investors Service От Аaa до Аa3 От А1 до А3 От Вaa1 до Вaa3 От Вa1 до В3 Ниже В3 [1] Страны, не имеющие рейтинга; [2] Банки, не имеющие рейтинга и являющиеся резидентами стран групп «А», «В», «С». [3] Банки, не имеющие рейтинга и являющиеся резидентами стран группы «D». [4] Банки, не имеющие рейтинга и являющиеся резидентами стран группы «E». Матрицы изменения кредитного рейтинга (таблицы миграции рейтинга) Кредитный рейтинг по шкале Standart & Poor’s, Fitch От ААА до ААОт А+ до АОт ВВВ+ до ВВВОт ВB+ до ВНиже В- LOGO Коэффициенты взвешивания рисков Кредитный рейтинг по шкале Страны Банки 0 20 20 50 50 100 150 100 150 Moody’s Investors Service От Аaa до Аa3 От А1 до А3 От Вaa1 до Вaa3 От Вa1 до В3 Ниже В3 Матрицы изменения кредитного рейтинга (таблицы миграции рейтинга) Кредитный рейтинг по шкале Standart & Poor’s, Fitch Группа эмитентов Юридические лица LOGO Кредитный рейтинг по шкале Moody’s Investors Service От ААА до АА- А От Аaa до Аa3 От А+ до А- B От А1 до А3 От ВВВ+ до ВВ- C, [5] От Ваа1 до Ва3 Ниже ВВ- D, [6] Ниже Ва3 [5] Юридические лица, не имеющие рейтинга (за исключением резидентов стран группы «Е»). [6] Юридические лица, не имеющие рейтинга я являющиеся резидентами стран группы «Е». Матрицы изменения кредитного рейтинга (таблицы миграции рейтинга) Кредитный рейтинг по шкале Standart & Poor’s, Fitch Коэффициенты взвешивания рисков Юридические лица LOGO Кредитный рейтинг по шкале Moody’s Investors Service От ААА до АА- 20 От Аaa до Аa3 От А+ до А- 50 От А1 до А3 От ВВВ+ до ВВ- 100 От Ваа1 до Ва3 Ниже ВВ- 150 Ниже Ва3 Понятие и критерии LOGO кредитоспособности клиентов банка Договор поручительства Договор гарантии Кредитный договор Сведения, входящие в состав кредитной истории и формирующие досье (кредитный отчет) кредитного бюро (регистра) Договор займа Договор овердрафтного кредитования Договор залога Этапы кредитования LOGO Процесс кредитования – набор процедур, регламентирующих предоставление (размещение) банком (кредитодателем) привлеченных и собственных денежных средств клиентам во временное пользование и за определенную плату от своего имени и за свой счет: обязательные условия, порядок предоставления денежных средств и их возврата; процедура принятия решения о предоставлении денежных средств; порядок определения правоспособности и платежеспособности кредитополучателя; перечень документов, предоставляемых кредитополучателем до заключения кредитного договора и в течение срока его действия; порядок и случаи контроля за заложенным имуществом; порядок и случаи контроля за целевым использованием кредита; порядок формирования и использования кредитного досье и др. Этапы кредитования LOGO 1. Подготовительный этап – предусматривает процедуру принятия решения о выдаче кредита 2. Структурирование кредита и заключение кредитного договора 3. Предоставление кредита 4. Погашение кредита и процентов за него 5. Сопровождение (обслуживание) кредита и кредитный мониторинг Этапы организации кредитного процесса Процедура выдачи кредита Предварительное собеседование по условиям сделки Рассмотрение пакета документов по перечню, установленному банком: LOGO Этап 1. Подготовительный Подготовка заключения о целесообразности предоставления кредита Ходатайство, заявление или анкета клиента, обратившегося за кредитом; Копии договоров, контрактов в подтверждение кредитуемой сделки; Бухгалтерская отчетность за период, определенный банком; Информация о кредитах, полученных ранее в других банках; Экономическое обоснование возвратности кредита в установленные сроки с учетом движения денежных потоков заявителя; Документы по обеспечению кредитных обязательств в зависимости от способа обеспечения. Процедура выдачи кредита LOGO Рассмотрение пакета документов по перечню, установленному банком Проверка соответствия цели запрашиваемого кредита характеру уставной деятельности юридического лица; Проверка полноты полученных от заявителя документов и соответствия копий документов, подтверждающих реальность кредитуемой сделки, наличие обеспечения и ликвидность залога, их оригиналам; Выявление проблем и рисков, которые могут повлиять на реализацию кредитуемого мероприятия (изучение контрактов, договоров, товарно-транспортных накладных, таможенных деклараций и др. документов, подтверждающие реальность кредитуемой сделки); Дополнительный анализ достоверности документов – выезд на предприятие и проверка состояние учета, точность баланса, реальное наличие кредитуемых товарно-материальных ценностей) и др. вопросов. Процедура выдачи кредита LOGO Подготовка заключения о целесообразности предоставления кредита Анализ эффективности кредитуемого проекта ; Оценка правоспособности клиента - способности юридического лица иметь гражданские права в соответствии с целями и предметом его деятельности, предусмотренными в учредительных документах, и нести связанные с этой деятельностью обязанности ; Оценка деловой репутации и дееспособности клиента - способности кредитополучателя своими действиями приобретать и осуществлять гражданские права, создавать для себя гражданские обязанности и исполнять их ; Оценка кредитоспособности клиента (в т.ч. нефинансовый анализ и рейтинговая оценка, определение класса кредитоспособности клиента) ; Оценка достаточности, ликвидности и приемлемости предлагаемого способа обеспечения обязательств . Процедура выдачи кредита LOGO 1. Организационно-правовая форма предприятия 2. Государственная регистрация организации 3. Органы управления и их полномочия 4. Процедура принятия решения по сделкам в рамках планируемой кредитной операции 5. Юридическая возможность приобретать права и нести обязанности, соответствующие требованиям кредитной сделки Оценка правоспособности клиента (проводится юридической службой и отражается в письменном заключении) Процедура выдачи кредита LOGO 1. Достоверность представленной информации, указанной в анкете кредитополучателя (например, уточнение фактического и юридического адреса) 2. Деловая репутация заявителя и наличие негативной информации 3. Наличие задолженности по кредитным операциям в других банках и исполнение обязательств по ней 4. Наличие имущественных претензий и долгов 5. Наличие иной информации о фактах и обстоятельствах, которые впоследствии могут повлиять на своевременность исполнения обязательств по кредитному договору Оценка дееспособности клиента (проводится службой безопасности и отражается в письменном заключении) Процедура выдачи кредита LOGO Анализ кредитоспособности заявителя имущественное положение заявителя ; условия работы заявителя с учетом специфики бизнеса и отраслевой принадлежности ; достигнутые результаты ; состав и движение кредиторской и дебиторской задолженностей (при необходимости) ; маркетинговая политика кредитополучателя ; эффективность поддержки, предоставленной государством, банком ; анализ и динамика изменения финансовых показателей, их соответствие среднеотраслевым значениям ; динамика затрат на производство и реализацию продукции ; формирование портфеля заказов реальность прогнозных показателей движения денежных средств, доходов и расходов исходя из фактических величин за предыдущий год и отчетный квартал ; перспективы финансово-хозяйственной деятельности . Процедура выдачи кредита Кредитный комитет Заключение кредитной службы Заключение службы безопасности не позднее трех рабочих дней после принятия соотв. решения заявителю сообщается об отказе в предоставлении кредита с указанием конкретных причин. Заключение юридической службы LOGO заключается кредитный договор между банком и кредитополучателем Процедура выдачи кредита LOGO 1. Размер кредита с указанием валюты 2. Сроки и порядок предоставления и погашения кредита 3. Проценты за пользование кредитом и порядок их уплаты 4. Целевое использование кредита 5. Способы обеспечения исполнения кредитополучателем обязательства по возврату кредита и процентов по нему 6. Ответственность кредитодателя и кредитополучателя за невыполнение условий кредитного договора 7. Иные условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение Этап 2. Структурирование кредита - разработка и определение условий кредитного договора по каждой конкретной сделке с целью получения банком дохода и минимизации риска кредитных вложений Процедура выдачи кредита LOGO Этап 3. Предоставление кредита Выдача на текущий счет (счета) клиента В наличной форме В безналичном порядке Оплата расчетных документов (платежных инструкций) за кредитуемые ценности на счета третьих лиц Единовременно (разовым перечислением); По частям (открытие возобновляемой или невозобновляемой кредитной линии) ; В форме овердрафта . Процедура выдачи кредита LOGO Этап 4. Погашение кредита и процентов за него Основной долг единовременно или частями (согласно графику погашения или в соответствии с условиями кредитного договора); В наличной форме Проценты (ежемесячно) В безналичном порядке Простая кредитная линия – общая сумма предоставленного кредита равна лимиту выдачи, т.е. погашенная часть кредита не увеличивает свободный остаток кредитования) Возобновляемая кредитная линия – устанавливается лимит выдачи и лимит задолженности, в пределах которых производится выдача и погашение кредита в течение срока действия кредитного договора. При погашении части долга кредитополучатель может взять кредит в пределах неиспользованного лимита задолженности, т.е. погашенная часть кредита увеличивает свободный остаток кредитования Кредитный мониторинг LOGO Этап 5. Кредитный мониторинг - система мероприятий по отслеживанию изменений кредитоспособности кредитополучателя и других составляющих качества кредита для обоснованного принятия корректирующих действий, направленных на минимизацию потерь, связанных с риском невозврата кредита и неуплатой начисленных процентов 1. Анализ финансово-хозяйственной деятельности кредитополучателя с целью изучения изменения его кредитоспособности 2. Контроль за целевым использованием кредита 3. Контроль за фактическим наличием (хранением) кредитуемых ценностей 4. Контроль за наличием, состоянием, условиями хранения залога 5. Контроль за своевременностью погашения кредита и уплатой процентов за него 6. Работа с проблемными кредитами (внесудебные и судебные процедуры) Погашение кредита и уплата процентов LOGO