Налоговая декларация

реклама

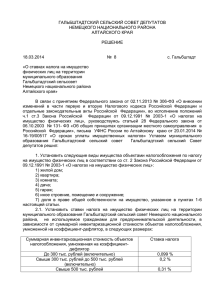

Налогообложение организаций финансового сектора экономики 008100.68 Экономика: Банки и банковское дело ИМБЭ, кафедра «Финансы и налоги» Ольга Юрьевна Ворожбит, д-р экон. наук, профессор Специфические особенности налогообложения банков Материал для восстановления знаний • Тема 1. Налоговое регулирование деятельности организаций финансового сектора экономики • Тема 2. Банки как специфический субъект налоговых отношений • Тема 3. Специфические особенности налогообложения банков • Тема 4. Налогообложение страховых организаций • Тема 5. Особенности налогообложения негосударственных пенсионных фондов • Тема 6. Налогообложение операций с ценными бумагами Содержание лекции 1. Особенности исчисления и уплаты банками налога на прибыль организаций 2. Особенности исчисления и уплаты банками налога на добавленную стоимость 3. Порядок выполнения банками функций налогового агента по налогу на доходы физических лиц 4. Специфика исчисления и уплаты банками налога на имущество организаций 5. Порядок расчетов в банках по транспортному налогу Ключевые понятия • Перечень основных терминов и понятий дисциплины приведен в среде Moodle в электронном курсе Налогообложение организаций финансового сектора, 21261 • http://edu.vvsu.ru/mod/ Вопрос 3 Порядок выполнения банками функций налогового агента по налогу на доходы физических лиц Регламентирующий документ Налоговый кодекс Российской Федерации • Глава 23 «Налог на доходы физических лиц» Специфические особенности • По налогу на доходы физических лиц у банков связаны с выполнением функций налогового агента при возникновении у физического лица материальной выгоды Материальная выгода При исчислении налога на доходы физических лиц с суммы материальной выгоды следует руководствоваться • Статьей 212 «Особенности определения налоговой базы при получении доходов в виде материальной выгоды» НК РФ Материальная выгода возникает • От экономии на процентах за пользование заемными (кредитными) средствами Материальная выгода возникает • Полученная от приобретения товаров (работ, услуг) у физических лиц, организаций, являющихся взаимозависимыми по отношению к налогоплательщику Материальная выгода возникает • Полученная от приобретения ценных бумаг и от приобретения финансовых инструментов срочных сделок Материальная выгода по процентам От экономии на процентах за пользование заемными (кредитными) средствами • Возникает, если проценты по кредитному договору ниже установленного предела Материальная выгода возникает По рублевым кредитам По валютным кредитам • если проценты исчисленные по условиям договора, меньше 2/3 ставки рефинансирования, на дату фактического получения дохода • если сумма процентов, исчисленная по условиям договора, меньше суммы процентов, исчисленной исходя из 9 процентов годовых Расчет материальной выгоды • Сумма материальной выгоды по кредитам, выданным в рублях равна разнице между расчетной суммой процентов, исчисленной в размере 2/3 ставки рефинансирования ЦБ РФ и суммой процентов, исчисленных по условиям договора Расчет материальной выгоды • Сумма материальной выгоды по кредитам, выданным в иностранной валюте разнице между расчетной суммой процентов, исчисленной по ставке 9 % годовых и суммой процентов, исчисленных по условиям договора Дата получения дохода Датой получения дохода в виде материальной выгоды День уплаты заемщиком процентов по кредиту Дата получения дохода По беспроцентным кредитам Дата возврата кредита Не облагается НДФЛ Материальная выгода, полученная • от банков, находящихся на территории Российской Федерации • в связи с операциями с банковскими картами в течение беспроцентного периода, установленного в договоре о предоставлении банковской карты Не облагается НДФЛ Материальная выгода, полученная • от экономии на процентах за пользование кредитами, предоставленными на приобретение, строительство недвижимости или земельных участков на территории Российской Федерации Не облагается НДФЛ Материальная выгода, полученная • от экономии на процентах за пользование кредитами, предоставленными в целях перекредитования кредитов, полученных на приобретение, строительство недвижимости или земельных участков на территории Российской Федерации Общие обязанности налогового агента Возникают при расчетах с работниками по оплате труда • банк обязан рассчитать сумму налога • банк обязан удержать сумму налога • банк обязан перечислить в бюджет сумму налога Обязанности налогового агента по материальной выгоде Порядок исчисления и уплаты банками НДФЛ с суммы материальной выгоды • Банк обязан только рассчитать сумму налога • Удержать перечислить в бюджет НДФЛ банк не обязан Вопрос 4 Специфика исчисления и уплаты банками налога на имущество организаций Регламентирующий документ Налоговый кодекс Российской Федерации • Глава 30 «Налог на имущество организаций» Субъекты РФ имеют право • Устанавливать ставку налога не более 2,2 % • Устанавливать дифференцированные ставки • Определять сроки уплаты налога • Не устанавливать отчетные периоды по налогу • Устанавливать дополнительные льготы по налогу Регламентирующий документ Закон Приморского края «О налоге на имущество организаций» от 28.11.2003 № 82-КЗ Налогоплательщики Банки, имеющие имущество, признаваемое объектом налогообложения Объект налогообложения • Движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств Не являются объектами налогообложения • Земельные участки • Иные объекты природопользова ния Расчёт налога на имущество I. Выделение объектов налогообложения в пределах субъекта РФ по местонахождению банка, отделения банка с балансом, а также по местонахождению объектов недвижимого имущества, собственником которых является банк, находящегося вне местонахождения банка или его отделения с балансом Расчёт налога на имущество II. Определение остаточной стоимости имущества, признаваемого объектом налогообложения, по правилам бухгалтерского учета в Российской Федерации III. Исчисление налоговой базы: расчет среднегодовой стоимости имущества Расчёт налога на имущество IV. Расчет средней стоимости имущества по окончании отчетных периодов V. Расчет авансовых платежей по налогу по окончании отчетных периодов и расчет налога по итогам налогового периода VI. Исполнение порядка уплаты суммы налога в бюджет по месту нахождения банка, отделения банка с балансом или объекта недвижимого имущества Налоговая база определяется банком отдельно • В отношении имущества подлежащего налогообложению по местонахождению банка • В отношении имущества каждого обособленного подразделения банка, имеющего отдельный баланс Налоговая база определяется банком отдельно • В отношении каждого объекта недвижимого имущества, находящегося вне местонахождения банка или обособленного подразделения, имеющего отдельный баланс • В отношении имущества, облагаемого по разным налоговым ставкам Определение налогооблагаемой базы • НБ – налогооблагаемая база (средняя стоимость имущества) • ОС – остаточная стоимость основных средств • n – количество месяцев в отчетном периоде Налоговый, отчетный период • Налоговый период – календарный год В Приморском крае установлены • Отчетные периоды – первый квартал – полугодие – девять месяцев календарного года Налоговые ставки В Приморском крае • Налоговая ставка 2,2 процента • Налоговых льгот для банков не предусмотрено • Дифференцированные налоговые ставки в отношении банков или их имущества, признаваемого объектом налогообложения не установлены Порядок исчисления налога НИ НБ нс • НИ – сумма налога на имущество за налоговый период • НБ - налогооблагаемая база (средняя стоимость имущества) • нс – налоговая ставка по налогу на имущество Порядок исчисления авансовых платежей 1 НИ НБ нс 4 А о • НИА – сумма авансового платежа по налогу на имущество за отчетный период • НБ - налогооблагаемая база (средняя стоимость имущества) за отчетный период • нс – налоговая ставка по налогу на имущество Уплата авансовых платежей Производится банками в Приморском крае не позднее – 10 мая – 10 августа – 10 ноября Сумма налога к уплате • Определяется банком как разница между суммой налога, исчисленной по истечении налогового периода и суммой авансовых платежей по налогу, исчисленных в течение налогового периода Уплата налога на имущество Не позднее 15 апреля года, следующего за истекшим налоговым периодом Форма налоговой декларации Приказ Минфина РФ от 20.02.2008 N 27н «Об утверждении форм налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения» Предоставление отчетности Расчет по авансовому платежу Налоговая декларация • предоставляются • сдается банками банками не не позднее 30 позднее 30 марта года, календарных следующего за дней с даты истекшим окончания соответствующего налоговым отчетного периодом периода Вопрос 5 Порядок расчетов в банках по транспортному налогу Регламентирующий документ Налоговый кодекс Российской Федерации Глава 28 «Транспортный налог» Регламентирующий документ Закон Приморского края «О транспортном налоге» № 24-КЗ от 28 ноября 2002 г. Налогоплательщики • Банки, на которые зарегистрированы транспортные средства, признаваемые объектом налогообложения Объект налогообложения • • • • • автомобили мотоциклы мотороллеры автобусы другие самоходные машины и механизмы Объект налогообложения • самолеты • вертолеты • другие воздушные транспортные средства Объект налогообложения • • • • • теплоходы яхты парусные суда катера моторные лодки • гидроциклы • несамоходные (буксируемые) суда • и другие водные транспортные средства Налоговая база • Мощность двигателя (для транспортных средств, имеющих двигатель) • Тяга реактивного двигателя (для воздушных транспортных средств) • Валовая вместимость в регистровых тоннах в (для водных буксируемых транспортных средств) • Единица транспортного средства (для других транспортных средств) Налоговый, отчетный период Налоговый период – календарный год Отчетный период – первый квартал – второй квартал – третий квартал Налоговые ставки Рекомендованы статьей 361 «Налоговые ставки» Налогового кодекса РФ На уровне субъекта • могут быть увеличены (уменьшены), но не более чем в десять раз • допускается установление дифференцированных налоговых ставок Налоговые ставки НК РФ Легковые автомобили с мощностью двигателя свыше 250 л.с. 15 руб. на л.с. На уровне ПК • до 3-х лет включительно – 100 руб. на л.с. • свыше 3-х до 10-ти лет включительно – 75 руб. на л.с. • свыше 10-ти – 30 руб. на л.с. Льготы по транспортному налогу У банков льгот нет Исчисление налога ТрН НБ нс • ТрН – сумма транспортного за налоговый период • НБ - налогооблагаемая база • нс – налоговая ставка по транспортному налогу Исчисление авансового платежа 1 ТрН НБ нс 4 А • ТрНА – сумма авансового платежа по транспортному налогу за отчетный период • НБ - налогооблагаемая база за отчетный период • нс – налоговая ставка по налогу на имущество Поправочный коэффициент k мф мк • k – коэффициент для расчета налога (авансовых платежей) • мф – число полных месяцев, в течение которых данное транспортное средство было зарегистрировано на организацию • мк - число календарных месяцев в налоговом (отчетном) периоде Количество месяцев эксплуатации • Месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц • В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц Срок уплаты налога Не позднее 1 марта года следующего за истекшим налоговым периодом Промежуточная отчетность Приказ Минфина России от 23.03.2006 N 48 «Об утверждении формы налогового расчета по авансовым платежам по транспортному налогу и Рекомендаций по ее заполнению» • Представляется не позднее 1 февраля года, следующего за истекшим налоговым периодом Вопросы для самопроверки Для самопроверки знаний следует изучить материал по теме и ответить на контрольные вопросы в среде Moodle в занятии «Специфические особенности налогообложения банков» Задания для самопроверки Для самопроверки знаний и получения баллов по теме следует выполнить задания, предлагаемые в тесте текущего контроля в среде Moodle в занятии «Специфические особенности налогообложения банков» Основная литература • Налогообложение организаций финансового сектора экономики : учебное пособие для студентов вузов / [авт.: Е. Б. Шувалова, А. М. Пузин, А. А. Баранов и др.] ; под общ. ред. Е. Б. Шуваловой. - 2-е изд. - М. : Дашков и К*, 2012. - 176 с. Дополнительная литература • Налоги : учебник для студ. вузов / [авт. : Н. Н. Селезнева, Н. Д. Эриашвили, И. А. Майбуров и др.] ; под ред. Д. Г. Черника, И. А. Майбурова, А. Н. Литвиненко. - 3-е изд.,перераб. и доп. - М. : ЮНИТИ-ДАНА, 2008. - 479 с. Дополнительная литература • Майбуров И. А. Теория налогообложения. Продвинутый курс : учебник для студентов вузов / И. А. Майбуров, А. М. Соколовская. - М. : ЮНИТИДАНА, 2011. - 591 с. Дополнительная литература • Дадашев А. З. Налогообложение коммерческих банков в Российской Федерации : учебное пособие для студ. вузов / А. З. Дадашев. - М. : Книжный мир, 2008. - 88 с. Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов. 70