Экономическая теория фирмы Анализ финансового состояния предприятия Учебный курс Пресняков Василий Федорович

реклама

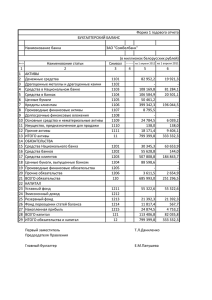

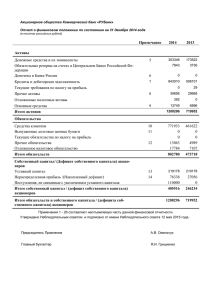

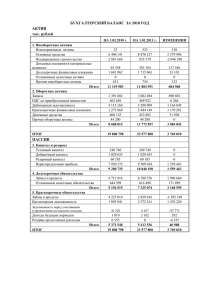

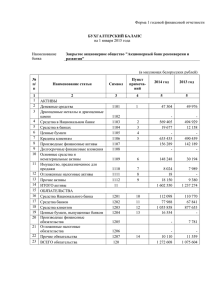

Учебный курс Экономическая теория фирмы Лекция 16 Анализ финансового состояния предприятия доктор экономических наук Пресняков Василий Федорович Бухгалтерский баланс предприятия Актив Иммобили зованное имуществ о (долгосро чные вложения) Основные средства Нематериальные активы Долгосрочные финансовые вложения Капитальные вложения Пассив Уставный Собственный капитал капитал Добавочный капитал Резервный капитал Фонды накопления Нераспредел енная прибыль 2 Бухгалтерский баланс предприятия продолжение Текущие активы Запасы (сырье, материалы, топливо) Незавершенное производство Расходы будущих периодов Готовая продукция Чужие обязательств аи овеществлен ные ценности Дебиторы Оборотные средства, находящиеся в свободном распоряжени и предприятия Наличные деньги в кассе Векселя Ценные бумаги Вклады на расчетном счете в банке Задолженность поставщикам (товарный кредит) Вексельные долги Банковские ссуды Другие долги (займы) Прочие обязательства Заемный капитал Вклады на валютном счете 3 Отчет о прибылях и убытках предприятия Показатель Значение Выручка от реализации 160000 Затраты на производство в том числе: стоимость сырья износ прочие 120000 Прибыль от реализации (п.1-2) 40000 Налог на прибыль (25%) 10000 Чистая прибыль (п.3-4) 30000 70000 20000 30000 4 Бухгалтерский баланс, тыс. руб. Актив На начало года На конец года Пассив 1 2 3 4 I. Необоротные активы Нематериаль ные активы Основные средства Долгосрочные финансовые вложения ИТОГО по разделу I 1100 6500 850 7050 1250 1500 8850 9400 III. Капитал и резервы Уставный капитал Добавочный капитал Резервный капитал Нераспределе нная прибыль ИТОГО по разделу III На На начало конец года года 5 6 5000 5000 3750 4150 600 850 3125 4750 12500 147750 5 Бухгалтерский баланс, тыс. руб. продолжение Актив На начало года На конец года Пассив 1 2 3 4 II. Оборотные активы Запасы в том числе: сырье и материалы незавершенное производство расходы будущих периодов 8172 10072 IV. Долгосрочные обязательства V. Краткосрочные обязательства Займы и кредиты Кредиторская задолженность в том числе: 5800 7775 1210 1375 100 150 На На начало конец года года 5 6 2500 2650 4100 5100 3750 5900 6 Бухгалтерский баланс, тыс. руб. продолжение Актив На начало года На конец года На На начало конец года года Пассив 1 2 3 4 5 6 готовая продукция Дебиторская задолженност ь (до 12 мес.) Краткосрочны е финансовые вложения Денежные средства 1062 1772 2550 3850 3308 6175 250 90 430 125 800 730 1720 2023 поставщикам и кредиторам персоналу государственным внебюджетным фондам бюджету по налогам и сборам прочим кредиторам 485 675 375 820 7 Бухгалтерский баланс, тыс. руб. продолжение Актив На начало года На конец года 1 2 3 ИТОГО по разделу II 14000 19000 БАЛАНС 22850 28400 Пассив На начало года На конец года 4 5 6 ИТОГО по разделу V 7850 11000 БАЛАНС 22850 28400 8 Горизонтальный анализ баланса Статья Активы I. Внеоборотные активы, в том числе: основные средства долгосрочные финансовые вложения Прочее Изменение Начало года Конец года Млн. руб. % 83 91 +8 +9,6 80 82 +2 +2,5 1 2 5 4 +4 +2 +400 +50 9 Горизонтальный анализ баланса продолжение Изменение Начало года Конец года Млн. руб. % II. Оборотные активы в том числе запасы дебиторская задолженность денежные средства 102 113 +11 +10,8 49 46 -3 -6,1 10 43 16 51 +6 +8 +60 +13,2 Итого активов 185 204 +19 +10,3 Статья 10 Горизонтальный анализ баланса продолжение Изменение Начало года Конец года Млн. руб. % 65 80 +15 23,1 II. Заемный капитал, в том числе: долгосрочные займы краткосрочные займы 120 124 +4 +3,3 69 51 74 50 +5 -1 +7,2 -2 Итого пассивов 185 204 +19 +10,3 Статья Пассивы I. Собственный капитал 11 Горизонтальный анализ отчета о прибылях и убытках Статья Начало года Конец года Выручка от реализации 52,6 Изменение Млн. руб. % 110,0 57,4 +109,1 42 84 42 +100 Прибыль от реализации 10,6 26,0 15,4 +145,3 Прибыль от внереализационной деятельности 2,0 1,0 -1,0 -50 Затраты 12 Горизонтальный анализ отчета о прибылях и убытках продолжение Начало года Конец года Прибыль до уплаты процентов и налогов 12,6 Проценты и налоги Статья Чистая прибыль Изменение Млн. руб. % 27 14,4 114,3 5,6 12,0 6,4 114,2 7 15 8 +115,5 13 Вертикальный анализ баланса Статья Активы I. Внеоборотные активы, в том числе: основные средства долгосрочные финансовые вложения прочее Начало года Конец года Изменение 44,9 44,6 -0,3 43,2 40,2 -3,0 0,54 1,16 2,4 2,0 +1,86 +0,84 14 Вертикальный анализ баланса продолжение Начало года Конец года Изменение II. Оборотные активы в том числе запасы дебиторская задолженность денежные средства 55,1 55,4 +0,3 26,5 22,5 -4,0 5,4 23,2 7,8 25,1 +2,4 +1,9 Итого активов 100 100 - Статья 15 Вертикальный анализ баланса продолжение Начало года Конец года Изменение 35,1 39,2 +4,1 II. Заемный капитал, в том числе: долгосрочные займы краткосрочные займы 64,9 60,8 -4,1 37,3 27,6 36,3 24,6 -1,0 -3,0 Итого пассивов 100 100 - Статья Пассивы I. Собственный капитал 16 Вертикальный анализ отчета о прибылях и убытках Сумма % Сумма % Измен ение, % Выручка от реализации продукции 52,6 100 110,0 100 - Затраты 42,0 80 84,0 76,4 -3,6 Прибыль от реализации 10,6 20,1 26,0 23,6 +3,5 Прибыль от внереализационной деятельности 2,0 3,8 1,0 0,9 -2,9 Статья Начало года Конец года 17 Вертикальный анализ отчета о прибылях и убытках продолжение Сумма % Сумма % Измен ение, % Прибыль до уплаты процентов и налогов 12,6 23,9 27,0 24,5 +0,6 Проценты и налоги 5,6 10,6 12,0 10,9 +0,3 7 13,3 15 13,6 +0,3 Статья Чистая прибыль Начало года Конец года 18 Схема «Дюпон» Рентабельность собственного капитала (17,6%) Рентабельность активов (6,9%) Рентабельность продукции (12,7%) Чистая прибыль : (14млн руб.) Выручка (110 млн. руб.) Проценты и налоги (12 млн. руб. Выручка (110 млн. руб.) - Общие затраты (96 млн. руб.) + Затраты (84 млн. руб.) х Активы: Собственный капитал (204:80=2,55) Ресурсоотдача=Выручка:Активы (110:204=0,54) Выручка (110 млн. руб.) : Оборотные активы + (113 млн. руб.) Затраты (84 млн. руб.) + Активы (204 млн. руб.) Вне оборотные активы (91 млн. руб.) Дебиторы и денежные средства (67 млн. руб.)19 Финансовые коэффициенты для ЗАО «ТЦИ» Показатели Содержание 1 Ликвидность: оборотные активы Коэффикраткосроч ные обязательства циент текущей ликвидности Коэффиоборотные активы - запасы циент краткосроч ные обязательства срочной ликвидности Коэффиденежныесредства циент и их эквиваленты абсолютной краткосроч ные обязательства ликвидности Начало года Конец года Норма тив 2,0 2,26 >2,0 1,4 1,34 >1 0,84 1,02 >0,5 20 Финансовые коэффициенты для ЗАО «ТЦИ» продолжение Показатели 2 Финансовая устойчивость: Коэффициент долга Коэффициент структуры долгосрочных вложений Содержание Все обязательства : Активы Долгосрочные займы : Внеоборотные активы Начало года Конец года Норма тив 0,65 0,61 <0,5 0,83 0,81 <0,7 21 Финансовые коэффициенты для ЗАО «ТЦИ» продолжение Показатели Начало года Конец года Норма тив продукции (затраты) запасы 0,86 1,83 >2,1 объем продаж в кредит дебиторская задолженность 5,26 6,87 > 5,9 выручка от реализации активы 0,28 0,54 > 0,9 Содержание 3 Деловая активность: Оборачиваемость запасов Оборачиваемость дебиторской задолженности коэффициент оборачиваемости активов (ресурсоотдача) себестоимость проданной 22 Финансовые коэффициенты для ЗАО «ТЦИ» продолжение Показатели 4 Рентабель ность: Рентабельность реализации Рентабельность капитала Рентабельность собственного капитала Начало года Конец года Норма тив 0,201 0,236 > 0,25 чистая прибыль активы 0,038 0,073 >0,11 чистая прибыль собственный капитал 0,108 0,187 >0,2 Содержание прибыль от реализации выручка от реализации 23 Финансовые коэффициенты для ЗАО «ТЦИ» продолжение Нормативом может быть либо среднеотраслевое значение показателя, либо значение показателя у лидеров отрасли, либо значение показателя у основных конкурентов. 24 Исходные данные для дискрименантного анализа Номер фирмы Текущая ликвидность Доля заемных средств к активам Фирма обанкротилась? Z– индикатор 1 2(А) 3 4 5 6 7 8 9 10 3,6 3,0 3,0 3,0 2,8 2,6 2,6 2,4 2,4 2,2 60% 20 60 76 44 56 68 40 60 28 Нет Нет Нет Да Нет Да Да Да Нет Нет -0,780 -2,451 -0,135 0,791 -0,847 0,062 0,757 -0,649 0,509 -1,129 Вероятность банкротства 17,2% 0,8 42,0 81,2 15,5 51,5 80,2 21,1 71,5 9,6 25 Исходные данные для дискрименантного анализа продолжение Номер фирмы Текущая ликвидность Доля заемных средств к активам Фирма обанкротилась? Z– индикатор Вероятность банкротства 11 12 13 14 15 16 17 18 19(В) 2,0 2,0 1,8 1,6 1,6 1,2 1,0 1,0 1,0 40 48 60 20 44 44 24 32 60 Нет Нет Да Нет Да Да Нет Да Да -0,220 0,244 1,153 -0,948 0,441 0,871 -0,072 0,391 2,012 38,1 60,1 89,7 13,1 68,8 83,5 45,0 66,7 97,9 26 Исходные данные для дискрименантного анализа продолжение 27 Граница между банкротством и небанкротством 28 Западные и отечественные методики оценки и прогнозирования финансового состояния предприятия на основе интегрированного показателя Западные методики. Модель Алтмана Z 0,012 X 1 0,014 X 2 0,033 X 3 0,006 X 4 0,999 X 5 где Х1 - уставный капитал/итого активы Х2 - нераспределенная прибыль/итого активы Х3 - доход до выплаты налогов/итого активы Х4 - рыночная оценка простых и привилегированных акций/займы Х5 - реализация/активы 29 Западные и отечественные методики оценки и прогнозирования финансового состояния предприятия на основе интегрированного показателя Западные методики. Модель Алтмана продолжение При построении Альтман обследовал 66 предприятий промышленности, половина из которых обанкротилась в период между 1946 и 1965 годами, а половина работала успешно. В зависимости от значения 2 - показателя по определённой шкале производится оценка вероятности наступления банкротства: • если Z <1 ,81, то вероятность банкротства очень велика; • если 1,81 < Z < 2,675, то вероятность банкротства средняя; • если 2,675 < Z < 2,99, то вероятность банкротства невелика; • если Z > 2,99, то вероятность банкротства ничтожна. 30 Западные и отечественные методики оценки и прогнозирования финансового состояния предприятия на основе интегрированного показателя Западные методики. Методика Тафлера и Тишоу продолжение В 1977 году британские ученые Р. Тафлер и Г. Тишоу апробировали подход Альтмана на данных 80 британских компаний и построили четырехфакторную прогнозную модель для расчета Z - показателя с отличающимся набором факторов. Если величина Z - показателя больше 0,3, это говорит о том, что у организации риск банкротства невелик и наблюдается устойчивое финансовое положение, если меньше 0,2, то банкротство более чем вероятно. 31 Западные и отечественные методики оценки и прогнозирования финансового состояния предприятия на основе интегрированного показателя Западные методики. Модель Алтмана продолжение • • • • • • • Западные методики Методика «модель Фулмера» классификации банкротств Методика «модель Чессера» надзора за ссудами Отечественные методики Методика Иркутской государственной экономической академии Методика Сайфуллина и Кадыкова Методика Сбербанка РФ 32 Оценка ликвидности баланса Анализ ликвидности баланса основан на сравнении средств актива баланса, сгруппированных по степени убывающей ликвидности с краткосрочными обязательствами пассива, которые группируются по степени срочности их погашения. В активе баланса: • Первая группа включает в себя наиболее ликвидные активы, это денежные средства и краткосрочные финансовые вложения. • Ко второй группе относятся быстрореализуемые активы, это товары отгруженные, дебиторская задолженность со сроком погашения до 12 месяцев. Ликвидность этой группы зависит от спроса на продукцию, форм расчета, своевременности отгрузки, оформления банковских 33 документов и др. Оценка ликвидности баланса продолжение • • Третья группа — это медленно реализуемые активы, к ним относятся производственные запасы, незавершенное производство, готовая продукция, товары, поскольку для их превращения в денежную наличность требуется значительный срок. Четвертая группа — включает в себя труднореализуемые активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения. 34 Оценка ликвидности баланса продолжение В пассиве баланса также выделяются четыре группы обязательств организации: • • • • это наиболее срочные обязательства, которые необходимо погасить в течение текущего месяца, такие, как кредиторская задолженность; среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты банка); долгосрочные обязательства (долгосрочные кредиты банка и займы); собственный (акционерный) капитал организации. 35 Пример Группа активов Наиболее ликвидные активы (А1) Быстрореализуемые активы (А2) На начало года На конец года Группа пассивов 1720 + + 800 = =2520 2023 + + 730 = = 2753 3308 6175 Наиболее срочные обязател ьства (П1) Среднеср очные обязател ьства (П2) На начало года На конец года 3750 5900 4100 5100 36 Пример На начало года На конец года Группа пассивов Медленнореализуемые активы (A3) Труднореализуемые активы (А4) 8172 10072 Среднесрочные обязательства (П2) Долгосрочные обязательства (ПЗ) Собственный капитал (П4) БАЛАНС 22850 Группа активов 8850 9400 28400 БАЛАНС продолжение На начало года На конец года 4100 5100 2500 2650 12500 14750 22850 28400 37 Пример На начало года: A1<П1 продолжение На конец года: A1<П1 A2<П2 A2<П2 A3<П3 A3>П3 A4<П4 A4<П4 Баланс считается абсолютно ликвидным, если: А1 П1; А2 П 2; А3 П 3; А4 П 4. Баланс в примере нельзя считать ликвидным, так как у организации не хватает средств на погашение срочных обязательств. 38 Задачи Определите коэффициенты ликвидности оборотных активов. Решение 1) Коэффициент текущей ликвидности (общий коэффициент покрытия): Оборотные активы К тек. ликв ; Краткосрочные обязательс тва на начало года: на конец года: К тек. ликв 14000 1,78; 7850 К тек. л икв 19000 1,73. 11000 Для этого коэффициента существует норматив. Он должен быть 2. Однако считать его единым для всех отраслей народного хозяйства нельзя, так как его уровень зависит от сферы деятельности, длительности операционного цикла. Скорости погашения кредиторской задолженности и т.д. 39 Задачи продолжение 2) Коэффициент срочной (быстрой) ликвидности: Дебиторская К срочн. ликв Денежные задолженность финансовые вложения средства Краткосрочные обязательс тва на начало года: на конец года: Краткосрочные 3308 800 1720 0,74 7850 6175 730 2023 0,81 11000 К срочн. ликв К срочн. ликв В нашем примере коэффициент на начало и конец отчетного периода имеет значение меньше нормативного (норматив равен 1). Кроме того, в составе оборотных активов имеется большая часть дебиторской задолженности, на своевременное взыскание которой следует обратить внимание. 40 Задачи продолжение 3) Коэффициент абсолютной ликвидности: Денежные К абс. ликв Краткосрочные средства финансовые вложения Краткосрочные обязательс тва 1720 800 0,32; 7850 на начало года: К абс. ликв на конец года: К абс. ликв 2023 730 0,25. 11000 Данные коэффициенты находятся в пределах рекомендуемого норматива 0,2—0,3. 41 Задачи продолжение 3. Определите коэффициенты, характеризующие финансовую устойчивость организации. Решение 1) Коэффициент финансовой автономии (независимости): К автономии на начало года: на конец года: Собственный капитал ; Активы (Валюта баланса) 12500 0,55; 22850 14750 К ав тоном ии 0,52. 28400 К ав тоном ии Оптимальное значение этого коэффициента . Он характеризует, какая часть активов организации сформирована за счет собственных источников средств. 42 Задачи продолжение 2) Коэффициент финансовой устойчивости: К фин. уст Собственный капитал Долгосрочные обязательс тва ; Активы (Валюта баланса) на начало года: на конец года: К фин . уст 12500 2500 0,66; 22850 К фин . уст 14750 2650 0,61. 28400 Оптимальное значение данного коэффициента 0,7. Он показывает, какая часть активов баланса сформирована за счет устойчивых источников. 43 Задачи продолжение 3) Коэффициент финансовой зависимости: К фин. зав на начало года: на конец года: Заемный капитал ; Активы (Валюта баланса) 2500 7850 0,45; 22850 22650 11000 0,48; 28400 К фин . зав К фин. зав Этот коэффициент показывает, какая часть активов сформирована за счет долгосрочных и краткосрочных заемных средств, его оптимальное значение — К фин . зав 0,5. 44 Задачи продолжение 4) Коэффициент финансирования: К фин Собственный капитал ; Заемный капитал 12500 1,21; 2500 7850 14750 1,08. 2650 11000 на начало года: К фин на конец года: К фин Оптимальное значение данного коэффициента — К фин 1. 45 Задачи продолжение 5) Коэффициент финансового левериджа (коэффициент финансового риска): Заемный капитал К фин. лев Собственный капитал 2500 7850 0,83; 12500 2650 11000 0,93; 14750 на начало года: К фин . лев на конец года: К фин . лев Нормальное ограничение для соотношения заемных и собственных средств — К фин . л ев 1. Чем выше значение этого коэффициента, тем выше риск вложения капитала в данную организацию. 46 Задачи продолжение 6) Коэффициент обеспеченности оборотных активов собственными источниками формирования: К осс на начало года: на конец года: Собственный капитал - Внеоборотные активы ; Оборотные активы 12500 - 8850 0,26; 14000 14750 - 9400 0,28. 19000 К осс К осс Нормальным значением этого коэффициента считается — К фин . л ев 1. 47 Задачи продолжение 4. Проанализируйте влияние факторов на изменение прибыли от продаж Факторы: • 1. Изменение объема продаж. • 2. Изменение структуры и ассортимента продаж. • 3. Изменение себестоимости проданных товаров. • 4. Изменение коммерческих расходов. • 5. Изменение управленческих расходов. • 6. Изменения цен на проданную продукцию. 48 Задачи продолжение Показатели А Продажи Плановые отчетного года Отчетрасчеты по ценам и ный год затратам плана 1 2 Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. 546800 601480 745600 Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. 386500 424040 552600 49 Задачи продолжение Показатели А Продажи Плановые отчетного года Отчетрасчеты по ценам и ный год затратам плана 1 2 Коммерческие расходы, тыс. руб 74260 88120 91700 Управленческие расходы, тыс. руб. 73480 73480 85200 Прибыль от продажи товаров, продукции, работ, услуг, тыс. руб. 12560 15840 16100 50 Задачи продолжение Решение Общее изменение прибыли от продаж: 16100 - 12560 = +3540 тыс. руб. Расчет влияния факторов. 1. Изменение объема продаж. Для определения влияния этого фактора необходимо определить выполнение плана по объему продаж исходя из одинаковых цен: 601480 100% 110% 546800 а затем плановую прибыль от продаж следует скорректировать на процент перевыполнения (или недовыполнения) плана по объему продаж. В нашем примере это 10 12560 1256 тыс. руб. 100 51 Задачи продолжение 2. Изменение структуры и ассортимента продаж: 15840 - 12560 - 1256 = +2024 тыс. руб. Изменение структуры и ассортимента продаж привело к увеличению прибыли от продаж на 2024 тыс. руб. 3. Изменение себестоимости проданных товаров: 552600 - 424040 = +128560 тыс. руб. Себестоимость проданных товаров в отчетном году возросла на 128560 тыс. руб., тем самым на эту же сумму у нас уменьшилась прибыль от продаж. 52 Задачи продолжение 4. Изменение коммерческих расходов: 91700 - 88120 = +3580 тыс. руб. Увеличение коммерческих расходов привело к уменьшению прибыли от продаж на 3580 тыс. руб. 5. Изменение управленческих расходов: 85200 - 73480 = +11720 тыс. руб. Рост управленческих расходов в отчетном периоде на 11720 тыс. руб. уменьшил прибыль от продаж на эту же сумму. 53 Задачи продолжение 6. Изменения цен на проданную продукцию: 745600 - 601480 = +144120 тыс. руб. Повышение цен на продукцию в отчетном периоде привело к увеличению прибыли от продаж на 144120 тыс. руб. 7. Теперь определим баланс факторов, повлиявших на изменение прибыли +1256 + 2024 - 128560 - 3580 - 11720 + 144120 = +3540 тыс. руб. 54 Задачи продолжение 6. Определите сумму условного высвобождения (вовлечения) оборотных активов за счет ускорения (замедления) их оборачиваемости, если их стоимость в предыдущем году составила 260 тыс.руб., в отчетном — 280 тыс. руб. Выручка от продаж предыдущего года — 5200 тыс. руб., отчетного — 6300 тыс. руб. Решение Длительность одного оборота активов в предыдущем году: 360 260 : 5200 = 18 дн. Длительность одного оборота активов в отчетном году: 360 280 : 6300 = 16 дн. Ускорение оборачиваемости на 2 дня. Сумма условного высвобождения средств составляет: 6300 : 360 2 = 35 тыс. руб. 55