Слайд 1 - Baltimix

реклама

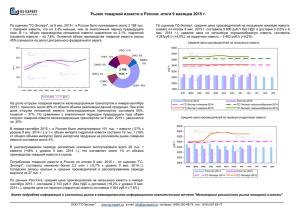

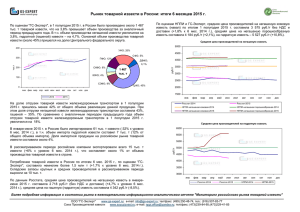

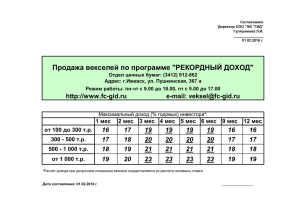

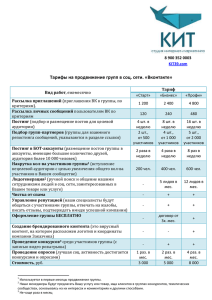

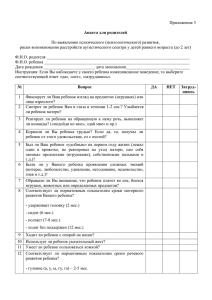

BALTIMIX-2015 Санкт-Петербург, 18-20 августа 2015 г. Обзор состояния российского рынка цемента, извести и микрокальцита Семенов А.А., ген. директор ООО "ГС-Эксперт", к.т.н. 1 РЫНОК ЦЕМЕНТА 2 Производство цемента 80 70 60 2014 г. – 68,5 млн т (+3,0%) 6 мес. 2015 г. – 29,0 млн т (-8,4%) (Росстат – 30,4 млн т, -4,8%) 2015П – 61,0 млн т 40 30 20 10 2015П 2014 2013 2012 2011 2010 2009 2008 2006 2007 8 7 6 5 млн т 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1995 1994 1993 0 1992 млн т 50 4 3 2 2013 1 2014 2015 0 янв фев мар апр май июн июл авг сен окт ноя дек 3 Товарная структура производства Портландцемент с добавками; 45% Портландцемент без минеральных добавок; 49% Шлакопортландцемент; 3% Цемент прочий; 2% 4 Основные сделки слияния-поглощения в 2014 г. Уралцемент 5 Структура производства в разрезе холдингов 2014 6 мес. 2015 ЕВРОЦЕМЕНТ Груп Новоросцемент 7,9% 2,0% Heidelberg Cement Сибирский цемент 29,5% 10,0% Dyckerhoff/Buzzi Unicem Себряковцемент 3,1% Holcim 2,3% Южно-Уральская ГПК Азия Цемент 3,2% 3,0% БазэлЦемент 1,5% 8,3% 2,0% 5,0% 5,4% 4,4% 4,8% 7,6% LaFarge 10,3% 3,2% 2,4% 31,0% 3,5% 3,3% 2,7% 3,7% 4,8% Горнозаводскцемент Востокцемент (Парк Групп) Прочие Мордовцемент 10,4% 5,3% 5,4% 7,2% 6,8% ЛСР-Цемент В 2014 г. рост объемов производства отмечен на 33 заводах, по итогам 6 мес. 2015 г. – всего на 22 заводах 6 Импорт цемента 10 После активного роста в 2011-2012 гг., в 2013 г. отмечено существенное падение темпов роста, а на протяжении 2014-2015 гг. наблюдается стабильное снижение объемов импорта. 250 +115,3% +94,2% 9 200 8 150 7 +0,4% 5,0 5,0 4 3 % 13,7 4,7 млн т 50 -39,2% 0 2,6 2 1 Доля импортного цемента на рынке снизилась с 7,5% в 2013 г. до 4,5% по итогам 6 мес. 2015 г. 100 5 -50 1,3 1,2 0 800 -100 2010 2011 2012 2013 2014 6 мес. 2015 600 тыс. т Млн т 6 -7,4% 400 Основные страны-поставщики цемента на российский рынок: 2014 г.: Беларусь, Иран, Турция, Швеция, Латвия (76%) 6 мес. 2015 г.: Беларусь, Литва, Иран, Латвия, Корея (77%) 200 0 янв фев мар апр май 2013 июн июл 2014 авг сен окт ноя 2015 7 дек Экспорт цемента 2,5 На экспорт поставляется менее 3% от общего объема производимого в стране цемента 50 +34,1% После роста в 2012-2013 гг., в 2014-2015 гг. наблюдается снижение объемов импорта на 8-9% 2,0 +16,2% 1,9 25 1,9 1,8 13,7 -9,0% млн т Млн т 1,4 1,2 1,0 -33,4% -8,1 0 0,7 -25 % 1,5 0,5 300 250 0,0 -50 2010 2011 2012 2013 2014 6 мес. 2015 тыс. т 200 150 100 Основные страны-импортеры российского цемента: 50 2014 г.: Казахстан, Беларусь, Азербайджан (98%) 0 6 мес. 2015 г.: Казахстан, Беларусь, Абхазия (95%) янв фев мар апр май 2013 июн июл 2014 авг сен окт ноя дек 2015 8 Потребление цемента В 2014 г. потребление цемента составило 71,2 млн т (+2,6% к 2013 г.) По итогам 6 мес. 2015 г. – 29,8 млн т (-10,2%) 2015П – 62-63 млн т 80 70 13,7 млн т 60 40 30 20 10 2015П 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 0 1998 млн т 50 9 Цены на цемент На протяжении последних лет средние цены производителей на цемент стагнировали По итогам 6 мес. 2015 г. наблюдается рост в пределах 3%, средняя цена составила 2 833 руб./т (без НДС и доставки) 3500 3000 13,7 млн т млн т 2500 2000 1500 1000 500 6 мес. 2015 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 1998 0 Средние цены приобретения цемента в 2015 г. растут меньшими темпами на фоне снижения спроса, разница составляет 17-19% против 19-22% в предыдущие периоды 10 РЫНОК ТОВАРНОЙ ИЗВЕСТИ 11 В настоящее время в России насчитывается свыше 150 предприятий, производящих известь. Динамика изменения спроса на известь Большинство производителей выпускают известь только для собственных технологических нужд и не поставляют ее на рынок (около 80% от общего объема производства извести в стране) 21,0 40% 18,0 1,5% Большинство производителей имеют малые производственные мощности (менее 50 тыс. т в год) 8,2% 12,2% 6,5% -1,4% 15,0 12,0 10,2 11,0 11,7 5,9% 4,4% 1,6% 6,1% 20% 0% -24,2% 11,5 9,8 10,4 10,9 11,0 11,7 -20% Большинство известковых производств было создано несколько десятилетий тому назад и многие печи обжига имеют высокий уровень морального и физического износа 9,0 6,0 -60% В последние годы наблюдается устойчивый рост спроса на товарную известь, доля которой в структуре производства достигла 26% 3,0 -80% Доля товарной извести в структуре производства 8,7 0,0 -100% 2005 2006 2007 2008 2009 млн т 30% 24,9% 25% 25,5% -40% 2010 2011 2012 2013 2014 темпы роста, % 26,0% 23,1% 21,9% 20% 15% 2010 2011 2012 2013 2014 12 Динамика изменения спроса на товарную известь 6 В 2014 г. емкость российского рынка товарной извести в натуральном выражении составила 3,2 тыс. т (+10,9% к уровню 2013 г.) По итогам 6 мес. 2015 г. – 1,5 млн т (+1,7%) После роста на 8% в 1 кв.2015 г., во 2 кв. наблюдается стабильное снижение объемов потребления 4 7,5 Млн т В последние годы спрос на товарную известь стабильно возрастал, при этом темпы роста превышали 5,5% в год. 25 14,3 10,9 5,5 1,7 0 3,2 2,8 2 2,2 2,9 2,4 -25 1,5 0 -50 2010 2011 2012 2013 2014 6 мес. 2015 Спрос на известь удовлетворяется практически в полном объеме российскими производителями. Доля импортной продукции на рынке не превышает 4%. До 2014 г. Наблюдался рост объемов импорта (175 тыс.т, +13,5%), за 6 мес. 2015 г. Объем импорта сократился на 32% до 62 тыс. т 13 % Производство товарной извести осуществляет около 60 предприятий, но только около 10 из них можно отнести к категории крупных производителей. 50 Рейтинг производителей товарной извести по итогам 2014 г. Место в 2014 г. Изм. по сравн. с 2013 г. 1 - 2 ↑1 ООО "Придонхимстрой Известь" (Воронежская обл.) 3 ↓1 13,7"Фельс Известь" (Калужская обл.) ООО 4 ↑1 млн т ЗАО "Клинцовский силикатный завод" (Брянская обл.) 5 ↓1 ЗАО "Елецкий известковый завод" (Липецкая обл.) 6 - ООО "Уральское карьероуправление" (Свердловская обл.) 7 - ОАО "Угловский известковый комбинат" (Новгородская обл.) 8 - ОАО "Эльдако" (ООО "Интеринвест-Э", Воронежская обл.) 9 - ЗАО "Известь Сысерти" (Свердловская обл.) 10 ↑3 Предприятие ОАО "Солигаличский известковый комбинат" (Костромская обл.) ЗАО "Копанищенский КСМ" (Воронежская обл.) Сегментация рынка товарной извести гидратная (гашеная); 5% негашеная; 95% гидратная (гашеная) негашеная 3 сорт; 26% 2 сорт; 67% 1 сорт; 7% 2 сорт; 17% 1 сорт; 83% 15 Отраслевая структура потребления товарной извести Цветня металлургия; 12% Черная металлургия; 12% Химическая и нефтехимическая промышленность; 7% Энергетика и коммун.хозяйство; 3% Целлюлознобумажная промышленность; 2% Промышленность строительных материалов; 58% Прочее; 5% 16 Отраслевая структура потребления гидратной извести водо- газоочистка 14% строительство 6% нефтехимия (присадки к маслам) 2% ССС 70% тампонажные рры 1% прочее 6% кожевенная пр-ть 1% 17 Цены на известь На протяжении последних лет средние цены производителей на известь стабильно возрастали 23,5% 12,7% 4,1% 1 000 1 785 1 715 1 500 1 613 2 000 7,1% 9,0% 9,9% 20% 4,7% 10% 2 718 6,3% 2 581 2 500 30% 2 348 13,7 млн т 3 000 1 306 Средние цены, руб/т 3 500 40% 2 154 27,7% 2 011 4 000 0% -10% -20% -30% -40% 500 -50% 0 -60% 2007 2008 2009 2010 2011 2012 2013 2014 6 мес. 2015 18 Динамика цен на негашеную известь Росстат традиционно существенно занижает средние цены на известь, разница между данными ФСГС и данными мониторинга цен НППИ и ГС-Эксперт составляет 38-42% В 2015 г. темпы роста средних цен производителей на негашеную известь не превышали 5% 5000 4500 руб./т 4000 3500 3000 2500 2000 1500 янв фев мар апр май июн июл авг сен окт ноя дек Росстат-2014 Росстат-2015 НППИ-негашеная комов ая-2014 НППИ-негашеная порошкообразная-2014 НППИ-негашеная комов ая-2015 НППИ-негашеная порошкообразная-2015 19 Динамика цен на гидратную известь Во 2-м квартале 2015 г. отмечен существенный (+19%) рост средних цен на гидратную известь за счет роста цен сибирских производителей 6500 6000 руб./т 5500 5000 4500 4000 3500 3000 янв фев мар апр Росстат-2014 май июн Росстат-2015 июл авг сен НППИ-2014 окт ноя дек НППИ-2015 20 РЫНОК МИКРОКАЛЬЦИТА 21 Производство микрокальцита В настоящее время в России насчитывается свыше 20 предприятий, производящих микрокальцит. 2014 г. – 1,3 млн т (+17%) 6 мес. 2015 г. – 0,6 млн т 2015П – 1,4 млн т (+7%%) Большинство производителей расположено в Челябинской и Свердловской областях. 1,6 1,4 ТОР 3 (более 70% производства): -Коелгамрамор - РИФ-микромрамор - ОМИА-Урал 1,2 0,8 0,6 0,4 0,2 2015П 6 мес.2015 2014 2013 0,0 2012 млн т 1,0 22 Структура внешнеторговых поставок Импорт: Объем поставок стабильно сокращается, 2013 г. -9% ; 2014 г. -6% ; 6 мес. 2015 -55% Поставки осуществляются более чем из 20 стран, основной поставщик - Турция (85-92% импорта), Германия, Испания Преимущественно импортируется продукция для пр-ва пластиков, ЛКМ и чист.средств 13,7 Объем поставок в до 2015 г. возрасталмлн на фоне т роста внутреннего производства: 2013 г. +29% ; 2014 г. +14% ; 6 мес. Экспорт: 2015 -7% Поставки осуществляются более чем в 10 стран, в т.ч. Казахстан, Беларусь и Украина – до 98% экспорта 200 тыс. т 150 100 50 0 2012 2013 2014 Экспорт Импорт 2015П 23 Потребление 2014 г. – 1,4 млн т (+14%) 6 мес. 2015 г. – 0,6 млн т 2015П – 1,4 млн т (0…+1%%) 1,6 1,4 1,2 0,8 0,6 0,4 В 2015г. баланс производство-потребление впервые стал положительным 0,2 2015П 50 0 2012 тыс.т 6 мес.2015 2014 2013 0,0 2012 млн т 1,0 2013 2014 6 мес.2015 -50 -100 24 -150 Отраслевая структура потребления микрокальцита чистящие средства 4% нефтедобыча 6% прочее 4% стекло 7% ЛКМ 10% ССС 50% полимеры и пластмассы 19% 25 Рыночные доли поставщиков микрокальцита в 2014 г. Коелгамрамор 23% Геоком 8% Уральский зав од строительных материалов 7% Нов окаолинов ый ГОК 3% РИФМикромрамор 20% Nigtas Mikronize Kalsit (Турция) 6% OMYA 21% Mikrons Mikronize Mineral Endustrisi/AGS (Турция) 2% Прочие 10% За период с 2012 г. по 2015 г. доля турецких производителей на российском рынке сократилась с 15% до 5% 26 Благодарю за внимание ООО "ГС-Эксперт" 125047, Москва, 1-й Тверской-Ямской пер., д.18, оф.207 тел/факс: +7 (499) 250-48-74 +7 (916) 507-83-77 http://www.gs-expert.ru E-mail: [email protected] 27