p07305 - Национальная Ассоциация Пенсионных Фондов

реклама

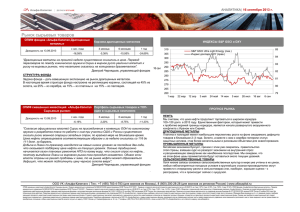

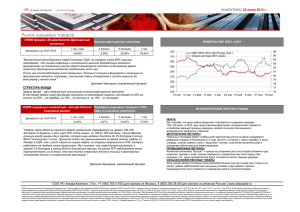

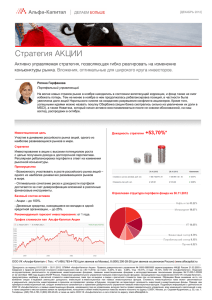

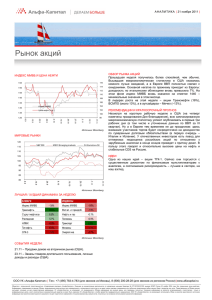

ЭФФЕКТИВНЫЕ РЕШЕНИЯ ПО УПРАВЛЕНИЮ АКТИВАМИ ДЛЯ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ Управляющая компания «Альфа-Капитал» Ханты-Мансийск Апрель 2007 3 1. ПЕНСИОННЫЕ ФОНДЫ НА РЫНКЕ УПРАВЛЕНИЯ АКТИВАМИ УПРАВЛЕНИЕ ФИНАНСОВЫМИ АКТИВАМИ ПЕНСИОННЫХ ФОНДОВ Опыт США ► Структура финансовых активов европейских пенсионных фондов (по данным MERCER Investment Consulting, 2007) Профессиональное управление активами пенсионных фондов с использованием инструментов финансового рынка широко используется в США Акции 8% Облигации 14% 10% Другое 3% 9% 19% 22% 36% 30% 56% 66% 45% 62% 43% 61% 60% Наиболее популярные альтернативы традиционным финансовым инструментам (MERCER, 2007) ► ► ► ► ► ► 26% 24% Франция Германия Ирландия 35% 36% 35% Голландия Испания Швейцария Великобритания Недвижимость Инструменты валютного рынка/Cash management Хедж-фонды Ценные бумаги второго эшелона На протяжении ряда лет снижается уровень вложений в суверенные ценные бумаги, облигации, голубые фишки. Наиболее перспективные направления вложений – Real Estate Investment Trusts (инвестиционные фонды недвижимости). Российский аналог – закрытые паевые инвестиционные фонды. 4 5 ТРАДИЦИОННЫЕ ФОРМЫ СОХРАНЕНИЯ РЕЗЕРВОВ Доходность по государственным ценным бумагам ► ► ► США Европа Россия 5,05% годовых 3,60% годовых 5,25% годовых 1,35 Динамика валютных обменных курсов 35 долл. за 1 евро 33 рубли 1,30 27 Курс Евро/Доллар США Ставки привлечения средств LIBOR ► ► ► Вывод ► Рубль/Доллар США 29 1,25 1,20 мар 06 Рубль/Евро 31 июн 06 Доллар США Евро Рубль (MIBOR) сен 06 дек 06 мар 07 25 мар 06 июн 06 сен 06 дек 06 5,35% годовых 3,83% годовых 3,67% годовых Традиционные инструменты не показывают доходность, которая может обеспечить сохранность страховых резервов мар 07 6 ЕСЛИ БЫ У ВАС БЫЛ МИЛЛИОН ДОЛЛАРОВ В ШВЕЙЦАРСКОМ БАНКЕ Если вложить все доллары в... 2002 год 2007 год Вы потеряли Рубли ► 12,6% Английские фунты ► 26,3% Евро ► 33,0% Недвижимость в США ► 52,1% Недвижимость в России ► 67,5% Российские акции (индекс РТС) ► 86,4% Выводы ► Традиционные способы сохранения активов сегодня ведут к потере денег ДАЛЬНЕЙШАЯ ДИНАМИКА МИРОВЫХ РЫНКОВ Постоянный бюджетный дефицит США ведет к дальнейшему ослаблению доллара Возможные военные действия ведут к постоянному росту стоимости основных активов доллар США за баррель 78 71 64 57 Нефть (IPE Brent Index) 50 ноя 05 фев 06 май 06 авг 06 ноя 06 фев 07 7 ВЫЯВЛЕНИЕ ПРИЧИН ОБРАЩЕНИЯ СТРАХОВЩИКОВ К ПРОФЕССИОНАЛЬНЫМ УПРАВЛЯЮЩИМ В мире наблюдается значительный рост цен на сырье и ресурсы, уровень которого значительно выше роста акций на развитых рынках 170 160 8 Динамика роста мировых цен на основные ресурсы в сравнении с динамикой индекса Dow Jones 150 140 130 120 110 100 90 01.11.05 Глобальный рост цен на недвижимость 01.02.06 01.05.06 01.08.06 350 DOW JONES Real Estate Index 300 250 200 150 100 1/31/2000 1/31/2002 1/30/2004 1/31/2006 Золото Алюминий Зерно Dow Jones 01.11.06 01.02.07 ВЛИЯНИЕ ИЗМЕНЕНИЙ НА СТРАТЕГИЮ ИНВЕСТИРОВАНИЯ ЧАСТНЫХ ИНВЕСТОРОВ В РОССИИ 1,6 Смена акцентов в сбережениях граждан Динамика роста рублевых и валютных депозитов физических лиц 1,4 1,2 1 0,8 0,6 0,4 Рублевые депозиты 0,2 Валютные депозиты 0 2002 Прогноз динамики рынка коллективных инвестиций в России 2003 2004 2005 2006 50 000 10.0% 45 000 9.0% Рынок коллективных инвестиций Рынок HNWI Доля в ВВП Рынок корпоративных клиентов 40 000 8.0% 35 000 7.0% 30 000 6.0% 25 000 5.0% 20 000 4.0% 15 000 3.0% 10 000 2.0% 5 000 1.0% 0 0.0% 2006 Основные проблемы ► ► ► 2007 2008 2009 2010 2011 Низкий уровень финансовой грамотности населения Неразвитая система дистрибуции финансовых услуг Проблема стоит настолько остро, что Президентом РФ В.В.Путиным по итогам заседания Госсовета 14 ноября 2007 года дано специальное поручение, требующее ускоренного развития системы дистрибуции финансовых продуктов в регионах Российской Федерации 9 ИЗМЕНЕНИЕ СТРАТЕГИИ ИНВЕСТИРОВАНИЯ ИНСТИТУЦИОНАЛЬНЫХ ИНВЕСТОРОВ В РОССИИ В ОТВЕТ НА ИЗМЕНЕНИЕ ЗАПРОСОВ НАСЕЛЕНИЯ Сравнительная доходность инструментов на российском финансовом рынке 285,00 Динамика роста доходности различных классов инструментов по сравнению с уровнем инфляции в России (серые линии) 10 Индекс РТС 235,00 185,00 Индекс TRI High Grade 135,00 MIBID 85,00 08.01.2004 08.04.2004 08.07.2004 08.10.2004 08.01.2005 08.04.2005 08.07.2005 08.10.2005 08.01.2006 08.04.2006 08.07.2006 08.10.2006 08.01.2007 Ответ институциональных инвесторов на изменение рынка ► ► ► ► ► Отказ от долларовых инструментов Снижение доли банковских депозитов Увеличение доли рублевых инструментов Более активное включение в портфели акций Более активная работа с недвижимостью УПРАВЛЕНИЕ АКТИВАМИ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ Современное нормативное регулирование в России ► Последствия ► ► ► ► 11 Федеральный закон от 24 июля 2002 г. № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» Постановление Правительства РФ от 1 февраля 2007 г. № 63 «Об утверждении Правил размещения средств пенсионных резервов негосударственных пенсионных фондов и контроля за их размещением» Снижение доходности за счет ужесточения требований к составу и структуре активов Сложности при попытках полного использования потенциала растущего фондового рынка Необходимость поиска профессионального посредника, понимающего специфику работы страховщика и предлагающего продукты, обеспечивающие целевую доходность при управлении активами разной длины Банк Профессиональная управляющая компания Риск Сравнение продуктов банка и управляющей компании для НПФ Срок до 1 месяца от 1 до 6 месяцев от 6 месяцев до 1 года свыше 1 года Участник Решение/Стратегия Ликвидность Доходность Банк Остатки на счете мгновенная Банк Депозит до 1 мес Банк Депозит УК Стратегия «До востребования» Банк Депозит УК УК Кредитный Рыночный 0 – 3% высокий нет нет 2 – 3,5% высокий нет нет 3 – 6,5 высокий нет высокая 6 – 9% низкий крайне низкий нет 6,5 – 9% высокий нет «Пенсионные резервы», «Пенсионные накопления» высокая 7 – 18% низкий низкий Открытые и интервальные паевые фонды высокая 6,5 – 50% низкий высокий УПРАВЛЯЮЩАЯ КОМПАНИЯ «АЛЬФА-КАПИТАЛ» ► ► Рейтинги Под управлением активы 14 НПФ, 12 ПИФов, 15 страховых компаний ► Максимальный уровень качества управления пенсионными накоплениями в рейтинге Национальной рейтинговой компании ААА Рейтинг наивысшей надежности Национальной рейтинговой компании А+ Рейтинг высокого уровня надежности Эксперт РА ► Преимущества ► ► ► ► Причины доверять Крупная компания – лидер рынка доверительного управления Сильная команда профессионалов ► Более 100 специалистов ► В том числе 25 специалистов с аттестатами ФСФР России 10-летний опыт успешного управления инвестициями Индивидуальный подход к клиенту ► Прозрачность бизнес-процессов Устойчивая высококонкурентная доходность инвестиционных продуктов компании Качественные продукты и сервис в сочетании с рыночными тарифами Высокие этические и профессиональные стандарты ► КЛИЕНТООРИЕНТИРОВАННЫЙ ПОДХОД И ПОНИМАНИЕ ПОТРЕБНОСТЕЙ КЛИЕНТА ► ► ► Основной принцип деятельности Создана в 1996 году Более $650 000 000 активов под управлением, ► ► 12 13 ИНВЕСТИЦИОННЫЙ ПРОЦЕСС Управление инвестиционным портфелем Разработка стратегий Выбор стратегии Выбор инвестиционной стратегии, соответствующей предпочтениям клиента по уровню риска и доходности, определение цели управления Риск Анализ Управление менеджмент рынков портфелем и принятие инвестиционных решений Достижение цели управления при заданных для данной стратегии ограничениях Анализ эффективности управления Обратная связь с клиентами Анализ соответствия цели и результата Macro Последовательный анализ инвестиционной среды Анализ отраслей Цели управления ► ► превышение бенчмарка превышение доходности конкурентов по сопоставимым стратегиям Анализ эмитентов Анализ технических факторов и ликвидности 14 ПРОДУКТЫ Р и с к Инвестиционные стратегии и продукты ОПИФ «Нефтегаз» ОПИФ «Телекоммуникации» ОПИФ «Электроэнергетика» ОПИФ «Металлургия» ИПИФ «Акции роста» СТАНДАРТНЫЕ ОПИФ «АльфаКапитал Акции» ПРОДУКТЫ (ПИФы) ОПИФ «Индекс ММВБ» Стратегия «Голубые фишки» Стратегия «Индексная» ОПИФ «Альфа-Капитал Сбалансированный» Стратегия «Сбалансированная» ОПИФ «Альфа-Капитал Облигации Плюс» ИНДИВИДУАЛЬНОЕ Стратегия «Консервативная сбалансированная» ИПИФ «АльфаКапитал» ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ Стратегии «Пенсионные резервы», «Пенсионные накопления» АКТИВАМИ Стратегия «Текущий доход» ОПИФ «Резерв Стратегия «Рейтинговые облигации» Стратегия «До востребования» ► Доходность Специалистами УК «Альфа-Капитал» разработана линейка инвестиционных стратегий и паевых инвестиционных фондов, позволяющая решить практически любые задачи при различных целевых уровнях риска и желаемой доходности, приемлемых для страховщика 15 ОПЫТ И РЕЗУЛЬТАТЫ Опыт работы с НПФ ► ► Крупнейшие НПФ, сотрудничающие с УК «Альфа-Капитал» Суммарные активы пенсионных фондов под управлением Результаты управления в 2006 году Опыт работы специалистов компании с негосударственными паевыми фондами – более 10 лет Под управлением активы 14 НПФ ► НПФ «Транснефть» НПФ «Благосостояние» НПФ «ТНК-Владимир» НПФ «Норильский никель» ► Более $135 000 000 на 31.03.2007 года ► ► ► Стратегия Средняя доходность Ожидаемая доходность в 2006 году в 2007 году «До востребования» 9,3% 6,7% «Пенсионные резервы» 20,3% 18,8% «Пенсионные накопления» 18,5% 16,0% 16 2. ЭФФЕКТИВНЫЕ РЕШЕНИЯ ДЛЯ НЕГОСУДАРСТВЕННЫХ ПЕНСИОННЫХ ФОНДОВ ОСНОВНЫЕ ПАРАМЕТРЫ ИНВЕСТИЦИОННОГО ПРЕДЛОЖЕНИЯ Сроки инвестирования ► ► Как правило, горизонт инвестирования принимается равным 1 году. В отдельных случаях договором может быть установлен иной срок инвестирования. Вывод активов возможен в любое время без взимания штрафа за досрочное изъятие средств Отчетность ► Управляющая компания предоставляет НПФ полный комплекс отчетности, соответствующей учетной политике НПФ. Гарантии сохранности активов ► Управляющая компания при заключении договора о размещении пенсионных резервов, готова принять обязательства как по сохранности активов, так и по обеспечению минимально допустимого уровня доходности инвестиционных вложений Инвестиционная политика ► Строится согласно законодательным ограничениям и внутренней инвестиционной политике НПФ и Управляющей компании. Размещение активов планируется лишь в заранее согласованные классы активов. Расположение на шкале «риск-доходность» 17 18 СТРАТЕГИЯ «ПЕНСИОННЫЕ РЕЗЕРВЫ» Цели инвестирования Бенчмарк ► Обеспечение доходности, превышающей уровень инфляции, при умеренном уровне риска. ► Изменение индекса потребительских цен 250,00 230,00 Регулирующий документ ► Постановление от 01.02.2007 г. № 63 Динамика роста модельного портфеля стратегии "Пенсионные резервы" по сравнению с уровнем инфляции 210,00 190,00 Базовая инвестиционная декларация ► ► ► ► Акции Корпоративные облигации Облигации субъектов РФ Государственные облигации до 70% до 70% до 70% до 100% 170,00 150,00 130,00 110,00 90,00 29.04.2003 29.08.2003 29.12.2003 29.04.2004 29.08.2004 29.12.2004 29.04.2005 29.08.2005 29.12.2005 29.04.2006 29.08.2006 29.12.2006 Принципы управления ► ► ► Преимущества стратегии ► ► ► Основу портфеля ценных бумаг составляют облигации с рейтингом не ниже BB-. Облигации с рейтингом BB- или не имеющие рейтинга, за исключением облигаций компаний с госучастием, приобретаются только для цели последующей перепродажи. При этом срок нахождения облигаций в портфеле, как правило, не превышает 8 месяцев. Доля акций в портфеле может варьироваться от ноля до 70% в зависимости от сравнения потенциала роста рынка акций и облигаций, а также с учетом волатильности рынка. При этом вне зависимости от оценки перспектив рынка, в первые три месяца управления доля акций, как правило, не превышает 30%, а в следующие три месяца 50%. Данные дополнительные ограничения используются для снижения воздействия эффекта волатильности на финансовый результат. Возможность получения доходности выше уровня инфляции Возможность гибкого реагирования при изменении конъюнктуры финансовых рынков Удовлетворение нормативных требований к структуре пенсионных резервов 19 СТРАТЕГИЯ «ПЕНСИОННЫЕ НАКОПЛЕНИЯ» Цели инвестирования Бенчмарк ► Обеспечение доходности, превышающей уровень инфляции, при умеренном уровне риска. ► Изменение индекса потребительских цен 230,00 210,00 Регулирующий документ ► Закон от 24.07.2002 г. № 111-ФЗ с учетом Постановления от 30.06.2003 г. № 379 Динамика роста модельного портфеля стратегии "Пенсионные накопления" по сравнению с уровнем инфляции 190,00 170,00 Базовая инвестиционная декларация ► ► ► Акции Корпоративные облигации Государственные облигации до 65% до 80% до 100% 150,00 130,00 110,00 90,00 29.04.2003 29.08.2003 29.12.2003 29.04.2004 29.08.2004 29.12.2004 29.04.2005 29.08.2005 29.12.2005 29.04.2006 29.08.2006 29.12.2006 Принципы управления ► ► ► Преимущества стратегии ► ► ► Основу портфеля ценных бумаг составляют облигации с рейтингом не ниже BB-. Облигации с рейтингом BB- или не имеющие рейтинга, за исключением облигаций компаний с госучастием, приобретаются только для цели последующей перепродажи. При этом срок нахождения облигаций в портфеле, как правило, не превышает 8 месяцев. Доля акций в портфеле может варьироваться от ноля до 70% в зависимости от сравнения потенциала роста рынка акций и облигаций, а также с учетом волатильности рынка. При этом вне зависимости от оценки перспектив рынка, в первые три месяца управления доля акций, как правило, не превышает 30%, а в следующие три месяца 50%. Данные дополнительные ограничения используются для снижения воздействия эффекта волатильности на финансовый результат. Возможность получения доходности выше уровня инфляции Возможность гибкого реагирования при изменении конъюнктуры финансовых рынков Удовлетворение нормативных требований к структуре пенсионных накоплений 20 СТРАТЕГИЯ «ДО ВОСТРЕБОВАНИЯ» Цели инвестирования ► Обеспечение инвестиционного дохода на вложенные средства при сохранении их максимальной ликвидности – срок вывода средств не превышает 5 рабочих дней 125,00 120,00 Бенчмарк ► MIBID (средняя процентная ставка от ежедневно заявляемых крупнейшими московскими банками ставок привлечения межбанковских кредитов) Динамика роста модельного портфеля стратегии "До востребования" по сравнению с уровнем доходности по бенчмарку 115,00 110,00 105,00 100,00 95,00 08.01.2004 08.05.2004 08.09.2004 08.01.2005 08.05.2005 08.09.2005 08.01.2006 08.05.2006 08.09.2006 Принципы управления ► В портфель включаются наиболее ликвидные облигации и не включаются акции. Изменения в состав портфеля вносятся при изменении экономической ситуации на рынке: резких скачках ожидаемого уровня процентных ставок, значительном изменении финансового состояния эмитентов, размещении эмитентами новых облигационных выпусков Преимущества стратегии ► Ликвидность вложений выше, чем у банковского депозита Диверсификация кредитного риска по сравнению с размещением средств на банковским депозите Ограниченный рыночный риск Ожидаемая доходность выше, чем по банковскому депозиту ► ► ► 08.01.2007 21 3. ДОПОЛНИТЕЛЬНЫЕ ВОЗМОЖНОСТИ ИНВЕСТИРОВАНИЯ СРЕДСТВ ДЛЯ ИНСТИТУЦИОНАЛЬНЫХ ИНВЕСТОРОВ И КРУПНЫХ ЧАСТНЫХ КЛИЕНТОВ ИСТОЧНИКИ ДОПОЛНИТЕЛЬНЫХ ВОЗМОЖНОСТЕЙ УПРАВЛЕНИЯ АКТИВАМИ Дополнительные возможности инвестирования ► Постановление Правительства РФ от 1 февраля 2007 г. № 63 определяет общие требования к составу и структуре активов пенсионных резервов НПФ. При этом, НПФ не ограничены в выборе количества управляющих компаний, которым доверяют резервы и должны поддерживать только структуру портфеля в целом. Инвестирование части пенсионных резервов ► Для негосударственных пенсионных фондов, планирующих передать только часть пенсионных резервов под управление управляющей компании, мы предлагаем ► линейку инвестиционных стратегий, покрывающую весь диапазон целевых рисков и возможных доходностей для НПФ; ► формирование закрытых паевых инвестиционных фондов недвижимости. Инвестирование в ПИФы ► Также мы предлагаем негосударственным пенсионным фондам и частным инвесторам возможность вложения средств в паи открытых и интервальных фондов. 22 ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ АКТИВАМИ* Базовые инвестиционные стратегии ► ► ► Инвестиционные стратегии с дополнительными возможностями Линейка базовых инвестиционных стратегий компании «Альфа-Капитал» позволяет эффективно управлять средствами НПФ в широком диапазоне соотношения риск/доходность Стратегии разработаны с учетом потребностей пенсионных фондов, предпочитающих использование традиционных финансовых инструментов и имеющих различные горизонты инвестирования (до 1 года) Возможна модификация базовых стратегий с учетом индивидуальных инвестиционных потребностей НПФ 23 Базовые стратегии Доходность 45,00% голубые фишки 40,00% акции малой капитализации 35,00% 30,00% 25,00% сбалансированная 20,00% консервативная сбалансированная 15,00% 10,00% 5,00% 0,00% 0,00% рейтинговые облигации до востребования Риск 1,00% 2,00% 3,00% 4,00% 5,00% 6,00% 7,00% 8,00% 9,00% ► Уникальное предложение компании «Альфа-Капитал», позволяющее в наибольшей степени удовлетворить специфические инвестиционные потребности Клиента: возможность выбора размера регулярных выплат и уровня риска, инвестирование в ценные бумаги, составляющие индексы, инвестирование в ценные бумаги отдельных отраслей российской экономики и т.д. ► * Более подробная информация приведена в брошюре УК «Альфа-Капитал» «Инвестиционные стратегии» 24 ПАЕВЫЕ ИНВЕСТИЦИОННЫЕ ФОНДЫ* Паевые инвестиционные фонды ► ► ► Использование паевых инвестиционных фондов позволяет эффективно распределить активы между различными инвестиционными портфелями, либо сосредоточиться на инвестициях в наиболее перспективные сектора Российской экономики Инвестирование в ПИФы не предусматривает премий за успех и не связано какими-либо жесткими сроками, ограничивающими возможность изъятия средств; Паевые инвестиционные фонды «Альфа-Капитал» позволяют эффективно инвестировать в различные инструменты фондового рынка, выбирая оптимальную для клиента инвестиционную стратегию, реализованную в конкретном ПИФе Доходность Условия инвестирования ► ► Минимальная сумма инвестиций – 100 тысяч рублей; Возможен обмен паев между открытыми паевыми инвестиционными фондами. ПИФы 40,0% ОПИФ "АльфаКапитал Акции" 35,0% 30,0% 25,0% ОПИФ "АльфаКапитал Сбалансированный" 20,0% Открытые ПИФы ► ► ► ► ► ► ► ► ► Интервальный ПИФ ► ► «Альфа-Капитал Индекс ММВБ» «Альфа-Капитал Акции» «Альфа-Капитал Облигации Плюс» «Альфа-Капитал Сбалансированный» «Альфа-Капитал Резерв» «Альфа-Капитал Металлургия» «Альфа-Капитал Нефтегаз» «Альфа-Капитал Телекоммуникации» «Альфа-Капитал Электроэнергетика» «Альфа-Капитал Акции роста» * Более подробная информация приведена в брошюре «Паевые фонды «Альфа-Капитал». Завтра начинается сегодня». 15,0% ИПИФ СИ "АльфаКапитал" 10,0% ОПИФ "АльфаКапитал Облигации Плюс" ОПИФ "АльфаКапитал Резерв" 5,0% Риск 0,0% 0,0% 1,0% 2,0% 3,0% 4,0% 5,0% 6,0% 7,0% 8,0% Новые ПИФы Доходность ОПИФА Альфа-Капитал "Электроэнергетика ОПИФА Альфа-Капитал " Телекоммуникации " ОПИФА Альфа-Капитал "Нефтегаз" ОПИФА Альфа-Капитал "Металлургия" ОИПИФ Альфа-Капитал "Индекс ММВБ" Риск График иллюстрирует взаимное расположение фондов на шкале «риск-доходность» в относительных координатах. Абсолютные значения ожидаемых риска и доходности близки к параметрам фонда «АльфаКапитал Акции» ЗАКРЫТЫЙ ПАЕВОЙ ИНВЕСТИЦИОННЫЙ ФОНД НЕДВИЖИМОСТИ ► ► ► ► ► Конструкция ЗПИФН 25 Наиболее эффективный, защищенный и прозрачный механизм инвестиций в недвижимость ПИФ не является юридическим лицом Все имущество ПИФа – в долевой собственности участников фонда Срок: от 3 до 15 лет Возможны промежуточные выплаты доходов Взносы в имущество при формировании Инвестиционный доход: - Арендные платежи - Поступления от продаж объектов недвижимости - Поступления от других инвестиций Инфраструктурные расходы - Управляющая компания; - Спец. депозитарий; - Регистратор; - Оценщик; - Аудитор Инвестиционные расходы - Строительство, приобретение, ремонт, модернизация, содержание объектов недвижимости, другие инвестиции Реинвестирование прибыли Промежуточные выплаты пайщикам ЗАДАЧИ, РЕШАЕМЫЕ С ИСПОЛЬЗОВАНИЕМ ЗПИФН Основные возможности ► ► ► Преимущества ► ► ► 26 «Строительный» ЗПИФН «Рентный» ЗПИФН «Девелоперский» ЗПИФН Оптимизация налоговой нагрузки, не платится 24% налога на прибыль до выхода из фонда Защита собственности от недружественного поглощения Упрощение процедур перерегистрации прав собственности с недвижимостью ЗПИФ недвижимости ► ЗПИФН – САМЫЙ БЫСТРОРАСТУЩИЙ ТИП ФОНДОВ ПРИНЦИПЫ ИНВЕСТИРОВАНИЯ Наши стратегии ► ► ► ► ► Разработаны с учетом потребностей российских НПФ Ориентированы на решение задач сохранения и приумножения активов НПФ Позволяют варьировать методы управления в зависимости от потребностей НПФ по срокам и уровням приемлемого риска Гарантируют персональное отношение к клиенту Реализуются признанными профессионалами российского финансового рынка Сроки инвестирования, суммы инвестирования и тарифы ► Для негосударственных пенсионных фондов определяются на индивидуальной основе, позволяя НПФ наиболее эффективным образом строить свою политиику по управлению пенсионными резервами и пенсионными накоплениями. Кроме того, клиент УК «Альфа-Капитал» получает возможность ► Совместно с нашими специалистами создавать индивидуальный инвестиционный портфель из инструментов, предлагаемых УК «Альфа-Капитал» Приобретать паи ПИФов под управлением УК «Альфа-Капитал» Получать индивидуальные консультации ведущих экспертов УК «Альфа-Капитал» ► ► 27 28 4. ВОЗМОЖНОСТИ СОТРУДНИЧЕСТВА С УК «АЛЬФА-КАПИТАЛ» ВОЗМОЖНОСТИ СОТРУДНИЧЕСТВА С РЕГИОНАМИ Создание перекрестной системы продаж пенсионных и инвестиционных продуктов Возможные варианты сотрудничества ► ► Управляющая компания «Альфа-Капитал» предлагает заинтересованным компаниям совместный проект, который позволит повысить привлекательность сотрудничества за счет расширения продуктового поля для клиентов Суть проекта заключается в организации совместных продаж инвестиционных продуктов УК «Альфа-Капитал», в частности, паев паевых инвестиционных фондов в регионе. ► Инвестирование средств в паи ПИФов на чсегодняшний день является одним из наиболее востребованных финансовых инструментов для непрофессиональных инвесторов. Использование этого инструмента позволяет инвестору решить проблему сохранения и приумножения средств при приемлемом уровне риска на средних и длинных временных интервалах, то есть философия инвестирования в паевые инвестиционные фонды не противоречит принципам деятельности НПФ ► Управляющая компания «Альфа-Капитал» создает собственный офис продаж или арендует площади в офисе НПФ, на которых размещаются пункты продаж паев ПИФов «АльфаКапитал». ► Управляющая компания «Альфа-Капитал» заключает с заинтересованной компанией агентский договор по продаже и выкупу паев паевых инвестиционных фондов под управлением УК «Альфа-Капитал» ► Управляющая компания «Альфа-Капитал» заключает с заинтересованной компанией договор на оказание консультационных услуг, в рамках которого при появлении клиентов, желающих приобрести паи ПИФов под управлением УК «Альфа-Капитал», специалисты компании направляют (возможно, сопровождают) потенциального клиента в офис УК «Альфа-Капитал» 29 ПРЕИМУЩЕСТВА СОТРУДНИЧЕСТВА ДЛЯ ПАРТНЕРА Оптимальный сценарий ► ► Рост доходов ► ► PR и реклама ► ► ► Прогноз ► 30 Возможно использование нескольких вариантов сотрудничества одновременно. В этом случае, те офисы продаж, которые обладают техническими и организационными возможностями для реализации «продвинутого сценария» (организация совместных офисов продаж), работают по совместной ко-брендинговой программе, а остальные офисы действуют в рамках договора по оказанию консультационных услуг. Реализация указанного сценария позволяет оптимизировать соотношение затраты/доход при реализации продуктов и позволяет максимально охватить поток клиентов, обращающихся в офисы партнера Доход от продажи паев При объеме продаж 10 млн долл. в год – доход партнера составит около 135 тыс. долл. При объеме продаж 50 млн. долл. в год – доход партнера составит около 1 млн. долл. Доход от увеличения объема клиентов на страховые продукты Информационная и рекламная поддержка со стороны УК «Альфа-Капитал», что позволит привлечь дополнительных клиентов в офисы партнера Подарки в виде паев для крупных клиентов партнера Проведение совместных «промо» и PR акций для клиентов В целом мы прогнозируем повышение уровня реализации пенсионных и инвестиционных продуктов за счет синергетического эффекта, возникающего при предложении не конфликтующих между собой продуктов двух ведущих на своих рынках компаний КОМАНДА Михаил ХАБАРОВ Генеральный директор УК «Альфа-Капитал» ► До назначения на должность генерального директора УК «Альфа-Капитал» Михаил Хабаров руководил УК «Альянс РОСНО Управление Активами». До этого работал в страховой компании «РОСНО», где занимал должность первого заместителя генерального директора — финансового директора. Алексей ТУХКУР первый заместитель генерального директора УК «Альфа-Капитал» ► До прихода в УК «Альфа-Капитал» Алексей Тухкур в 2004—2006 г.г. занимал должность заместителя генерального директора — директора Департамента инвестиционной политики и управления рисками в УК «Альянс РОСНО Управление Активами», ранее — должность директора Департамента управления активами ОАО «РОСНО». Г-н Тухкур руководит разработкой и реализацией эффективных стратегий инвестирования средств клиентов. Василий ИВАНОВ Управляющий портфелями ► Василий Иванов управляет портфелями негосударственных пенсионных фондов, а также несколькими паевыми фондами УК «Альфа-Капитал». В январе 2007 года Василий Иванов вошел в число лучших портфельных управляющих ПИФами по версии журнала «Финанс.» До прихода в компанию г-н Иванов работал начальником отдела инвестиционных вложений банка «Петрокоммерц», отвечая за портфели акций и облигаций банка. Наталья ДРОБЯЩЕНКО Заместитель Генерального директора УК «Альфа-Капитал» по работе с корпоративными клиентами ► Наталья Дробященко занимается вопросами организации взаимодействия с негосударственными пенсионными фондами более 8 лет – сначала в УК «Паллада Эссет Менеджмент», затем в УК «Альянс РОСНО Управление активами», где она занимала должность заместителя генерального директора. С 1994 год 1998 годы работала актуарием в НПФ «Традиция». В УК «Альфа-Капитал» Наталья Дробященко работает с 2006 года. 31 КОНТАКТЫ Адрес ► Генеральный директор УК «Альфа-Капитал» Михаил ХАБАРОВ ► ► ООО «Управляющая компания «Альфа-Капитал» 107078, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефон: +7 (495) 797-3152 Факс: +7 (495) 797-3151 ► www.alfacapital.ru ► ► Интернет-сайт 32