Инвестиционные расходы

реклама

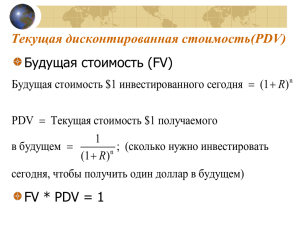

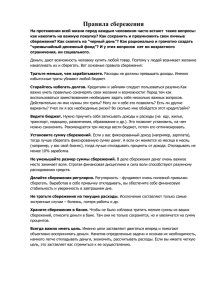

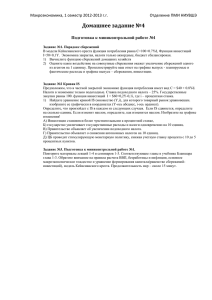

Лекция 4. Инвестиционные расходы Natalja Viilmann, PhD E-mail: [email protected] Tel: 5185926 Краткий план лекции: Инвестиционные расходы Модель простого акселератора Инвестиции Кейнс: “именно изменения в уровне инвестиций являются движущей силой цикла деловой активности”. Инвестиции – это расходы, направляемые на увеличение и сохранение основного капитала. Основной капитал состоит из зданий, оборуд-я, сооружений и др. элементов с длительным сроком службы, используемых в процессе пр-ва. К инвестициям не относят покупку уже существующих инвестиц. благ, акций, облигаций и др. ценных бумаг. Инвестиции Валовые инвестиции – это совокупность всех инвестиц. расходов, в то время как чистые инвестиции равны чистому приросту основн. капитала. В чистые инвестиции не включают амортиз. расходы, то есть расходы, связ. с возмещением физически изношенного или морально устаревшего капитала. Считая, что амортизация пропорциональна имеющемуся на данный момент запасу капитала и, обозначив норму амортизации через d, получим след. соотношение между чистыми It и валовыми Itg инвестициями периода t: Инвестиц. расходы подразд-ся на 3 категории: инвестиции в основной капитал 1) расходы на покупку машин, оборудования, строительство заводов, фабрик, офисов • • инвестиции в жилищное строительство 2) строительство и текущие расходы по поддержанию жилого фонда • инвестиции в товарно-материальные запасы 3) Подсчет инвестиц. расходов в системе нац. счетов не совсем корректен. Так, напр., расходы домохозяйств на товары длит. польз-ния (машины, холоди-льники) включают в потребление, несмотря на то, что эти товары создают услуги в течение ряда лет. Кроме того, под инвестициями понимается лишь изменение физич. капитала, в то время как изменение человеч. капитала в рез-те роста уровня образования в инвестиц. расходах не учитывается. Разделение решения об инвестициях и решения о потреблении Предположим, что часть ресурсов в 1-ом периоде можно направить на инвестиции, которые позволят увеличить выпуск во 2-ом периоде. Изменяя решение об инвестициях мы можем расширить бюджетное множество. Задача домохозяйства разбивается на две самост. задачи. На 1-ом шаге осуществляется выбор оптим. уровня инвестиций путем решения задачи максимизации богатства, а на 2-ом шаге решается стандартная задача выбора оптимального потребления при заданном уровне богатства. Подобное разбиение возможно только при условии совершенства финансового рынка - совпадение %-ставок по кредитам и депозитам. Этот результат позволяет делегировать решение о выборе инвестиций другому агенту (например, менеджеру), поставив перед ним задачу максимизации богатства, при этом разница в предпочтениях этих агентов не оказывает влияния на оптимальность принимаемого решения. Полученный вывод о возможности разделения решения о потреблении и решения о производстве носит название теоремы отделимости. Инвестиции в осн. кап-л : неоклассич. подход Теорема об отделимости позволяет рассматривать решение о пр-ве отдельно от решения о потреблении. Решение должно приниматься, исходя из критерия максимизации богатства, т.е. максимизации потока дивидендов. Теоретические модели позволили выделить ряд параметров, влияющих на динамику инвестиций. В частности, существование отрицательной зависимости между инвестиц. расходами и ставкой процента. Однако этого недостаточно, чтобы объяснить некоторые особенности в поведении инвестиционных расходов. Обратимся к простейшим эмпирическим моделям инвестиций. Модель простого акселератора Эмпир. исслед-ния выявляют тесную связь между динамикой инвестиций и выпуска. Это наблюдение легло в основу модели простого акселератора. Эта модель предполагает, что оптим. размер капитала пропорционален выпуску: K*=vY (1) Для некоторых производств. функций, напр., для функции Кобба-Дугласа, занятость, а, сл-но, и капитал действительно пропорциональны выпуску. Следует заметить, что коэффициент пропорциональности будет постоянен только при условии, что не изменяются издержки капитала. Записав соотношение (1) для двух разных моментов времени, находим: Таким образом, согласно теории простого акселератора, инвестиции пропорциональны изменению выпуска. Но... Несмотря на то, что эта модель довольно хорошо описывает циклическое поведение инвестиций, в ней игнорируется ряд важных моментов: Во-первых, предполагается неизменность издержек капитала, что не соответствует действительности. Во-вторых, текущий уровень капитала связывается с текущим уровнем выпуска. Подобная зависимость проблематична, поскольку уровень выпуска не известен заранее. В соотношении следует использовать ожидаемый выпуск, а не реальный. Модель также не принимает во внимание наличие лагов в инвестиц. процессе, связанных с производством и установкой капитальных благ. Эстония: финансирование инвестиций Valitsuse sääst Erasääst Investeeringud Välissääst (JK) Välisotseinvesteeringud (neto) 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% -5% 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 Виды сбережений (2): 5) национальные сбережения (national savings), которые представляют собой сумму частных сбережений и гос. сбережений: S national = S private + S government 6) сбережения иностр. сектора (foreign sector savings) имеют место в случае дефицита (отрицательного сальдо) торгового баланса данной страны, когда импорт превышает экспорт, т.е. чистый экспорт отрицателен. Это означает, что доходы иностранного сектора от продажи своих товаров и услуг данной стране (для данной страны это расходы по импорту) превышают расходы на покупку товаров и услуг данной страны (для нее – это доходы от экспорта): S foreign = Im - Ex > 0 Сумма сбережений Сумма сбережений всех секторов (частного, государственного и иностранного) равна величине совокупных инвестиций I = S private + S govern. + S foreign => I = S + (T – G) + (Im – Ex) Различают следующие виды сбережений: 1) личные сбережения (personal savings) или сбережения домохозяйств, которые могут быть подсчитаны как разница между располагаемым личным доходом и расходами на личное потребление: S personal = РЛД – С 2) сбережения бизнеса (savings of business), включающие амортизацию и нераспределенную прибыль корпораций, которые служат внутренними источниками финанс-ния и основой для расширения производства; 3) частные сбережения (private savings), т.е. сбережения частного сектора, состоящие из суммы личных сбережений и сбережений бизнеса: S private = S personal + S business 4) гос. сбережения (government savings): в случае излишка гос. бюджета, когда доходы бюджета превышают расходы S govern.= доходы бюджета – расходы бюджета Потребительский выбор во времени Логика сложных процентов Пусть потребитель рассчитывает получить доход W через Т лет. Какому сегодняшнему доходу равноценна для него эта величина? Иными словами, какие ради этого затраты он согласен понести сегодня? Ответ дает величина, получившая название сегодняшней (или текущей) ценности дохода, ожидаемого в будущем. Получить через Т лет сумму W потребитель мог бы, положив сегодня в банк сумму PV, удовлетворяющую соотношению PV (1+r)T = W. Это и есть та сумма, которую потребитель согласен не расходовать на сегодняшнее потребление ради будущего дохода, т. е. сегодняшняя ценность этого дохода. Итак, сегодняшняя ценность дохода W, ожидаемого через Т лет, равна PV = W/(1+r)T. Потребительский выбор во времени Логика сложных процентов Как стать миллионером? T PV = W /(1+r) . W= r= T= PV=? aastas kuus 1000000 3 20 1000000 10 30 45702 3809 23723 1977 Текущая дисконтированная стоимость(PDV) Будущая стоимость (FV) Будущая стоимость $1 инвестированного сегодня (1 R) n PDV Текущая стоимость $1 получаемого 1 в будущем ; (сколько нужно инвестировать n (1 R) сегодня, чтобы получить один доллар в будущем) FV * PDV = 1 PDV от $1 полученного в будущем Процентная ставка 1 год 2 года 3 года 4 года 5 лет 6 лет 0.01 $0.990 $0.980 $0.951 $0.905 $0.820 $0.742 0.02 0.980 0.961 0.906 0.820 0.673 0.552 0.03 0.971 0.943 0.863 0.744 0.554 0.412 0.04 0.962 0.925 0.822 0.676 0.456 0.308 0.05 0.952 0.907 0.784 0.614 0.377 0.231 0.06 0.943 0.890 0.747 0.558 0.312 0.174 0.20 0.833 0.694 0.402 0.162 0.026 0.004 Чистая приведенная стоимость как критерий в принятии инвестиционных решений Чтобы решить, выгодно ли конкретное капитальное вложение, фирма должна сравнить текущую стоимость (PV) потока наличных от вложения с размером инвестиций. Критерий NPV Фирма должна инвестировать, если PV превышает издержки на инвестиции. Чистая приведенная стоимость как критерий в принятии инвестиционных решений C инвестиции n прибыль в следующие n лет (n 10) 10 1 2 NPV -C (1 R) (1 R) (1 R) R ставка дисконта или альтернативные издержки капитала с аналогичным риском 2 Инвестировать, если NPV 0 10 Чистая приведенная стоимость как критерий в принятии инвестиционных решений Завод электродвигателей (решено вложить $10 млн.) 8,000 двигателей в месяц за 20 лет • Издержки = $42.50 на каждый двигатель • Цена = $52.50 • Прибыль = $10/мотор или $80,000/месяц • Через 20 лет завод устареет и может быть продан на металлолом за $1 млн. Должна ли компания инвестировать? Чистая приведенная стоимость как критерий в принятии инвестиционных решений Предположим, вся информация достоверна (риск исключен) R = ставка по правительственным облигациям 0, 96 0, 96 NPV -10 2 (1 R ) (1 R ) 0, 96 1 ... 20 (1 R ) (1 R ) 20 R* 7,5% Чистая приведенная стоимость завода Чистая приведенная стоимость ($ миллионов) 10 NPV завода это текущая дисконтированная стоимость всех денежных потоков от постройки и эксплуатациии. 8 6 4 2 0 -2 -4 -6 0 0.05 0.10 0.15 Процентная ставка, R R* = 7.5 0.20 Структура роста ВВП Эстонии по расходам (п.п.) 40 30% 30 20% 20 10% 10 0% 0 -10% -10 -20% -20 -30 -30% -40 -40% 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 Private consumption, ls Investments, ls Exports of goods and services, ls Imports of goods and services, ls NPI consumption, ls Government expenditures, ls Change in inventories, ls Statistical discrepancy, ls GDP, rs Экономический цикл и его фазы Экономический цикл (business cycle) представляет собой периодические спады и подъемы в экономике, колебания деловой активности. Эти колебания нерегулярны и непредсказуемы, поэтому термин «цикл» достаточно условный. Выделяют две экстремальные точки цикла: 1)точку пика (peak),соответствующую максимуму деловой активности; 2) точку дна (trough), которая соответствует минимуму деловой активности (максимальному спаду). Цикл обычно делится на две фазы: 1) фазу спада или рецессию(recession), которая длится от пика до дна. Особенно продолжительный и глубокий спад носит название депрессии (depression). 2) фазу подъема или оживление (recovery), которое продолжается от дна до пика. Экономический цикл и его фазы Рис. 6.1. Экономический цикл и его фазы Реальный ВВП Реальный ВВП peak Y* peak Yфакт trend peak trend trough I trough Время (годы) II III IV Время (годы) Существует и другой подход, при котором в экономич. цикле выделяют 4 фазы: 1) I фаза – бум (boom), при котором экономика достигает максимальной активности. Это период сверхзанятости и инфляции. Экономика в этом состоянии носит название «перегретой» («overheated economy») 2) П фаза – спад (recession или slump). Экономика постепенно возвращается к уровню тренда (потенциального ВВП), уровень деловой активности сокращается, фактический ВВП доходит до своего потенциального уровня, а затем начинает падать ниже тренда, что приводит экономику к следующей фазе – кризису Существует и другой подход, при котором в экономич. цикле выделяют 4 фазы: 3) Ш фаза – кризис (crisis) или стагнация (stagnation). Экономика находится в состоянии рецессионного разрыва, поскольку фактический ВВП меньше потенциального. Это период недоиспользования экономических ресурсов, т.е. высокой безработицы 4) IV фаза – оживление или подъем. Экономика постепенно начинает выходить из кризиса, фактический ВВП приближается к своему потенциальному уровню, а затем превосходит его, пока не достигнет своего максимума, что вновь приведет к фазе бума. Причины экономического цикла Основной причиной экономич. циклов выступает несоответствие между совокупным спросом и совокупным предложением. Поэтому циклический характер развития экономики может быть объяснен: либо изменением совок. спроса при неизменной величине совок. предложения (рост совок. расходов ведет к подъему, их сокращение обусловливает рецессию); либо изменением совок. предложения при неизменной величине совок. спроса (сокращение совок. предложения означает спад в экономике, его рост подъем). Рассмотрим, как ведут себя показатели на разных фазах цикла В фазе бума наступает момент, когда весь объем прва не может быть продан. Рост запасов => cокращение пр-ва => растет уровень безработицы => падают совокупные доходы и совокупные расходы. Из-за падения спроса на инвестиции и на товары длительного пользования снижается краткосрочная %-ставка. Из-за снижения совокупных доходов уменьшаются налоговые поступления в гос.бюджет. Величина гос.трансфертных выплат увеличивается (пособия по безработице, пособия по бедности). Растет дефицит государственного бюджета. Пытаясь продать свою продукцию, фирмы могут снизить цены на нее, что может привести к снижению общего уровня цен, т.е. выпуск сокращается, а уровень цен падает. Рассмотрим, как ведут себя показатели на разных фазах цикла Столкнувшись с невозможностью продать свою продукцию даже по более низким ценам, фирмы могут либо купить более производительное оборудование и продолжать производство того же вида товаров, но с меньшими издержками, что позволит снизить цены на продукцию, не уменьшая величину прибыли; либо перейти на производство нового вида товаров, что потребует технич. переоснащения. И в том, и в другом случае увеличивается спрос на инвестиц. товары, что служит стимулом для расширения пр-ва в отраслях, производящих инвестиц. товары. Там начинается оживление, увеличивается занятость, растут прибыли фирм, увеличиваются совок. доходы. Рост доходов ведет к росту спроса в отраслях, производящих потреб. товары, и к расширению там прва. Рассмотрим, как ведут себя показатели на разных фазах цикла Оживление, рост занятости (снижение безработицы) и рост доходов охватывают всю эк-ку, начинается подъем. Рост спроса на инвестиции и на товары длит. пользования приводит к росту краткосрочной %-ставки. Уровень цен растет. Налоговые поступления увеличиваются. Трансфертные выплаты сокращаются. Уменьшается дефицит гос. бюджета, и может появиться профицит. Подъем в экономике, рост деловой активности превращаются в бум, в «перегрев» экономики, после чего начинается очередной спад. Относительно бедные страны (BRIICS) растут быстрее BRIICS страны : Brazil, Russia, India, Indonesia, China, South Africa BRIICS Economic Indicators (2006) GDP GDP Growth Population GDP (PPP) Goods Export (US$ bn) (%) (mn) (US$ bn) (US$ bn) World 48 244,9 4,0 6 517,8 66 823,0 12 063,5 EU 12 957,8 3,0 461,1 12 386,4 1 481,7 US 13 201,8 3,3 299,0 13 201,8 1 038,3 1 068,0 3,7 188,7 1 708,4 137,5 Russia 986,9 6,7 142,4 1 704,8 304,5 India 906,3 9,2 1 109,8 4 247,4 120,3 Indonesia 364,5 5,5 223,0 921,2 103,5 2 668,1 10,7 1 311,8 10 048,0 968,9 255,0 5,0 47,4 566,8 58,4 6 248,7 - 3 023,1 19 196,6 1 693,1 Brazil China S. Africa TOTAL BRIICS Source: World Bank WDI, WTO Statistical Database, UNCTAD WIR 2007 А как будет экономика восстанавливаться? Доверие финансовых рынков к эстонской экономике возросло Рейтинги Эстонии - на исторически лучших позициях AA-/Aa3 A+/A1 A1/Stab A/A2 A/Stab A/Stab A-/A3 BBB+/Baa1 BBB/Baa2 BBB-/Baa3 1997 1998 1999 2000 2001 2002 Fitch 2003 2004 Moody’s 2005 2006 S&P 2007 2008 2009 2010* *19.07.2010 Итак, ... основу экономического цикла составляет изменение инвестиционных расходов. Инвестиции являются наиболее нестабильной частью совокупного спроса (совокупных расходов).