Внутридневная торговля на рынке акций

реклама

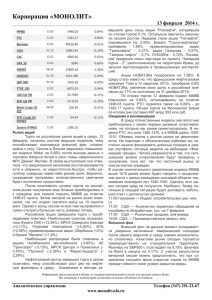

Уважаемые участники семинара! Банк ВТБ24 рад приветствовать Вас на очередном семинаре из цикла «Технологии успешного инвестирования». Тема семинара: «Внутридневная торговля на рынке акций» Лектор: Николаев Сергей, Инвестиционный департамент Банка ВТБ24 Содержание: 1. Введение. Основные особенности торговли “intraday” 2. Подготовительный этап - выбор площадки - отбор инструментов и формирование портфеля - планирование торгового процесса 3. Стратегии торговли - правила управления рисками - критерии для принятия решений - основные ошибки и рекомендации по их избежанию Введение Торговля внутри дня В условиях, когда никто не в силах предсказать, каким будет настроение инвесторов завтра, будет ли очередное громкое банкротство, или новый «план спасения», участники рынка вынуждены идти на уменьшение временного интервала владения акциями. Т.е. переходят с торговли по дневным графикам на внутридневные спекуляции. Индекс ММВБ, day Подготовительный этап Выбор торговой площадки Основные российские торговые площадки ММВБ РТС (Московская Межбанковская Валютная Биржа) (Российская Торговая Система) Основана в 1992 году Основана в 1995 году Среднедневной оборот: ~50 млрд. рублей Среднедневной оборот: ~70 млн. долларов США (около 2 млрд. рублей) Отбор инструментов и формирование портфеля Основным критерием при отборе инструментов для работы на фондовом рынке является показатель ликвидности В настоящее время на ММВБ торгуется более десятка бумаг, ежедневный оборот по которым превышает 500 млн. рублей Мы можем рекомендовать для включения в портфель акции следующих эмитентов, занимающих лидирующие позиции с точки зрения ликвидности: Наименование Среднедневной оборот, млрд. руб. Лот Котировальный лист (ММВБ) Газпром 15 1 Внесписочный Сбербанк 10 1 А1 акции ГМК Норникель 4 1 Б акции Лукойл 3 1 А1 акции Роснефть 1,5 1 Б акции ВТБ 1 1000 Б акции Отбор инструментов и формирование портфеля При формировании портфеля для торговли внутри дня, трейдеру необходимо руководствоваться принципом диверсификации инструментов по отраслям / эмитентам. Включая в портфель бумагу лишь одного эмитента (отрасли), трейдер на 100% принимает риск данного эмитента (отрасли). Газпром: 20% Нефть и газ Сбербанк: 20% Финансы ГМКН: 20% Металлургия ПОРТФЕЛЬ РусГидро: 20% Энергетика Ростел: 20% Телекомы Планирование торгового процесса Перед началом работы на рынке акций необходимо определить: 1. Ожидаемый финансовый результат за различные промежутки времени, целевые ориентиры 2. Время открытия позиции 3. Принципы управления риском (максимальный объем позиции для различных сценариев трейда, уровни стопприказов) Планирование торгового процесса Ожидаемый результат Мы рекомендуем рассматривать в качестве целевого ориентира, доход за одну торговую сессию в размере 0,5% – 1% от инвестированных средств. В случае фиксации ежедневного дохода в размере 0,5%, и при условии его капитализации, по итогам года объем инвестированных средств может вырасти в 3 раза. В случае фиксации ежедневного дохода в размере 1%, и при условии его капитализации, по итогам года объем инвестированных средств может вырасти более чем в 8 раз. С учетом ежедневного колебания курсовой стоимости blue chips в пределах 22,5%, вышеуказанный уровень дохода будет составлять лишь ¼ или 1/5 от внутридневного колебания. Планирование торгового процесса Расчет времени открытия позиции Торги как на мировых, так и на российском фондовых рынках в течение торговой сессии протекают неравномерно. В первые минуты торгов высока вероятность резких колебаний цены, вызванных накопившимися у брокеров заявками на покупку или продажу. Кроме того, вероятно открытие торгов с гэпом вверх или вниз, что несколько искажает реальную картину. Открытие позиций в это время сопряжено с повышенными рисками. Прежде чем совершать активные действия на рынке, необходимо дождаться формирования какой-либо продолжительной и устойчивой тенденции. При этом самый лучший индикатор формируемой тенденции – это общее движение рынка или групповое движение определенного класса инструментов (как правило, одной отрасли), подкрепленные объемами. Планирование торгового процесса Расчет времени открытия позиции Можно выделить два основных временных интервала в течение дня, когда существует наибольшая вероятность получение импульса рынком: А) 11.00 - 13.30 МСК – к этому периоду времени приурочено открытие торгов на европейских биржах (11.00 мск) - позволяет определить настроение западных инвесторов; а также начало торгов депозитарными расписками российских компаний на Лондонской бирже (12.00 мск) – возможность проведения непосредственного арбитража между рынками. Б) 16.30 - 18.30 МСК – к этому периоду времени приурочен выход статданных по экономике США (16.30 и 18.00 мск), а также начало торгов на НьюЙоркской фондовой бирже (17.30 мск). Планирование торгового процесса Расчет времени открытия позиции Покупку акций имеет смысл осуществлять, используя пробой текущих дневных максимумов (в 11, 12, 16-30, 17-30), в сторону общей восходящей тенденции на рынке при условии, что во временных интервалах (от 30 минут или больше) сохраняется растущая динамика и происходит увеличение объема торгов. Другими словами, необходимо одновременное присутствие трех признаков: - восходящее движение в целом по рынку - акции обновляют дневной максимум - объемы торгов по акциям при этом увеличиваются Стратегии торговли Правила управления рисками Размер первоначальной покупки составляет 1/4 от имеющихся средств. Последующее наращиванием позиции осуществляется в два этапа – сначала до ½ от имеющихся средств (т.е. плюс еще четверть) и потом до 100% (на оставшуюся половину). Увеличение длинных позиций можно проводить в любое время, за исключением времени выхода важных статданных, на которых может произойти перелом внутридневной тенденции. При этом имеет смысл внимательно следить за ситуацией в биржевом «стакане». В то же время, наращивая позицию, не стоит забывать о минимизации возможных убытков (на случай, если рынок пойдет против Вас). В частности, целесообразно ставить стоп-лосс на весь объем открытой позиции по цене на 1% ниже цены максимальной закупки. 1 3 2 Стратегии торговли Управление открытой позицией Для визуального наблюдения за рынком и контроля позиций используем только тиковый, 1-минутный или 5-минутный график. Использование более продолжительных интервалов будет приводить к поздней реакции на изменение ситуации на рынке. Задача на день сделать от 0,5 до 1 процента от вложенных средств. При этом одновременно необходимо контролировать позицию на более длительных периодах (1 час или день) для того, чтобы обезопасить себя от действия более значимых сигналов. На спокойном графике позиции держатся до конца сессии (до 18-30). Если рост цены происходит без откатов, то уровень прибыли может увеличен до 2 %, или длинная позиция переносится на следующий день. Особенно это актуально, если рост начался уже в конце торговой сессии на положительной динамике американских фондовых индексов. Как правило, если «ходовые качества» цены нормальные, то через 15 45 мин возможен откат (где возможно нарастить позицию) или разворот (где имеет смысл закрывать позицию). Технический анализ Внутридневная волатильность Сбербанк, 21/05/09, 1 min ~7% Наиболее распространенные ошибки Неадекватные ожидания по поводу рынка; Ложные ориентиры Неприятие временных убытков. Торговля без использования системы принятия решений; Неспособность выполнять набор разработанных торговых правил, невыполнение стоп-лоссов, правил фиксации прибыли и т.д.); Торговля слишком большими или малыми лотами; Усреднение убыточной позиции; Появление самоуверенности и мыслей о том, что контролировать поведение рынка возможно; Непредвиденные обстоятельства и ошибки клавиатуры. Основные рекомендации Вход и выход Установка стоп-приказов и выход из позиции по стоп-ауту; Принцип “Дай прибыли расти, а убытки закрывай при первой возможности”; Желательно, чтобы выход происходил планово. Рекомендуется, чтобы точки стоп-аута определялись в момент входа в позицию; Размещению стоп – аутов: - максимальный абсолютный объем потерь; - макс процент потерь от части капитала; - макс объем потерь за определенный период; Так же следует учитывать: - стандартные отклонения – чем больше волатильность, тем шире диапазон стопа; - ожидание событий. Основные рекомендации Усреднение Каждый инвестор должен ответить на следующие вопросы: Усредните ли вы позицию только тогда, когда рынок идет против вас или в вашу сторону? Какой размер усреднения? Что делаете с усредненной позицией, если рынок развернулся против вас или в вашу сторону? По первому утверждению вы всегда должны представлять, что объем позиции должен соответствовать рынку. Если вы не уверены в рынке, купите на определенную часть капитала. Если рынок начал расти, возьмите второй объем но не покупайте больше ранее взятой позиции. Если готовы усредняться несколько раз, то определите размер позиции, которую готовы взять в итоге. Определите объем входа и выхода исходя из общего объема, Программы интернет-трейдинга OnlineBroker Программы интернет-трейдинга QUIK