Налог с доходов

реклама

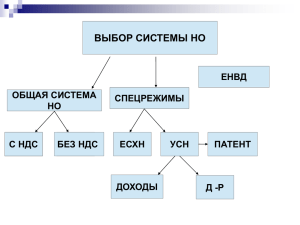

Выбор системы налогообложения Традиционная (общий режим) Упрощенная «Вмененная» Упрощенная система налогообложения для КОГО? ЛЮБАЯ организационно-правовая форма в уставном капитале - доля организаций не > 25 % Перейти могут организации и ИП • выручка от реализации за год не > 60 млн.руб. (до 01.01.2013г.), за 9 месяцев не > 45 млн.руб. (до 01.10.2012г.) • балансовая стоимость амортизируемого имущества до 100 млн.руб • численность работающих до 100 человек Не могут перейти на УСН: Банки, Ломбарды, Негосударственные пенсионные фонды, Страховщики, Инвестиционные фонды, Профессиональные участники рынка ц/б, Организации и предприниматели, производящие подакцизные товары, занятые добычей и реализацией полезных ископаемых, занятые Игорным бизнесом, Организации, имеющие филиалы, Бюджетные организации. УСН - сколько ПЛАТИТЬ? УСН Налог с дохода (валовой выручки) 6% Сменить налоговую базу можно через год (до 2009 года – через 3 года) Налог с доходов, уменьшенных на расходы, 15% НО не менее 1 % с доходов по итогам налогового периода «УПРОЩЕНКА» ПЛЮСЫ И МИНУСЫ ГЛАВНЫЕ ДОСТОИНСТВА: МЕНЬШЕ ОБЪЕМ НАЛОГОВ (НО: с 2011 года – взносы во внебюджетные фонды выросли с 14% до 34%) ВОЗМОЖНОСТЬ ВЫБОРА НАЛОГООБЛАГАЕМОЙ БАЗЫ УПРОЩЕНИЕ УЧЕТА У ИП, ЕСЛИ ПРИМЕНЯЕТСЯ ТОЛЬКО УСН ГЛАВНЫЕ НЕДОСТАТКИ: ОТМЕНА НДС ДЕЛАЕТ НЕВОЗМОЖНЫМ ПРЕДЪЯВЛЯТЬ К ВЫЧЕТУ «ВХОДНОЙ» НДС, ЧТО ЧАСТО НЕВЫГОДНО ПЛАТЕЛЬЩИКАМ НДС УСЛОЖНЯЕТСЯ УЧЕТ ПРИ НЕОБХОДИМОСТИ ВЕДЕНИЯ РАЗДЕЛЬНОГО УЧЕТА КАРАТЕЛЬНЫЕ МЕРЫ К ТЕМ, КТО НЕ «УЛОЖИЛСЯ В ПАРАМЕТРЫ» УСН «ВМЕНЕНКА» ПЛЮСЫ И МИНУСЫ ГЛАВНЫЕ ДОСТОИНСТВА: МЕНЬШЕ ОБЪЕМ НАЛОГОВ (НО: с 2011 года – взносы во внебюджетные фонды выросли с 14% до 34%) ОТНОСИТЕЛЬНАЯ ПРОСТОТА РАСЧЕТА ГЛАВНЫЕ НЕДОСТАТКИ: ОБЯЗАТЕЛЬНОСТЬ ЭКОНОМИЧЕСКАЯ НЕЦЕЛЕСООБРАЗНОСТЬ ПРИ НИЗКОЙ ДОХОДНОСТИ БИЗНЕСА БУХГАЛТЕРСКИЙ УЧЕТ ПРОЩЕ НЕ СТАНОВИТСЯ + ТРЕБУЕТСЯ ВЕДЕНИЕ РАЗДЕЛЬНОГО УЧЕТА (ЕСЛИ НЕСКОЛЬКО ВИДОВ ДЕЯТЕЛЬНОСТИ) Налоги для иностранцев в России Филиалы (постоянные представительства) иностранных организаций, юридические лица с иностранным капиталом, созданные по российскому законодательству, уплачивают налоги и сборы в соответствии с Налоговым кодексом России и международными соглашениями РФ. Порядок их налогообложения определен одними нормативными актами, в отношении ряда налогов он идентичен: НДС = 10% и 18%. Декларацию предоставлять только в электронном виде; налог на доходы физических лиц (в данном случае имеется в виду выполнение обязанностей налогового агента) = 30% земельный налог (по г.Пскову) – 0,3% (земли сельхоз. назначения, занятые жил. фондом, земли для личного подсобного хозяйства, садоводства, животноводства) и 1,5% - прочие земельные участки. транспортный налог - зависит от вида транспорта и определяется отдельно по каждому транспортному средству. С 1 января 2014г. вводится повышенный налог для автомобилей свыше 3 млн. руб.; налог на имущество – исчисляется ежеквартально; max. ставка не превышает 2,2% от среднегодовой стоимости имущества. единый налог на вмененный доход, а также ресурсных налогов и государственной пошлины. Не облагается НДС ввоз на таможенную территорию РФ технологического оборудования, комплектующих и запасных частей к нему в качестве вклада в уставный капитал предприятий с иностранными инвестициями (п. 7 ст. 150 НК РФ). Налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляет и удерживает российская организация, которая выплачивает доход (п. 1 ст. 310 НК РФ). Удержать налог необходимо при каждой выплате доходов. Единый сельскохозяйственный налог Налогоплательщиками ЕСхН признаются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога. Объектом налогообложения признаются доходы, уменьшенные на величину расходов Налоговым периодом признается календарный год. Отчетным периодом признается полугодие. Налоговая ставка устанавливается в размере 6%. Форма декларации на сайте Федеральной налоговой службы http://www.nalog.ru/rn60/ Как стать налогоплательщиком в России Необходимо подготовить следующие документы: заявление о постановке на учет и легализованная выписка из торгового реестра. справку о регистрации иностранной организации в качестве налогоплательщика в стране инкорпорации с указанием кода налогоплательщика (или его аналога); решение уполномоченного органа иностранной организации о создании отделения в Российской Федерации или, в случае отсутствия такого решения, копию договора, на основании которого осуществляется деятельность в Российской Федерации; доверенность, выданную иностранной организацией на главу (управляющего) отделения. Предприятию с иностранным участием, созданному на территории России в общем порядке, в соответствии с Законом от 8 августа 2001 г. № 129–ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» нет необходимости проходить дополнительную процедуру регистрации в качестве налогоплательщика. Разрешение на работу Разрешение на работу – документ (пластиковая карточка), подтверждающий право иностранного работника на временное осуществление на территории Российской Федерации трудовой деятельности; необходимо получать каждый год. Основанием получения является разрешение на привлечение ИРС, полученное компанией. В соответствии с законодательством, иностранный гражданин, прибывший из дальнего зарубежья, не может сам получить разрешение на работу. К трудовой деятельности в РФ его привлекает как правило определенная компания, имеющая квоты на привлечение иностранцев. Компания оформляет разрешение на привлечение и использование иностранного работника, а потом на основании этого документа оформляется пластиковая карточка (разрешение на работу), в котором указывается название компании. Разрешения на работу для иностранных граждан необходимо и для получения рабочей визы - единственно законного типа визы, позволяющего иностранному гражданину въехать в Российскую Федерацию для осуществления трудовой деятельности. Рабочая виза выдается максимум на год на основании разрешения на работу. http://ufms.pskov.ru/ - Управление Федеральной миграционной службы по Псковской области http://trud.pskov.ru/- Государственный комитет Псковской области по труду и занятости населения Налогообложение постоянного представительства Постоянные представительства ограничены следующими видами деятельности: пользованием недрами и (или) использованием других природных ресурсов; проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию и эксплуатации оборудования, в том числе игровых автоматов; продажей товаров с расположенных на территории Российской Федерации и принадлежащих этой организации или арендуемых ею складов; осуществлением иных работ, оказанием услуг, ведением иной деятельности, за исключением подготовительных работ (п. 4 ст. 306 НК РФ). Иностранная организация, имеющая постоянное представительство на территории Российской Федерации, является плательщиком налога на прибыль (ст. 246 НК РФ). Налог на прибыль = 24% Постоянные представительства обязаны по истечении каждого отчетного и налогового периода представлять налоговые декларации независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу (п. 1 ст. 289 НК РФ). Вместе с налоговой декларацией по итогам налогового периода представляют и годовой отчет о деятельности в Российской Федерации. При прекращении до окончания налогового периода деятельности постоянного представительства иностранной организации в Российской Федерации налоговую декларацию за последний отчетный период нужно представить в течение месяца со дня прекращения деятельности (п. 8 ст. 307 НК РФ). В отличие от российских организаций иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации, не вправе применять упрощенную систему налогообложения (подп. 18 п. 3 ст. 346.12 НК РФ). Российских компаний с иностранным участием это ограничение не касается.