Рынок капитала. Процент.

реклама

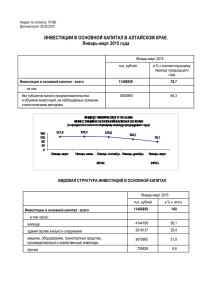

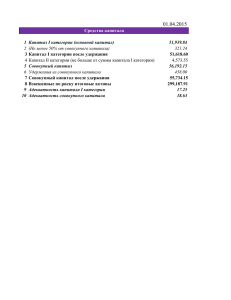

Лекция №7: РЫНОК КАПИТАЛА. ПРОЦЕНТ План лекции: 1. Капитал и его виды. Ссудный процент. Факторы, влияющие на величину процента. 2. Спрос и предложение капитала. Равновесие на рынке капитала. 3. Инвестирование. Краткосрочные и долгосрочные инвестиции. 4. Текущая и чистая дисконтированная стоимость. Принятие решений об инвестировании. 1. Капитал и его виды. Ссудный процент. Факторы, влияющие на величину процента. В экономической науке видное место занимает теория капитала. Рынок капитала играет центральную роль в функционировании рыночной экономики. На нем формируется один из видов факторного дохода – процент, который был объектом анализа у Бём-Баверка Е., Маршалла А., Маркса К., Фишера И., Найта Ф., Парето В., Хикса Д. и др. В экономической теории существуют различные подходы к трактовке капитала: • Смит А., Рикардо Д. считали, что капитал – это средства производства (производственные фонды). Эту концепцию поддерживали и известнейшие экономисты ХХ века – Самуэльсон П., Нордхауз У., Дж. Робинсон и др. • Бем-Баверк Е. под капиталом понимал «произведенный», или промежуточный фактор, предложение которого зависит от количества земли и труда, затраченного в прошлом на его производство. • Фишер И. считал, что «капитал» как фонд покупательной способности – это всего лишь приведенная к настоящему времени стоимость дисконтированных будущих доходов, которая не может быть поставлена в однозначное соответствие ни запасу, ни структуре капитала в натуральном выражении и др. В современной экономической теории: Капитал (франц., англ. capital, от лат. capitalis - главный) в широком смысле это всё, что способно приносить доход или ресурсы, созданные людьми для производства товаров и услуг; это любой ресурс, создаваемый с целью производства большего количества экономических благ. Получение определенного потока товаров и услуг в будущем предполагает наличие в производственном процессе определенного запаса ресурсов длительного пользования, т.е. капитала. Особенности капитала как фактора производства: 1. В отличие от других факторов производства связан с понятием сопряженных методов производства, т.е. связанных с временным лагом. Пример – Робинзонада. Робинзон в день ловит и съедает 4 куропатки. Он может затратить в месяц на изготовление силков и с их помощью ловить 10 куропаток, но тогда ему придется голодать месяц, или занять 4х30=120 куропаток. Это определяет чистую производительность капитала 300-120=180 (куропаток). 180 куропаток он может позволить себе заплатить за кредит. 2. Воспроизводимость капитала экономической системой в отличие от труда и земли. 3. Производность спроса на капитал от спроса на продукцию, которая производится с его помощью. Виды капитала: 1. Физический (материально-вещественный) включает : А). Основной капитал – реальные активы длительного пользования (машины, здания, сооружения, оборудование). Б). Оборотный капитал, расходуемый на покупку средств для каждого цикла производства: сырья, основных и вспомогательных материалов труда. 2. Человеческий – общие и специальные знания, трудовые навыки, производственный опыт и т.д. Основной капитал служит в течение нескольких лет и подлежит замене или возмещению только по мере его физического или морального износа. Ежегодно собственник основного капитала производит списание определенной части стоимости его оборудования, т.е. осуществляет амортизационные отчисления. Пример: стоимость станка – 10 тыс. долл., срок службы – 10 лет. При условии равномерного списания его стоимости ежегодные амортизационные отчисления будут = 1 тыс. долл. в год. Оборотный капитал полностью потребляется в течение одного цикла производства, и его стоимость включается в издержки производства целиком. Сегодняшняя ценность капитала зависит от того, что капитал может произвести в будущем. Поэтому для производства дохода владелец капитала должен отказаться от текущего потребления. Поток будущего дохода должен стимулировать создание сегодняшнего запаса. Чтобы создать этот запас, в свою очередь, необходим поток сбережений. При этом фактор времени (сравнение прошлого с настоящим, настоящего с будущим) приобретает при анализе капитала первостепенное значение. Доход на капитал будет произведен лишь в том случае, если собственник капитала передаст его для производительного использования предпринимателю (или сам станет предпринимателем). При этом капитал, ссужаемый на время, должен вернуться с приращением. Процент – прирост капитала, возвращаемый его собственнику. Ссудный процент – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени. При анализе обычно рассматривают капитал исключительно в денежной форме, подразумевая, что на деньги покупают физический капитал. Факторы, влияющие на величину процента: 1.Фактор времени. Субъект предложения капитала отказывается от текущего потребления во имя будущих больших доходов, предоставляя другим субъектам возможность его использования. За эту возможность надо платить, т.к. сегодняшние блага люди оценивают выше будущих. Это временное предпочтение, фундаментальная черта человеческого поведения. Чем продолжительнее время срочного вклада, тем выше должен быть доход на вклад в виде процента. Эта своеобразная цена равновесия на рынке капитала определяется убывающей предельной производительностью (предельной доходностью) капитала или возрастающими предельными издержками упущенных возможностей. 2.Фактор риска. Риск имманентная черта рыночной экономики: риск предоставления капитала фирме, риск отдаления распоряжения им на будущее. Чем выше риск, тем выше должна быть ставка процента. Рыночная ставка процента определяет инвестиционные решения фирмы. Ожидаемая рентабельность инвестиционного проекта сравнивается с текущей рыночной ставкой процента, т.е. учитывается альтернативность принятия решений в рыночном хозяйстве. 2. Спрос и предложение капитала. Равновесие на рынке капитала. Спрос на капитал. Субъекты спроса на капитал – предприниматели, фирмы. На рынке факторов производства фирмы предъявляют спрос на временно свободные денежные средства (инвестиционные средства). Спрос на капитал – это спрос на инвестиционные средства. Кривая спроса на капитал – это кривая его предельного продукта. Сущность закона убывающей предельной производительности капитала: Предельный продукт каждого фактора снижается при увеличении его использования, если величина другого фактора производства остается неизменной. К примеру, каждая дополнительная единица вводимого капитала увеличивает объем выпуска, но с ростом капитала все в меньшей степени. Это свойство производственной функции известно как закон убывающей предельной производительности капитала Рисунок 1 – Спрос на капитал Понижающаяся кривая спроса на капитал отражает снижение спроса на кредиты для осуществления инвестиций при росте платы за них – банковского процента (рисунок 1). r I – объем инвестиционных средств, r – банковский процент, I (r) – кривая спроса на капитал r1 r2 I (r) I I1 I2 Предложение капитала. Первичные субъекты предложения капитала – домашние хозяйства, предлагающие свои сбережения (с сохранением за собой права собственности) инвестиционным институтам, бизнесу, который их использует для приобретения производственных фондов (рисунок 2) r I – объем инвестиционных средств, r – банковский процент, S (r) – кривая предложения капитала (сбережений) S (r) r1 r2 I2 I1 I Рисунок 3 - Равновесие на рынке капитала r S (r) Е rе I (r) I Iе I – объем инвестиционных средств, r – банковский процент, S (r) – кривая предложения капитала (сбережений), I (r) – кривая спроса на капитал, Е – точка равновесия. Таким образом процент формируется как своеобразная равновесная цена спроса и предложения капитала. Процент – это факторный доход собственников капитала. Ставка процента (норма процента) – это отношение дохода на капитал, предоставленный в ссуду (ссудный капитал), к самому размеру ссужаемого капитала, выраженное в процентах. 3. Инвестирование. Краткосрочные и долгосрочные инвестиции. Для создания и увеличения капитала необходимы вложения денежных средств – инвестиции. Инвестирование – это процесс создания или пополнения запаса капитала. Обычно под процессом инвестирования понимают приток нового капитала в данном году. Различают валовые и чистые инвестиции. Валовые инвестиции – это общее увеличение запаса капитала. Валовые инвестиции сравниваются с затратами на возмещение. Возмещение – это процесс замены изношенного основного капитала. Чистые инвестиции – это валовые инвестиции за вычетом средств, идущих на возмещение: Чистые инвестиции = валовые инвестиции – возмещение.