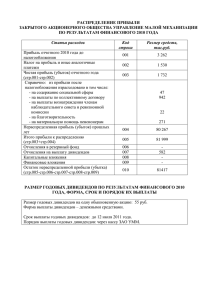

прибыли на 1 привилегированную акцию

реклама

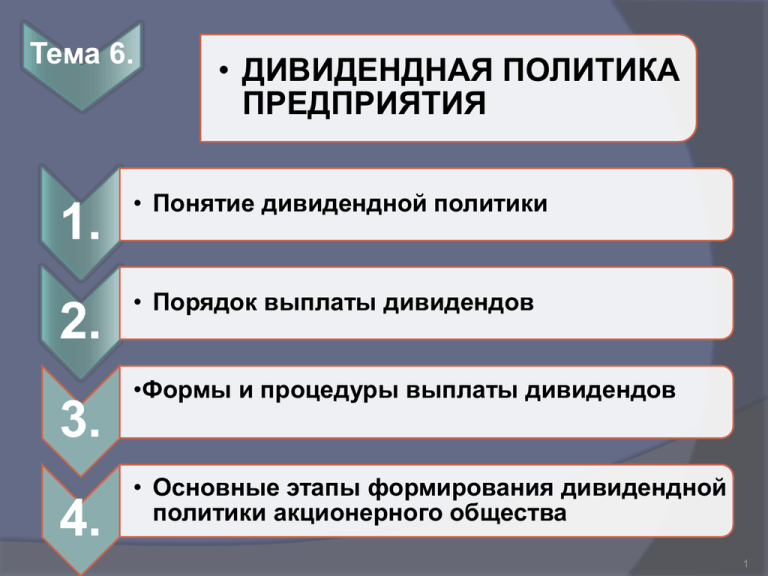

Тема 6. 1. 2. 3. 4. • ДИВИДЕНДНАЯ ПОЛИТИКА ПРЕДПРИЯТИЯ • Понятие дивидендной политики • Порядок выплаты дивидендов •Формы и процедуры выплаты дивидендов • Основные этапы формирования дивидендной политики акционерного общества 1 1. •Понятие дивидендной политики 2 Дивиденды - это денежные доходы акционеров, которые в определенной степени показывают, насколько успешно функционирует коммерческая организация, в акции которой они вложили свои средства 3 Чистая прибыль Выплата дивидендов Реинвестированная прибыль Нераспределенная прибыль Резервный капитал 4 Задача дивидендной политики: оптимальное сочетание интересов акционеров с необходимостью достаточного финансирования развития предприятия 5 Основная цель дивидендной политики: установление необходимой пропорциональности между текущим потреблением прибыли собственника предприятия и будущим ее ростом, который максимизирует рыночную стоимость предприятия и обеспечивает его стратегическое развитие 6 Для выработки собственной дивидендной политики предприятию необходимо решить 2 вопроса: 1. влияет ли величина выплачиваемых дивидендов на совокупное богатство акционеров? 2. какова должна быть оптимальная величина дивидендов? 7 Совокупный доход акционеров за определенный период складывается из суммы полученного дивиденда и прироста курсовой стоимости акций. Модель Гордона (модель оценки акций): D1 Vt rg Vt – теоретическая стоимость акций; D1 – ожидаемый дивиденд очередного периода; r – приемлемая доходность (коэффициент дисконтирования); g – ожидаемый темп прироста дивидендов. 8 дивидендная политика - это составная часть общей политики управления прибылью, заключающаяся в оптимизации пропорций между потребляемой и капитализируемой частью с целью максимизации рыночной стоимости предприятия. 9 Подходы к обоснованию оптимальной дивидендной политики: 1. Теория иррелевантности дивидендов (Ф.Модильяни и М. Миллер), 2. Теория существенности дивидендной политики (М. Гордон и Дж. Линтнер), 3. Теория налоговой дифференциации (Р. Литценбергер и К. Рамасвами). 10 2. •Порядок выплаты дивидендов 11 Процедура выплаты дивидендов: Дата объявления дивидендов Экс дивидендная дата День, когда совет директоров принимает решение о выплате дивидендов, их размере, датах переписи и выплаты Дата определяющая круг акционеров, имеющих право на получение дивидендов: до этой даты имеют право, после - нет Дата переписи День регистрации акционеров, имеющих право на получение дивидендов (за 2-4 недели до даты выплаты) Дата выплаты День, когда производится рассылка чеков акционерам или непосредств енное получение 12 АО не вправе объявлять дивиденды, если: не полностью оплачен уставный капитал; обществом не выкуплены в полном объёме собственные акции, по которым у их владельцев возникло право требовать их выкупа; на момент выплаты дивидендов АО отвечает признакам банкротства или данные признаки появятся у АО после их выплаты; стоимость чистых активов АО меньше суммарной величины его уставного капитала, резервного фонда и превышения над номинальной стоимостью ликвидационной стоимости размещённых привилегированных акций либо станет меньше этой величины в результате выплаты. 13 3. • Формы и процедуры выплаты дивидендов 14 методики дивидендных выплат 1. Методика постоянного процентного распределения прибыли (методика стабильного уровня дивидендов) определяется коэффициент «дивидендный выход» (К%)= отношение дивиденда на 1 привилегированную акцию к прибыли на 1 привилегированную акцию отношение дивиденда на 1 обыкновенную акцию к прибыли на 1 обыкновенную акцию = const 15 методики дивидендных выплат 2. Методика фиксированных дивидендных выплат (стабильного размера дивидендных выплат) - регулярная выплата дивидендов на 1 акцию в неизменном размере в течение продолжительного промежутка времени безотносительно к изменению курсовой стоимости акций (корректируется на индекс инфляции) 16 методики дивидендных выплат 3. Методика выплаты гарантированного минимума и экстра - дивидендов выплата фиксированной суммы дивидендов + экстра - дивиденды (в случае увеличения величины прибыли ) 17 методики дивидендных выплат 4. Методика постоянного возрастания размера дивидендов стабильное повышение уровня дивидендных выплат в расчете на 1 акцию (прирост размера дивидендов производится в твердо установленном проценте к их уровню в предшествующем периоде) 18 методики дивидендных выплат 5. Методика выплаты дивидендов по остаточному признаку выплаты дивидендов в последнюю очередь после финансирования всех эффективных инвестиционных проектов 19 методики дивидендных выплат 6. Методика выплаты дивидендов акциями выдача акционерам вместо денежных средств дополнительного пакета акций. (размер таких дивидендов равен сумме уменьшения средств, капитализированных в уставном капитале и резервах) 20 4. • Основные этапы формирования дивидендной политики акционерного общества 21 этапы формирования дивидендной политики 1) 2) 3) 4) 5) оценка основных факторов, определяющих проведение, формирование дивидендной политики; выбор типа дивидендной политики и методики выплаты дивидендов; разработка механизма распределения прибыли в соответствии с избранным типом дивидендной политики; определение уровня дивидендов на 1 акцию (показатель дивидендного выхода); оценка эффективности проводимой дивидендной политики. 22 Факторы, определяющие практическое проведение дивидендной политики: 1. правовое регулирование дивидендных выплат; 2. обеспечение достаточного размера средств для расширения производства; 3. поддержание достаточного уровня ликвидности; 4. сопоставление стоимости собственного и заемного капитала; 5. соблюдение интересов акционеров; 6. информационное значение дивидендных выплат. 23 Факторы, характеризующие инвестиционные возможности предприятия: стадия жизни цикла; 2. конъюнктура товарного рынка; 3. необходимость расширения инвестиционных программ; 4. степень готовности планируемых инвестиционных проектов. 1. 24 Для определения возможностей и размеров дивидендных выплат необходимо прогнозировать: потребности предприятия в средствах, принимая во внимание ожидаемые денежные потоки; 2. объем инвестиций; 3. возможное увеличение запасов и объема дебиторской задолженности; 4. сокращение долгов; 5. др. факторы, влияющие на состояние активов. 1. 25 Факторы, характеризующие возможность формирования финансовых ресурсов за счет внешних источников: 1. 2. 3. 4. 5. достаточность резервного капитала, сформированного в предшествующем периоде; стоимость привлеченного дополнительного акционерного капитала; доступность кредитов на финансовом рынке; стоимость дополнительно привлеченного заемного капитала; уровень кредитоспособности предприятия, определяемый его финансовым состоянием. 26