ГЛАВА 411 ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД

реклама

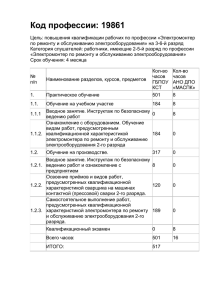

ГЛАВА 411 ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД Лекционный материал по дисциплине «Налоги и налогообложение» для студентов специальности 1-25 01 08 «Бухгалтерский учет, анализ и аудит» Плательщиками единого налога на вмененный доход признаются организации, осуществляющие деятельность по оказанию услуг по техническому обслуживанию и (или) ремонту автомототранспортных средств и их компонентов ( СТО) если списочная численность работников организации составляет не более 15 человек; Обратите внимание! Расчет списочной численности производится в целом по организации, включая филиалы, представительства и иные ее обособленные подразделения, исходя из количества всех работников (лиц), принимаемых для расчета списочной численности в соответствии с абзацами 7-9 п.5 ст.3251 НК, в т.ч. не участвующих в оказании услуг по обслуживанию и ремонту. Пример Организация «С» оказывает услуги как станция технического обслуживания (СТО) на обслуживающем объекте и занимается розничной торговлей товарами несобственного производства через магазин. На обслуживающем объекте СТО занято 12 человек, в магазине - 10. Необходимо ли организации уплачивать единый налог? Нет, организация не должна в рассматриваемой ситуации применять единый налог, поскольку списочная численность рассчитывается по всей организации, а не по определенному виду деятельности, и составляет 22 человека, что больше 15. Обратите внимание! Для перехода на единый налог используется показатель списочной численности работников организации за месяц, а для расчета налога - показатель средней численности работников организации за отчетный месяц. Эти показатели рассчитываются по-разному. Списочная численность рассчитывается в порядке, установленном Указаниями № 92. Расчет средней численности производится в порядке, установленном п.5 ст.3251 НК. Деятельность по оказанию услуг по обслуживанию и ремонту признается осуществляемой организацией при наличии любого из следующих обстоятельств: 1. услуга по обслуживанию организацией. и ремонту оказывается При этом услуга признается оказываемой, если принят заказ (заявка) на оказание услуги по обслуживанию и ремонту и (или) автомототранспортное средство (его компонент) предоставлено для оказания такой услуги либо находится (в том числе на временном хранении) на территории (включая открытые площадки) организации, оказывающей услуги, без документов, подтверждающих иную цель, чем оказание услуг по обслуживанию или ремонту, до свершения следующих фактов: оказание услуг по обслуживанию и ремонту завершено; документы, подтверждающие, что услуги по обслуживанию и ремонту оказаны, подписаны заказчиком и исполнителем услуги; автомототранспортное средство (его компонент) передано заказчику услуги, а также вывезено (выехало) с территории (включая открытые площадки) организации, оказывающей услуги, в случае нахождения на этой территории (включая открытые площадки); 2. обслуживающий объект организации функционирует, в частности, на обслуживающем объекте находятся работник (работники) или представитель организации, на которых (которым) возложена обязанность (предоставлено право) осуществления записи на очередь, и (или) приема заказа (заявки) на оказание услуг по обслуживанию и ремонту, и (или) оформления документов, связанных с оказанием этих услуг, и (или) оказания услуг по обслуживанию и ремонту (части услуг); 3. осуществляются (в том числе вне обслуживающего объекта) по телефону (глобальной компьютерной сети Интернет) либо в присутствии заказчика (его представителя) прием заказов (заявок), и (или) запись на очередь, и (или) заключение договоров на оказание услуг по обслуживанию и ремонту на обслуживающем объекте организации либо вне его. Ст 325 Объектом налогообложения единого налога признается доход от оказания услуг по обслуживанию и ремонту. Налоговая база единого налога определяется как денежное выражение дохода от оказания услуг по обслуживанию и ремонту. Доходом от оказания услуг по обслуживанию и ремонту признается сумма вмененного дохода за налоговый период и выручки от реализации услуг по обслуживанию и ремонту за налоговый период в размере, превышающем вмененный доход за налоговый период. Вмененный доход за налоговый период исчисляется как произведение базовой доходности на одного работника в месяц и средней численности работников организации за отчетный месяц. При этом базовая доходность на одного работника в месяц определяется путем деления максимальной базовой ставки единого налога с индивидуальных предпринимателей и иных физических лиц, установленной согласно приложению 25 к Кодексу для г. Минска и Минского района при осуществлении вида деятельности, указанного в подпункте 1.3 пункта 1 статьи 296 настоящего Кодекса, на коэффициент 0,1. 2600000/0,1=26 000 000 «Приложение 25 Базовые ставки единого налога с индивидуальных предпринимателей и иных физических лиц Базовые ставки единого налога за месяц, тыс. рублей Виды деятельности 4. Техническое обслуживание и ремонт автомобилей, мотоциклов, мотороллеров и мопедов; восстановление резиновых шин и покрышек; диагностирование транспортных г. Минск, Минск ий район города Брест и Гродно города Витебск , Гомель и Могилев 770- 770- 7702600 2600 2600 иные города област ного подчин ения другие населенн ые пункты 710- 5901950 1420 Решение Витебского облсовета № 322 от 20.02.2014г. По городам Новополоцк, Полоцк,Оршауменьшена базовая доходность на 1 работника в месяц на 600 тыс. руб. (с 28.02.2014) Следовательно, для налога берем базу 26 000 000-600 000=25 400 000руб. 25400000 х 5% = 1270 000 руб. Статья 3253. Ставка, налоговый период, порядок исчисления, сроки представления налоговых деклараций (расчетов) и уплаты единого налога 1. Ставка единого налога устанавливается в размере 5 процентов. 2. Налоговым периодом единого налога признается календарный месяц. 3. Сумма единого налога исчисляется как произведение налоговой базы и ставки единого налога. 4. Плательщики представляют налоговым органам по месту постановки на учет налоговую декларацию (расчет) по единому налогу не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. 5. Уплата единого налога производится не позднее 22-го числа месяца, следующего за истекшим налоговым периодом.». Пример Организация «Д» оказывает услуги СТО. Средняя численность организации за январь 2014 г. составляет пять человек. Выручка от реализации услуг по обслуживанию и ремонту за январь составила 145 000 000 руб. Как в данной ситуации будет рассчитываться единый налог? Рассчитаем вмененный доход: 26 000 000 x 5 человек = 130 000 000 руб. Выручка от реализации услуг по обслуживанию и ремонту за январь составляет 145 000 000 руб., что больше чем рассчитанный вмененный доход. Соответственно базой для исчисления единого налога является 130 000 000 + (145 000 000 - 130 000 000) = 145 000 000 руб. Единый налог составляет 145 000 000 x 5 / 100 = 7 250 000 руб. Пример Организация «А» оказывает услуги СТО и занимается розничной торговлей. Средняя численность организации за февраль 2014 г. составляет 12 человек. При этом пять человек заняты на обслуживающем объекте СТО, а семь - в магазине розничной торговли. Выручка от реализации услуг по обслуживанию и ремонту за февраль составила 80 000 000 руб. Как в данной ситуации будет рассчитываться единый налог? В рассматриваемой ситуации вмененный доход будет рассчитываться следующим образом: 26 000 000 (базовая доходность) х 12 человек = 312 000 000 руб. Выручка от реализации услуг по обслуживанию и ремонту за февраль не превышает сумму вмененного дохода. Соответственно налоговая база для расчета единого налога составит 12 000 000 руб. Ставка налога установлена в размере 5 %. Соответственно сумма налога будет равна 15 600 000 (312 000 000 x 5 / 100) руб. Обращаем внимание, что, несмотря на то, что услугами СТО фактически заняты только пять человек, вмененный доход рассчитывается исходя из средней численности всей организации независимо от видов деятельности. Уплата других налогов Единый налог не заменяет уплату налога на недвижимость, налога на землю или арендную плату за землю, экологического налога, налога за добычу природных ресурсов. Кроме того, если организация осуществляет еще и другую деятельность, то эта другая деятельность облагается в общеустановленном порядке, т.е. по этой деятельности в установленном НК порядке исчисляются НДС, налог на прибыль и др. Сальдо внереализационных доходов-расходов облагаются также в общеустановленном порядке, т.е. налогом на прибыль. Плательщики единого налога на вмененный доход не вправе применять упрощенную систему налогообложения и единый налог для производителей сельскохозяйственной продукции в период применения единого налога и до конца календарного года, в котором его применение прекращено (абзац 4 п.9 ст.3251 НК). Обороты по реализации услуг по обслуживанию и ремонту, оказанных плательщиком единого налога, не признаются объектом налогообложения налогом на добавленную стоимость. При определении валовой прибыли для целей исчисления налога на прибыль не учитываются: выручка от реализации услуг по обслуживанию и ремонту за период применения единого налога; затраты по производству и реализации этих услуг (в том числе относящиеся к имуществу, использованному при оказании таких услуг, а также косвенные затраты по производству и реализации товаров (работ, услуг), имущественных прав, распределенные на операции по оказанию таких услуг в порядке, установленном подпунктом 2.2 пункта 2 статьи 141 Кодекса); суммы единого налога. Плательщики единого налога: обязаны обеспечить раздельный учет выручки от реализации услуг по обслуживанию и ремонту и затрат по производству и реализации этих услуг; обязаны распределять все косвенные затраты по производству и реализации товаров (работ, услуг), имущественных прав на операции по оказанию услуг по обслуживанию и ремонту в порядке, установленном подпунктом 2.2 пункта 2 статьи 141 настоящего Кодекса; не вправе применять особые режимы налогообложения, предусмотренные главами 34 и 36 настоящего Кодекса, в период применения единого налога и до конца календарного года, в котором его применение прекращено. В выручку от реализации услуг по обслуживанию и ремонту включается стоимость имущества (в том числе материалов, технических жидкостей, комплектующих, запасных частей), использованного при оказании этих услуг, за исключением принадлежащего заказчику и принятого от него для оказания таких услуг. Выручка от реализации услуг по обслуживанию и ремонту (в том числе при безвозмездном оказании услуг с включением использованного при их оказании имущества) определяется в порядке, установленном для целей исчисления налога на прибыль, и отражается на дату, установленную для целей исчисления такого налога. Единый налог уплачивается от выручки, полученной от услуг по обслуживанию и ремонту автотранспортных средств. При этом по выручке от других видов деятельности организация является плательщиком налога на прибыль. То есть такие организации одновременно будут уплачивать единый налог на вмененный доход и налог на прибыль, НДС и другие налоги. Пример Организация осуществляет один вид деятельности услуги СТО. Средняя численность за март составила 11 человек. Сальдо внереализационных доходов и расходов составило в марте 8 000 000 руб. Какие налоги в данной ситуации уплатит организация? В данной ситуации организация будет являться плательщиком: • единого налога по услугам СТО; • налога на прибыль по положительному сальдо внереализационных доходов-расходов. Для целей исчисления единого налога областные (Минский городской) Советы депутатов имеют право увеличивать (уменьшать), но не более чем в 2 раза базовую доходность на одного работника в месяц применительно ко всей территории соответствующей административнотерриториальной единицы и (или) в зависимости от места осуществления плательщиком деятельности по оказанию услуг по обслуживанию и ремонту (населенный пункт, вне населенного пункта, место осуществления деятельности в пределах населенного пункта (центр, окраина)). Прекращение применения единого налога Применение единого налога организации могут прекратить только в двух случаях. Первый случай: с 1-го числа месяца, следующего за налоговым периодом, в котором прекращена деятельность организации по оказанию услуг по обслуживанию и ремонту на период не менее 12 последовательных календарных месяцев, следующих непосредственно за налоговым периодом, в котором прекращена деятельность организации по оказанию услуг по обслуживанию и ремонту. Применение единого налога прекращается при условии, если факт прекращения деятельности организации по оказанию услуг по обслуживанию и ремонту отражен в налоговой декларации (расчете) по единому налогу за налоговый период, в котором прекращена эта деятельность. Такое отражение не может быть произведено (изменено) позже установленного срока представления налоговой декларации (расчета) по единому налогу за указанный налоговый период. Второй случай: с 1 января года, непосредственно следующего за годом, за который списочная численность работников организации в среднем составляет более 15 человек (п.3 ст.3251 НК). Пример Организация с 1 января 2014 г. оказывает услуги СТО и применяет особый режим налогообложения - единый налог. В мае 2014 г. организация принимает решение о прекращении деятельности по оказанию услуг по ремонту транспортных средств на 12 месяцев и начинает осуществлять розничную торговлю. При подаче декларации за май организация отразила факт прекращения деятельности СТО. Следовательно, организация с 1 июня 2014 г. по 1 июня 2015 г. не должна осуществлять деятельности по оказанию услуг по обслуживанию и ремонту автотранспортных средств и соответственно за этот период она не уплачивает единый налог. Пример расчета единого налога Организация осуществляет деятельность СТО и розничную торговлю строительными материалами. Средняя численность за март составила 10 человек. сто итого розница выручка 76 000 65 000 прямые затраты 45 000 48 000 косвенные затраты уд вес для распределения косвенных затрат выручке 12 000 по сумма распределенных косвенных затрат 0,54 0,46 6 468 5 532 ндс входной 5 000 с-до в/дох вмененный доход 141 000 10 000 26 000т.р.x 10 человек = 260 000 т. руб. Выручка от реализации услуг СТО за март составила сумму меньше чем вмененный доход, поэтому базой для расчета единого налога будет вмененный доход 260 000 000. Единый налог будет равен 260 000 000 x 5 / 100 = 13 000 000 руб. вмененный налог 13000 НДС начисленный 10 836 НДС к уплате финансовый результат нал база для прибыли ставка налога 5 836 24 532 633 10 633 18,00% 16,67%