Стратегии управления портфелями ПИФов Лекция 3 Государственный университет –

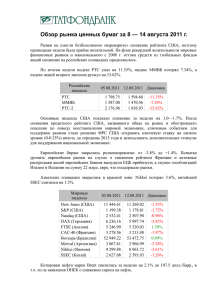

реклама

Государственный университет – Высшая школа экономики Кафедра фондового рынка и рынка инвестиций Стратегии управления портфелями ПИФов Лекция 3 Абрамов Александр Евгеньевич Преимущества ИФ 1. Экономия личного времени без ущерба для риска и доходности вложений; 2. Достижение эффекта диверсификации вложений, позволяющего улучшить показатели доходности и риска портфеля; 3. Расширение круга инвестиционных активов; 4. Экономия издержек в форме биржевых и брокерских комиссий, расходов на аналитику и т.п., за счет эффекта масштаба бизнеса; 5. Наличие действенных инструментов защиты ваших интересов от недобросовестных действий со стороны посредников. Но надо помнить, что преимущества ИФ не реализуются автоматически «Плюсы» диверсификации • Диверсификация – способы построения портфелей, при которых уменьшается риск вложений без снижения доходности; • «Чудо диверсификации» - возможность снизить риск инвестиций в портфель без существенного ущерба для его доходности за счет формирования портфеля из активов с низкой (желательно отрицательной) корреляцией Всегда сравнивай… • Стратегия «сделай сам» против портфеля, управляемого профессионалами СТРАТЕГИИ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМИ ПОРТФЕЛЯМИ Пассивное управление Индексные стратегии Модельные портфели Активное управление Фундаментальный анализ Технический анализ Инвестиционные стили Иные Тестирование индексных стратегий в США Профессор Пенсильванского университета (США) Джереми Сигэл сопоставил доходность инвестиций во взаимные фонды акций с доходностью индексов S&P 500 и Wilshire 5000 за период 1972-2006 гг. В течение 35летнего периода фонды акций с активно-управляемым портфелем проиграли индексу S&P 500 21 год, а индексу Wilshire 5000 – 24 года. Всего же за данный период при среднегодовой доходности вложений во взаимные фонды акций в размере 10,49% годовых их ежегодный проигрыш индексу Wilshire 5000 с наибольшим числом эмитентов, составил в среднем 1,06% годовых. Индексные фонды в США Активы биржевых инвестиционных фондов (ETFs) в США, млрд.долл. 700 608,4 579,5* 600 Смешанные БИФы БИФы на товарные индексы 500 50,6 179,7 128,4 422,6 БИФЫ на индексы облигаций 400 28,9 34,6 БИФы на индексы акций неамериканских компаний 300,8 БИФы на индексы акций американских компаний 14,7 20,5 111,2 300 151,0 227,5 4,8 1,3 65,2 15,0 8,5 200 100 0,5 0 33,6 102,1 0,4 2,4 1,1 0,5 0,3 0,5 1993 0,4 1,1 1994 1995 6,7 2,2 1996 6,2 1997 15,6 1,0 33,9 2,0 2,0 14,5 31,9 1998 65,6 1999 83,0 3,0 4,7 14,0 3,9 5,3 63,5 80,0 92,9 2000 2001 2002 * Без учета БИФов на товарные индексы 365,0 400,3 276,1 184,0 215,8 132,3 2003 2004 2005 2006 2007 2008IX БИФы (ETFs) 1993-2008 701 Число биржевых инвестиционных фондов (ETFs) в США 700 629 61 28 600 49 Качественный скачок в росте числа индексов 500 218 159 400 359 16 6 300 204 152 200 102 100 0 1 1 2 19 17 1 1 2 1993 1994 1995 19 2 1996 17 30 29 17 2 1997 12 1998 17 13 1999 80 БИФЫ на индексы облигаций Смешанные БИФы 34 39 55 68 2000 2001 3 6 49 119 1 388 6 8 25 БИФы на индексы акций американских компаний 113 85 6 41 66 72 2002 2003 252 43 146 102 2004 2005 2006 БИФы на индексы акций неамериканских компаний БИФы на товарные индексы 416 Тестирование индексных стратегий в России Доля ПИФов акций, смешанных инвестиций и индексных, проигравших по доходности: 100 91 90 90 82 80 80 80 Доля в % об общего числа ПИФов 87 80 71 71 70 65 63 Индексу РТС 58 60 Индексу ММВБ 50 38 38 40 30 20 20 20 10 0 2000 2001 2002 2003 2004 2005 2006 2007 Феномен «падшего ангела» в индексе РТС Динамика индекса РТС и цены акций НК "ЮКОС" в 2004 г. (дек.03г.=100%) 160 140 108,3 120 100,0 100 Индекс РТС Юкос (6,5%) 80 60 40 20 6,2 4 де к. 0 но я. 04 ок т. 04 н. 04 се ав г.0 4 ма й. 04 ию н. 04 ию л. 04 р. 04 ап 4 ма р. 0 фе в. 04 4 в. 0 ян де к. 0 3 0 Индексные ПИФы в России Индексные ПИФы в России 1,18 7 000 6 927,3 1,20 6 000 4 000 В США доля Индексных MFs равна 12% 0,93 4 820,2 0,80 0,60 3 000 2652,2 0,40 0,31 2 000 0,14 0,35 0,16 1 000 0,20 703,4 108,2 180,6 - 0,00 2003 2004 2005 СЧА, млн.руб. 2006 2007 Доля от СЧА всех ПИФов, % 2008 окт Доля в СЧА всех ПИФов, % СЧА, млн.руб. 5 000 1,00 Эффективность индексных ПИФов В 2007 г. индекс ММВБ вырос на 11,54%, за это же время доходность ПИФов, копирующих данный индекс, колебалась в диапазоне от 9,94% годовых у ПИФа «Финам Индекс ММВБ» до 13,77% в ПИФе «Альфа-капитал Индекс ММВБ». Делаем сами свой портфель Если бы в начале 2006 г. был бы сформирован портфель всего из 6 выпусков акций, входящих в индекс ММВБ, включая обыкновенные акций ОАО «Северсталь», с долей в размере 9,6% от стоимости портфеля, ОАО ГМК «Норильский Никель» 9,6%, ОАО «Газпромнефть» (бывшее НК «Сибнефть») 21,8%, ОАО «Лукойл» 19,1%, ОАО «МТС» 17,5% и ОАО «Ростелеком» 22,4%, то при равенстве риска данного модельного портфеля с индексом ММВБ, его доходность за два года оказалась бы заметно выше, доходности базисного индекса. Буренин А.Н. Управление портфелем ценных бумаг. М., Научно-техническое общество имени академика С.И. Вавилова, 2007 Модельный портфель Индекс ММВБ Индекс РТС 30.8.08 30.7.08 30.6.08 30.5.08 30.4.08 30.3.08 29.2.08 30.1.08 30.12.07 30.11.07 30.10.07 30.9.07 30.8.07 30.7.07 30.6.07 30.5.07 30.4.07 30.3.07 28.2.07 30.1.07 30.12.06 30.11.06 30.10.06 30.9.06 30.8.06 30.7.06 30.6.06 240 30.5.06 30.4.06 30.3.06 28.2.06 30.1.06 30.12.05 Тестирование модельного портфеля Рост модельного портфеля и индексов в 2006-2008 гг. (30.12.2005 г. = 100 тыс.рублей) 220 200 180 160 153,3 140 120 100 100,5 87,2 80 Индекс ММВБ 10 Vs Индекс ММВБ Рост вложений 100 рублей, инвестированных 06.01.1998 г. (по состоянию на 13.08.2008 г.) 4000 3000 Индекс ММВБ10 2500 Индекс ММВБ 2378,3 2000 1500 1601,0 1000 500 100 рублей 0 06 .0 1. 98 06 .0 8. 98 06 .0 3. 99 06 .1 0. 99 06 .0 5. 00 06 .1 2. 00 06 .0 7. 01 06 .0 2. 02 06 .0 9. 02 06 .0 4. 03 06 .1 1. 03 06 .0 6. 04 06 .0 1. 05 06 .0 8. 05 06 .0 3. 06 06 .1 0. 06 06 .0 5. 07 06 .1 2. 07 06 .0 7. 08 Стоимость вложений, рублей 3500 Пример «модельного портфеля» ПИФ «БКС – ФГФ» Фундаментальный анализ • Инвестирование на основе фундаментального анализа предполагает принятие инвестиционных решений с учетом реальной стоимости компаний; • Стратегии фундаментального анализа предполагают выявление аномалий в поведении различных групп ценных бумаг; • Проблема большинства активноуправляемых ПИФов – они основаны на краткосрочных, либо фиктивных аномалиях. 1. Отраслевые ПИФы - ТЭК (нефть и газ) 9. Привилегированные акции ОТЭК 10. Дивидендный Д И - Энергетика ОЭ 11. Индексные - телекоммуникации ОТК 12. Акции малых компаний - металлургия ОМТ 13. Земельные - машиностроение и обработка ОМШ - финансовый сектор ОФ 2. Венчурные 3. Второго эшелона (акции) 4. Голубые фишки - акции (активное управление) 5. Мусорные (второй эшелон) облигации 6. IPO акции 7. Государственные корпорации (акции) В BЭ ПА 14. Офисные МК З О 15. Инвестиции в квартиры и новое строительство НС 16. Денежный рынок ДР 17. Хеджевые и срочный рынок Х 18. Прямые инвестиции ГФА ПИ МО 19. Государственные (федеральные) облигации ГЦБ ПРА 20. Региональные облигации РО 21. Фонды фондов ФФ ГК 8. Голубые фишки - облигации ГФО 31 . 3112.0 29.1. 3 31.2.004 30.3. 4 31.4.04 30.5.004 31.6.04 31.7.04 3 .8 4 310.9.04 30.10.04 31.11.04 . . 3112.004 28.1. 4 31.2.005 30.3. 5 31.4.005 30.5. 5 31.6.005 31.7.05 3 .8 5 310.9.05 30.10.05 31.11.05 . . 3112.005 28.1. 5 31.2.006 30.3. 6 31.4.006 30.5. 6 31.6.006 31.7.06 3 .8 6 310.9.06 30.10.06 31.11.06 . . 3112.006 28.1. 6 31.2.007 30.3. 7 31.4.007 30.5. 7 31.6.007 31.7.07 3 .8 7 310.9.07 30.10.07 31.11.07 . . 3112.007 29.1. 7 31.2.008 30.3. 8 31.4.008 30.5.08 31.6.08 .7 8 .0 8 Рублей ПИФы голубых фишек и акций второго эшелона 500 200 150 Динамика вложений 100 рублей 31.12.2003 г. в индексы РТС, РТС-2 и ММВБ 450 400 350 352 300 302 250 269 Индекс РТС-2 Индекс РТС Индекс ММВБ 100 50 Аномалия «голубые фишки» Vs второй эшелон • Если такая аномалия и есть, то она носит краткосрочный характер: они выигрывают поочередно; • Портфели «голубых фишек» и портфели «второго эшелона» также регулярно проигрывают базисным индексам (см. рис. дальше) ПИФы голубых фишек Доля ПИФов акций - голубых фишек, проигравших: 98,0 98,0 100 88,9 88,9 80,0 80 75,0 75,0 88,4 77,8 77,8 71,0 60,0 Доля, % 60 Индексу РТС Индексу ММВБ 40 33,3 27,3 27,3 20 2000 2001 2002 2003 2004 2005 2006 2007 ПИФы акций второго эшелона Доля ПИФов акций второго эшелона, проигравших: 100,0 100,0 100 93,1 88,9 83,3 87,5 80,0 79,3 80 66,7 60 Доля, % 54,2 50,0 Индексу РТС Индексу РТС-2 36,4 40 20 2000 2001 2002 2003 2004 2005 2006 2007 Отраслевые ПИФы • Аномалии краткосрочны; • ПИФы краткосрочны; • Также проигрывают индексам. 30 .1 30 2.0 4 28.1.0 5 . 30 2.0 . 5 30 3.0 5 30.4.0 5 30.5.0 5 30.6.0 .7 5 30 .0 . 5 30 8.0 30 .9. 5 . 0 30 10. 5 0 30.11. 5 .1 05 30 2.0 5 28.1.0 6 30.2.0 .3 6 30 .0 6 30.4.0 . 6 30 5.0 6 30.6.0 . 6 30 7.0 . 6 30 8.0 30 .9. 6 . 0 30 10. 6 0 30.11. 6 .1 06 30 2.0 6 28.1.0 7 . 30 2.0 .3 7 30 .0 7 30.4.0 .5 7 30 .0 7 30.6.0 . 7 30 7.0 . 7 30 8.0 30 .9. 7 . 0 30 10. 7 0 30.11. 7 .1 07 30 2.0 7 29.1.0 8 30.2.0 . 8 30 3.0 8 30.4.0 . 8 30 5.0 8 30.6.0 .7 8 .0 8 Рублей Волатильность отраслевых стратегий 450 150 100 Стоимость вложений 100 рублей 30.12.2004 г. в отраслевые индексы ММВБ 400 350 300 251 250 200 220 220 MICEX PWR (энергетика) MICEX O&G (нефть и газ) Индекс ММВБ 50 Результативность отраслевых ПИФов на примере ПИФов нефти и газа Доля ПИФов акций нефтяных и газовых компаний, проигравших: 100,0 100 100,0 100,0 87,5 80,0 80 80,0 Доля, % 60 50,0 40 20 0,0 2004 2005 2006 2007 Индексу РТС og Индексу РТС ПИФы привилегированных акций • Дисконт доходности обыкновенных и привилегированных акций часто составляет 30%; • Но мечты о ликвидации данного дисконта пока остаются несбыточными; • В 2007 г. стратегию, предполагающую преимущественное приобретение привилегированных акций применяли три ПИФа акций. Все три фонда проиграли по доходности вложений индексам РТС и ММВБ. ПИФы облигаций Доля проигравших инфляции ПИФов: 100 100 100 100 100 100 100 83 86 80 70 Доля, % 60 54 54 40 33 33 22 20 - 2004 2005 2006 2007 государственных облигаций денежного рынка мусорных облигаций облигаций эмитентов с разным уровнем надежности Применение технического анализа в ПИФах Главная цель технического анализа – выявление преобладающего направления движения цены, или тренда, а также определение лучших цен и момента времени для заключения сделок купли-продажи ценных бумаг. Три постулата ТА: •Первое, рыночная цена отражает всю существенную информацию о ценной бумаге. •Второе, цена акций на рынке ведет себя не беспорядочно, а всегда следует одному из трех трендов: «бычьему», «боковому» или «медвежьему». •Третье, рынок закономерен, особенности движения цен акций в прошлом повторяются в будущем. Название ПИФа Наименование Управляющей компании Коэффициент оборачиваемо сти портфеля ПИФа* (выручка /ср.СЧА*) Отклонение от доходнос ти индекса ММВБ 3 430,0 -25,3 3 379,2 -22,1 2 706,0 0,2 2 599,9 -3,2 2 418,5 1,4 2 359,4 -6,6 1 894,7 -10,8 1 555,7 -5,9 1. ОПИФ акций "ИнвестКапитал нефтегазэнерго" ООО "Управляющая компания "Инвестиционный капитал" 2. ОПИФ "ИнвестКапитал - Фонд акций" ООО "Управляющая компания "Инвестиционный капитал" 3. ОПИФ акций "ОКТАН-Фонд ликвидных акций" ООО "Управляющая компания "Октан" 4. ОПИФ индексный "РУССИНВЕСТ - Индекс ММВБ" ЗАО "УК РУСС-ИНВЕСТ" 5. ИПИФ акций "Регионфинансресурс - Фонд акций" ЗАО "УК "Регионфинансресурс" 6. ОПИФ акций "Золотое сечение – Фонд акций" ЗАО "Управляющая компания "Золотое сечение" 7. ОПИФ акций "Доходъ – Фонд акций" ООО "УК "Доходъ" 8.ОПИФ акций "Русь-Капитал Инвестор" УК "Русь-Капитал" (ООО) 9. ОПИФ "УНИВЕР фонд акций" ООО "УК "УНИВЕР Менеджмент" 1 543,2 -2,1 10. ОПИФ акций "ПромсвязьАкции" ООО "Управляющая компания ПРОМСВЯЗЬ" 1 510,1 -2,0 Тест на эффективность тех.анализа • В 2007 г. 28 из 32 ПИФов акций с оборачиваемостью портфеля свыше 500% проиграли по доходности индексу ММВБ. Это составляет 87,5% от числа ПИФов в выборке. Средний размер ПИФов, проигравших индексу ММВБ в этот год – 65% Инвестиционные стили Стоимость против Роста • «Акции роста» - акции компаний, цены которых в ближайшей перспективе (год-два) будут расти быстрее рынка из-за ожидания, что реализуемые ими проекты приведут к получению дополнительной прибыли. Эти компании, как правило, характеризуются высоким уровнем коэффициентов цена/прибыль на акцию (P/E), капитализация/чистые активы компании (Price/Book value) и капитализация/денежный поток (Price/Cash Flow). • «Акции стоимости (ценности)» - акции, цены которых, по мнению аналитиков, недооценены рынком и в будущем будут пытаться достигнуть уровня их внутренней стоимости. Такие акции характеризуются низким значением коэффициентов цена/прибыль на акцию (P/E), капитализация/чистые активы компании (Price/Book value) и капитализация/денежный поток (Price/Cash Flow), которые бывают как правило ниже, чем у компаний конкурентов. Акции Стоимости и Роста Стоимость в 2007 г.1 доллара, вложенного в 1927 г. в акции 46 601,77 100 000 Высокой капитализации/Роста 7 258,99 Высокой капитализации/Стоимости 1 472,50 Малой капитализации/Роста 1 000 1 097,46 Малой капитализации/стоимости 100 10 0 07 20 03 20 99 19 95 19 91 19 87 19 83 19 79 19 75 19 71 19 67 19 63 19 59 19 55 19 51 19 47 19 43 19 39 19 35 19 31 19 27 1 19 (логарифмическая шкала) Стоимость вложений, долларов 10 000 Стоимость-Рост; Малая-Высокая капитализация Стоимость в 2007 г. 1 доллара, вложенного в 1968 г. в акции 100 89,61 90 Стоимость инвестиций, долларов 80 Акции Роста 68,36 70 Акции Стоимости 60 50 40 Акции крупных компаний 49,45 Акции малых компаний 31,09 30 20 10 1 доллар США 0 1968 1971 1974 1977 1980 1983 1986 1989 1992 1995 1998 2001 2004 2007 Рыночные аномалии • «Январский эффект» - на американском рынке акции многих компаний растут более быстрыми темпами в январе. • «Новогоднее ралли» - в декабре на российском рынке акции растут более быстрыми темпами. • «Эффект понедельника» - в понедельник акции чаще всего стоят дешевле. • «Май-октябрь против ноября-апреля». Доходность инвестиций в мае-октябре на российском фондовом рынке, как правило, значительно ниже, чем в «ноябреапреле». • «Эффект малых фирм» Цены акций малых фирм растут быстрее, чем крупных капитализированных компаний. Инвестиционные стратегии ПИФов недвижимости • Строительные ПИФы («Строительные инвестиции» УК Аккорд ЭМ, КИТ – российская жилая недвижимость; • Рентные ПИФы («Новый Нижний» УК «Серебряный век», «Терра» КУИ Ямал); • Земельные ПИФы (Интерра УК Эй Джи Эссет Менеджмент): – Инвестиции в сельхозугодья – перепродажа и сдача в аренду (Финам-земельный); – Земли районов с потенциалом роста цены при реализации девелоперского проекта (Солидземельный под управлением УК Солид Менеджмент); – ПИФы под определенный проект («Большой земельный» УК «Церих»)