КД. Презентация 9. Расчеты по контрактам в КД

реклама

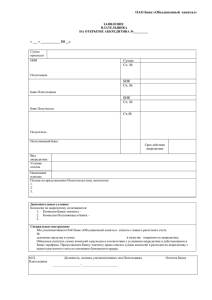

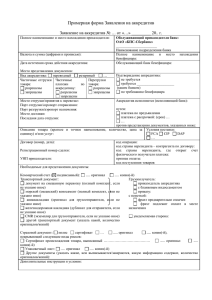

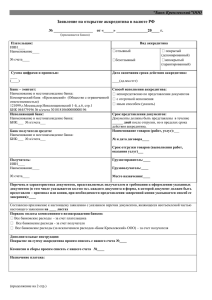

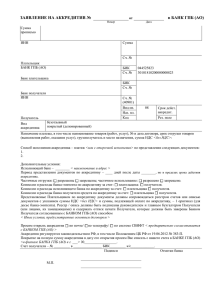

Кафедра маркетинга и коммерции ВГУЭС Сидоров Виктор Петрович к.э.н., доцент Дисциплина «Коммерческая деятельность» 1 1. Организация расчетов по контрактам. 1.1. Наличные расчёты 1.2. Безналичные расчёты 2. Особенности расчётов в Российской Федерации. 2.1. Расчеты платежными поручениями. 2.2. Расчеты платежными требованиями; 2.3. Расчеты по аккредитиву; 2.4. Расчеты чеками; 2.5. Расчеты по инкассо. 2.6. Клиринг. 2.7. Электронные банковские услуги. 3. Виды мошенничества, совершаемые при расчётах. 2 1. Гражданский кодекс Российской Федерации. Глава 46. 2. Предпринимательское право: Учебник для вузов / Под ред. проф. Н.М.Коршунова, проф. Н.Д.Эриашвили.- 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, Закон и право, 2003. – 463 с. 3. Панкратов Ф.Г. Коммерческая деятельность: Учебник. – 8-е изд., перераб. и доп. – М.; Издательско-торговая корпорация «Дашков и Кº», 2005. – 504 с. 4. ФИНАНСЫ И КРЕДИТ, №34, 2006, с.84-86. Проблемы развития пластиковых карт в России… 5. ДЕНЬГИ И КРЕДИТ, №11, 2005, с. 70-72. Вексель – строго формальный документ. 3 В Российской Федерации в соответствии с Конституцией денежной единицей является рубль. Введение и эмиссия других денег не допускаются. В соответствии со ст. 140 ГК РФ платежи на территории Российской Федерации осуществляются путем наличных и безналичных расчетов. Наличные и безналичные расчеты между гражданами и юридическими лицами, а также юридическими лицами между собой регулируются ст. 861—865 ГК РФ. Гражданским кодексом РФ предусмотрены расчеты платежными поручениями, аккредитивами, инкассо и чеками, т.е. с применением всех тех форм, которые широко распространены в зарубежных странах и в международных расчетах. 4 Наличные расчеты: Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами без ограничения суммы. В основном такие расчеты проводятся в торговых точках между продавцом и покупателем путем немедленного расчета за приобретенный товар наличными денежными средствами либо через кассу торговой точки, либо непосредственно с продавцом, например, при лоточной торговле. 5 Существует определенная группа оптовиковпосредников, которые ведут расчёты наличными деньгами. 6 Для предпринимателя существует четыре способа принимать наличные в оплату за проданные товары или оказанные услуги (ст. 2 Федерального закона от 22.05.2003 №54–ФЗ «О применении контрольнокассовой техники при осуществлении денежных расчётов и (или) расчётов с использованием платежных карт»): 1. Через ККТ (контрольно-кассовая техника) - применять ККТ должны все предприниматели, которые осуществляют наличные расчёты, в т.ч. с использованием платежных карт (п. 1 ст. 2 Закона 54ФЗ); 2. Через БСО (бланки строгой отчетности) предприниматели могут выписывать вместо кассовых чеков бланки в том случае, если оказывают услуги исключительно населению. Формы бланков разрабатываются Предпринимателем и содержат обязательные реквизиты. БСО должны быть изготовлены типографским способом или с помощью автоматизированных систем. На обычном компьютере их изготавливать нельзя. 3. Без документов - предприниматель может не применять ККТ в случаях, предусмотренных п. 3 ст. 2 Закона № 54-ФЗ, связанных с спецификой деятельности предпринимателя и труднодоступностью его местонахождения. 4. Предприниматели на ЕНВД. В этом случае они выдают покупателям по их просьбе квитанции с обязательными реквизитами, обозначенными в п. 2.1. ст. 2 Закона № 54-ФЗ. ИП на патенте вправе не применять ККТ Ответственность за соблюдение Порядка ведения кассовых операций возлагается на руководителей организаций, главных бухгалтеров и кассиров. Лица, виновные в неоднократном нарушении кассовой дисциплины, привлекаются к ответственности в соответствии с законодательством Российской Федерации. 10 Контроль за применением ККТ осуществляют налоговые органы и органы внутренних дел. Налоговые органы: — осуществляют контроль за полнотой учета выручки; — проверяют документы, связанные с применением ККТ; — проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков; — налагают на организации и индивидуальных предпринимателей штрафы в случаях и порядке, установленных Кодексом РФ об административных правонарушениях. 11 К организациям, не соблюдающим порядок ведения кассовых операций и работы с денежной наличностью, применяются меры ответственности, предусмотренные законодательными и иными правовыми актами РФ. Например, в ст. 15.1 КоАП РФ предусмотрены санкции по следующим правонарушениям, связанным с работой с наличными денежными средствами: — нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров; — неоприходование (неполное оприходование) в кассу денежной наличности; — несоблюдение порядка хранения свободных денежных средств, а равно накопление в кассе наличных денег сверх установленных лимитов. 12 При установлении указанных нарушений размер административного штрафа составляет: — для должностных лиц 4000 — 5000 руб., — для юридических лиц 40 000 — 50 000 руб. 13 Неприменение контрольно-кассовой техники, применение контрольно-кассовой техники, которая не соответствует установленным требованиям либо используется с нарушением установленного законодательством порядка и условий ее регистрации влечет: ― предупреждение или наложение административного штрафа на граждан в размере от 1500 до 2000 рублей; ― на должностных лиц - от 3000 до 4000 тысяч рублей; ― на юридических лиц - от 30 000 до 40 000 рублей. 14 15 Безналичные расчеты - банковские операции, которые заключаются в переводе условных денежных средств со счета плательщика на счет получателя минуя непосредственный обмен между ними наличных денежных средств. Безналичные расчеты осуществляются через кредитные организации (филиалы) и/или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не, обусловлено используемой формой расчетов. 16 Система безналичных расчетов базируется на определенных принципах ее организации: обязательность хранения денег на счетах в банках всеми предприятиями и организациями и проведение всех расчетов через учреждения банка; совершение платежей, как правило после отгрузки продукции, оказания услуг, выполнения работ. Движение средств в расчетах должно максимально достоверно отражать реальные хозяйственные процессы. наличие ответственности за задержку платежей. За просрочку платежа поставщикам уплачивается пени в размере 0,5% в день. В случаях, когда её размер не определен по согласованию между поставщиком и покупателем в договоре на поставку. В случае задержки зачисления на счета клиентов платежа по вине банка, в пользу поставщика предусмотрено взимание штрафа с коммерческих банков и рассчетно-кассовых центров в размере двойной учетной ставки Центрального Банка России по кредитам; 17 осуществление платежей при наличии средств на счете плательщика или права у него на кредит; согласие плательщика на списание средств с его счета, которое осуществляется либо путем выписки платежных документов, либо акцепта (согласия на оплату) документов, выписанных получателем средств. 18 Все безналичные расчеты производятся через банк на основе расчетных документов, которые представляют собой оформленные в письменном виде платежные документы. Расчетные документы должны содержать следующие реквизиты: наименование документа, его номер, дата выписки, номер банка плательщика и его наименование, наименование плательщика и номер его счета в банке, наименование получателя средств, номер его счета и наименование банка, в котором он открыт; идентификационный налоговый номер, банковский идентификационный код, назначение платежа, его сумму. На первом экземпляре документа проставляются подписи, а при использовании платежных поручений - и печать предприятия. 19 Гражданским кодексом РФ (ст. 862) предусмотрены следующие формы безналичных расчетов: платежными поручениями; платежными требованиями; по аккредитиву; чеками; по инкассо. 20 Предусмотрены также расчеты в иных формах, предусмотренных законом, банковскими правилами и применяемыми в банковской практике обычаями делового оборота. К «иным формам» безналичных расчетов сегодня можно отнести, например, банковский перевод, расчеты платежными требованиями-поручениями и т.д. 21 Основными действиями при безналичных расчётах являются: распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств; распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем). Стороны по договору вправе избрать и установить в договоре любую из форм расчетов. Если соглашением сторон порядок и форма расчетов не определены, то расчеты осуществляются платежными поручениями. 22 Платежное поручение представляет собой документ определенной формы, посредством которого плательщик дает распоряжение обслуживающему его банку перевести определенную сумму на счет получателя средств, открытый в другом банке. Содержание платежного поручения и предъявляемых вместе с ним расчетных документов и их форма должны соответствовать требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами. 23 Срок действия документа составляет 10 дней, при этом день его выписки не учитывается. Так, если поручение датировано 2 июня 2013 г., то оно действительно до 12 июня 2013 г. Платежное поручение выписывается, как правило, на пишущей машинке или с помощью компьютерной техники в нескольких экземплярах. 24 Количество экземпляров платежки, которое необходимо представить в банк, зависит от того, каким образом осуществляется платеж. Если платеж осуществляется через электронную почту, то достаточно двух экземпляров платежки. В других случаях представляются четыре экземпляра (по одному экземпляру для плательщика, банка плательщика, получателя и банка получателя). Если платеж производится в пользу организации, имеющей расчетный счет в этом же банке, то достаточно трех экземпляров (плательщику, получателю я обслуживающему банку). В некоторых случаях, когда схема прохождения платежей усложняется, может быть, придется представлять в банк пять и более экземпляров. 25 При заполнении платежного поручения никакие исправления, подчистки или помарки, а также использование корректирующей жидкости не допускаются. Предприятия должны вести учет платежных поручений в специальном журнале регистрации, форму которого могут разработать сами. Можно разделить один журнал на две части для учета собственных платежей и сторонних поступлений, а можно вести сразу два журнала. 26 27 При расчетах поручением осуществляются основные операции, которые выглядят примерно следующим образом: 1) поставщик-получатель денег отгружает товары или оказывает услуги и выписывает счет-фактуру (при авансовой или досрочной форме оплаты эта операция отсутствует); 2) плательщик-получатель товара дает приказ обслуживающему его банку (выписывает поручение) о перечислении денег поставщику; 3) банк плательщика списывает определенную сумму денег со счета плательщика и перечисляет ее в банк получателя; 4) банк получателя зачисляет эту сумму денег на счет поставщика. 28 Платежные поручения бывают срочные, досрочные, отсроченные. Срочный платеж - авансовый платеж за отгруженную продукцию. Досрочный платеж - товар еще не отгружен, но уже оплачен. Отсроченный платеж - товар отгружен, а оплата будет произведена позже (используется в том случае, если партия товара очень крупная и обладает большой стоимостью; плательщик желает удостовериться в качестве продукции). В последнее время получила распространение новая форма расчетов посредством требованияпоручения. Платежное требование-поручение это расчётный документ, который представляет собой требование поставщика к покупателю оплатить на основании направленных ему расчетных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг. 30 Платежные требования-поручения выписываются на бланках установленной формы и вместе с документами об отгрузке и счетами направляются в банк покупателя. Банк передает документы плательщику, который ставит на требовании-поручении свою печать на всех экземплярах и передает их в банк. На основании этих документов банк списывает средства со счета плательщика. Таким образом, платежное требование – это особый вид документов, требующий внимательного заполнения и позволяющий поставщику получить законную оплату товаров или услуг через соответствующие банковские структуры в оговоренный срок. 31 32 с акцептом плательщика; без акцепта плательщика. 33 Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее - банкэмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее - исполняющий банк) произвести такие платежи (ст. 867 ГК РФ). За открытие аккредитива Покупатель платит комиссионные (в Сбербанке это приблизительно 0,10,2% от переводимой суммы). 34 При аккредитивной форме расчетов движение денег осуществляется при выполнении определенных условий - условий аккредитива - основным банком, где обслуживается клиент (банком-эмитентом) или другим банком по поручению основного банка. При нарушении хотя бы одного из этих условий исполнение аккредитива не производится (ст. 870 ГК РФ «Исполнение аккредитива»). 35 1) покупатель обращается в обслуживающий его банк с заявлением об открытии аккредитива, для чего депонируется определенная сумма денег. С предприятиями-плательщиками, своевременно выполняющими обязательства перед банками и поставщиками, учреждения банков могут заключать договор на открытие аккредитива без депонирования средств; 2) банк покупателя открывает аккредитив путем бронирования средств на счете «Аккредитивы». При этом деньги списываются с расчетного или ссудного счета покупателя; 36 3) банк покупателя извещает банк поставщика об открытии и условиях аккредитива, который, в свою очередь, извещает об этом поставщика. Факт открытия аккредитива в банке покупателя отражается в банке поставщика на балансовом счете «Аккредитивы к оплате». Условием исполнения аккредитива, т.е. условием выплаты денег, обычно является предоставление документов поставщиком об отгрузке товаров. В договоре могут быть указаны и другие условия 37 4) поставщик предъявляет обслуживающему его банку документы, подтверждающие выполнение условий договора, после чего банк зачисляет на счет поставщика причитающуюся ему сумму за счет банка аккредитиводателя (покупателя); 5) банк поставщика предъявляет документы банку покупателя (дебетовое авизо) о перечислении денег; 6) банк покупателя оплачивает документы со счета «Аккредитивы» и погашает таким образом долг банку поставщика. 38 Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Различают следующие виды аккредитивов: покрытые (депонированные); непокрытые (гарантированные); отзывные; безотзывные (могут быть подтвержденными). револьверный; циркулярный; резервный; кумулятивный 39 Виды аккредитивов Аккредитив с платежом по предъявлении (против документов) Способы исполнения Немедленное получение суммы, указанной в документах, при предъявлении документов. Платеж наличными согласован. Аккредитив, Получение суммы, указанной в документах, по предусматривающий наступлении срока платежа. Срок платежа по акцепт тратт бенефициара векселю согласован. Возможно получение суммы за вычетом учетного процента (дисконта) по векселю после выдачи документов. Аккредитив с рассрочкой платежа. Получение суммы, указанной в документах по наступлении срока платежа. Срок платежа (без векселя) согласован. Возможно получение суммы за вычетом учетного процента Аккредитив с использованием счетапроформы Предполагает расчет против предварительно согласованных и составленных документов (гарантии продавца о совершении отгрузки), подтверждающих, что товар будет отгружен. Аккредитив с «красной Предполагает получение аванса. 40 Виды аккредитивов Способы исполнения Револьверный аккредитив. Использование в рамках установленных долей, которые возобновляются. Аккредитив «стэнд-бай» Использование в качестве инструмента, (резервный аккредитив). имеющего сходство с гарантией. Обеспечение собственных поставщиков для целей оформления ими сделки с Переводной аккредитив ограниченным использованием собственных (трансферабельный) средств. Предусмотрены возможности пользования аккредитивом сразу несколькими вторыми бенефициарами. Транзитный аккредитив. Получение банком-эмитентом от банкапосредника авизо или подтверждения аккредитива. Содержит инструкции по рамбурсу или мандат через третий банк авизовать бенефициара Передаточный аккредитив напрямую или через названный банк для передачи без обязательств (в авизо отдельно указывается, что этим ограничивается роль третьего банка). 41 Обычно наиболее распространенными условиями осуществления платежа при аккредитивной форме расчетов являются: отгрузка товаров в определенные пункты назначения (с представлением в банк соответствующих подтверждающих документов); представление документов, удостоверяющих качество продукции, или актов о приемке товаров для отсылки их через исполняющий банк и банк-эмитент плательщику; запрещение частичных выплат по аккредитиву; соблюдение определенных требований к способу транспортировки; другие условия, предусмотренные основным договором. 42 Для получения средств по аккредитиву поставщик, отгрузив товары, представляет реестр счетов, отгрузочные и другие предусмотренные условиями аккредитива документы в обслуживающий банк. Документы, подтверждающие выплаты по аккредитиву, должны быть представлены поставщиком банку до истечения срока аккредитива и подтверждать выполнение всех условий аккредитива. При нарушении хотя бы одного из этих условий выплаты по аккредитиву не производятся. При выплате по аккредитиву банк поставщика (исполняющий банк) обязан проверить соблюдение поставщиком всех условий аккредитива, а также правильность оформления реестра счетов. 43 44 Закрытие аккредитива в исполняющем банке производится: по истечении срока аккредитива; по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива; по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива. О закрытии аккредитива исполняющий банк должен поставить в известность банк-эмитент (ст. 873 ГК РФ «Закрытие аккредитива»). 45 Преимущества расчетов по аккредитиву следующие: аккредитив дает возможность фирме продемонстрировать поставщику свою платежеспособность; поскольку аккредитивная форма расчетов в определенной степени гарантирует поставщику оплату и избавляет его от трудностей, связанных с взысканием дебиторской задолженности, фирма может добиться более выгодных условий поставки и оплаты товара; торговая фирма поставщика может получить кредит в банке-эмитенте на сумму аккредитива на льготных условиях. 46 Отрицательные последствия применения аккредитивной формы расчетов: сложность в грамотном составлении условий аккредитива и подготовки документов на его открытие; увеличение документооборота; более высокое вознаграждение банков по сравнению с обычной формой расчетов. 47 2.4. Расчеты чеками Чек — один из видов ценных бумаг, который может быть использован для получения денег (ст. 877 ГК РФ «Общие положения о расчетах чеками»). По нему можно получить наличные деньги и осуществить безналичные расчеты. Участники чековой формы расчетов: — чекодатель (владелец счета), — плательщик (банк), — чекодержатель (получатель). 48 Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, плательщиком - банк, в котором находятся денежные средства чекодателя, чекодержателем - юридическое лицо, в пользу которого выдан чек. Содержанием чека является ничем не обусловленное письменное распоряжение банка уплатить соответствующую сумму чекодержателю. 49 Чеки — это ценная бумага, в которой содержится распоряжение плательщика-чекодателя своему банку произвести платеж указанной суммы чекодержателю. Виды чеков Различают денежные чеки и расчетные чеки. Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д. 50 Расчетные чеки — это чеки, используемые для безналичных расчетов. Расчетный чек — это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию — получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты. 51 Различают также следующие виды чеков: именной — выписан на определенное лицо; предъявительский — выписан на предъявителя; ордерный — выписывается в пользу определенного лица или по его приказу, т. е. чекодатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента. 52 Чек должен иметь ряд обязательных реквизитов (ст. 878 ГК РФ «реквизиты чека»): — наименование "чек", включенное в текст документа; — поручение плательщику выплатить определенную денежную сумму; — наименование плательщика; — указание счета, с которого должен быть произведен платеж; — указание валюты платежа; — указание даты и места составления чека; — подпись чекодателя - лица, выписавшего чек. При отсутствии хотя бы одного из данных реквизитов чек не имеет юридической силы. 53 Срок действия чеков: 10 дней — на территории РФ; 20 дней — на территории СНГ; 70 дней — если чек выписан на территории другого государства. В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков. 54 Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Во внутреннем обороте чеки используются: Для получения в банках наличных денег (именные чеки); Для расчетов за товары и услуги (ордерные и предъявительские); В качестве инструмента, опосредующего безналичные расчеты (расчетные и акцептованные чеки). 55 Чеки бывают следующих видов: Ордерный чек - чек, выписываемый в пользу определенного лица. Может быть передан новому владельцу при наличии индоссамента, то есть надписи на оборотной стороне. Предъявительский чек - чек, который выписывается на предъявителя. Его передача осуществляется простым вручением. Расчетный чек Фирма, получившая в качестве оплаты расчетный чек, предъявляет его своему банку, который зачисляет чековую сумму на ее счет. Такой чек дает гарантию того, что деньги по счету получит только та фирма, для которой они предназначены. Акцептованный чек – чек, имеющий акцепт (согласие) банка, гарантирующий зачисление средств на счет получателя указанной в нем суммы. Применяется при однородных расчетах бюджетных организаций за товары и услуги, возврате финансовым органам доходов бюджета через предприятия связи. 56 Банк-чекодатель выдает клиенту бланки денежных чеков для выдачи наличных средств. Только клиент-чекодержатель имеет право получить деньги от банка-чекодателя. Образец чековой книжки (обычно 25 чеков) 57 Чек может быть: — именным; — переводным. Права на получение денежных средств по именному чеку не могут быть переданы другому лицу, кроме того, которое указано в чеке. Наоборот, в переводном чеке данные права могут быть переведены на другое лицо, которое после этого становится законным чекодержателем. Передаточная надпись, на основании которой производится передача прав по чеку, называется индоссамент. 58 Платеж по чеку может быть гарантирован другим лицом. Подобная гарантия осуществляется с помощью специальной надписи на чеке - аваля. В авале обязательно должно быть указано: — кем дан аваль; — за кого дан аваль; — а также должна быть пометка "считать за аваль". 59 Лицо, давшее аваль, в случае отказа чекодателя оплатить чек, обязано уплатить сумму, указанную в чеке. После этого лицо, осуществившее аваль (авалист), становится кредитором по отношению к лицу, за кого был дан аваль. 60 Преимущества оплаты чеками: 1. Чеки удобны для путешествий, они не привлекательны для воров. Во все времена все воры предпочитают наличные. 2. Чеки удобны для оплаты покупок, их охотно берут в магазинах, когда владелец магазина знает адрес покупателя, а также если клиент-плательщик и получатель оплаты связаны долгосрочным отношением. 61 Недостатки чековой формы расчетов: 1. На счете, выдавшего чек, может не оказаться нужной суммы и чек будет возвращен неоплаченным; 2. У данного лица может вообще не быть счета, или чек может быть неправильно заполнен или подпись не совпадать, тогда банк возвращает чек с соответствующими отметками. 62 2.5. Расчеты по инкассо. При расчетах по инкассо осуществляется списание денежных средств со счета плательщика (ст. 874 - 875 ГК РФ ) . Это происходит в случаях: когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения; для взыскания по исполнительным документам. 63 В расчетах по инкассо участвуют: продавец (доверитель); банк-ремитент (переводящий банк) - банк, обслуживающий поставщика; инкассирующий банк - банк, обслуживающий покупателя; покупатель. 64 1. 2. 3. 4. 5. 6. Схема инкассовых расчетов представлена следующими операциями: Между покупателем и продавцом заключается договор поставки товара, в котором предусматривается возможность проведения инкассовых расчетов. После отгрузки товара продавец передает в свой банк инкассовое распоряжение и отгрузочные документы. Переводящий банк передает приказ списать сумму сделки (инкассовое распоряжение продавца) и отгрузочные документы в инкассирующий банк. Инкассирующий банк в обмен на отгрузочные документы производит списание суммы сделки со счета покупателя. Инкассирующий банк через систему межбанковских расчетов перечисляет указанную сумму в переводящий банк. Переводящий банк зачисляет полученную сумму на счет продавца. 65 Инкассовое поручение (требование) должно содержать: стандартные реквизиты платежного документа; обязательно ссылку на документ, на основании которого осуществляется списание (договор, решение соответствующего органа, исполнительный лист); к инкассовому поручению (требованию) должны прилагаться оригинал или копия документа, на основании которого производится списание. 66 Различают несколько видов инкассовых операций. Простое (чистое) инкассо — операция, по которой банк обязуется получить деньги с третьего лица на основании платежного требования, не сопровождаемого коммерческими документами и выставленного фирмой-клиентом через банк. То есть это инкассо финансовых документов (переводные и простые векселя, чеки и другие подобные документы, используемые для получения платежей) 67 Документарное или коммерческое инкассо — это инкассо финансовых документов, сопровождаемых коммерческими документами (счета, транспортные и страховые документы и пр.), а также инкассо только коммерческих документов. Документарное инкассо в международной торговле представляет собой обязательство банка получить по поручению экспортёра от импортёра сумму платежа по контракту против передачи последнему товарных документов и перечислить её экспортёру. Расчеты по инкассо могут быть приостановлены только в случаях: решения органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскания; наличия судебного акта о приостановлении взыскания; наличия иных оснований, предусмотренных законодательством. 69 Недостатки инкассовой формы расчетов: 1)Разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа, который может быть достаточно продолжительным, что замедляет оборачиваемость средств экспортёра; 2)Отсутствие надежности в оплате документов (может отказаться от оплаты товарных документов или оказаться неплатёжеспособным к моменту прибытия их в банк импортёра). Преимущества и недостатки расчётов по инкассо. Преимущества инкассирования для продавца: 1. Представляющий банк может иметь больший вес или большее влияние на покупателя и может изыскать платеж с трассата, если торговля осуществлялась в соответствии с условиями открытого счета. 2. У продавца есть возможность получить немедленное финансирование, используя переводной вексель, путем учета этого векселя или получения банковского аванса под обеспечение в виде этого векселя. 3. Инкассирование дешевле, чем расчет по системе документарных аккредитивов. 4. При документарном инкассо экспортер может сохранить контроль над товарами, пока покупатель не акцептует вексель, выписанный на него, или не оплатит этот вексель. 5. Переводной вексель после акцепта и простой вексель после выпуска и доставки являются обязательными для трассата. Поэтому срочные переводные и простые векселя представляют определенную форму гарантии для продавца, допуская период кредитования для покупателя. 71 Недостатки инкассирования для продавца: 1. При документарном инкассо возможны некоторые риски для продавца, так как покупатель может отказаться оплатить или акцептовать вексель по предъявлении ему этого документа. Следовательно, продавец вынужден либо отказаться от этой партии, либо складировать товары или отправить их обратно. 2. Очень часто продавцы не имеют документов на право собственности на товары, которые должны быть перевезены воздушным, автомобильным или железнодорожным транспортом. При инкассо продавец может иметь право собственности на товары, но должен просить банк или агента обеспечить защиту этих товаров. 3. Пересылка документов и время инкассирования продолжительны, и продавец может долго ожидать платежа. Дополнительная задержка (при международных поставках) может быть вызвана тем, что в некоторых странах принято задерживать представление документов к платежу или акцепту, пока товары не доставлены в эту страну. 72 4. При возникновении задержек или трудностей (например, при складировании товаров в порту назначения, пока покупатель не примет поставку) расходы несет продавец. 5. Продавец разрешает кредит по срочным векселям и поэтому должен фиксировать рабочий капитал, т.е. дебиторов. Существует возможность получить финансирование в банке под инкассо (путем банковского аванса или учета векселя), но только за счет продавца. 73 Клиринг (англ. clearing — очистка) — безналичные расчёты между странами, компаниями, предприятиями за поставленные, проданные друг другу товары, ценные бумаги и оказанные услуги, осуществляемые путём взаимного зачёта, исходя из условий баланса платежей. Клиринг представляет собой процедуру финансовых оборотов, в которой клиринговый субъект работает в качестве посредника, и принимает на себя роль покупателя и продавца в данной транзакции с целью обеспечения заказов между двумя сторонами. Такая практика используется обычно в международном обороте между предприятиями. По-другому такие транзакции называют ещё компенсационными транзакциями. Основой клиринга могут быть также торговые договоры, которые подписываются с целью уравновешивания стоимости в оборотах и определяющие количество и тип товаров, а также платежные договоры, которые устанавливают условия выполнения расчётов между партнёрами. Оплата наличными может быть реализована только между двумя партнёрами. Электронные услуги банков являются частью мирового электронного бизнеса, который включает в себя все виды деловых отношений в Internet. Сущностью электронных услуг банков является предоставление удаленного банковского обслуживания, которое по способу взаимодействия с клиентом относится к системам типа «клиент – банк». На Западе технологию удаленного банковского обслуживания, позволяющую юридическим и физическим лицам получать банковские услуги, не посещая банковский офис, именуют Home banking. 77 — — — — — — — — — — Банковские Internet-услуги позволяют: осуществлять все коммунальные платежи; производить денежные переводы на любой счет в любом банке; переводить средства в оплату счетов за товары; покупать и продавать иностранную валюту; пополнять/снимать денежные средства со счета пластиковой карты; открывать различные виды счетов (срочный, сберегательный, пенсионный) и переводить на них денежные средства; получать выписки о состоянии счета за определенный период в различных форматах; получать информацию об осуществленных платежах и при необходимости отказываться от неоплаченного платежа; просматривать текущие биржевые котировки, управление портфелем ценных бумаг; пересылать в банк стандартные заявки на получение кредита, а в некоторых случаях и автоматически получать кредит под залог ценных бумаг или депозита в банке 78 1. Введение в заблуждение потерпевшего путем использования поддельных или фальсифицированных документов с реквизитами коммерческих предприятий. 2. В других случаях мошенники используют формально действительные, но по сути фиктивные платежные поручения. 3. Введение в заблуждение потерпевшего путем использования зарегистрированной лжефирмы. 79 Преступления, связанные с кредитными картами, условно можно разделить на три группы: незаконное использование кредитных карточек; незаконное использование платежных квитанций; использование поддельных кредитных карточек. 80 Использование материалов презентации Использование данной презентации, может осуществляться только при условии соблюдения требований законов РФ об авторском праве и интеллектуальной собственности, а также с учетом требований настоящего Заявления. Презентация является собственностью авторов. Разрешается распечатывать копию любой части презентации для личного некоммерческого использования, однако не допускается распечатывать какую-либо часть презентации с любой иной целью или по каким-либо причинам вносить изменения в любую часть презентации. Использование любой части презентации в другом произведении, как в печатной, электронной, так и иной форме, а также использование любой части презентации в другой презентации посредством ссылки или иным образом допускается только после получения письменного согласия авторов. 81 . 82