«Процедурные аспекты подтверждения права на применение налогового договора в странах БРИКС».

реклама

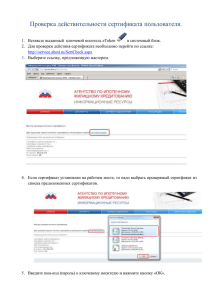

Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com Европейско-Азиатский Правовой Конгресс Девятая Сессия, 14 мая, 18-19 июня 2015 год «Процедурные аспекты подтверждения права на применение налогового договора в странах БРИКС». Михалева Мария Олеговна г. Екатеринбург Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com ОГЛАВЛЕНИЕ: 1.Понятие налогового договора (соглашения), его значение ……...……..…………..…3 2.Реализация налоговых договоров……………………….………….…...……………….4 3.Особенности получения сертификата налогового резидента в странах БРИКС……..5 Бразилия…………………………………………………………………………………...5 Россия……………………………………………………………………………………...7 Индия…………………………………………………………………………..…………..9 Китай…………………………………………………………………………………...…11 ЮАР……………………………………………………………………………………....13 4. Проблемы, возникающие в судебной практике, связанные с предоставлением сертификата налогового резидента………………………………………………………14 5. Установление критериев сертификата налогового резидента. Опыт Индии……….15 6. Особенности подтверждения статуса лица, имеющего фактическое право на получение прибыли(БЕНЕФИЦИАРНОГО СОБСТВЕННИКА)……………………....16 7. Сертификат налогового резидента………………………………………………….…17 Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 1. Понятие налогового договора (соглашения), его значение. Налоговый договор (соглашение)/ DTAA (Double Taxation Avoidance Treaty) как средство сотрудничества между государствами, устанавливающее наиболее благоприятные налоговые условия для осуществления субъектами внешнеэкономической деятельности. Имеет значение для реализации следующих целей: 1. Избежание двойного налогообложения; 2. Применение налоговых льгот; 3. Освобождение от налогообложения в одностороннем порядке; 4. Применение вычетов или налоговых зачетов; 5. Средство налоговой оптимизации; 6. Увеличение потока капиталов; 7. Борьба с уклонением от уплаты налогов; 8. Распределение доходов между бюджетами стран. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 2. Реализация налоговых договоров (соглашений). Двухсторонние СОГЛАШЕНИЯ об избежании двойного налогообложения России и стран БРИКС Страна Дата Вступление в силу Дата Таблица№1. подписания применения Бразилия 22.11.2004 НЕ ВСТУПИЛО ---------------- Индия 25.03.1997 11.04.1998 01.01.1999 Китай 27.05.1994 10.04.1997 01.01.1998 ЮАР 27.11.1995 26.06.2000 01.01.2001 Условия применения: 1. Материальные аспекты; 2. Процессуальные аспекты: - Подтверждение статуса иностранного резидента (представление СЕРТИФИКАТА налогового резидента); - Подтверждение статуса лица, имеющего фактическое право на получение прибыли (БЕНЕФИЦИАРНОГО СОБСТВЕННИКА); Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 3. Особенности получения сертификата налогового резидента в странах БРИКС. Таблица №2. СТРАНА БРАЗИЛИЯ Нормативная Инструкция Министра финансов Бразилии №1226 от 26 декабря 2011 года. Особенности процедуры Специализированный налоговый орган (“Autoridade fiscal Brasileira”) занимается выдачей сертификата налогового резидента в течение 10 дней с момента получения заявки (в 2-х экземплярах). Образец специального бланка-заявки есть в общем доступе. (http://www.receita.fazenda.gov.br/publico/Legislacao/Ins/2002/Ane xoUnicoINSRF2442002.doc). Сведения, обязательные для заполнения: 1. В отношении какого субъекта запрашивается сертификат (индивидуальный номер, сфера его деятельности, место нахождения); 2. Цель получения данного документа (применение налоговых льгот/ освобождение от налогообложения); 3. Основание применения сертификата (статья конкретного Соглашения об избежании двойного налогообложения); Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры 4. Информация о субъекте выплаты доходов (страна, место нахождения, Идентификационный номер); 5. Информация о размере выплачиваемого дохода; Нормативная 6. Информация о получателе дохода (проживает ли постоянно на Инструкция территории Бразилии). Министра ____________________________________________________________ финансов Информацию можно получить по электронным каналам связи, Бразилии №1226 существует возможность распечатать документ через личный кабинет. от 26 декабря После чего сертификат попадает в общую базу, через нее можно 2011 года. проверять сертификаты резидентства других лиц. __________________ ____________________________________________________________ НЕДОСТАТКИ И - Могут возникнуть проблемы с подтверждением подлинности ДОСТОИНСТВА сертификата при предоставлении его в распечатанном виде для налоговых органов другого государства; + Применение электронных сервисов (база проверки сертификатов, возможность распечатать сертификат в электронном кабинете); + Краткие сроки рассмотрения заявки; БРАЗИЛИЯ Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры РОССИЯ Выдачу документа осуществляет Межрегиональная инспекция Федеральной налоговой службы по централизованной обработке данных (МИ ФНС России по ЦОД). Для получения сертификата необходимо представить следующие документы: 1.Заявление о выдаче, содержащее необходимую информацию (имя и адрес заявителя, его контактный телефон; государство, для которого требуется данный сертификат; календарный год, за который требуется документ; 2.Ксерокопия всех страниц паспорта, включая листы о въезде и выезде на территорию; 3. Копия документа, подтверждающего регистрацию по месту жительства в РФ; 4. Расчет дней, проведенных в РФ за запрашиваемый календарный год. Налоговый орган вправе истребовать дополнительные документы у заявителя, подтверждающие местонахождение в России Информационно е сообщение ФНС России «О процедуре подтверждения статуса налогового резидента Российской Федерации», действующее с 18.02.2008 г. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА РОССИЯ Информационное сообщение ФНС России «О процедуре подтверждения статуса налогового резидента Российской Федерации», действующее с 18.02.2008г. _______________ НЕДОСТАТКИ И ДОСТОИНСТВА Особенности процедуры Список документов не является исчерпывающим(открытый). Срок выдачи документа установлен в 30 календарных дней. _____________________________________________________ -Перечень документов открытый, специалист вправе истребовать любой другой документ к заявителя; -Достаточно продолжительный срок выдачи может затянуться в результате дополнительного истребования документов; + Установление общих правил получения документа на федеральном уровне. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры ИНДИЯ Выдача документа производится местными налоговыми органами государства. Заполняется заявление по форме 10 FB, в котором обязательно указывается: 1. Наименование, адрес и статус субъекта, в отношении которого запрашивается сертификат налогового резидента; 2. Гражданство; 3. Информация о нахождении головного/структурного подразделения в других государствах (сведенья об инкорпорации); 4. За какой период требуется документ; 5. На какой срок требуется; 6. Цель получения документа; 7. Дополнительная информация 8. Перечень прилагаемых документов, подтверждающий статус резидентства (если таковые имеются). Инструкция Центрального Совета прямых налогов («CBDT») по получению сертификата налогового резидента от 1 мая 2013 года Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА ИНДИЯ Инструкция Центрального Совета прямых налогов («CBDT») по получению сертификата налогового резидента от 1 мая 2013 года ___________ НЕДОСТАТКИ И ДОСТОИНСТВА Особенности процедуры Налоговые органы не вправе истребовать дополнительную информацию, не предусмотренную данным заявлением. Однако работники могут попросить представить документы, подтверждающие указанную информацию. В качестве документов, подтверждающих информацию могут быть предоставлены: 1. Копия последней представленной налоговой декларации; 2. Копия документа, подтверждающего последнее налогообложение. ______________________________________________________________ + на федеральном уровне были установлены формы 10 FA, 10 FB для получения сертификата налогового резидента; - Работники могут истребовать дополнительные документы; Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры КИТАЙ Выдача документов осуществляется местными налоговыми органами государства, как правило, по запросу лица, осуществляющего налогообложение «у источника дохода». Требования, предъявляемые к заявителю по перечню документов, зависят от нормативных предписаний китайских провинций. __________________________________________________________ В Пекине, например, необходимо представить следующие документы: 1.Заполненная и подписанная заявка на предоставление сертификата налогового резидента; 2. Документы, подтверждающие статус налогового резидента (должен быть представлен перечень периодов времени, проведенных в Китае, в соответствии с произведенными официальными записями); 3. Документ, подтверждающий оплату индивидуальных налогов в Китае (если налоговые платежи не были уплачены, то необходимость в письменном разъяснении по данному вопросу не возникает); Установлены нормативными предписаниями каждой провинцией КНР. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры КИТАЙ В Гуанчжоу установлен следующий перечень документов: 1.Заполненная и подписанная заявка на предоставление сертификата налогового резидента в трех экземплярах; 2.Оригинал и копия паспорта заявителя/либо документа о регистрации юридического лица (оригиналы возвращаются заявителю); 3.Оригинал документа, подтверждающий оплату индивидуальных налогов в Китае или иных платежей (если налоговые платежи не были уплачены, то необходимость в письменном разъяснении по данному вопросу не возникает); 4. Подтверждающие документы нахождения на территории Китая (копии записей из паспорта, например, с информаций о нахождении на территории государства). В течение 10 рабочих документ должен быть подготовлен. ____________________________________________________________ - нет единой процедуры получения сертификата (индивидуальные требования провинций); - необходимость предоставления оригиналов некоторых документов; + достаточно короткий срок выдачи документа. Установлены нормативными предписаниями каждой провинцией КНР. ________________ НЕДОСТАТКИ И ДОСТОИНСТВА Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com СТРАНА Особенности процедуры На законодательном уровне не установлена единая процедура получения сертификата налогового резидента. Процедура законодательно не Однако на практике получить сертификат возможно через регламентирована. Южно-Африканскую налоговую службу, обратившись с запросом (фактически документ выдается). ________________ _______________________________________________________ НЕДОСТАТКИ И ДОСТОИНСТВА - Нет четко закрепленной процедуры получения этого документа, это может привести как затягиванию процесса его получения, так и к необоснованным требованиям работников налоговых органов ЮАР; + На практике документ выдается. ЮАР Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 4. Проблемы, возникающие в российской судебной практике, связанные с предоставлением сертификата налогового резидента: 1. О возможности применения альтернативных документов, подтверждающих статус налогового резидента иностранного государства; (выписки из торговых реестров; сертификатов, выданных другими компетентными органами государственной власти). Постановление ФАС Северо-Кавказского округа 29 июня 2012 г. по делу N А32-30502/2010 2. К какому моменту должен быть представлен данный документ; (к моменту произведения выплат, либо к моменту запроса данного документа налоговыми органами). Постановление ФАС Московского округа от 17 января 2014 г. № Ф05-16745/13 по делу № А4016818/2013 3. Об использования сертификата налогового резидента в другие налоговые периоды Постановлении ФАС Поволжского округа от 30 июля 2013 г. № Ф06-5981/13 по делу N А1229089/2012 4. Вопросы содержания и легализации сертификата; (отсутствие необходимой для налоговых органов информации, ненадлежащее заверение документа) Постановление ФАС Московского округа от 15 февраля 2013 г. № Ф05-15470/12 по делу № А40-59278/2012. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 5. Установление критериев сертификата налогового резидента. Опыт Индии. The Finance Act 2012 закрепил жесткие критерии, которым должен соответствовать сертификата налогового резидента. Документ должен содержать следующую информацию: 1.Имя налогоплательщика; 2. Статус (частное лицо, компания, фирма и др.) налогоплательщика; 3. Гражданство (для физических лиц); 4. Страна или территория, указанная в ЕГРЮЛ при регистрации (для прочих заявителей); 5. Налоговый идентификационный номер в государстве регистрации, или, в тех случаях, когда существует такой номер, уникальный номер, с помощью которого человек идентифицируется государственными органами страны); 6. Статуса резидента для целей налога; 7. Период, за который сертификат применим; 8.Адрес заявителя в течение срока, на который сертификат применим. Сертификат должен быть заверен надлежащим способом. ПОСЛЕДСТВИЯ ПРИМЕНЕНИЯ: 2012-2013 году закон вызвал негативную реакцию у иностранных партнеров по бизнесу. (Предусмотренные критерии не являлись оговоркой к налоговому договору). 2013 году был принят новый закон (The Finance Act 2013) , который определил данные критерии как необязательные. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 6. Особенности подтверждения статуса лица, имеющего фактическое право на получение прибыли(БЕНЕФИЦИАРНОГО СОБСТВЕННИКА). (Статьи 10, 11, 12 Соглашений (принятые по модельной конвенции ОЭСР) используют понятие «бенефициарного собственника» в качестве условия предоставления налоговых льгот). УСЛОВИЕ: Предоставление сертификата налогового резидента не гарантирует применение налоговых льгот по налоговому договору. (Индия The Finance Act 2013/ Китай Circular 601,81, 24). Разработка положений в Российском законодательстве (Письма МинФина No.03-00 R3 / 16236 от 9 апреля 2014 года, № 03-08-05 / 36499 от 24 июля 2014 года). Подтверждение предусматривает процедуры: 1. Рассмотрение основных критериев определения «бенефициарного собственника» применительно к субъекту. 2. Комплексной проверки счетов получателя и операций, производимых по этим счетам. 3. Запрос необходимых документов. Евразийский научно-исследовательский центр сравнительного и международного финансового права http://eurasiatax.com 7. Сертификат налогового резидента. Особенности правового статуса документа: 1. Положения о документе (процессуального и содержательного характера) регламентируются национальным законодательством каждого государства. [Неправомерность установления критериев данного документа в одностороннем порядке, как это произошло в Индии.] 2.Сертификат является документом международного уровня. Лишь некоторые двухсторонние соглашения об избежании двойного налогообложения устанавливают форму этого документа (например, Россия-Белорусия). ВЫВОДЫ: - Содержательные характеристики должны устанавливаться на международном уровне, а не на национальном . - Процедура получения может быть универсальной и более простой . Способы решения проблем: 1. Установление единой формы сертификата. 2. Разработка универсальности действия сертификата. 3. Установление единой процедуры получения сертификата. 4. Разработка альтернативных способов получения документа и подтверждения информации: - Административных процедур оказания взаимопомощи между государственными органами; - Использование других документов(выписок из международных изданий, нотариальных копий документа).