Обзор изменения нормативных документов Банка России

advertisement

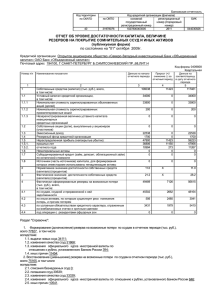

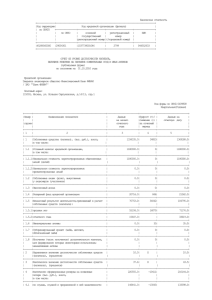

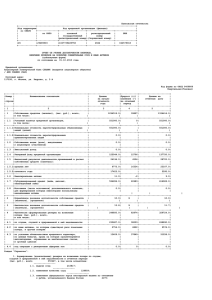

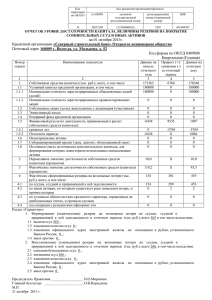

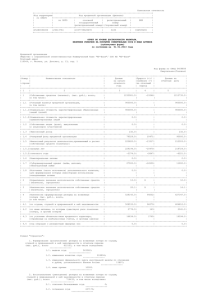

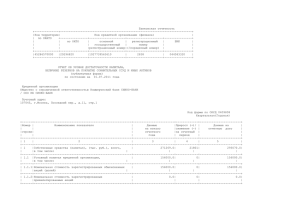

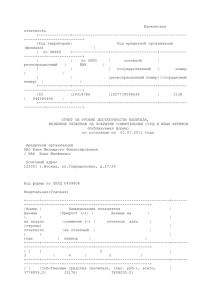

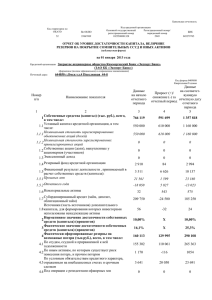

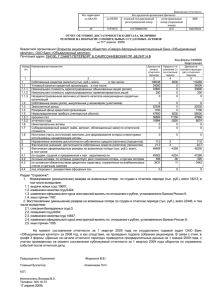

Обзор изменений нормативных документов Банка России 1 Изменения в Положение Банка России от 10.02.2003 №215-П «О методике определения собственных средств (капитала) кредитных организаций» (Указание Банка России от 28.04.2012 №2809-У, вступило в силу с 01.07.2012) • • • • Положением предусмотрена корректировка на величину резервов, фактически недосозданных кредитной организацией по сравнению с величиной, установленной нормативными актами Банка России: прибыли текущего года, прибыли предшествующих лет, непокрытых убытков предшествующих лет, убытка текущего года. Корректировка осуществляется: • самостоятельно кредитной организацией (в том числе с учетом результатов инспекционной проверки); • по требованию Банка России (начиная с отчетной даты, следующей за датой направления предписания Главного управления о доформировании резервов до даты, следующей за датой прекращения действия предписания). 2 Изменения в Положение Банка России от 26.03.2004 №254-П «О порядке формирования кредитными организациями резервов на возможные потери по cсудам, по ссудной и приравненной к ней задолженности» (Указание Банка России от 03.12.2012 №2920-У) • • • • • уточнены подходы к формированию портфелей однородных ссуд, предусмотрено формирование следующих портфелей: - обеспеченных ссуд физическим лицам (ипотечные ссуды и автокредиты); - прочих ссуд физическим лицам; - ссуд, выданных физическим лицам, которые получают на свои банковские (депозитные) счета, открытые в кредитной организации, заработную плату и иные выплаты в связи с выполнением трудовых обязанностей; - ссуд, предоставленных субъектам малого и среднего бизнеса; увеличен размер резервирования по портфелю прочих ссуд физическим лицам, выданным после 01.01.2013 (по ссудам без просроченных платежей – с 1% до 2%, по ссудам с просроченными платежами от 1 до 30 календарных дней – с 3% до 6%); введен максимальный размер резервирования (100%) по портфельным ссудам с просроченными платежами свыше 360 календарных дней (с 01.03.2013). Ранее максимальный процент резервирования составлял 75%; уточнен порядок вывода ссуд, имеющих признаки индивидуального обесценения, из портфеля однородных ссуд; при отсутствии у банка документов, подтверждающих осуществление сделки с 3 заемщиком, ссуда классифицируется в 5 категорию качества (резерв - 100%). Инструкция Банка России от 03.12.2012 №139-И «Об обязательных нормативах банков» Основные изменения коснулись расчета норматива Н1: 1. в целях реализации Федерального закона от 07.02.2011 №7-ФЗ «О клиринге и клиринговой деятельности» и в соответствии с документом Базельского комитета по банковскому надзору «Требования к капиталу в отношении рисков к центральному контрагенту (ЦКА)» установлен специальный режим оценки рисков кредитных организаций – участников клиринга по операциям с кредитными организациями – центральными контрагентами (ЦК): 1.1 по требованиям к ЦК устанавливается возможность применения коэффициентов риска в зависимости от характера операций (коды 8846 и 8847 Инструкции) в размере наименьшей из величин: - 20% от суммы средств, перечисленных для исполнения обязательств, допущенных к клирингу и индивидуального клирингового обеспечения; - либо совокупности двух величин: 5% в отношении средств, перечисленных для исполнения обязательств, допущенных к клирингу и индивидуального клирингового обеспечения, и 1000% от суммы коллективного клирингового обеспечения; 4 Инструкция Банка России от 03.12.2012 №139-И «Об обязательных нормативах банков» (продолжение) 1.2 предусмотрена возможность снижения кредитных рисков в связи с возможностью принятия в расчет обеспечения, отвечающего определенным требованиям (в части сделок РЕПО, договоров ПФИ, генеральных соглашений по договорам, объектами которых могут быть договора РЕПО или ПФИ, или иные договора, объектами которых могут быть ценные бумаги, иностранная валюта, предусматривающих возможность неттинга); 1.3 изменен и приведен в соответствие с требованиями Базеля II порядок расчета норматива в отношении сделок РЕПО, а именно в расчет норматива помимо риска на контрагента по возврату денежных средств по сделкам обратного РЕПО включается риск на контрагента по возврату ценных бумаг по сделке прямого РЕПО; 2. установлены повышенные коэффициенты риска по потребительским кредитам, предоставленным после 01.07.2013, не обеспеченным залогом недвижимости и/или залогом автотранспортного средства, в зависимости от величины полной стоимости кредита (минимальный коэффициент - 1,1, максимальный - 2); 3. установлен пониженный коэффициент риска по экспортным кредитам и инвестициям при наличии договора страхования экспортных кредитов и инвестиций, обеспеченного гарантиями Внешэкономбанка (в иностранной валюте - 50%). 5 Инструкция Банка России от 04.06.2012 № 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением» • • • • изменены условия оформления паспорта сделки: - увеличена сумма контракта, при достижении которой требуется оформление паспорта сделки, с 5 до 50 тысяч долларов США (либо эквивалент данной суммы); - установлена возможность оформления ПС на основании представленного клиентом проекта договора, либо оферты (предложения заключить договор), полученной резидентом от нерезидента; установлена возможность оформления Паспорта сделки и документов валютного контроля в электронном виде, а также их передача посредством электронной связи; изменены сроки предоставления резидентами документов и информации в уполномоченный банк, а также сроки внесения информации уполномоченным банком в документы валютного контроля; изменен перечень кодов видов валютных операций. 6 Положение Банка России от 02.03.2012 №375-П «О требованиях к Правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» • ПВК по ПОД/ФТ утверждаются единоличным исполнительным органом кредитной организации, отменена обязанность их согласования в территориальных учреждениях Банка России; • установлено требование о включении в Правила отдельной программы управления риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма; • установлено требование о создании самостоятельного подразделения по ПОД/ФТ либо об определении входящего в структуру кредитной организации подразделения, в компетенцию которого будут входить вопросы ПОД/ФТ. Правила внутреннего контроля кредитной организации в целях ПОД/ФТ должны быть приведены в соответствие с требованиями Положения Банка России №375-П в срок до 29 апреля 2013 года. 7 Методические рекомендации Банка России Письмо Банка России от 29.12.2012 №192-Т «О методических рекомендациях по реализации подхода к расчету кредитного риска на основе внутренних рейтингов банков» Методические рекомендации разработаны в целях внедрения подхода к расчету кредитного риска на основе внутренних рейтингов банков в соответствии с документом Базельского комитета по банковскому надзору «Международная конвергенция измерения капитала и стандартов капитала: новые подходы». Письмо Банка России от 29.12.2012 №193-Т «О Методических рекомендациях по разработке кредитными организациями планов восстановления финансовой устойчивости» В основе Методических рекомендаций лежат положения документа «Ключевые атрибуты эффективного урегулирования несостоятельности финансовых институтов», разработанного Советом по финансовой стабильности и одобренного лидерами «Группы 20» на саммите 3-4 ноября 2011 года в Каннах. 8