Особенности и преимущества торговли

реклама

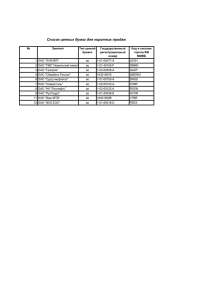

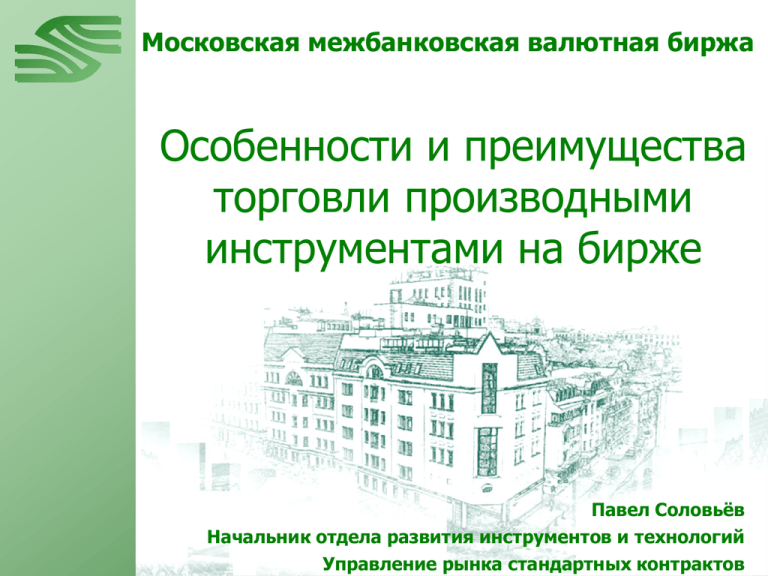

Московская межбанковская валютная биржа Особенности и преимущества торговли производными инструментами на бирже Павел Соловьёв Начальник отдела развития инструментов и технологий Управление рынка стандартных контрактов Структура биржевого срочного рынка Биржевой рынок производных инструментов представляет собой централизованную торговую систему с особой структурой и порядком доступа к торгам и расчетам: биржа; клиринговая организация; расчетные организации; расчетные депозитарии; уполномоченные биржей хранилища или склады; иные инфраструктурные организации (например, страховые компании) Четкая структура и правила работы на биржевом рынке повышают информационную открытость, прозрачность и эффективность рынка, устраняя неопределенность и сокращая риски. Инфраструктура срочного рынка ММВБ ФБ ММВБ ММВ Б НДЦ НВФБ НТБ РП ММВБ НКЦ СМВБ УРВБ СВМБ СПВБ РВФБ АТМВБ Группа ММВБ Санкт-Петербург Новосибирск Н. Новгород Москва Самара Екатеринбург Ростов-на-Дону Владивосток Структура Срочного рынка ММВБ Срочный рынок ММВБ Организатор торгов – ЗАО ММВБ Клиринговая организация – ЗАО ММВБ Расчетная организация – Расчетная палата ММВБ Группа ММВБ ЗАО ММВБ РП ММВБ Залог устойчивости структуры – надежность каждого компонента Структура членства в Секции срочного рынка Секция срочного рынка ММВБ Общий клиринговый член Индивидуальный клиринговый член Общий торговый член Клиенты Клиенты Индивидуальный торговый член Клиенты Банки Права различных категорий участников Небанки ОКЧ ИКЧ (АКЧ) ОТЧ ИТЧ Право заключать сделки за свой счет Право заключать сделки по поручению клиентов Право проводить расчеты по своим и клиентским сделкам ММВБ Право проводить расчеты по сделкам Торговых Членов ММВБ К участникам рынка, обладающим большим набором прав и обязанностей (Клиринговые Члены Секции) предъявляются более высокие требования, в том числе, по финансовому состоянию Обезличенный характер биржевой торговли, централизованные клиринг и расчеты Биржевая торговля производными носит обезличенный характер. инструментами Клиринговая организация осуществляет централизованный клиринг по всем совершенным в торговой системе сделкам: с момента регистрации сделки она выступает в качестве единого (центрального) контрагента для участников торгов, то есть: в качестве продавца для каждого покупателя и в качестве покупателя для каждого продавца. Для участников торгов на бирже отсутствует необходимость оценки кредитного риска (невыполнения обязательств по сделке) каждого контрагента. Система управления рисками и ликвидностью Отличием сделок с производными финансовыми инструментами от наличных сделок является более высокий уровень риска неисполнения обязательств одной из сторон вследствие неблагоприятного изменения ценовых условий (сделки «с плечом»). Клиринговая палата принимает на себя обязательства по исполнению производных инструментов для каждой из сторон, и, соответственно, подвергается этому риску. В целях минимизации рисков в биржевой торговле производными инструментами биржи совместно с клиринговыми организациями разрабатывают системы управления рисками и поддержания ликвидности. Расчетная палата ММВБ - Расчетная организация Что такое РП ММВБ Срочный рынок ММВБ Расчетная палата ММВБ – Расчетная организация на Срочном рынке ММВБ Уставный капитал РП ММВБ : 255 млн. руб. РП ММВБ — крупнейшая небанковская кредитная организация России. По величине активов, обороту денежных средств, количеству обслуживаемых банков и финансовых компаний (более 600) РП ММВБ значительно превосходит другие расчетные НКО, а по некоторым показателям занимает место в одном ряду с крупнейшими коммерческими банками. Гарантия сохранности средств клиентов РП ММВБ • РП ММВБ гарантирует сохранность денежных средств клиентов за счет отсутствия активных операций со средствами клиентов. • РП ММВБ не привлекает средства с целью размещения, не размещает средства клиентов во вклады и не выдает банковские гарантии. Возможность проведения подобных операций не допускается имеющейся лицензией и нормативными актами Банка России. ЗАО ММВБ - Клиринговая организация и Организатор торгов Срочный рынок ММВБ ЗАО ММВБ – Организатор торгов и Клиринговая организация на Срочном рынке ММВБ Что такое ММВБ Уставный капитал ЗАО ММВБ : 807,9 млн. руб. ММВБ — крупнейшая универсальная биржа в России, странах СНГ и Восточной Европы. Группа ММВБ занимает центральное место в инфраструктуре российского рынка капитала, обслуживает около 1500 ведущих российских банков и брокерских компаний. Срочный рынок ММВБ • Система управления рисками Срочного рынка ММВБ обеспечивает 100% гарантию исполнения обязательств участниками торгов в течение двух торговых дней. • Резервный фонд ЗАО ММВБ для покрытия рисков, связанных с операциями на срочном рынке биржи - 500 млн. руб. • Торговая система ММВБ - современный, высоконадежный и хорошо защищенный программно-технический комплекс, способный обрабатывать миллионы заявок и сделок. • Региональная инфраструктура программно-технического комплекса ММВБ охватывает всю территорию России и опирается на сеть из 7 региональных центров технического доступа. Государственное регулирование биржевого рынка производных инструментов Структура регулирования рынка производных инструментов включает: федеральное законодательство, регламентирующее основные принципы организации, функционирования и регулирования рынка производных инструментов; федеральный регулирующий орган (ФСФР), выпускающий нормативные документы и контролирующий выполнение федеральных законодательных актов в целях создания и поддержания эффективного, конкурентного рынка и защиты интересов его участников; саморегулируемые организации, биржи и клиринговые организации. Стандартизация условий биржевой торговли производными инструментами Стандартизация биржевых инструментов приводит к упрощению процедуры и ускорению процесса заключения сделок, а также к концентрации торговой активности на ограниченном числе наиболее ликвидных инструментов, что сводит к минимуму риск ликвидности. С другой стороны, стандартизированные производные инструменты не всегда отражают реальные интересы и индивидуальные требования отдельных участников рынка – хеджеров – с точки зрения характеристик базового актива или условий исполнения контрактов. Стандартизация и отсутствие гибкости биржевых инструментов приводят к необходимости построения специальных стратегий, сводящих к минимуму базисный риск. Преимущества биржевой торговли производными инструментами Базисный риск Внебиржевой рынок ПФИ Кредитный риск, Риск ликвидности Рыночные риски Кредитный риск, Риск ликвидности Биржевой рынок ПФИ Базисный риск Инструменты срочного рынка ММВБ Инструменты в обращении: Валютные фьючерсы: курс доллара США курс евро курс евро к доллару США Процентные фьючерсы: накопленная однодневная ставка MosIBOR 3-месячная процентная ставка MosPrime Rate Базой новых инструментов выступают рынки базовых активов Группы ММВБ: валютный рынок, фондовый рынок, рынок государственных ценных бумаг, денежный рынок, не имеющие по ликвидности и объемам торгов аналогов в России Валютные фьючерсы на ММВБ Параметр контракта Базовый актив Объем контракта Месяцы исполнения Фьючерс на доллар США Фьючерс на евро Фьючерс на курс евро к доллару США курс доллара США курс евро курс евро к доллару США 1’000 долларов США 1’000 евро 30’000 рублей * курс евро к доллару США ближайшие 6 месяцев ближайшие 6 месяцев плюс два последующих месяца из квартального цикла: март, июнь, сентябрь и декабрь ближайшие 6 месяцев плюс два последующих месяца из квартального цикла: март, июнь, сентябрь и декабрь Способ исполнения без поставки базового актива Котировка в рублях за доллар США в рублях за евро в долларах США за евро Шаг цены 0,0001 рубля 1 доллар США 0,0001 рубля на 1 евро 0,0001 доллара США на 1 евро 0,1 рубля на контракт 0,1 рубля на контракт 3 рубля на контракт средневзвешенный курс доллара США на ЕТС в день исполнения фьючерса официальный курс евро, установленный ЦБ РФ в день исполнения фьючерса курс евро к доллару США, установленный ЕЦБ в день исполнения фьючерса Стоимостная оценка шага цены Окончательная расчетная цена Миллионы Фьючерс на доллар США: динамика торгов 6,0 350 Количество открытых позиций на конец месяца, контр. М есячный объем торгов, контр. 300 Количество сделок за месяц 5,0 250 4,0 200 150 2,0 1,0 50 мар.07 янв.07 ноя.06 сен.06 июл.06 май.06 мар.06 янв.06 ноя.05 сен.05 июл.05 май.05 мар.05 янв.05 ноя.04 0 сен.04 0,0 Количество сделок 100 июл.04 Объем торгов и количество открытых позиций 3,0 Среднее время поддержания спрэда Средний объем спреда, контр. 100% 5000 90% 4500 80% 4000 70% 3500 60% 3000 50% 2500 40% 2000 30% 1500 20% 1000 10% 500 0% 0 Средний объем спреда по каждой серии, контр. 9 месяцев 16.03.07 09.03.07 02.03.07 23.02.07 16.02.07 6 месяцев 09.02.07 02.02.07 26.01.07 19.01.07 12.01.07 05.01.07 5 месяцев 29.12.06 22.12.06 15.12.06 08.12.06 01.12.06 4 месяца 24.11.06 17.11.06 10.11.06 03.11.06 27.10.06 20.10.06 3 месяца 13.10.06 06.10.06 29.09.06 22.09.06 15.09.06 2 месяца 08.09.06 01.09.06 25.08.06 18.08.06 11.08.06 1 месяц 04.08.06 28.07.06 21.07.06 14.07.06 07.07.06 Среднее время поддержания спрэда 16.03.07 09.03.07 02.03.07 23.02.07 16.02.07 09.02.07 02.02.07 26.01.07 19.01.07 12.01.07 05.01.07 29.12.06 22.12.06 15.12.06 08.12.06 01.12.06 24.11.06 17.11.06 10.11.06 03.11.06 27.10.06 20.10.06 13.10.06 06.10.06 29.09.06 22.09.06 15.09.06 08.09.06 01.09.06 25.08.06 18.08.06 11.08.06 04.08.06 28.07.06 21.07.06 14.07.06 07.07.06 Спрэд, руб. Фьючерс на доллар США: ликвидность 0,06 Сред ний за т орговую сессию спрэд по фьючерсам на д оллар США 0,05 0,04 0,03 0,02 0,01 12 месяцев Сред ний объем спрэд а по фьючерсам на д оллар США и время его под д ержания Фьючерс на доллар США: даты исполнения Распределение оборотов по сериям фьючерса на доллар США в 2006г. 3 месяца 4 месяца 2 месяца 17,3% 7,5% 18,7% 13 947 028 контрактов 1 месяц 22,6% 12 месяцев 13,4% 9 месяцев 8,3% 5 месяцев 3,3% 6 месяцев 8,9% Распределение открытых позиций по сериям фьючерса на доллар США на 31 марта 2007г. Июль 2007 Июнь 2007 Август 2007 9,1% 13,5% 5,0% Май 2007 17,4% 2 683 200 контрактов Апрель 2007 14,3% Март 2008 2,0% Сентябрь 2007 16,9% Декабрь 2007 21,8% Российский рынок фьючерсов на доллар США Доли бирж в обороте по фьючерсам на доллар США за I кв. 2007г. ММВБ 97,3% СПВБ 0,1% РТС 2,6% Доли бирж в объеме открытых позиций по фьючерсам на доллар США на 31.03.2007г. ММВБ 99,0% СПВБ 0,1% РТС 0,8% Мировой рынок фьючерсов на курс USD/RUB Среднедневной оборот (млн. долл.) 350 300 250 200 150 Открытые позиции (млрд. долл.) 100 2,80 50 2,40 0 2004, окт. 2005, фев. 2005, июнь 2005, окт. ММВБ 2006, фев. СМЕ 2006, 2006, окт июн РТС 2007, фев 2,00 1,60 1,20 0,80 0,40 0,00 2004, окт. 2005, фев. 2005, июнь 2005, окт. ММВБ 2006, фев. СМЕ 2006, июн 2006, окт РТС 2007, фев Срочный рынок ММВБ. Планы и перспективы Планы развития торговой системы и технологий срочного рынка ММВБ (в стадии разработки и согласования с участниками) включают: Введение режима связанных заявок – возможность торговли комбинациями инструментов; Индикативные котировки – повышение ликвидности; Механизм автоматического котирования. Контактная информация Спасибо за внимание! Управление рынка стандартных контрактов Телефон: +7 (495) 705-96-12 +7 (495) 705-96-27 +7 (495) 705-96-03 Факс: +7 (495) 202-75-04 e-mail: [email protected] Интернет-представительство: www.micex.ru