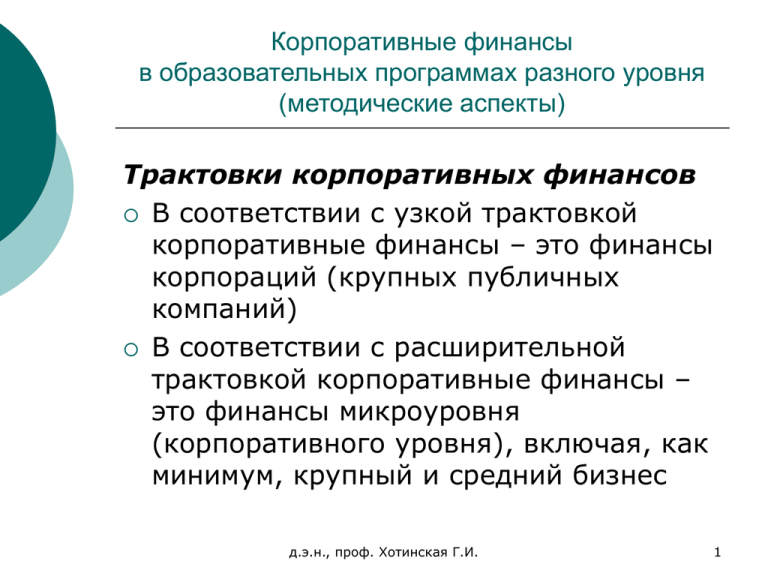

Трактовки корпоративных финансов

реклама

Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Трактовки корпоративных финансов В соответствии с узкой трактовкой корпоративные финансы – это финансы корпораций (крупных публичных компаний) В соответствии с расширительной трактовкой корпоративные финансы – это финансы микроуровня (корпоративного уровня), включая, как минимум, крупный и средний бизнес д.э.н., проф. Хотинская Г.И. 1 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Источник: Хотинская Г.И. Современная эволюция управленческих моделей в корпоративных финансах. // СЕРВИСplus. 2010. № 3. С. 159-169; Хотинская Г.И. К вопросу о парадигме современных корпоративных финансов. // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2010. № 6. С. 3-10; Хотинская Г.И., Шохин Е.И. Корпоративные финансы: эволюция теории и практики. // Вестник Финансовой академии. 2010. № 6. С. 28-33. Критериальный признак Основа финансового мышления Базовые концепции (поведение индивидов) Базовые концепции (трактовка капитала) Учетная модель Финансовая модель Экономический рационализм Рациональность + иррациональность Концепция «экономического человека», теории рациональных ожиданий Экономическая теория + поведенческие финансы и эмпирические закономерности на фоне абсолютизации стоимости (феномена «финансы ради финансов») Монетарная и вещественная концепции капитала (капиталом является все, что приносит доходы) Финансовая концепция капитала (капитал приносит доход/прибыль в том случае, если стоимостная оценка чистых активов на конец периода превышает их сумму на начало периода) д.э.н., проф. Хотинская Г.И. 2 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Критериальный признак Учетная модель Финансовая модель Целеполагание Рост прибыли (валовой, операционной, чистой и т.д.) Рост стоимости компании как условие максимизации богатства ее собственников Способы достижения стратегических целей Генерирование доходов и оптимизация соотношения доходов и расходов Выявление и управление факторами создания стоимости (включая рыночные), повышение потенциала прибыльности Финансовая отчетность Финансовая отчетность + альтернативы, упущенная выгода, стратегические планы и др. Анализ финансовых коэффициентов Анализ финансовых коэффициентов + сценарный анализ; оценка риска, теория вероятности, дисконтирование, мультипликаторы и т.д. Источники информации Методический инструментарий д.э.н., проф. Хотинская Г.И. 3 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Критериальный признак Учетная модель Финансовая модель Оценочные критерии Бухгалтерская прибыль как разница между фактическими доходами и расходами Трансакционные издержки, экономическая прибыль, экономическая добавленная стоимость, чистый денежный поток, приведенная стоимость и др. Временной горизонт Оценка достигнутых результатов (состояния), т.е. преимущественно деятельность в прошлых периодах Оценка факта и перспективы, ориентация на «успешное будущее» Доминанты в оценке Балансовые оценки Фундаментальная и рыночная стоимость Сфера применения Контроль над текущими операциями (внутренняя среда) Стратегические решения и их реализация (внутренняя среда с учетом внешних факторов) д.э.н., проф. Хотинская Г.И. 4 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Критериальный признак Учетная модель Финансовая модель Преимущественно эндогенные (внутренне присущие) Эндогенные + экзогенные (внешние, рыночные) Причинноследственные связи В области экономики и финансов Взаимосвязь и взаимообусловленность финансово-экономических проблем и неэкономических факторов Отношение к рискам Проблема рисков не анализируется Риск трактуется как неопределенность и измеряется абсолютными и относительными показателями Отношение к деньгам Инструмент измерения результата, оцениваемый номинально или с корректировкой на инфляцию Инвестиционный ресурс, имеющий стоимость во времени Источники роста д.э.н., проф. Хотинская Г.И. 5 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Критериальный признак Преимущества Недостатки Учетная модель Финансовая модель Объективность оценок и достаточно высокая точность вне зависимости от внешних факторов, не поддающихся однозначному измерению Ориентация на стратегические цели и реалистичность их достижения; адекватность оценок рыночным критериям; гибкость применяемого инструментария; учет интересов многих заинтересованных лиц; относительная независимость от учетных стандартов Ориентация на прошлые периоды без учета перспективы; невысокая актуальность оценок в силу применения исторических цен; относительная статичность оценок; игнорирование рисков, внешних факторов и интересов многих заинтересованных лиц; манипулирование отчетностью Большая роль субъективных оценок и эвристических методов; высокая формализация экономических процессов и неизбежные при этом абстракции; отсутствие привязки к методам учета и обусловленная этим недостаточная точность; множественность оценок; высокая зависимость от внешних факторов д.э.н., проф. Хотинская Г.И. 6 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Переход от учетной (затратной) к финансовой модели измерения и управления корпоративными финансами означает изменение корпоративного курса, следовательно, смену парадигмы на микроуровне. Суть смены парадигмы в современных корпоративных финансах – сосуществование учетной и финансовой моделей измерения и управления с присущими им целями, задачами и причинно-следственными связями, источниками информации и аналитическими инструментами, расчетными технологиями и оценочными критериями, драйверами роста и управленческими решениями. д.э.н., проф. Хотинская Г.И. 7 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Переход от учетной (затратной) к финансовой модели измерения и управления корпоративными финансами означает изменение корпоративного курса, следовательно, смену парадигмы на микроуровне. Суть смены парадигмы в современных корпоративных финансах – сосуществование учетной и финансовой моделей измерения и управления с присущими им целями, задачами и причинно-следственными связями, источниками информации и аналитическими инструментами, расчетными технологиями и оценочными критериями, драйверами роста и управленческими решениями. д.э.н., проф. Хотинская Г.И. 8 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Методические особенности дисциплины «Корпоративные финансы». В части разграничения дисциплин «Финансы организаций», «Финансовый менеджмент», «Корпоративные финансы» наша позиция заключается в следующем: курс «Корпоративные финансы» должен включать в себя финансы организаций и финансовый менеджмент (тем более что методически их не всегда можно безболезненно разорвать) применительно к финансовой (стоимостной) модели измерения и управления. Однако в этой ситуации мы отрываемся от российской хозяйственной среды, поскольку за пределами объекта исследования остаются 99 и более % российских компаний. В этих условиях курс «Корпоративные финансы» надо выстраивать с освещением и учетной (затратной) и финансовой (стоимостной) моделей, тем более что стоимостная модель не отрицает полностью, но во многом развивает и дополняет затратную модель. д.э.н., проф. Хотинская Г.И. 9 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Укрупненная структура КФ (МГУ – Никитушкина И.В., Макарова С.Г., Студников С.С.): Современная финансовая модель компании Модели оценки стоимости облигаций Модели оценки стоимости акций Риск, доходность, портфель активов Модели определения требуемой собственниками доходности Методы оценки эффективности инвестиционных проектов Оценка затрат на инвестированный в компанию капитал Управление структурой капитала Дивидендная политика и стоимость компании Управление оборотным капиталом компании Финансовое планирование и бюджетирование Стратегии роста компании: анализ эффективности д.э.н., проф. Хотинская Г.И. 10 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Укрупненная структура КФ (ВШЭ – Ивашковская И.В. и Ко): Введение в анализ подлинной стоимости заемного капитала фирмы Введение в анализ подлинной стоимости собственного капитала фирмы Анализ доходности, ожидаемой собственниками Анализ эффективности инвестиций в реальные активы Структура капитала фирмы Анализ затрат на капитал и барьерной ставки доходности фирмы Политика выплат инвесторам и стоимость фирмы Взаимосвязь инвестиционных решений и решений о финансировании фирмы Принципы анализа стратегических сделок покупки, контроля и реструктуризации фирмы д.э.н., проф. Хотинская Г.И. 11 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Укрупненная структура КФ (АНХ и ГУУ – Устюжанина Е.В., Петров А.Г., Садовничая А.В., Евсюков С.Г.): Введение в финансы Управление финансами корпорации Рынок капитала Интеграция и дифференциация бизнеса д.э.н., проф. Хотинская Г.И. 12 Корпоративные финансы в образовательных программах разного уровня (методические аспекты) Укрупненная структура «Принципы КФ» (Ричард Брейли, Стюарт Майерс): Стоимость Риск Практические проблемы капитальных вложений Решения по финансированию и эффективность рынка Дивидендная политика и структура капитала Опционы Долговое финансирование Управление рисками Краткосрочное финансовое планирование и финансовый менеджмент Слияния, корпоративное управление и контроль д.э.н., проф. Хотинская Г.И. 13