Центр экономического прогнозирования

реклама

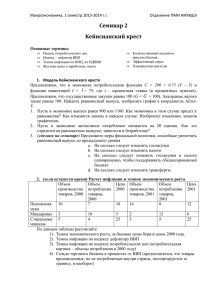

Центр экономического прогнозирования «Газпромбанк» (Открытое акционерное общество) В масштабах страны, в интересах каждого Ноябрь 2013 г. К совещанию РСПП по вопросам ДКП Петроневич Максим Васильевич главный эксперт [email protected] Тел.: +7(495) 287 63 93 Центр экономического прогнозирования Мандат I: поддержание ценовой стабильности и таргетирование инфляции Рост инфляции поддерживается немонетарными причинами Динамика составляющих инфляции, прирост к декабрю предыдущего года, % Динамика составляющих инфляции, % г/г 16 октябрь/январь 2013 г июл 13 сен 12 3.00 5.51 фев 13 1.00 0.61 апр 12 4.63 ноя 11 1.28 июн 11 Продовольствие Непродовольственные товары Услуги 2 янв 11 4.01 Продовольствие авг 10 2.89 Базовая инфляция Монетарная инфляция мар 10 Базовая инфляция 4 окт 09 13.6 9.2 19.6 дек 08 0.74 0.84 0.40 май 09 Алкоголь ЖКХ Табак и бензин июл 08 9.1 фев 08 2.54 сен 07 Небазовая инфляция 8 апр 07 5.3 ноя 06 5.30 июн 06 Инфляция авг 05 Темпы роста, % янв 06 Вклады, п.п. Разнонаправленная динамика официальной и монетарной инфляции, а также данных опросов ожидаемой инфляции позволяет Банку России обосновывать широкий спектр мер денежнокредитной политики. Нет достаточных свидетельств о степени влияния Банка России на инфляцию Источник: Росстат, расчеты Газпромбанка 2 Центр экономического прогнозирования Мандат I: поддержание ценовой стабильности и таргетирование инфляции Целеполагание очень расплывчатое «Целевые ориентиры для темпа роста индекса потребительских цен установлены на уровне 5,0% в 2014 году, 4,5% в 2015 году и 4,0% в 2016 году и определены с точностью до 0,5 процентного пункта. Целевые ориентиры по инфляции установлены в виде точечных значений, а не диапазона, как в предыдущие годы». Наличие помимо условно-точечного ориентира «допустимых отклонений инфляции от целевого уровня в пределах 1,5 процентного пункта вверх и вниз» размывает цели по инфляции еще в большей степени (3…7% на 2014 год). Предложение ввести две категории ориентиров: а) целевой ориентир, который строится на основе долгосрочных трендов (или нормативных гипотез) в параметрах немонетарной (продовольственная инфляция, темпы индексации тарифов и т.д.) инфляции – например, равенство темпов роста монетарной и немонетарной инфляции; б) оперативную цель Банка России, которая • включает в себя текущие краткосрочные ожидания параметров немонетарной инфляции и может регулярно пересматриваться при изменении этих ожиданий; • вписывается в допустимые отклонения (+/- 1,5 п.п.) от целевого ориентира; • является оперативным ориентиром для изменения параметров денежно-кредитной политики. Источник: ОДКПН, расчеты Газпромбанка 3 Центр экономического прогнозирования Мандат II: поддержание темпы роста ВВП и занятости Динамика экономической активности совпадает с динамикой кредитования Динамика денежный показателей и показателей экономической активности M2X* Кредиты частному сектору Прирост выпуска базовых отраслей (п.шк.) Реальная з/п, небюдж., 3 мес. ср., прав. 60 30 40 20 20 10 0 0 -20 Jul 13 Jan 13 Jul 12 Jan 12 Jul 11 Jan 11 Jul 10 Jan 10 Jul 09 Jan 09 Jul 08 Jan 08 Jul 07 Jan 07 -10 Есть разнонаправленная причинность между темпами роста кредитования и экономикой. В то же время, влияние ДКП на экономический рост через механизм кредитования лучше обоснован статистикой и обладает более коротким (обозримым) трансмиссионным лагом. NB: ДКП не обладает инструментами управления «потенциальным» темпом роста ВВП Источник: Росстат, Банк России, расчеты Газпромбанка 4 Центр экономического прогнозирования Мандат III: поддержание финансовой устойчивости Динамика просроченной задолженности растет опережающими темпами Прирост кредитов и просроченной задолженности, %, г/г Потенциальный рост рисков подталкивает Банк России к более жесткой политике Источник: Банк России, расчеты Газпромбанка 5 Центр экономического прогнозирования Выводы: Фактическая политика Банка России складывается (должна складываться) из 3 мандатов: I. Инфляционное таргетирование II. Поддержание темпов экономического роста вблизи потенциальных III. Поддержание финансовой стабильности • по сравнению с другими мандатами, выполнение Банком России мандата I cопряжено с более высокой неопределённостью и максимальным трансмиссионным лагом. • в текущих условиях приоритет должен отдавать мандатам II и III. Вопросы: а) как правильно оценить разрыв между «потенциальными темпами роста»; б) как формализовать количественные критерии финансовой стабильности; в) может ли Центральный Банк добиваться улучшения финансовой стабильности за счет недовыполнения мандатов I и II; г) требуется более «тонкая» настройка (макроруденционального) надзора для минимизации влияния на темпы экономического роста при снижение риска. 6 Центр экономического прогнозирования Спасибо за внимание! 7 Центр экономического прогнозирования ВВП России в 2013 году: рост экономики полностью формируется сектором недвижимости и финансовыми услугами Реальный прирост ВВП по структуре производства, п.п. Реальный прирост ВВП по структуре потребления, п.п. Стат. расхождение Экспорт Потр. некоммерч. Потр. д/х 20 Импорт Валовое накопление Потр. госсектора ВВП 15 10 5 0 -5 -10 -15 Факторы замедления • Производство товаров (с/х, промышленность и строительство) формирует отрицательный вклад в темпы роста ВВП в размере 0,4–0,5 п.п. на протяжении второго квартала подряд. • Динамика производства товаров (как фактора, генерирующего доходы) создает предпосылки для вхождения в рецессию и части экономики, связанной с производством услуг. • Положительное влияние торговли близко к исчерпанию. Источник: Росстат, расчеты Газпромбанка II-2013 I-2013 IV-2012 III-2012 II-2012 I-2012 IV-2011 III-2011 II-2011 I-2011 IV-2010 III-2010 II-2010 I-2010 -20 Факторы роста • Неторгуемые отрасли – недвижимость и финансовые услуги – самые непрозрачные с точки зрения оценки их роста. По этим отраслям отсутствуют данные о выпуске в натуральных единицах, что формирует широкое поле неопределенности относительно оценки вклада в экономический рост. Можно утверждать, что основная часть экономики находится на грани стагнации / рецессии. 8 Центр экономического прогнозирования Рост потребительских расходов населения продолжает замедляться Динамика доходов и расходов населения, % г/г Зарплата в госсекторе Расходы на потребление Индексация заработной платы бюджетников (+15% г/г) пока поддерживает темпы роста расходов, тем временем темпы роста зарплат в небюджетном секторе упали до уровня 5% г/г (в реальном выражении). Доходы 120 Новые данные 115 110 105 100 07/2013 04/2013 01/2013 10/2012 07/2012 04/2012 01/2012 10/2011 07/2011 04/2011 01/2011 10/2010 07/2010 04/2010 01/2010 95 Кредитование населения Доля кредитов в товарообороте, %, ср. год Доля доходов, направленных в депозиты, %, ср. год Источник: Банк России, Росстат, расчеты Газпромбанка 07/13 04/13 2 01/13 3 -4 10/12 -2 07/12 4 04/12 0 01/12 5 10/11 6 2 07/11 7 4 04/11 6 01/11 8 10/10 8 07/10 9 04/10 10 10 01/10 12 Потребительское кредитование достигло максимального уровня проникновения в части финансирования потребительских расходов населения и будет замедляться вместе с ним. В 2013-2014 гг. темпы роста потребительских расходов сблизятся с темпами роста доходов в небюджетном секторе экономики (3–4% г/г в 2013 году, менее 3% г/г в 2014 году ). Однако охлаждение потребительского спроса за счет сближения темпов роста зарплат и расходов населения способствует поддержанию конкурентоспособности экономики ценой некоторого снижения краткосрочных темпов роста. 9 Центр экономического прогнозирования Продажи новых пассажирских и легких коммерческих автомобилей в России сокращаются • • • Продажи новых пассажирских и легких коммерческих автомобилей в России по итогам 9М 2013 г. составили 2,05 млн шт. (-6,6% к 9М 2012 г.). При этом на рынке США и в Китае отмечается рост, в Европе сокращение продаж замедлилось. Из десяти крупнейших марок (68% общероссийских продаж) спад продаж отмечен у половины производителей, в т.ч. у лидера рынка – Lada (-20%). На 19,1% сократился и импорт легковых автомобилей в Россию (до 670 тыс. шт.). Продажи пассажирских и легких коммерческих автомобилей на ряде рынков, изменение за 9М г/г, % 15% 14% 8.1% 10% 5% 0% -0.9% -5% -3.9% -6.5% -6.6% -10% ЕС* Россия* США* Бразилия* Китай -5.3% ЮАР Япония * С учетом легких коммерческих автомобилей Продажи крупнейших марок автомобилей в РФ, изменение за 9М г/г, % Замедление продаж наблюдается на фоне запуска программ льготного кредитования (стартовала 1 июля): выдано более 160 тыс. кредитов, в т. ч. 55 тыс. в октябре. Однако в связи с задержками выплат компенсаций со стороны Минфина существует вероятность сокращения сроков/объемов программы. -20% -13% -29% -12% -30% Источник: АЕБ, OICA, ACEA, PwC, Автостат, расчеты ЦЭП Новые данные -20% Lada KIA Renault Hyundai Chevrolet Nissan Toyota -3% VW Ford Skoda -10% 9% 23% 13% 10% 8% 0% 10% 20% 30% 10 Центр экономического прогнозирования Инвестиции частного сектора замещают спад инвестиционной активности в сырьевом секторе экономики Изменение инвестиций в основной капитал по секторам экономики, п.п. ВВП. в год Прирост частных инвестиций по итогам года может составить до 0,5 п.п. ВВП за 2013 год, что соответствует динамике 2005–2006 гг. Сырьевой сектор – топливный сектор, трубопроводный транспорт, производство древесины и металлургическое производство; Сектор с госучастием – энергетика, ж/д транспорт, образование, здравоохранение, госуправление и оборона; Частный сектор – прочие сектора; NB: Объем инвестиций в основной капитал по полному кругу предприятий в значительной степени отражает инвестиции населения в улучшение жилищных условий (ремонт, оборудование) и не отражает накопление капитала в реальном секторе. Источник: Банк России, Росстат, расчеты Газпромбанка Объем инвестиций в основной капитал в средних и крупных предприятиях начиная с 2011 года стагнирует на уровне 14%. В структуре финансирования инвестиций происходит замещение: инвестиции сырьевого сектора сокращаются, в то время как частный сектор их наращивает, несмотря на многочисленные сдерживающие факторы (институты, стоимость кредита и т.д.). Инвестиции в обрабатывающую промышленность впервые после кризиса показали рост. Действия правительства носят противоречивый характер: заморозка тарифов, упрощение процедур строительства/присоединения/внешнеторговой деятельности сопровождаются повторным введением возможности возбуждения дел по статьям 198/199 без санкции ФНС, что будет подавлять инвестиционную активность частного сектора; в то же время заморозка тарифов будет однозначно способствовать дальнейшему сокращению доли инвестиций сырьевых гигантов. «Дело Минобороны» наглядно доказывает: борьба с коррупцией не носит системного характера. 11 Центр экономического прогнозирования Инвестиции оттолкнулись от дна, но до восстановления еще далеко Прочие средства Бюджетные средства Кредиты банков Средства банков, % ВВП Приток прямых иностранных инвестиций в нефинансовый сектор экономики, млрд долл., скользящий год Средства вышестоящих организаций Заемные средства других организаций Собственные средства 100% 1.4% 80% 1.3% Thousands Структура финансирования инвестиций в основной капитал 90 ПИИ в нефинансовые предприятия 80 Новые данные без сделки с "Роснефтью" 70 60 50 60% 1.2% 40% 1.1% 20% 1.0% 0% 0.9% 40 30 10 0 II.2013 I.2013 IV.2012 III.2012 II.2012 I.2012 IV.2011 III.2011 II.2011 I.2011 IV.2010 III.2010 II.2010 I.2010 IV.2009 20 I II III IV I II III IV I II III IV I II III IV I II III IV I II III 2008 2009 2010 2011 2012 2013 В структуре инвестиций увеличивается доля собственных средств предприятий: около половины инвестиций финансируется бизнесом за счет собственных средств. С учетом наблюдаемого роста инвестиций это говорит о возможном повышении привлекательности российской экономики в глазах отечественных инвесторов и дает надежду на разворот капитальных потоков. Доля кредитов в источниках инвестиций остается незначительной. Источник: Банк России, Росстат, расчеты Газпромбанка 12 Центр экономического прогнозирования Необходимы новые драйверы роста Исторически расходы на нефть были выше 5% мирового ВВП только в период нефтяного кризиса 1979 г., связанного с революцией в Иране. Это спровоцировало резкий рост инфляции и экономический кризис, падение потребления нефти и ее цен в середине 1980-х гг. ВВП, SA, млрд долл. Доходы федерального бюджета, SA, млрд долл. Нефть Urals, $/барр. 600 140 120 100 80 60 40 20 0 500 400 300 200 100 Источник: Минфин РФ, EIA, BP, МВФ, ВБ, расчеты Газпромбанка I-13 III-12 I-12 III-11 I-11 III-10 I-10 III-09 I-09 III-08 I-08 III-07 I-07 0 III-06 В краткосрочной перспективе экспорт, потребительский спрос и госзакупки не способны стать драйверами ускорения темпов экономического роста. Единственным фактором ускорения могут стать инвестиции, что требует улучшения инвестиционных условий и развития финансового сектора, в том числе небанковского. Динамика доходов бюджета, производства ВВП (млрд долл.) и цены на нефть марки URALS (долл./барр) I-06 Сложившаяся ситуация означает, что нефтяной драйвер не позволит в дальнейшем поддерживать устойчивые высокие темпы роста экономики. Высокая зависимость экономики от цен на нефть будет ограничивать рост доходов и требует структурных изменений. Мировое потребление нефти 13 Центр экономического прогнозирования Предложение стагнирует, несмотря на рост спроса Динамика макропоказателей, 1.2008=100, сезонность устранена 140 Инвестиции Товарооборот 130 Промпроизводство Импорт Новые данные 120 110 100 90 80 70 07/2013 01/2013 07/2012 01/2012 07/2011 01/2011 07/2010 01/2010 07/2009 01/2009 07/2008 01/2008 60 Темпы роста импорта замедляются вслед за темпами роста потребления населения. Динамика промышленного производства находится в состоянии стагнации на протяжении 1,5 лет. Динамика инвестиций ушла в устойчивый минус. Источник: Банк России, расчеты Газпромбанка 14 Центр экономического прогнозирования Текущие цены на нефть не создают проблем для бюджета, но нефтезависимость – фактор потенциальной нестабильности Доходы и расходы федерального бюджета (с сез. корр.) Структура расходов федерального бюджета Обслуживание госдолга Силовой и административный блок Социальная политика Экономика Человеческий капитал Новые данные 800 700 12.7% 600 500 15.9% 18.4% 15.1% 400 16.8% 17.4% 300 18.5% 200 32.1% 100 0 14.2% янв-август 2010 35.6% 15.9% янв-август 2011 15.9% 20.9% 39.0% 11.5% янв-август 2012 1600 Расходы, млрд руб. Нефтегазовые доходы, млрд руб. Ненефтегазовые доходы, млрд руб. Профицит к ВВП Ненефтегазовый профицит к ВВП 1400 1200 11.5% 14.9% 23.0% 34.1% 16.5% янв-август 2013 В 2013 году фактическое изменение структуры госрасходов коснулось прежде всего сокращения расходов на экономику, что негативно скажется на перспективных темпах роста. В целом же, соотношение расходных статей федерального бюджета довольно стабильно и инерционно. Источник: Федеральное Казначейство, расчеты Газпромбанка 20% 15% 10% 1000 5% 800 0% 600 -5% 400 -10% 200 -15% 0 -20% 2006 2007 2008 2009 2010 2011 2012 2013 Высокие цены на нефть не создают краткосрочных проблем с финансированием и исполнением бюджета. Выпадения налоговых доходов компенсируются дополнительными нефтегазовыми доходами (фактическая цена нефти выше базовой для бюджета). Как следствие, сохраняется существенный уровень ненефтегазового дефицита федерального бюджета, а значит, существуют риски его неисполнения в будущем при нестабильности на мировых рынках. 15 Центр экономического прогнозирования Рост инфляции вызван исключительно немонетарными причинами Динамика составляющих инфляции, прирост к декабрю предыдущего года, % Динамика составляющих инфляции, % г/г 2011 2012 2013 январьоктябрь 2011 5.2 январьоктябрь 2012 5.6 январьоктябрь 2013 5.3 16 Продовольственные товары -6.8 9.4 9.8 8 Непродовольственные товары 10.9 8.6 8.7 Услуги Темпы роста монетарной инфляции продолжают снижаться и находятся на низких для России уровнях: • 4,3% г/г – по монетарной инфляции, • 2,7% г/г – по непродовольственным товарам длительного пользования. • Продовольственные товары в расчете ИПЦ занимают более 40% в России (в развитых странах – 20%). Инфляция в России чувствительна к ценам на мировых продовольственных рынках в большей степени, чем в развитых странах. Источник: Bloomberg, расчеты Газпромбанка авг 13 фев 13 Ускорение темпов роста инфляции – результат исключительно мер фискальной политики (налоги на алкоголь и табак) и индексации тарифов на транспорт. 2 авг 12 9.2 фев 12 3.3 9.1 авг 11 9.8 11.3 фев 11 -24.9 Услуги ЖКХ Продовольствие авг 10 Плодоовощная продукция Базовая инфляция Монетарная инфляция фев 10 9.1 авг 09 8.9 фев 09 4.6 авг 08 Небазовая инфляция (ЦЭП) 4 фев 08 3.8 авг 07 5.8 4.4 фев 07 4.7 5.5 авг 06 6.2 Базовая инфляция (ЦЭП) фев 06 Инфляция авг 05 ИПЦ Высокий дифференциал монетарных темпов инфляции с ростом зарплат и издержек неблагоприятно сказываются на экономике. Разнонаправленная динамика официальной и монетарной инфляции, а также данных опросов ожидаемой инфляции позволяет Банку России обосновывать широкий спектр мер денежнокредитной политики. 16 Центр экономического прогнозирования Ставки предоставления ликвидности на срок до года существенно отстают от темпов инфляции Несмотря на постоянное снижение темпов монетарной инфляции, фиксированные инструменты долгосрочного предоставления ликвидности (ставка 7,5%) не пользуются спросом Ставки предоставления ликвидности и инфляция Ставка под нерыночные активы до 1 года Монетарная инфляция, м/м, % годовых Монетарная инфляция, г/г, %, скользящая 14 12 10 8 целевой уровень - 6% 6 4 Oct-13 Jul-13 Apr-13 Jan-13 Oct-12 Jul-12 Apr-12 Jan-12 Oct-11 Jul-11 Apr-11 Jan-11 Oct-10 Jul-10 Apr-10 Jan-10 Oct-09 Jul-09 Apr-09 2 Банк России может ослабить напряженность, начав регулярное масштабное предоставление ликвидности на аукционах плавающей ставки под залог нерыночных активов. Сейчас проведено два аукциона, на которых было предоставлено 807 млрд руб. под 5,75% (мин. РЕПО + 25 б.п.); тем не менее дифференциал между ставками денежного рынка и монетарными ставками остается высоким. В отличие от ситуации конца 2011 года Банк России запаздывает с реакцией на снижение инфляции, аргументируя сохранение ставки, помимо прочего, сохранением инфляционных рисков и высокого уровня общей инфляции. Учитывая тот факт, что всплеск инфляции в 2013 году вызван прежде всего немонетарными факторами, действия Банка России по снижению долгосрочных ставок носят запаздывающий характер. Источник: Bloomberg, расчеты Газпромбанка 17 Центр экономического прогнозирования Денежный рынок: снижение зависимости ставок от объема предоставленной ликвидности Динамика ставок денежного рынка, % Динамика денежных показателей и индекса базовых отраслей, % M2X* Кредиты частному сектору Прирост выпуска базовых отраслей (п.шк.) Реальная з/п, небюдж., 3 мес. ср., прав. 30 Новые данные Новые данные Ключевая ставка, мин. РЕПО-7 7.5 7.0 MosPrime - 1 день 15 6.5 20 10 MosPrime - 1 месяц (форвард) 6.0 10 5 0 0 5.5 Кредиты под нерыночные активы - до 90 дней 5.0 Быстрое сближение темпов роста кредитования с темпами роста М2Х способствует интенсивному замедлению экономического роста. Реальные темпы широкой денежной массы стабилизировались на уровне 8–10% г/г, достаточном для удержания экономики от рецессии в среднесрочном периоде. Источник: Банк России, расчеты Газпромбанка 1 сен 13 1 июл 13 1 май 13 1 мар 13 1 янв 13 1 ноя 12 1 сен 12 1 июл 12 1 май 12 1 мар 12 М2Х* – широкая денежная масса, включая наличную валюту и валютные депозиты 4.5 1 янв 12 Jul 13 Jan 13 Jul 12 Jan 12 Jul 11 Jan 11 Jul 10 -5 Jan 10 -10 Стоимость привлеченных от государства ресурсов Неравномерность распределения залогов способствует стабильности ставок денежного рынка, несмотря на снижение ставок предоставления госресурсов до минимального уровня (5,7–5,8%). Можно констатировать: зависимость ставок денежного рынка от объема предоставляемой ликвидности снизилась. Снижение ставок возможно только за счет понижения ставок по основным инструментам предоставления ликвидности или ослабления требований к залогам. 18 Центр экономического прогнозирования Банковская система: население снова чистый текущий кредитор Расхождение Привлечение с рынка 4000 Ликвидность (рублевая) Население Предприятия Государство Иностранная позиция Норматив Н1 20 3000 17.5 2000 15 1000 12.5 Новые данные Oct 13 Sep 13 Aug 13 Jul 13 Jun 13 Apr 13 May 13 Mar 13 Feb 13 Jan 13 Dec 12 Nov 12 Oct 12 Sep 12 Aug 12 Jul 12 Jun 12 May 12 Apr 12 Feb 12 Mar 12 Jan 12 Dec 11 Nov 11 0 Oct 11 -4000 Sep 11 2.5 Aug 11 -3000 Jul 11 5 Jun 11 -2000 Apr 11 7.5 May 11 -1000 Mar 11 10 Feb 11 0 Jan 11 ПРИРОСТ АКТИВОВ ПРИРОСТ ИСТОЧНИКОВ Динамика сальдо баланса банковской системы с основными экономическими агентами, млрд руб., скользящий прирост за последние 12 месяцев • Охлаждение потребительского спроса приводит к восстановлению утраченного статуса домохозяйств как чистого кредитора банковской системы. • Средства для кредитования нефинансового сектора привлекаются от государства (Минфин и Банк России) и с финансового рынка. За 2012 г. доля ресурсов государства в пассивах банковской системы выросла с 10% до 13%, достигнув максимума с начала 2010 г. • Привлеченные средства все в меньшей степени трансформируются в прирост чистого кредита предприятиям, и все в большей – в прирост ликвидности (как валютной, так и рублевой). • Ухудшение кредитного портфеля привело к снижению достаточности капитала. Однако его уровень остается достаточным для обеспечения устойчивости банковской системы на горизонте до 9–12 месяцев. Источник: Банк России, расчеты Газпромбанка 19 Центр экономического прогнозирования Внутренняя сбалансированность банковской системы не вызывает опасений Индекс разбалансированности банковской системы Новые данные Вычисление данного индекса происходит с использованием данных о внутрисистемных оборотах: суммируются остатки на счетах межбанковских кредитов по всем кредитным организациям. Получившийся результат правится на величину «трансфертов» внутри некоторых банковских групп и соотносится с общей суммой обязательств банковской системы. Система считается внутренне сбалансированной, если доля подобных операций не превышает естественного «технического» уровня. Измеряется в условных единицах. Источник: Банк России, Центр развития Возобновление роста индекса совпало с началом увеличения уровня просрочки по потребительским кредитам. Рост индекса происходит, несмотря на снижение потребности в ресурсах (разница между приростом кредитов и депозитов нефинансового сектора и населения со стороны банковской системы). Индекс находится далеко от опасных уровней, что связано прежде всего с величиной государственной поддержки со стороны Банка России и Минфина. Источник: Банк России, расчеты Газпромбанка 20 Центр экономического прогнозирования Объемы кредитования инвестиций в российской экономике остаются низкими Внутренний кредит*, % от ВВП Долговая нагрузка российской экономики в 2011 году была самой низкой как относительно развитых стран, так и относительно стран БРИК. В 2012 году данный показатель вырос, но объемы остаются ниже 50% ВВП, отчасти за счет проводимой госсектором политики накопления. Испания Ирландия Португалия Италия Греция Франция Германия Япония США Великобритания Швейцария Турция Польша Китай Бразилия Индия Россия 200 180 160 140 120 100 80 60 40 20 0 Доля кредитов населению и предприятиям, % от активов банков 22 56 20 54 18 52 16 50 14 48 Mar/14 Oct/13 Источник: Всемирный банк, Банк России, расчеты Газпромбанка * На 2012 год, исключая межбанковский В такой ситуации стандартная монетарная политика количественного регулирования ставки неэффективна. Ужесточение политики приводит к охлаждению инвестиций и росту их зависимости от внешнего фондирования, но на потребительский кредит оказывает незначительное влияние. Необходимо более точечное управление, направленное на качественное сдерживание потребительского кредита при создании дополнительных стимулов для роста корпоративного кредита. 46 May/13 Dec/12 Jul/12 Feb/12 Sep/11 Предприятия Apr/11 Nov/10 Jun/10 Jan/10 Mar/09 Oct/08 May/08 Dec/07 Jul/07 Aug/09 Население 12 В 2012 году наблюдается разбалансировка кредитного сектора: значительная часть ресурсов уходит в высокомаржинальный сектор потребительского кредитования. 21 Центр экономического прогнозирования Платежный баланс достаточно стабилен при неизменно высоких ценах на нефть Динамика показателей биржевого рынка РТС ММВБ Платежный баланс, сезонность устранена, млрд. долл. Urals, долл./барр. 38 1600 80 20 36 1400 60 10 34 1200 40 1000 20 0 32 Ненефтегазовый счет текущих операций, сезонность устранена, % ВВП Счет текущих операций (сез. сглаж.) Ненефтяной счет текущих операций (сез. сглаж.) 10% 0% -10% -20% Сальдо неторговых операций Импорт товаров Курс бивалютной корзины 10/2013 30 07/2013 100 04/2013 1800 01/2013 40 10/2012 40 07/2012 120 2000 04/2012 42 140 01/2012 50 2200 Баланс услуг Экспорт товаров В 2013 году возобновилась сильная привязка динамики РТС к динамике цен на нефть. Временное ослабление рубля связано с сезонным всплеском спроса на валюты, низкими ценами на нефть и сохранением высоких темпов предоставления ликвидности в условиях замедления спроса на кредиты Ненефтегазовое сальдо счета текущих операций достигло -20% ВВП, что свидетельствует об ухудшении конкурентоспособности российских производителей. Реальный курс рубля с 2007 года вырос более чем на 20%. Источник: Всемирный банк, Банк России, расчеты Газпромбанка * На 2011 год, включая чистый кредит центральному правительству 22 Центр экономического прогнозирования Зависимость от нефтяных цен остается высокой, но устойчивость к нефтяным шокам немного выросла Показатели устойчивости экономики к внешним шокам 2007 2012 Нефтяной сектор: Доля в ВВП 28% 28% Доля в экспорте 65% 65% Доля в доходах бюджета 37% 51% Внешний частный долг, % ВВП 32% 28% Внешний долг и фонды: Выплаты по внешнему долгу в ближайшие 12 месяцев, млрд. 138 93 долл. Чистые иностранные активы финансового сектора, млрд -128 58 долл. Нефтяные фонды, % ВВП 18% 8% Перегрев экономики: Доля прироста кредитов 11% 11% населения к товарообороту Доля запасов в спросе,% 27% 23% Источник: Минфин РФ, Росстат, Банк России, расчеты Газпромбанка 23