Отчет о движении денежных средств (презентация).

реклама

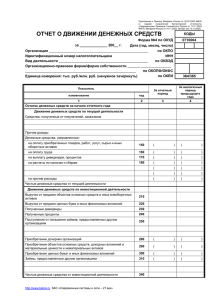

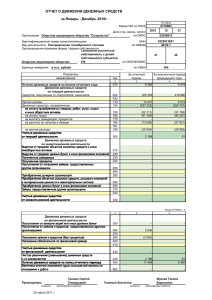

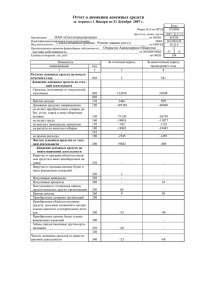

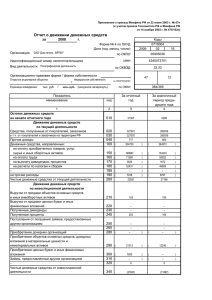

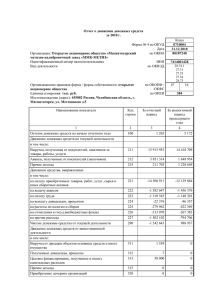

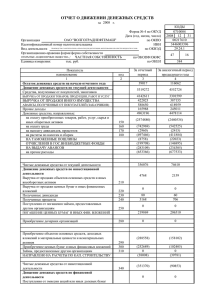

Отчет о движении денежных средств ЗАЧЕМ НУЖЕН АНАЛИЗ ДВИЖЕНИЯ ДЕНЕЖНЫХ СРЕДСТВ? Один из наиболее часто задаваемых вопросов заключается в определении источников поступления денег в компанию и того, куда они потом тратятся. Деньги — это основа любого бизнеса. Знание основных источников поступления денег очень важно. Еще важнее знать, как они используются. Поэтому основным назначением отчета о движении денежных средств является представление информации о поступлениях и платежах предприятия, выполненных в течение отчетного периода. Назначение отчета о движении денежных средств Информация о движении денежных средств предприятия должна предоставить пользователям финансовой отчетности основу для оценки способности предприятия зарабатывать денежные средства, а также для оценки потребностей предприятия в использовании имеющихся денежных средств. Кроме того, отчет о движении денежных средств должен помочь понять причины различия между чистой прибылью и связанными с ее получением денежными поступлениями и платежами. Наконец, пользователи финансовой отчетности должны оценить влияние инвестиционных и финансовых операций на финансовое положение компании. Структура отчета о движении денежных средств В соответствии с МСФО 7, отчет о движении денежных средств содержит сведения о поступлениях и платежах денежных средств, а также денежных эквивалентов. Денежные средства состоят из наличных средств в кассе, на счетах в банке и депозитах до востребования. Денежные эквиваленты — обычно это финансовые вложения, которые должны быть: ► краткосрочными; ► высоколиквидными, то есть быстро конвертируемыми в определенные суммы денежных средств; ► подверженными незначительному риску изменения в стоимости. Обычно под краткосрочными финансовыми вложениями понимают ценные бумаги со сроком погашения три месяца или менее. При этом сюда не включаются акции предприятий. КЛАССИФИКАЦИЯ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ Движение денежных средств обобщается и анализируется по отношению к видам деятельности предприятия. Вся хозяйственная деятельность предприятия может быть разделена на три группы: ► инвестиционная деятельность — это деятельность, связанная с приобретением и выбытием долгосрочных активов и других инвестиций; ► финансовая деятельность — это деятельность, отражающаяся в изменении объема и состава собственного капитала и заемных средств компании; ► операционная деятельность — это деятельность, для которой создана компания и которая, в большинстве случаев, приносит основной доход. Операционная деятельность К операционной деятельности относятся все операции компании, не являющиеся инвестиционной или финансовой деятельностью. Так как операционная деятельность является обычно главным направлением деятельности предприятия и основным источником дохода, то суммы денежных средств, которые получает и расходует компания в результате этой деятельности, являются важнейшим показателем финансового состояния предприятия. Движение денежных средств от операционной деятельности: ► денежные поступления от продажи товаров и оказания услуг; ► денежные поступления от предоставления прав пользования лицензиями, гонораров, комиссионных вознаграждений и иных доходов; ► денежные выплаты поставщикам товаров и услуг; ► денежные выплаты работникам. Инвестиционная деятельность Движение денежных средств от инвестиционной деятельности отражает затраты, произведенные в отношении ресурсов, предназначенных для получения будущих доходов и выбытия денежных средств. Движение денежных средств от инвестиционной деятельности включает: ► денежные платежи, связанные с приобретением имущества, машин и оборудования, нематериальных и прочих внеоборотных активов. Они также включают платежи, связанные с капитализируемыми расходами на разработки и на собственное строительство; ► поступления денежных средств от продажи основных средств, нематериальных и других внеоборотных активов; ►платежи и поступления денежных средств, относящиеся к акционерному капиталу и долговым инструментам, долям участия в совместной деятельности предприятий; ► денежные ссуды, предоставленные другим предприятиям, и поступления денежных средств, связанные с погашением таких ссуд. Финансовая деятельность Движение денежных средств от финансовой деятельности помогает прогнозировать будущие денежные обязательства со стороны источников финансирования предприятия. Движения денежных средств от финансовой деятельности включает: ► поступления денежных средств от выпуска акций или иных акционерных инструментов; ► поступления денежных средств от выпуска долговых обязательств, кредитов и других краткоили долгосрочных заимствований; ► денежные платежи акционерам в связи с приобретением или выкупом акций предприятия; ► денежные платежи, связанные с возвратом заемных денежных средств; ► денежные платежи арендатора в счет уменьшения существующих финансовых обязательств, относящихся к финансовому лизингу. Проценты и дивиденды Информация о выплаченных и полученных процентах и дивидендах должна раскрываться отдельными строками в отчете о движении денежных средств. МСФО 7 разрешает два способа классификации процентов и дивидендов по видам деятельности. Вариант 1 Выплаченные и полученные проценты и дивиденды относятся к операционной деятельности компании Вариант 2 Полученные проценты и дивиденды обычно связаны с возвратом денежных средств от произведенных инвестиций (например, проценты по депозитам и предоставленным займам или дивиденды, получаемые от дочерних предприятий). Поэтому они относятся к инвестиционной деятельности. Налог на прибыль Считается, что выплаты, связанные с налогом на прибыль, относятся к операционной деятельности компании. ФОРМАТ ОТЧЕТА О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ Отчет о движении денежных средств имеет следующую структуру: Денежные средства, полученные: от операционной деятельности XXX от инвестиционной деятельности XXX от финансовой деятельности XXX Изменение денежных средств XXX Денежные средства на начало года XXX Денежные средства на конец года XXX Построение отчета о движении денежных средств В случае правильного построения отчета о движении денежных средств (ДС) должны соблюдаются следующие равенства: ДС на начало года + Изменение ДС = ДС на конец года, Где: Изменение ДС = ДС от операционной деятельности + ДС от инвестиционной деятельности + ДС от финансовой деятельности ПРЯМОЙ И КОСВЕННЫЙ СПОСОБ ПОСТРОЕНИЯ ОТЧЕТА Построение инвестиционной и финансовой частей отчета о движении денежных средств достаточно просто. В этих частях отражаются основные операции по счетам денежных средств, связанные соответственно с инвестиционной и финансовой деятельностью. Что же касается раздела по операционной деятельности, то существует два способа представления отчета: прямой и косвенный. Прямой способ показывает влияние, оказанное операционной деятельностью на счета денежных средств, и содержит информацию о полученных или уплаченных суммах по основным видам хозяйственных операций. Важно заметить, что разделы инвестиционной и финансовой деятельности всегда строятся по прямому методу. косвенный способ Отправной точкой при построении отчета о движении денежных средств косвенным способом является чистая прибыль (убыток) в той сумме, в которой она была указана в отчете о прибылях и убытках. Далее производятся корректировки на те суммы, которые напрямую не связаны с движением денежных средств. три вида корректировок : ► по данным отчета о прибылях и убытках на величину доходов и расходов, которые никак не участвуют в движении денежных средств (например, амортизационные отчисления); ► по данным отчета о прибылях и убытках на величину прибылей и убытков от операций, отражаемых в других разделах отчета о движении денежных средств (например, финансовый результат от выбытия или продажи основных средств); ► по данным бухгалтерского баланса: пересчет оборотных активов, признаваемых по методу начисления, с использованием кассового метода. Отчет, построенный косвенным способом, показывает, почему различаются чистая прибыль (убыток), полученная компанией за отчетный период, и результат движения денежных средств за тот же период. ПОСТРОЕНИЕ ОТЧЕТА ПРЯМЫМ СПОСОБОМ Для того чтобы построить отчет о движении денежных средств прямым способом, можно воспользоваться так называемым механизмом корреспонденции счетов, когда из данных бухгалтерского учета можно получить информацию обо всех проводках, прошедших в корреспонденции со счетами денежных средств. Прямой способ Суть этого способа заключается в том, чтобы проанализировать проводки по счетам денежных средств и разделить их на три основных вида деятельности Косвенный способ По сравнению с прямым способом, в форме отчета о движении денежных средств, построенном косвенным способом, меняется только раздел об операционной деятельности. Теперь он принимает следующий вид: Движение денежных средств от операционной деятельности Чистая прибыль до налогообложения XXX Корректировки по неденежным статьям XXX Корректировки по продаже (выбытию) активов XXX Корректировки по переходу к кассовому методу XXX Налог на прибыль уплаченный XXX Дивиденды выплаченные* XXX Проценты уплаченные* XXX Итого от операционной деятельности XXX * Уплаченные дивиденды и проценты включаются в раздел операционной деятельности только в том случае, когда это определено в учетной политике. В противном случае их можно показывать в разделе инвестиционной и финансовой деятельности. Косвенный метод в отчете, построенном косвенным методом, отражается изменение неденежных статей. 1. Активы = Обязательства + Собственный капитал 2. Денежные средства + Неденежные активы = Обязательства +Собственный капитал 3. Денежные средства = Обязательства + Собственный капитал - Неденежные активы Изменения в денежных средствах можно определить через изменения, произошедшие за тот же период в обязательствах, собственном капитале и неденежных активах. Корректировки на величину неденежных статей Некоторые статьи отчета о прибылях и убытках не влияют на величину денежных средств, хотя они классифицируются как прибыли или убытки. Для отражения движения денежных средств от операционной деятельности следует произвести корректировку величины чистой прибыли на сумму этих статей. В качестве примера таких неденежных статей можно привести: амортизацию основных средств; амортизацию нематериальных активов (в том числе, деловой репутации (гудвилла)); прибыли или убытки в форме неденежных активов или обязательств корректировка чистого дохода на величину расходов на амортизацию основных средств. Поскольку амортизация отражается записью по счету «Расходы на амортизацию основных средств» и по контрсчету активов «Накопленная амортизация основных средств» и при этом не происходит никакого движения денежных средств, то расходы на амортизацию должны быть прибавлены к сумме чистой прибыли при отражении денежных средств от операционной деятельности. Корректировки на величину прибылей и убытков, возникающие при продаже или выбытии внеоборотных активов В результате продажи или выбытия активов могут возникать прибыли и убытки. Если при этом соответствующее движение денежных средств отражается в разделе инвестиционной деятельности, а в раздел операционной деятельности не вносятся корректировки, может возникнуть ситуация, когда один и тот же вид прибылей или убытков учтен дважды. Поэтому при отражении движения денежных средств от операционной деятельности необходимо скорректировать показатель чистой прибыли на соответствующую величину прибыли или убытка от продажи или выбытия внеоборотных активов. Корректировки в связи с переходом от метода начислений к кассовому методу В соответствии с международными стандартами, расчет чистой прибыли осуществляется по методу начислений. Это означает, что все прибыли, убытки, оборотные активы и краткосрочные обязательства также рассчитываются по этому методу. Для того чтобы от метода начислений перейти к денежному методу, нужно внести некоторые изменения в показатели оборотных активов и обязательств. Изменения оборотных активов Как правило, при отражении движения денежных средств от операционной деятельности величина, на которую увеличились оборотные активы, вычитается из показателя чистой прибыли и, наоборот, величина, на которую уменьшились оборотные активы, прибавляется к показателю чистой прибыли. Изменения краткосрочных обязательств Сумма, на которую увеличиваются краткосрочные обязательства, прибавляется к показателю чистой прибыли. И, наоборот, в случае уменьшения суммы краткосрочных обязательств это изменение должно быть вычтено из показателя чистой прибыли для того, чтобы перейти от метода начислений, используемого при расчете чистой прибыли, к кассовому методу. ВЗАИМОСВЯЗЬ ФИНАНСОВЫХ ОТЧЕТОВ 1. Взаимосвязь между отчетом о прибылях и убытках и отчетом об изменениях в капитале Отчет об изменениях в капитале содержит цифры чистой прибыли, полученной за период составления отчета. Действительно, чистая прибыль является одной из составных частей изменения капитала за период. 2. Взаимосвязь между отчетом о движении капитала и балансом Итоговые цифры нераспределенной прибыли, рассчитанные с помощью отчета о движении капитала, должны совпадать с соответствующими цифрами, отраженными в балансе. 3. Взаимосвязь между балансом и отчетом о движении денежных средств Отчет о движении денежных средств в качестве проверочных данных содержит в себе цифры входящего и исходящего сальдо по счетам денежных средств за отчетный период.