Измерение оттока капитала

реклама

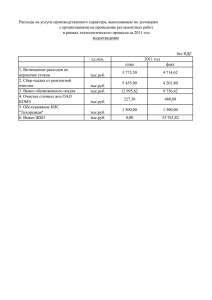

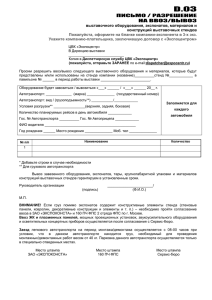

Измерение оттока капитала Достоверная оценка трансграничного движения капитала - не столько техническая задача, сколько системная потребность для макроэкономического прогнозирования и регулирования В прогнозах социально-экономического развития Минэкономразвития рассчитывается сальдо по текущему счету платежного баланса, но движение капитала не затрагивается, хотя этот параметр оказывает влияние на прогнозируемый объем инвестиций в основной капитал В практике деятельности органов исполнительной власти и финансовокредитного регулирования широко используются данные ЦБ РФ по ввозу и вывозу капитала частным сектором, хотя они неполные и в некоторых ситуациях искажают общую картину В опубликованном в декабре 2012 года исследовании «Эрнст энд Янг», Российского фонда прямых инвестиций и Центра национального интеллектуального резерва МГУ отмечается, что существующая в России методика расчета оттока капитала не используется ни в одной из ведущих и развивающихся экономик, и предлагается использовать показатель частных потоков капитала, применяемый МБРР 2 Состав денежных потоков при расчете трансграничного движения капитала Ввоз/вывоз капитала частным сектором (ЦБ РФ) Частные потоки капитала (МБРР) Общий ввоз/вывоз капитала Государственный сектор инвестиционный доход активы и обязательства валютные резервы Частный сектор Частный сектор Частный сектор инвестиционный доход прямые инвестиции прямые инвестиции прямые инвестиции портфельные инвестиции портфельные инвестиции портфельные инвестиции прочие инвестиции прочие инвестиции сомнительные операции сомнительные операции ошибки и пропуски ошибки и пропуски Операции с капиталом 3 Если доля сомнительных операций, ошибок и пропусков 50-70%, оправдана ли методология ЦБ РФ? Сомнительные операции включают своевременно не полученную экспортную выручку, не поступившие товары и услуги по импортным контрактам, переводы по сомнительным операциям с ценными бумагами, предоставленными кредитами, счетами резидентов за рубежом, переклассификацию в другие финансовые активы Млрд. долл. США 100,0 50,0 0,0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 -50,0 -100,0 -150,0 Ввоз/вывоз частным сектором по ЦБ РФ Сомнительные операции, ошибки и пропуски 4 Что происходит с балансом доходов от зарубежных инвестиций частного сектора? В течение 2000-2012 гг. согласно методике ЦБ РФ вывоз капитала частным сектором превысил ввоз на 302,5 млрд. долл. США Возврат на эти инвестиции должен был бы привести к положительному сальдо инвестиционных доходов, однако вывоз инвестиционных доходов за тот же период вырос в 105 раз и составил 359,3 млрд. долл. США, т.е. превысил вывоз капитала Согласно расчетам В. Маневича из Института экономики РАН, в течение последних трех лет выплаченные инвестиционные доходы составляли 124-168% от поступавшего в страну частного капитала, а полученные доходы – 22-36% от вывозимого капитала Выплата инвестиционного дохода превратилась в более мощный канал оттока капитала, чем «обычные» зарубежные инвестиции 5 Динамика ввоза/вывоза капитала частным сектором Общий отток капитала в 2 раза превышает вывоз по финансовому счету 100,0 Млрд. долл. США 50,0 0,0 -50,0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 -100,0 -150,0 -200,0 -250,0 Частный сектор, всего Финансовые активы и обязательства Инвестиционные доходы 6 Какой показатель ввоза/вывоза капитала в большей степени соответствует реальности? Млрд. долл. США 100,0 50,0 0,0 -50,0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 -100,0 -150,0 -200,0 Общий ввоз/вывоз Ввоз/вывоз частным сектором (ЦБ) Частные потоки (МБРР) 7 Можно ли рассматривать отток капитала как дополнительный ресурс для инвестиций? Президент РФ в целях повышения темпов и обеспечения устойчивости экономического роста Указом № 596 от 7 мая 2012 года постановил увеличить объем инвестиций не менее чем до 25% ВВП к 2015 г. и до 27% к 2018 г. Последние 5-6 лет инвестиции составляют около 20% и без сокращения оттока капитала увеличить их долю вряд ли возможно 40,0 35,0 % ВВП 30,0 25,0 20,0 15,0 10,0 5,0 0,0 2000 2001 Вывоз капитала 2002 2003 2004 2005 2006 2007 Накопления основного капитала 2008 2009 2010 2011 2012 Инвестиции в основной капитал 8 Выводы МВФ из работы “Либерализация и управление потоками капитала: институциональный взгляд», 2012 г. Выгоды от либерализации движения капитала получают страны, достигшие определенного уровня институционального и финансового развития В условиях свободного режима существуют огромные риски, а основное средство борьбы с разрушительным оттоком капитала отводится комплексной макроэкономической политике, здоровому финансовому надзору и регулированию, сильным институтам Либерализация должна быть спланирована, реализована во времени и последовательности таким образом, чтобы выгоды перевешивали издержки. Нет абсолютной уверенности, что либерализация является подходящей целью для всех стран и во все времена Временное восстановление мер по контролю за движением капитала находится в полном соответствии с общей стратегией по либерализации движения капитала 9 Насколько либеральный режим движения капитала отвечает экономическим интересам РФ? На протяжении последних 13 лет РФ не получила осязаемых выгод от либерального режима движения капитала в виде притока инвестиций и удешевления финансовых ресурсов на внутреннем рынке Негативный эффект состоит в том, что отток капитала за это время 1092,5 млрд. долл. США значительно сокращал доступные ресурсы для инвестиций, ограничивал экономический рост, усиливал риски Статья 6 Соглашения МВФ утверждает, что «государства-члены могут применять также меры контроля, которые являются необходимыми для регулирования международного движения капитала…» В условиях диспаритета возможностей финансовых систем РФ и ведущих стран требуют глубокого изучения вопросы о том, каковы были выгоды и издержки для российской экономики от введения либерального режима движения капитала, насколько такой режим соответствует дальнейшим экономическим интересам страны, целесообразно ли введение мер контроля за движением капитала 10