Правдинская геологоразведочная экспедиция

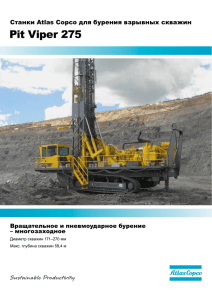

реклама

Правдинская геологоразведочная экспедиция www.geopravdinsk.ru Москва Октябрь 2010 Оглавление 1. РЕЗЮМЕ 2. ОТРАСЛЕВОЙ ОБЗОР 3. ОПИСАНИЕ КОМПАНИИ A. Положение в отрасли B. Стратегия Компании C. Менеджмент и персонал D. Операционная деятельность E. Продажи и маркетинг F. Активы и финансирование G. Финансовые результаты и прогнозы 4. ИНВЕСТИЦИОННОЕ ПРЕДЛОЖЕНИЕ И СТРАТЕГИЯ ДЛЯ ИНВЕСТОРА КОНТАКТНАЯ ИНФОРМАЦИЯ © Апрель 2010 2 1. РЕЗЮМЕ © Апрель 2010 Резюме 4 Традиционно основными заказчиками Компании являются крупнейшие российские нефтегазовые холдинги: ТНК-ВР, Роснефть, Газпромнефть. Компания также успешно Горноправдинск сотрудничает со средними и мелкими нефтяными компаниями, а также выполняет заказы федерального и регионального правительств. С 2005 г. по 2008 г. годовая выручка ПГРЭ выросла с 750 млн. до 1.9 млрд. руб., объемы поисково-разведочного бурения достигли 64 тыс. метров, рыночная доля Компании выросла до 7.6% российского рынка и 76% рынка Тюменской области. Кризис 2008-2009 г. ухудшил конъюнктуру: объемы геологоразведки сократились до Компания расположена в посёлке Горноправдинск ХантыМансийского района Тюменской области, в 260 км от Тобольска, на правом берегу р. Иртыш 30 тыс. метров, годовая выручка – до 0.9 млрд. руб. Однако в отличие от крупных игроков - Интегра и Евразия – Компания сумела удержать операционную рентабельность, а быстрое восстановление цен на нефть до предкризисных уровней Правдинская геологоразведочная экспедиция (далее Компания) учреждена 45 лет назад в 1964 г. Компания является ключевым параметрических, скважин для подрядчиком оценочных нефтегазовых и по строительству поисково-разведочных компаний, работающих в Западной Сибири. Все работы выполняются «под ключ». будет способствовать ее росту. Компания планирует увеличить годовые объемы бурения до 204 тыс. метров в год и нарастить годовую выручку до 4.8 млрд. рублей к 2014г. ПГРЭ системно укрепляет свои позиции в «домашнем» регионе (Тюменская обл.) и проводит выверенную географическую экспансию в другие регионы: уже есть опыт работы в Новосибирской и Омской областях; планируется вхождение на рынок С момента основания геологами Компании было открыто 56 месторождений, включая такие значимые как Салымская группа месторождений, Приразломное, Приобское, Правдинское, Камынское, группа месторождений в Уватском районе. © Апрель 2010 Сахалинское, Красноярского края и Томской области. Развитая производственная база, лояльный и компетентный персонал, а также уникальные знания геологии ключевого нефтегазоносного региона России, накопленные за 45-летнюю историю – вот ключевые конкурентные преимущества Компании. 2. ОТРАСЛЕВОЙ ОБЗОР © Апрель 2010 Отраслевой обзор (1/3) 6 Прогноз добычи нефти в России до 2030 года, млн. т. 540,0 535,0 530,0 525,0 530,0 В ближайшие несколько лет структура российской экономики останется неизменной и экспорт углеводородов будет обеспечивать до 20% ВВП. 520,0 Следует обратить внимание, что современная российская нефтегазовая отрасль до 510,0 505,0 500,0 сих пор использует советский задел и объемы разведочного бурения ни разу не 495,0 достигали советских показателей: 488,1 490,0 - объемы разведочного бурения в 1970-80е годы составляли 3-5 млн. метров в год; 486,0 480,0 - к 1994 разведка снизились до 1,5 млн. метров; 470,1 470,0 - к 2001 был достигнут локальный максимума в 1,8 млн. метров в год; -с 2001 по 2007 разведочное бурение не превышало 1,5 млн. метров в год; 460,0 2005 2008 1 этап 2 этап 3 этап Прогноз добычи газа в России до 2030 года, млрд. м3 950,0 940,0 900,0 885,0 837,0 850,0 За весь пост-советский период объемы разведочного бурения обеспечивали только около 25% от необходимого уровня для простого поддержания 803,0 800,0 существующих объемов добычи нефти (оценка Минприроды, 2004г). 745,0 750,0 700,0 665,0 Наметившаяся в 2007-2008 гг. тенденция снижения объемов добычи указывает на 685,0 641,0 то, что советский задел практически исчерпан. В связи с чем без мобилизации инвестиционных ресурсов в геологоразведку прогнозные показатели по добыче 600,0 2005 2008 1 этап 2 этап 3 этап Первый этап: 2013-2015 гг Второй этап: 2020-2022гг Третий этап: до 2030 г Источник: Энергетическая Стратегия 2030 © Апрель 2010 сокращению инвестиционных программ добывающих компаний, что уменьшило объем разведочного бурения примерно до 0,85 млн. метров в год. 1 000,0 650,0 - шоковое снижение цен на нефть во второй половине 2008 года привело к резкому углеводородов должны будут значительно пересматриваться в сторону снижения. Отраслевой обзор (2/3) Проходка в разведочном бурении, тыс.м 180,0 На верхнем графике слева показана динамика активности крупнейших российских нефтегазовых компаний в области геологоразведки. В совокупности эти компании формируют 60% объемов Сургутнефтегаз 160,0 ТНК-ВР Лукойл 140,0 Ожидается, что ТНК-ВР и Роснефть продемонстрируют наибольший рост разведочного 120,0 тыс.м разведочного бурения. Роснефть 100,0 80,0 бурения в ближайшие 3-5 лет. Учитывая, что эти две компании формируют основную долю портфеля заказов ПГРЭ, можно ожидать улучшения ее операционных 60,0 показателей. 40,0 Славнефть Газпромнефть 20,0 ТНК-ВР осуществляет значительную часть добычи на старых месторождениях, которые требуют замещения, Роснефть же одновременно развивает свои активы в Западной Сибири и 0,0 2006 2007 2008 2010F вовлечена в освоение новых нефтегазоносных провинций в Восточной. Относительно других компаний можно ожидать, что объемы инвестиций в разведку как минимум не уменьшатся по сравнению с уровнями, достигнутыми в 2007-2008 гг. Программные документы государства - Энергетическая Стратегия 2030 (далее ЭС-2030), Финансирование воспроизводства МСБ по округам, млрд.руб. в год, в соответствии с Программой МСБ Долгосрочная государственная программа изучения недр и воспроизводства минерально- 180 000 сырьевой базы России (далее – Программа МСБ) ставят амбициозные цели в области 160 000 геологоразведки (нижний график слева). Общий объем геологоразведочных работ относительно текущего уровня должен быть как минимум удвоен. Инструментом достижения 140 000 Уральский федеральный округ 120 000 целей в первую очередь является создание стимулов к расширению частных инвестиций. В соответствии с Программой МСБ доля государственных инвестиций не будет превышать 2- 100 000 80 000 20%, в зависимости от региона. 60 000 Претерпела изменения гос. политика относительно нефте- и газодобычи: акценты смещены с 40 000 немедленного взимания платежей за недропользование даже если НК только приступила к 20 000 Сибирский федеральный округ 0 2005 2006 2007 2008-2010 2011-2020 разведке, на стимулирование развития геологоразведочной отрасли через увеличение сроков на изучение недр, отмену регулярных платежей за пользование недрами при проведении ГРР, уменьшение НДПИ на затраты по геологоразведке, гарантированное предоставление месторождений федерального значения компаниям, открывшим их в ходе геологоразведки. © Апрель 2010 7 Отраслевой обзор (3/3) тыс. м./год 6000 8 долл./баррель 120 Советский задел Цены растут, но НДПИ дестимулирует разведку, в конце периода – ощутимо исчерпание задела 5000 Анализ динамики цен на энергоресурсы и объемов разведочного бурения 100 4000 80 показал, что инвестиционная привлекательность геологоразведочного бизнеса в значительной мере определяется не ценами, а налоговой политикой и курсом рубля (верхний график слева). 3000 60 Девальвация и рост цен на нефть 2000 40 Комфортным диапазоном цен на углеводородное сырье является уровень 40-70 1000 20 Цены низки, НК расходуют задел 0 1970 1980 1990 рынок находится в настоящее время. При этом теперь уже постоянно растущее 0 1994 долл. США за баррель . Это как раз тот диапазон цен, у верхней границы которого 1998 2003 2008 давление на НК будет оказывать исчерпание советского задела, что делает рост геологоразведки практически безальтернативным. Рентабельность Крупные иностранцы Ожидается, что в геологоразведочной индустрии конкурентный ландшафт претерпит значительные изменения: -уйдут малые независимые компании, выбравшие стратегию ценового демпинга и в наибольшей степени пострадавшие от кризиса; Крупные независимые -расширится присутствие крупных иностранных игроков, привлекаемых перспективами рыночного роста; Малые компании -усилятся крупные независимые компании, сохранившие производственный потенциал и имеющие доступ к финансированию; Кэптивы Масштаб © Апрель 2010 - дезинтеграция кэптивного сегмента и его поглощение независимыми компаниями; - выход на рынок создаваемых госкомпаний и, возможно, их агрессивный рост. 3. ОПИСАНИЕ КОМПАНИИ © Апрель 2010 Положение в отрасли (1) Теория (2) Определение перспективных площадей 10 В настоящее время ПГРЭ является подрядчиком на проведение полного цикла строительства параметрических, оценочных и поисково-разведочных скважин для изучения геологического строения площадей и получения полной геолого-геофизической информации. ПГРЭ специализируется на разведочном бурении и последующей интерпретации полученных данных (схема слева); ни один метод разведки (такой, как сейсморазведка ), кроме бурения не дает 100%-го понимания о наличии промышленных запасов нефти и (3) Сейсморазведка газа на определенном участке; от ПГРЭ зависит примет нефтегазовая компания решение о разработке недр или свернет деятельность на данном участке, и такая работа хорошо оплачивается. Большинство «старых» отрасли привлекает новых мощных игроков, например, компанию «Евразия», - крупнейшего тыс. м. (5) Геофизика (7) Обустройство подрядчика на рынке эксплуатационного бурения . (4) Разведочное бурение ПГРЭ «КОНГЛОМЕРАТ» геологоразведочных компаний утратили свой потенциал, в то же время стратегическая перспективность (6) Эксплуатационное бурение Весь цикл работ можно 140,0 производить в составе 120,0 конгломерата, но у него 100,0 выше риски (например, 80,0 зависимость от 60,0 «своего» поставщика 40,0 оборудования). 20,0 ПГРЭ занимает 75,9% рынка 112,8 100,5 разведочных и 54,3 61,2 геофизических работ в 28,4 (46,3%) 49,2 (49,0%) 61,4 (54,4%) Тюменской 41,2 (75,9%) области. 0,0 2005 2006 проходка всего 2007 2008 проходка ПГРЭ Основные конкуренты: Основные заказчики : ООО «ТНК-Уват», ЗАО «Радонеж Петролеум», ОАО «Аганнефтегазгеология», ООО «Обское НГРП», ООО Департамент по нефти, газу и минеральным ресурсам ХМАО, ООО «Красноленинскнефтегаз», ООО «Норд-Ост-Гео», ООО «Уфимское УБР», «РН-Юганскнефтегаз», ООО «Газпромнефть-Хантос», ООО ОАО «Славнефть-Мегионнефтегазгеология», ООО " Буровая компания «Бурнефтегаз», Департамент недропользования и экологии «Евразия» Тюменской области, ОАО «ТНК-ВР». © Апрель 2010 География деятельности и маркетинговая стратегия ХАНТЫ-МАНСИЙСКИЙ АВТОНОМНЫЙ ОКРУГ х 14 КРАСНОЯРСКИЙ КРАЙ х 10 ТЮМЕНСКАЯ ОБЛАСТЬ ТОМСКАЯ ОБЛАСТЬ х 12 ОМСКАЯ ОБЛАСТЬ НОВОСИБИСРКАЯ ОБЛАСТЬ х2 © Апрель 2010 11 Стратегия Компании: задачи развития 12 СТРАТЕГИЯ РАЗВИТИЯ КОМПАНИИ ПО НАПРАВЛЕНИЯМ НА 2010-2015 ГОДЫ Поисково-разведочное бурение Эксплуатационное бурение Выход на годовой объем бурения более 200,000 метров к 2014 гг. Выход в новые регионы: Томская область, Красноярский край, юг Тюменской области и Омская область (в перспективе) Модернизации и сертификация буровых установок Укрепление позиции «компания выбора» для всех основных нефтяных компаний, работающих в регионе Приобретение мобильной установки для бурения скважин глубиной 1800-2400 м Финансирование оборотного капитала – повышение конкурентной привлекательности при участии в тендерах © Апрель 2010 Расширение спектра услуг за счет работ по обустройству месторождения Геофизические услуги Выход на рынок оказания геофизических услуг Приобретение буровой установки для эксплуатационного бурения Приобретении геофизического оборудования и программного обеспечения Переоснащение действующего учреждения дополнительного профессионального образования Активное сотрудничество с научными центрами: ТННЦ, ЗапСибНИИГГ, НАЦ РН им. Шпильмана Менеджмент и персонал (1/2) Генеральный директор Алексеев Юрий Павлович Родился 10 декабря 1965 года. Закончил Тюменский индустриальный институт по специальности «Автомобили и автомобильное хозяйство» в 1998 г Прошел профессиональную переподготовку в Межотраслевом институте повышения квалификации и переподготовки руководящих кадров академии им. Г.В. Плеханова по программе «Менеджмент», специализация «Стратегический менеджмент» в 2004 году. Работал исполнительным директором ЗАО «ПНГРЭ». С 2004 года по настоящее время – генеральный директор ООО «Правдинская геологоразведочная экспедиция» Заслуженный геолог ХМАОЮгры (2009) © Апрель 2010 Главный геолог - Борисенко Ирина Евгеньевна Родилась 5 июля 1961 года. Закончила Тюменский индустриальный институт по специальности «Инженер-геолог» в 1983 г. Прошла курсы повышения квалификации «Современные методы геофизических исследований скважин» г.Тюмени в 1987 г, 1990г, 2006г. Работала операторомколлектором цеха бурения, техником – геологом районной инженерно – технологической службы, геологом того же цеха, начальником геологического отдела, главным геологом ООО «ПНГРЭ» С 2004 года по настоящее время – главный геолог ООО «Правдинская геологоразведочная экспедиция» Заслуженный геолог ХМАО-Югры 2008г. Главный инженер - Шаехов Наиль Асфарович Родился 3.01.1955г. д.Иштибаево, Мишкинского района, республика Башкортстан Образование: Уфимский нефтяной институт по специальности горный инженер закончил в 1977г. С 1977года начал работу в Правдинской нефтеразведочной экспедиции в качестве помощника бурильщика. С 1996года по настоящее время работает главным инженером Правдинской геологоразведочной экспедиции. Награды: награжден медалью « За освоение недр Западной Сибири», почетной граматой Думы ХМАО-Югра, почетными грамотами главы ХантыМансийского района, грамотами предприятия. 13 Финансовый директор Бондарь Юрий Андреевич Родился 11 февраля 1964 года. Закончил Тюменский государственный университет по специальности «инженерэкономист» в 1995 г Находился на службе в федеральных органах налоговой полиции. Работал начальником отдела налогового контроля в налоговом управлении департамента финансов, главным бухгалтером на «Опытном заводе металлоизделий», директором ООО «Бизнес парк», финансовым директором ЗАО «ПНГРЭ». С 2004 года по настоящее время – финансовый директор ООО «Правдинская геологоразведочная экспедиция» Менеджмент и персонал (2/2) млн. руб. В ПГРЭ создана и применяется уникальная система мотивации персонала, 2500 которая нацелена на обеспечение качества и повышение производительности труда. Система построена на горизонтальных связях между подразделениями 2000 Компании и предусматривает постоянную оценку «смежниками» в рамках Доходы технологических цепочек качества работы друг друга. Данные оценки 1500 непосредственно влияют на размер оплаты труда. Такая система мотивации 1000 обеспечивает эффективный контроль на уровне исполнителей за качеством и ФОТ сроками выполнения работ на каждом технологическом этапе. 500 Верхний график слева демонстрирует, что с 2005 по 2008 гг. доходы ПГРЭ росли значительно быстрее, чем фонд оплаты труда – нормальная ситуация для 0 2005 2006 2007 2008 2009 любой компании, в которой выстроена и работает адекватная система мотивации на всех уровнях: от рабочих до руководства. Все нацелены на достижение единого результата. млн. руб. Нижний график слева демонстрирует изменение фонда оплаты труда по 300 250 активно управляет величиной ФОТ для достижение ключевых показателей 221 вспомогательный 200 основной персонал 131 54 91 61 30 Основная концепция мотивации всех работников ПГРЭ: сначала доход и качество, а потом – оплата труда. 125 100 23 137 129 102 деятельности 232 214 персонал 150 50 категориям работников. Данный график также подчеркивает, что компания 240 И верхний и нижний графики достаточно явно демонстрируют зависимость АУП 36 ФОТ от величины доходов, что объясняет сокращение объема ФОТ на 44% в 2009г. по сравнению с 2008г. 0 2005 2006 2007 2008 2009 Следует отметить, что на базе ПГРЭ имеются учреждения дополнительного профессионального образования, что позволяет готовить собственные кадры и обеспечить расширение деятельности © Апрель 2010 14 Продажи и маркетинг 15 Продажи Компании: факт и прогноз, млн. руб. КОМПАНИЯ СЕГОДНЯ 4,753 4,236 CAGR = 36% 3,682 составила более 7% 2,867 1,376 1,671 Оборот Компании в период с 2005 по 2008 год рос высокими темпами (CAGR = 36%), преодолев отметку 1,900 млн. руб. 1,913 920 757 По данным 2008 года доля Компании на рынке разведочного бурения в России 1,024 Падение продаж в 2009 году обусловлено сворачиванием инвестиционных программ крупными нефтяными холдингами в период кризисных явлений в мировой экономике и невысоких цен на нефть 2005 2006 2007 2008 2009 2010П 2011П 2012П 2013П 2014П Разведочное бурение Геофизические услуги Эксплуатационное бурение предприятий вертикально-интегрированного Холдинга ТНК-ВР КОМПАНИЯ ЗАВТРА Структура клиентского портфеля, % ФАКТ, 2009г. ПРОГНОЗ, 2010г. (контракты) ТНК ВР, 32% Роснефть 10% Соровскнефть, 14% © Апрель 2010 Газпромнефть Хантос, 18% Газпромнефть 30% годовой выручке более 5,000 млн. руб. Основные мероприятия программы: – наращивание объемов разведочного бурения, преодоление отметки в 70,000 метров в год в 2012 году; ТНК ВР 41% Роснефть, 11% Среднесрочная программа развития Компании на период с 2010 по 2015 годы предполагает достижение в 2014 году отметки в 200 тыс. метров бурения в год при Бурнефтегаз 19% Прочие, 25% Исторически до 75% выручки Компании формировалось за счет заказов от – выход в новые перспективные регионы: Томская область, Красноярский край, Омская область – выход на рынок эксплуатационного бурения – оказание геофизических услуг сторонним организациям – диверсификация клиентского портфеля, снижение зависимости от крупных заказчиков Операционная деятельность Поисковый этап включает три стадии: (1) региональные геологические /геофизические работы; (2) подготовка площадей к глубокому поисковому бурению; (3) поиски месторождений. На 1-й стадии выявляются возможные нефтегазоносные зоны, дается оценка их запасов и устанавливаются первоочередные районы для дальнейших поисковых работ. На 2-й стадии производится более детальное изучение нефтегазоносных зон геологическими и геофизическими методами. Преимущество при этом отдается сейсморазведке, которая позволяет изучать строение недр на большую глубину. На 3-й стадии производится бурение поисковых скважин. Первые поисковые скважины для изучения всей толщи осадочных пород бурят на максимальную глубину. После этого поочередно изучают каждый слой месторождений, начиная с верхнего. В результате ОСЕНЬ Участие в тендерах. Заключение контрактов на следующий год. Бурение: контракты текущего года Осень ЗИМА Подготовка к исполнению контрактов текущего года дается предварительная оценка запасов и составляются рекомендации по их дальнейшей разведке. Разведочный этап осуществляется в одну стадию. Основная цель этого этапа – подготовка месторождений к разработке. В процессе разведки должны быть оконтурены Зима залежи, коллекторские свойства продуктивных горизонтов. По завершении разведочных работ подсчитываются промышленные запасы и даются рекомендации по вводу месторождений в разработку. Лето ЛЕТО Бурение: контракты текущего года Весна ВЕСНА Бурение: контракты текущего года Сезонность работ оказывает на деятельность ПГРЭ значительное влияние. В течение осеннего периода формируется портфель заказов на весь следующий год, поэтому ПГРЭ уделяет особое внимание подготовке и участию в тендерах, а также заключению всех необходимых контрактов для успешного выполнения взятых на себя обязательств. В течение остальных трех сезонов ПГРЭ сосредотачивается на исполнении ткущих Источники: ИЦ «Минерал», ТНК-ВР © Апрель 2010 обязательств по контрактам. 16 Активы и финансирование (1/2) Объем разведочного бурения (тыс.м.) и резерв мощностей 96 84 84 84 84 96 96 96 96 17 Ключевыми активами для Компании является буровое оборудование. На сегодняшний день Компания насчитывает 38 буровых установок для поисково-разведочного 84 бурения, большая часть которого приобреталась во времена СССР (для сравнения: чтобы 69 65 64 37 63 84 79 74 сформировать производственную базу аналогичную ПГРЭ, может понадобиться не менее 20 млрд. руб.) 84 Большое внимание в Компании уделяется поддержанию буровых установок в рабочем состоянии и проведению регулярной модернизации, ежегодно на эти цели тратится в 30 среднем более 70 млн.руб. 2005 2006 2007 2008 2009О 2010П 2011П 2012П 2013П 2014П Объем разведочного бурения Максимальная мощность На сегодняшний день имеющиеся мощности позволяют бурить до 84 тыс. м разведочных скважин ежегодно, в среднем резерв мощностей до 2009 года составлял Фактические данные об объемах капвложений, млн. руб. 30%. В среднесрочной перспективе увеличение объемов разведочного бурения 232 позволит довести загрузку мощностей до целевого уровня в 85-90%. Загрузка свыше 239 данного уровня неэффективна: в значительной степени возрастают логистические издержки и снижается мобильность, 146 111 123 тем самым нивелируя весь положительный эффект. Выход на рынок эксплуатационного бурения и оказания геофизических услуг потребует дополнительных капиталовложений, общий объем которых оценивается в сумму более 370 млн. руб. Инвестиционный план в соответствии со среднесрочной программой развития Компании рассчитан на 5 лет и предполагает: Инвестиционный план*, млн. руб. Направления инвестирования 1 2 3 4 5 6 7 8 9 Приобретение ЭУК (эксплуатационное бурение) (1 шт.) Модернизация БУ (10 шт.) Приобретение мобильной БУ Приобретение бурового оборудования: Приобретение геофизического оборудования и техники Компьютеры и связь Приобретение техники (авто., трактора, спецтехника) Емкостной парк (1600 м3) Жилой фонд (2 компл.): вагон-дом- 2011П 2012П 2013П 2014П Итого 127.1 101.0 34.6 84.7 83.3 23.7 67.8 58.7 6.0 67.8 8.5 3.0 67.8 - 127.1 203.4 84.7 251.5 67.4 4.2 44.8 1.7 65.6 1.7 8.8 1.7 - - 9.3 119.3 - 8.5 17.4 - - - 8.5 17.4 311.8 * в ценах 2009 года, без НДС © Апрель 2010 – модернизацию не менее 10 буровых установок для поисково-разведочного 2010П 285.0 143.0 81.0 67.8 888.5 бурения; – приобретение мобильного станка для поисково-разведочного бурения; – приобретение буровой установки для эксплуатационного бурения; – инвестиции в геофизическую партию. Активы и финансирование (2/2) Структура оборотного капитала, млн. руб. Оборотный капитал, млн. руб. 2005 2006 2007 2008 2009 Дебиторская задолженность 127 344 658 280 265 Запасы Кредиторская задолженность 103 487 712 594 708 - 347 - 892 - 1,311 - 873 - 913 Чистый оборотный капитал - 117 - 62 58 Оборотный капитал, % 2005 2006 2007 2008 2009 Дебиторская задолженность, % от выручки 17% 25% 39% 15% 29% Запасы, % от затрат 14% Кредиторская задолженность, % от затрат Чистый оборотный капитал, % от выручки 42% 48% 78% 15% 4% 45% 83% 3% 1 60 37% 54% ведется мониторинг макроэкономических и рыночных условий. Кредиторская задолженность является для Компании одним из основных источников финансирования текущей операционной деятельности. Оптимальный уровень запасов на конец год, предоставляющей Компании максимальную гибкость в тендерный период, определен на отметке 50-55% от 99% 7% Менеджмент уделяет особое внимание управлению оборотным капиталом Компании: определены оптимальные уровни для отдельных элементов оборотного капитала, планируемого объема затрат на будущий год. 127% 0% 18 Рост дебиторской задолженности в 2009 году, в первую очередь, обусловлен ужесточением условий участия в тендерах: (1) отказ от авансирования, (2) увеличения Уровень долговой нагрузки, млн. руб. сроков оплаты. 4.6 x 3.8 x 2.0 x 0.1 x уровне: отношение Чистого Долга к EBITDA не превышало средних отраслевых 0.5 x 384 4 113 2005 2006 413 355 2007 2008 2009 Сумма на Сумма на 31.12.09г, 29.03.10г, млн. руб. млн. руб. Став ка,% Срок погашения 120 95 23% КБ Стройлесбанк (ООО) 200 200 19% 70 70 18% 21.12.2010 100 млн. руб. - 25.11.2010 50 млн. руб. - 29.10.2010 40 млн. руб. - 10.12.2010 26.10.2012 390 365 н/д н/д © Апрель 2010 последней реорганизации Компанией не было допущено ни одной просрочки по того, в 2007 году Компания получила статус VIP клиента в Сбербанке России. АК Сберегательный банк РФ (ОАО) ИТОГО Менеджмент ответственно подходит к управлению долгом Компании: с момента погашению основного долга и процентов по собственным заимствованиям. Более Чистый долг/EBITDA Структура заимствований ОАО СКБ-Банк значений, Компания успешно справлялась с обслуживанием долга. Чистый долг Кредитор Долговая нагрузка Компании в течение последних 4 лет находилась на приемлемом Прогнозные операционно-финансовые показатели (1/4) Поисково-разведочное бурение: объемы, стоимость 100 94 85 115 107 Выход в новые регионы, модернизация существующего 19 бурового оборудования и приобретение нового позволит уже к 2012 году выйти на докризисные объемы годового разведочного бурения и преодолеть отметку в 79,000 метров проходки или 26 скважин 32 84 79 74 12 24 84 26 28 28 Приобретение буровой установки для эксплуатационного бурения позволит в 2012 году выйти на проектную мощность в 108,000 метров проходки в год 2010П 2011П 2012П Проходка, тыс.м. 2013П 2014П или 36 скважин Объем бурения, кол-во скважин Цена (без НДС), млн. руб. / скважина специализированного оборудования и программного обеспечения, Эксплуатационное бурение: объемы, стоимость переоснащения учреждения дополнительного - позволит выйти на рынок 37 33 оказания геофизических услуг и ежегодно давать более 30 млн. руб. 29 выручки, начиная с 2012 года 25 108 120 108 24 0 2010П 2011П Проходка, тыс.м. 36 2012П 40 36 2013П Объем бурения, кол-во скважин 2014П Цена, млн. руб. / скважина Выручка по видам услуг, млн. руб. 38 34 25 590 1,024 2,252 2010П 2011П Поисково-разведочное бурение © Апрель 2010 1,190 1,037 2,610 3,008 2012П 2013П Эксплуатационное бурение Реализация среднесрочной программы развития Компании позволит в 2014 году преодолеть отметку в 200,000 метров проходки в год при годовой 72 0 Развитие собственной геофизической партии: приобретение 42 1,492 3,219 2014П Геофизические услуги выручке в 4,7 млрд. руб. Прогнозные операционно-финансовые показатели (2/4) Финансовые показатели 56.2% В 2009 году Компания имеет в структуре выручки только Gross Margin, % сегмент поисково-разведочного бурения с рентабельностью EBITDA Margin, % производства 36%, и с учетом общепроизводственных расходов оценка 39.7% 34.5% 33.2% 31.2% 28.7% 26.9% 35.8% валовой рентабельности Компании составляет 26,2%. 30.4% С 2010 года в структуре выручки Компании планируется присутствие новых 23.8% Net Income Margin, % 19.8% 18.3% 17.0% 19.7% 13.9% видов деятельности: эксплуатационного бурения (13%) и геофизических услуг (1%). К концу 2014 года доля сегмента поисково-разведочного бурения сократится с 87% до 71%, при том что доля эксплуатационного бурения 2,867 1,024 406 682 2010П 1,218 992 2011П 4,753 4,236 3,682 2012П 2013П Выручка увеличится с 13% до 28%. Рост рентабельности поисково-разведочного 1,446 2014П EBITDA бурения с 36% до 39,5% и эксплуатационного бурения с 38% до 41,5% приведут к увеличению всех показателей рентабельности Компании за 2010-2014гг. Структура себестоимости по видам услуг, 2009 факт ПОИСКОВО-РАЗВЕДОЧНОЕ БУРЕНИЕ вспом. прово 21.6% землеполние 1.1% транспортны е услуги 14.7% геофизическ ие исследовани я 3.3% © Апрель 2010 прочие 0.6% ЭКСПЛУАТАЦИОННОЕ БУРЕНИЕ авиауслуги 13.3% оплата труда 12.5% ЕСН 2.3% сырье и материалы 30.7% прочие 0.8% вспом. прово 10.0% авиауслуги 12.3% Главными составляющими себестоимости производства на 2010-2014гг. по основному виду деятельности – поисково- Оплата труда 17.2% ЕСН 3.1% разведочному бурению – являются сырье и материалы(30,7%), расходы на оплату труда(12,5%), транспортные(14,7%) и авиауслуги(13,3%). Также имеются статьи затрат: геофизические исследования(3,3%) и землепользование(1,1%). По мере развития собственного геофизического подразделения предполагается снижение затрат на геофизику не менее 40%. транспортны е услуги 14.4% По эксплуатационному бурению доли основных составляющих сырье и материалы 42.1% себестоимости оцениваются следующим образом: сырье и материалы (42,1%), оплата труда(17,2%), транспортные (14,4%) и авиауслуги (12,3%). 20 Прогнозные операционно-финансовые показатели (3/4) Unlevered Free Cash Flow, млн. руб. • 933 Моделирование свободных денежных потоков в 2010-2014гг. показывает, что по базовому сценарию ожидаемый дефицит денежных 751 средств Компании в 2010 году с учетом инвестиционной программы и 481 вложений в рабочий капитал достигает 1474 млн. рублей. Но уже с 2012 года Компания начинает генерировать достаточные денежные потоки и к концу 2014 года Unlevered Free Cash Flow достигает 1038 млн. рублей. -166 -424 2011П 2010П 2012П 2013П 2014П • Денежный поток Участникам выходит в положительную область к 2011 году и в 2014 году ожидается на уровне 1117 млн.руб. Денежный поток Участникам, млн. руб. 1,014 847 644 • Отношения чистого долга и долговых обязательств к прибыли EBITDA сокращаются за период 2010-2011гг. с 1,1 раза до 0,7 и 0,8 раза соответственно. В 2012-2014гг. Показатель Gross Debt /EBITDA 2010П стабилизируется на уровне 0,8 на фоне сохранения доли долговых -213 -335 2011П 2012П 2013П обязательств в активах около 17%. Увеличение показателя EBITDA и 2014П снижение инвестиций CAPEX в прогнозном периоде приведут к Финансовые ковенанты снижению показателя Gross Debt /(EBITDA – CAPEX) c 1,8 до 0,9 раза. 2010П 2011П 2012П 2013П 2014П Net Debt / EBITDA 0.2 x 0.8 x 0.1 x - - Gross Debt / EBITDA 0.7 x 0.8 x 0.8 x 0.8 x 0.8 x Net Debt / (EBITDA - CAPEX) 0.9 x 1.7 x 0.2 x - - Gross Debt / (EBITDA - CAPEX) 3.4 x 1.7 x 1.0 x 0.9 x 0.9 x OFCF / Interest Cover - - 6.1 x 7.3 x 7.5 x OFCF / Debt Service - - - - - © Апрель 2010 • Стабилизация уровня долговой нагрузки и значительное увеличение денежного потока от основной деятельности (OFCF) в 2012-2014гг. приведут к росту коэффициента покрытия процентных платежей с 2,3 до уровня 7 раз. 21 Прогнозные операционно-финансовые показатели (4/4) Прогнозные формы финансовой отчетности, млн. руб. Отчет о Прибылях и Убытках, млн. руб Реа лиа зция Производственные за тра ты Gros s Profi t G&A EBITDA Износ и Амортиза ция ОС Прочие доходы / (ра сходы) Опера ционна я Прибыль (EBIT) Фина нсовые доходы Фина нсовые ра сходы Итого Фина нсова я Прибыль Прибыль до на логообложения На лог на прибыль Чиста я Прибыль Дивиденды Чиста я Прибыль после ра спределения 2010П 2013П 2014П 52% по сравнению с прошлым годом до 0.9 млрд. руб. - 3,681.7 2,459.1 - 4,236.0 2,774.7 - 4,752.5 3,052.5 В 2010 году ожидается стабилизация объема доходов, генерируемых - 574.9 168.8 - 893.9 211.7 - 1,222.6 230.5 - 1,461.4 243.6 - 1,700.0 253.9 Компанией: реализация составит 1.0 млрд. руб. 406.1 91.4 - 682.2 108.3 - 992.1 129.4 - 1,217.8 141.0 - 1,446.2 148.0 - 314.7 69.8 69.8 - 573.8 77.3 77.3 - 862.6 81.6 81.6 - 1,076.8 106.1 106.1 - 1,298.2 127.9 127.9 244.9 42.0 202.9 202.9 496.6 99.3 397.2 397.2 781.1 156.2 624.8 624.8 970.7 194.1 776.6 776.6 1,170.3 234.1 936.2 936.2 - - 2010П Отчет о Движении Денежных Средств, млн. руб 2011П 2,055.1 1,020.7 646.3 2,046.9 1,139.1 1,493.3 2,019.7 1,271.5 2,507.1 2,199.5 1,897.5 293.1 8.9 2,869.4 2,294.7 565.7 8.9 3,722.2 2,919.6 793.6 8.9 4,679.3 3,696.2 974.2 8.9 5,798.3 4,632.4 1,156.9 8.9 2,199.5 2,869.4 3,722.2 4,679.3 5,798.3 2011П - 190.5 319.0 42.0 0.3 145.1 69.8 2012П 573.8 108.3 - 635.9 355.6 98.9 408.2 77.3 2013П 862.6 129.4 - - 133.9 204.3 156.2 497.6 81.6 2014П 1,076.8 141.0 - - 118.4 132.8 194.1 772.4 106.1 • К концу 2014 года ожидается, что объем выручки вырастет более, чем в 5 раз (до 4.8 млрд. руб.) по сравнению с 2009 годом. • В течение 2010-2014 валовая рентабельность должна быть не менее 30%; рентабельность по EBITDA – не менее 20%. EBITDA к 2014 году должна вырасти в 13 раз по сравнению с 2009 годом: с 0.1 млрд. руб. до 1.4 млрд. руб. 2014П 1,980.2 886.8 2.4 314.7 91.4 - 2013П 1,733.0 250.9 0.4 215.2 2010П - 2012П 1,298.2 148.0 - - 132.4 120.7 234.1 959.0 127.9 127.9 182.7 - 69.8 120.0 550.0 - 77.3 272.6 - 81.6 227.9 - 106.1 180.6 - Итого Изменения за Период Денежные Средства НП 430.0 215.1 0.1 272.6 212.8 215.2 227.9 643.9 2.4 180.6 847.0 646.3 182.7 1,013.8 1,493.3 Денежные Средства КП 215.2 2.4 646.3 1,493.3 2,507.1 © Апрель 2010 Выручка Компании за 2009 год сократилась на 2,867.3 1,973.4 - Внеоборотные а ктивы Фина нсовые а ктивы Чистый оборотный ка пита л На копленный НДС На лог на прибыль Денежные средства Итого Активы Собственный Ка пита л Долговые обяза тельства Отложенные на логовые обяза тельства Итого Пассивы Итого Долговое Фина нсирова ние Прочие фина нсовые инвестиции Взносы уча стников в УК / (Обра тный Выкуп а кций) Дивиденды • 2012П 1,023.7 448.8 - Баланс, млн. руб EBIT (-) Амортиза ция Инвестиции в Оборотный ка пита л Инвестиции в опера ционные а ктивы На лог на прибыль НДС Итого денежный поток от основной деятельности Фина нсовые доходы Фина нсовые ра сходы 2011П Анализ структуры прогнозной баланса за 2009г. показывает, что увеличение доли внеоборотных активов в общей сумме активов с 34% до 64% и сохранение этой доли в активах в 2010 году на уровне 61%. Также доля собственного капитала в пассивах вырастет в 2009 году до оптимального уровня 50% в результате проведения переоценки внеоборотных активов, и в 2010 году ожидается увеличение этой доли до 70%. Уровень долговой нагрузки до конца 2014 года остается постоянным, что способствует сохранению финансовой устойчивости предприятия. Доля кредиторской задолженности в пассивах снизится в 2010 году до 12,4% и практически не изменится до конца 2014 года. Доля долговых обязательств в пассивах в период 2010-2014гг. сохраняется на одном уровне 16-17%. 22 Инвестиционное предложение и стратегия для Инвестора ПГРЭ занимает значимую долю рынка с долгосрочным потенциалом роста, на котором присутствуют компании, которые могут выступить в Продажа Компании стратегическому инвестору Инвестиционное предложение Инвестор приобретает от до 100% уставного капитала путем приватизация таким источником так же являться не будет. Для целей реализации данной стратегии Инвестором соглашение о совместной продаже Приобретение может Стратегия для инвестора осуществляться в несколько (предполагаемый горизонт этапов. Средства направляются инвестирования 3-5 лет): структуры рабочего капитала и избытка качественных активов для поглощения, действующие акционеры готовы заключить с вложения денежных средств. на цели увеличения/изменения качестве стратегического инвестора. На рынке нет Компании. К 2013-2014 году выручка ПГРЭ составит Проведение IPO Компании порядка 180 млн.долл. США. Несмотря на то, что добыча углеводородов является ключевым реализацию инвестиционной сектором российской экономики, на фондовом программы. Стоимость рынке существует дефицит компаний, приобретаемой доли обслуживающих данный сектор. Предложение определяется на основе ПГРЭ безусловно будет интересно инвесторам. согласованной сторонами оценки Компании с учетом ее плана Государство приступило к реализации стратегии, развития направленной на консолидацию и развитие своих Продажа Компании госкомпании активов в геологоразведке. Покупка частных компаний, успешно работающих в данном секторе, может стать составной частью данной стратегии, что подтверждается действиями государства в других отраслях экономики. © Апрель 2010 23 КОНТАКТНАЯ ИНФОРМАЦИЯ Генеральный директор: Юрий Павлович Алексеев +7 (3467) 374 801 © Апрель 2010 24