Р - Ассоциация Профессиональных Страховых Брокеров

advertisement

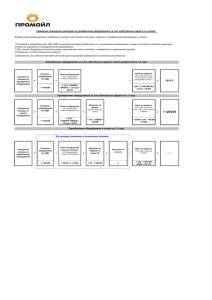

Особенности налогообложения страховых брокеров в 2015 г. И перспективы налогообложения в 2016 г. Романова Марина Владимировна Советник государственной налоговой службы, профессор НОУ МФПУ «Синергия» , д.э.н. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Налог на добавленную стоимость (гл. 21 НК РФ) Федеральный закон от 28.06.2013 N 134-ФЗ, Федеральный закон от 20.04.2014 N 81-ФЗ, Федеральный закон от 21.07.2014 N 238-ФЗ, Федеральный закон от 04.11.2014 N 347-ФЗ, Федеральный закон от 24.11.2014 N 366-ФЗ, Федеральный закон от 29.11.2014 N 382-ФЗ, Федеральный закон от 29.12.2014 N 452-ФЗ 2 НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (ГЛ. 21 НК РФ) . - 1.Вычет входного и импортного НДС можно заявить в любом квартале в течение 3 лет после принятия на учет приобретенных товаров, работ, услуг или имущественных прав (п. 1.1 ст. 172 НК РФ). 2.С 2015 г. уплачивать НДС надо уплачивать не позднее 25-го числа каждого из 3 месяцев квартала, следующего за истекшим кварталом (п. 1 ст. 174 НК РФ) 3. Декларацию по НДС в налоговую инспекцию представлять не позднее 25-го числа месяца (п. 5 ст. 174 НК РФ), 4.Покупая имущество банкрота, теперь не надо беспокоиться о том, кто должен платить НДС: продавец или покупатель. С 1 января 2015 г. такие операции освобождены от НДС (подп. 15 п. 2 ст. 146 НК РФ). 3 5. Плательщики НДС не обязаны вести журнал учета счетов-фактур (п. 3 ст. 169 НК РФ). 6. Посредники, экспедиторы и застройщики продолжают вести журнал учета счетов-фактур (п. 3.1 ст. 169 НК РФ). 7. Установлены источники, сведения из которых включаются в декларацию по НДС (п. 5.1 ст. 174 НК РФ) 8. Вычет может быть предоставлен в периоде принятия товаров (работ, услуг) на учет, но до окончания срока предоставления декларации за указанный налоговый период (абз. 2 п. 1.1 ст. 172 НК РФ). 9. Начиная с 01.01.2015 введена Статья 171.1. Восстановление сумм налога, принятых к вычету в отношении приобретенных или построенных объектов основных средств (введена Федеральным законом от 24.11.2014 N 366-ФЗ) Особенности камеральных проверок по НДС с 2015 г. • с 1 января 2015 года вступили в силу поправки в пункт 8.1 статьи 88 и пункт 1 статьи 92 Налогового кодекса, внесенные Федеральным законом от 28.06.13 № 134-ФЗ. Согласно указанным нормам, с этого года у инспекторов появились новые полномочия в рамках проведения камеральной проверки деклараций по НДС. Так, если в ходе проверки выявлены противоречия и несоответствия, свидетельствующие о занижении суммы НДС к уплате или о завышении суммы налога к возмещению, то налоговики вправе: • истребовать счета-фактуры, первичные и иные документы, относящиеся к операциям, сведения о которых указаны в декларации (например, договоры) — пункт 8.1 ст. 88 НК РФ; • осуществлять осмотр территорий, помещений, документов и предметов (п. 1 ст. 92, п. 1 ст. 91 НК РФ). Прежде осмотр в рамках камеральной проверки суды признавали незаконным ( «Суд признал незаконным осмотр помещений налогоплательщика во время камеральной проверки Налог на добавленную стоимость (гл. 21 НК РФ) • Страховые брокеры, применяющие УСН, заполняют разделы 10 или 11 декларации по НДС, если от своего имени оказывают посреднические услуги по операциям , которые подлежат налогообложению НДС. • Операции по страхованию освобождены от налогообложения пп. 7 п. 3 ст. 149. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Налог на доходы физических лиц (гл. 23 НК РФ) Федеральный закон от 28.12.2013 N 420-ФЗ, Федеральный закон от 04.10.2014 N 285-ФЗ, Федеральный закон от 24.11.2014 N 366-ФЗ, Федеральный закон от 24.11.2014 N 368-ФЗ, Федеральный закон от 29.11.2014 N 382-ФЗ, Федеральный закон от 24.11.2014 N 376-ФЗ 7 НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (ГЛ. 23 НК РФ) . 1) стандартные налоговые вычеты (ст. 218 НК РФ); 2) социальные налоговые вычеты (ст. 219 НК РФ); 3) имущественные налоговые вычеты (ст. 220 НК РФ); 4) профессиональные налоговые вычеты (ст. 221 НК РФ). 5) С 1 января 2015 г"Инвестиционные налоговые вычеты 8 НДФЛ В отношении взносов по договору добровольного страхования жизни, заключенному на срок не менее пяти лет, можно получить социальный вычет по НДФЛ ст 219 Повышена ставка НДФЛ с дивидендов Ставка НДФЛ с дивидендов теперь составляет 13 процентов. Она применяется, даже если дивиденды начислены до нового года, а выплачены в 2015 году. Несмотря на то что ставка такая же, как и по доходам с зарплаты, налоговую базу по дивидендам надо считать отдельно. То есть дивиденды не надо учитывать при расчете лимита 280 тыс. рублей для стандартных вычетов. Кроме того, к доходам в виде дивидендов вычеты не применяются. Поэтому доходы надо записать в отдельном разделе 3 справки 2-НДФЛ Пункт 4 статьи 224, абзац 2 пункта 2, абзац 2 пункта 3 ст. 210 НК РФ (в ред. Федеральног о закона от 24.11.14 № 366-ФЗ) С 1 января 2015 года 9 НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ (ГЛ. 23 НК РФ) В 2016 Г. . Доход механизм Удержанный НДФЛ должен быть перечислен не п. 6 ст. 226 позднее даты, следующей НК РФ , за днем выплаты дохода начиная с 2016 г. Удержанный НДФЛ с отпускных и пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком). перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены. . ОСнование (пп. 6 п. 1 ст. 223 НК РФ последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки в виде материальной выгоды от экономии на процентах по заемным средствам 10 Расчеты 2-НДФЛ Добавлено поле "«Номер корректировки». Добавлено поле "Статус налогоплательщика". Теперь статусов стало 6, вместо 3. Добавились инвестиционные и социальные вычеты. Добавилась графа для отражения фиксированных авансовых платежей по патенту и уведомление, подтверждающие их. 6-НДФЛ Раздел 1 Величина удержанного налога НДФЛ Раздел №2 – обозначаются конечные суммы полученного физическими лицами дохода, а также учтенного НДФЛ (доход и вычеты) Раздел 3 вычеты Начиная с отчетности за 2015 , До 1 апреля следующего не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, Приказ ФНС России от 30.10.2015 N ММВ-711/485@ Приказом ФНС России от 14.10.2015 N ММВ-711/450@ ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Налог на прибыль организаций (гл. 25 НК РФ) Федеральный закон от 28.12.2013 N 420-ФЗ, Федеральный закон от 21.02.2014 N 17-ФЗ, Федеральный закон от 20.04.2014 N 81-ФЗ, Федеральный закон от 23.06.2014 N 167-ФЗ, Федеральный закон от 24.11.2014 N 366-ФЗ, Федеральный закон от 29.11.2014 N 382-ФЗ, Федеральный закон от 24.11.2014 N 376-ФЗ 12 Налог на прибыль Из налогового учета исключен метод ЛИФО Компании больше не смогут списывать стоимость материалов и товаров методом ЛИФО (последним пришел — первым выбыл). В бухучете такого метода нет давно. Поэтому в учетной политике на 2015 год надо выбрать любой другой метод — ФИФО, по средней стоимости или по стоимости единицы запасов (см. рекомендации по выбору в статье) Пункт 8 статьи 254, подпункт 3 пункта 1 статьи 268 НК РФ (в ред. Федерального закона от 20.04.14 № 81ФЗ) С 1 января 2015 года Стоимость недорогих материалов можно списывать постепенно Списывать стоимость инструментов, инвентаря, спецодежды и другого неамортизируемого имущества теперь можно не сразу, а постепенно. Способ списания компания вправе выбрать сама. Например, пропорционально объему выпущенной продукции или исходя из сроков использования актива. То есть можно выбрать такой же способ, как в бухучете (приказ Минфина России от 26.12.02 № 135н). Новые правила применимы ко всем материалам, которые компания введет в эксплуатацию с 2015 года. Дата их приобретения не имеет значения Подпункт 3 пункта 1 статьи 254 НК РФ (в ред. Федерального закона от 20.04.14 № 81ФЗ) С 1 января 2015 года 13 Налог на прибыль Можно списать стоимость безвозмездног о имущества Стоимость безвозмездно полученного сырья и материалов можно списать в расходы. Расходы будут равны рыночной стоимости активов, признанной в доходах. До поправок право учесть расходы удавалось доказать лишь в суде (постановление Федерального арбитражного суда Уральского округа от 09.01.13 № Ф09-12540/12) Пункт 2 статьи 254 НК РФ (в ред. Федерального закона от 20.04.14 № 81ФЗ) С 1 января 2015 года Проценты по кредитам и займам не нормируются Расходы по процентам и займам теперь можно списать полностью, не нормируя. Поэтому из учетной политики на 2015 год безопаснее убрать упоминания о способе нормирования процентов. В новом правиле есть два исключения. Во-первых, это контролируемые сделки. Проценты по ним можно списать по фактической ставке, если сумма процентов не выше рыночных цен (разд. V.1 НК РФ). Вовторых, контролируемая задолженность перед иностранной организацией Пункт 1 статьи 269 НК РФ (в ред. Федерального закона от 28.12.13 № 420ФЗ) С 1 января 2015 года 14 Налог на прибыль Можно амортизировать активы во время длительной реконструкции Компании вправе продолжать амортизировать активы, которые более 12 месяцев находятся на реконструкции или модернизации. Но есть одно условие — их надо продолжить использовать. Причем компания может эксплуатировать не все помещение, а часть. Правда, в этом случае стоит издать специальный приказ. Образец есть в «УНП» № 46, 2014 Пункт 3 статьи 256 НК РФ (в ред. Федерального закона от 29.11.14 № 382ФЗ) С 1 января 2015 года Можно списать любые выходные пособия при увольнении сотрудников Выходные пособия уволенным сотрудникам можно списать независимо от того, чем они установлены: трудовыми договорами, соглашениями об их расторжении, дополнениями к ним, коллективными договорами. До поправок ФНС запрещала учитывать пособия при увольнении по соглашению сторон (письмо от 28.07.14 № ГД-4-3/14565@). А Минфин был не против (письмо от 16.07.14 № 03-03-06/1/34828). Теперь споров не будет Пункт 9 статьи 255 НК РФ (в ред. Федерального закона от 29.11.14 № 382ФЗ) С 1 января 2015 года 15 Налог на прибыль Изменится порядок учета валютных разниц В налоговом учете больше не будет суммовых разниц. Если по договору обязательство выражено в валюте, а расчеты в рублях, то возникающие разницы будут называться курсовыми, как и в бухучете. Переоценивать валютные обязательства теперь можно по любому курсу — либо по курсу ЦБ, либо по курсу, установленному в договоре. В бухучете компании давно вправе применять способ пересчета по договорным курсам (п. 5 ПБУ 3/2006). Поэтому учеты сблизятся. Кроме того, обязательства в валюте нужно пересчитывать каждый месяц, а именно на более раннюю дату — прекращения обязательств или последнее число месяца. До вступления в силу поправок пересчет надо было делать на последнее число отчетного или налогового периода Пункты 11, С1 11.1 статьи января 2015 года 250, подпункты 5, 5.1 пункта 1 статьи 265, пункт 8 статьи 271, пункт 10 статьи 272 НК РФ (в ред. Федеральног о закона от 20.04.14 № 81-ФЗ) Убыток от уступки права требования долга можно списать единовреме нно В 2015 году компании смогут единовременно списать убытки от уступки права требования дебиторки, по которой истек срок платежа. Всю сумму можно будет учесть на дату уступки (п. 2 ст. 279 НК РФ). Поэтому будет меньше расхождений с бухучетом. Сейчас списать убыток можно только частями: половину сразу, а вторую — через 45 календарных дней Пункт 2 статьи 279 НК РФ (в ред. Федерального закона от 28.12.13 № 420ФЗ) С 1 января 2015 года 16 Налог на прибыль Убытки прошлых периодов можно учесть по итогам отчетного периода Компания вправе учесть прошлые убытки по итогам не только налогового периода, но и любого отчетного. Это правило уже было записано в пункте 1 статьи 283 НК РФ. Но в пункте 2 той же статьи говорилось лишь о налоговом периоде. Впрочем, Минфин и раньше разрешал учитывать убытки по итогам отчетных периодов (письмо от 16.01.13 № 03-03-06/2/3) Пункт 2 статьи 283 НК РФ (в ред. Федерального закона от 24.11.14 № 366ФЗ) С 1 января 2015 года Уточнен порядок расчета авансов Стало ясно, как считать авансы по налогу за первый квартал, если компания перешла с расчета налога по фактической прибыли на ежемесячные авансы. Из платежа за девять месяцев прошлого года надо вычесть авансовый платеж за полугодие и результат разделить на три. До 2015 года Минфин предлагал сложить три последних платежа по налогу (то есть по итогам сентября, октября и ноября) и разделить на три, но этот порядок из кодекса не следовал (письмо от 12.04.12 № 03-0306/1/196) Пункт 2 статьи 286 НК РФ (в ред. Федерального закона от 24.11.14 № 366ФЗ) С1 января 2015 года 17 Налог на прибыль При смене порядка расчета налога надо уведомить инспекцию Теперь все компании, которые меняют порядок расчета налога, обязаны уведомить инспекцию не позднее 31 декабря. Раньше такая обязанность была записана только для компаний, которые переходят с ежемесячных авансов на расчет налога исходя из фактической прибыли. При обратном переходе Минфин требовал подавать уведомление, но в кодексе такой обязанности не было (письмо от 12.04.12 № 03-03-06/1/196) Пункт 2 С 1 января 2015 года статьи 286 НК РФ (в ред. Федерального закона от 24.11.14 № 366ФЗ) Налог с дивидендов надо платить по ставке 13 процентов С 1 января ставка налога на прибыль по доходам российских компаний в виде дивидендов увеличилась с 9 до 13 процентов. Дивиденды, которые получают иностранные компании, облагаются по прежней ставке — 15 процентов Подпункт 2 С 1 января 2015 года пункта 3 статьи 284 Федерального закона от 24.11.14 № 366-ФЗ) 18 Налог на прибыль Уточнена дата получения дохода в виде неденежных дивидендов По общему правилу налог с дивидендов удерживает компания — источник выплаты. Но при выдаче имущества это невозможно. Поэтому налог платит компания, которая получила дивиденды. Доход надо учесть на дату передаточного акта — при получении недвижимости либо перехода права собственности — для другого имущества Подпункт 2.1 пункта 4 статьи 271 Федерального закона от 24.11.14 № 366-ФЗ) С 1 января 2015 года Получатели дивидендов должны сами заплатить налог, если этого не сделал плательщик Компании, которые не удержали налог с дивидендов в 2014 году, освобождены от штрафов по статье 123 НК РФ. В этом случае получатели дивидендов должны самостоятельно исчислить и заплатить налог в бюджет. Это надо сделать не позднее срока для сдачи декларации за год, то есть 28 марта 2015 года. В этом году 28 марта — суббота, поэтому заплатить налог можно не позднее 30 марта 2015 года Статья 3 Федерального закона от 23.06.14 № 167ФЗ С 1 января 2015 года 19 Налог на прибыль • • • Срок полезного использования фото- и киноаппаратуры для целей налогообложения сокращается и составляет свыше 3, но не более 5 лет Ранее данная позиция имела срок полезного использования свыше 7 до 10 лет включительно. (Постановление Правительства РФ от 06.07.2015 N 674 "О внесении изменений в Классификацию основных средств, включаемых в амортизационные группы") 20 НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ (ГЛ. 25 НК РФ) . -Начиная с 2016 г. амортизируемым признается имущество с первоначальной стоимостью свыше 100 тыс. руб. Такое изменение внесено в п. 1 ст. 256 НК РФ. Тот же критерий используется при определении стоимости основного средства для отнесения его к амортизируемому имуществу (п. 1 ст. 257 НК РФ). Эти правила применимы к амортизируемому имуществу, введенному в эксплуатацию начиная с 1 января 2016 года.Изменения предусмотрены Федеральным законом от 08.06.2015 N 150-ФЗ 21 ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Упрощенная система налогообложения (гл. 26.2 НК РФ) Федеральный закон от 02.04.2014 N 52-ФЗ, Федеральный закон от 29.11.2014 N 382-ФЗ, Федеральный закон от 29.12.2014 N 477-ФЗ, Федеральный закон от 24.11.2014 N 376-ФЗ с объектом «доходы» – 6% до 1%; с объектом «доходы минус расходы» – от 15% до 5%. 22 Условия перехода организаций на УСН Наименован ие Основание Численность Пп. 15 п.3 ст. 346.12 НК РФ На 01.10 для перехода Доход П.2 ст. 346.12 НК РФ ОС и НА Пп. 16 п. 3 ст.346.12 Доля в УК др. организаций Пп. 14 п.3 ст. 346.12 НК РФ С 2015 С 2016 100 чел. 51,615 млн руб. 59,805 млн руб. 68,82 млн руб 79,74 млн руб 100 млн. руб. 25% 100 млн. руб. без НА ** 25%* 23 УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ (ГЛ. 26.2 НК РФ) . По выставленным счетам - фактуры где указан НДС платить НДС нужно, но в расходы нельзя относить уплаченный НДС начиная с 2014 года, предприятия-«упрощенцы» обязаны вдобавок представлять бухгалтерскую отчетность в налоговый орган и статистическое управление. 24 УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ (ГЛ. 26.2 НК РФ) . . За 2014 год плательщики УСН отчитываются по новой форме декларации, утвержденной приказом ФНС России от 04.07.2014 № ММВ-7-3/352@. Декларация состоит из 6 листов, для УСН Доходы и УСН Доходы минус расходы теперь предназначены разные разделы. По мнению налоговых органов, подача декларации по устаревшей форме приравнивается к ее непредставлению, поэтому не забывайте об этом изменении. 25 ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Транспортный налог (гл. 28 НК РФ) Федеральный закон от 02.12.2013 N 334-ФЗ, Федеральный закон от 02.04.2014 N 52-ФЗ, Федеральный закон от 04.11.2014 N 347-ФЗ 26 Транспортный налог (глава 28 НК РФ) Изменился порядок расчета авансов При расчете авансов теперь надо учитывать повышающий коэффициент. Он применяется для легковых автомобилей стоимостью более 3 млн рублей. Раньше компании считали авансы без коэффициента, на него надо было увеличить только налог за 2014 год. Например, у компании в собственности есть автомобиль Lexus LS 460 2012 года выпуска. Мощность — 388 л с. Повышающий коэффициент — 1,1. Налоговая ставка — 15 руб. Авансовый платеж — 1601 руб. (388 л. с. × 15 руб. × 1,1 × 1/4) Пункт 2.1 статьи 362 НК РФ (введен Федеральным законом от 04.11.14 № 347ФЗ) С 1 января 2015 года Изменилась форма декларации Отчитаться за 2014 год надо по новой форме (не позднее 2 февраля 2015 года). В строке 150 нужно записать повышающий коэффициент для дорогих машин. А в строке 120 — через дробь долю собственности компании. Если компания — единственный собственник, надо записать 1/1 Приказ ФНС России от 20.02.12 № ММВ-7-11/99@ (в ред. приказа ФНС России от 25.04.14 № ММВ-711/254@) С отчетности за 2014 год 27 ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Налог на имущество организаций (гл. 30 НК РФ) Федеральный закон от 02.04.2014 N 52-ФЗ, Федеральный закон от 04.10.2014 N 284-ФЗ, Федеральный закон от 04.11.2014 N 347-ФЗ, Федеральный закон от 24.11.2014 N 366-ФЗ, Федеральный закон от 24.11.2014 N 376-ФЗ 28 НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ (ГЛ. 30 НК РФ) . базовая ставка 2,2% от среднегодовой стоимости имущества, рассчитываемой, исходя из балансовой стоимости основных средств. В 2014 году внесены изменения, касающиеся офисных и торговых центров – для них налог налоговая база исчисляется из кадастровой стоимости недвижимости; с 2016 уменьшается площадь с которой необходимо платить налог с кадастровой формы 29 Налог на имущество организаций (гл. 30 НК РФ) • От налога освобождено имущество первой и второй амортизационных групп. Подпункт 8 пункта 4 статьи 374 (в ред. Федерального закона от 24.11.14 № 366-ФЗ) • Платить налог с остаточной стоимости движимого имущества, которую компании получили после 1 января 2013 года в результате реорганизации. Пункт 25 статьи 381 НК РФ (введен Федеральным законом от 24.11.14 № 366-ФЗ) • Налог надо платить с жилых помещений для перепродажи Подпункт 4 пункта 1 статьи 378.2 НК РФ (введен Федеральным законом от 04.10.14 № 284-ФЗ) ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Страховые взносы в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования Федеральный закон от 28.12.2013 N 421-ФЗ, Федеральный закон от 28.06.2014 N 188-ФЗ, Федеральный закон от 01.12.2014 N 406-ФЗ 31 СТРАХОВЫЕ ВЗНОСЫ Страховые взносы в 2014-16 годах не подвергались изменениям – применяемые ставки остались прежними: для ПФР – 22%, для ФСС – 2,9%, для ФОМС – 5,1%. - сумма страховых взносов, подлежащая перечислению в соответствующий внебюджетный фонд, определяется в рублях и копейках (ч. 7 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ); 32 СТРАХОВЫЕ ВЗНОСЫ период пфр ФСС РФ, 711 тыс. руб. 670 тыс. руб. ФОМС без учета предельной 2016 796 тыс. 718 тыс. величины рублей; рублей. базы Начисленные суммы оплаты труда, превышающие этот лимит, не включаются в налогооблагаемую базу по взносам в ФСС и ФОМС, а для Пенсионного фонда ставка начисления страховых взносов уменьшится до 10%. 2015 33 ПЕНСИОННЫЙ ФОНД С 1 апреля 2016 года (правительственноый законопроект № 911767-6), организациям предстоит сдавать индивидуальные сведения в ПФР каждый месяц. Срок сдачи ежемесячной отчетности в ПФР В 2016 году – не позднее 10 числа месяца, следующего за отчетным. В ежемесячную отчетность в ПФР в 2016 году необходимо будет включать данные о каждом застрахованном лице, в том числе и о сотрудниках, с которыми заключен гражданско-правовой договор. На момент написания этого материала форма ежемесячной отчетности в ПФР в 2016 году не утверждена. Однако уже известно, что в отчетности необходимо будет указать страховой номер индивидуального лицевого счета, а также фамилию, имя и отчество сотрудника, НИИ. За непредставление или неполное представление таких сведений устанавливается ответственность в виде штрафа. Его размер будет рассчитываться исходя из 500 руб. за непредставление (неполное представление) сведений в отношении каждого застрахованного лица. При этом штраф не может быть меньше 2000 руб. 34 ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2015 Г. Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством Федеральный закон от 02.12.2013 N 349-ФЗ 35 ФСС 2015 единовременное пособие при рождении ребенка 14 497 руб. 80 коп единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности 543 руб. 67 коп минимальный размер ежемесячного пособия по уходу за ребенком до полутора лет 2718 руб. 34 коп. по уходу за вторым и последующими детьми 5436 руб. 67 коп 36 ОТЧЕТНОСТЬ ПО НАЛОГАМ И СБОРАМ В 2016 Налог Отчетность можно подать на бумажном носителе, если Сроки предоставления НДФЛ менее 25 чел. -2016 г. Менее -10 чел. -2015.г. Федеральным законом от 02.05.2015 N 113-ФЗ с 2016 г. за первый квартал, полугодие и девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом; за год — не позднее 1 апреля года, следующего за истекшим. 2-НДФЛ -1 апреля в ПФР и ФСС РФ среднесписочная численность работников за предшествующий расчетный период составила не более 25 человек (ч. 10 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ); 4-ФСС за о.п. 2016 года :20 апреля, 20 июля, 20 октября на бумаге, 25 апреля, 25 июля, 25 октября электронно РСВ-1 за о.п. периоды 2016 года: 15 мая, 17 августа, 16 ноября на бумаге, 20 мая, 20 августа, 20 ноября электронно НДС Начиная с 2015, В электронном виде при любой численности работников 26 января, 27 апреля, 27 июля, 26 октября Прибыль, транспортный налог, земельный налог, УСН Если ССЧ за предшествующий календ. год не превышает 100 чел, то Вы вправе сдавать декларации на бумажном носителе (п. 3 с. 80НК РФ) Пр - не позднее 28 кал.дней со дня окончания соответствующего о.п., не позднее 28 марта года, следующего за истекшим н.п. ТН, ЗН – 2 февраля УСН -31 марта - организации 30 апреля - ИП 37 . ОТЧЕТНОСТЬ ПО НАЛОГАМ И СБОРАМ Статотчетность с 2016 • Со следующего года в отделение Росстата придется сдавать на две формы статотчетности больше. Новые формы были утверждены приказом Росстата от 26.08.2015 № 390. Крайний срок для сдачи Приложения № 3 к форме № П-1 «Сведения об объеме платных услуг населению по видам» - 4-е число следующего месяца. Не позднее 30-го числа после отчетного квартала надо будет отчитываться по форме № П-5 (м) «Основные сведения о деятельности организации». Электронный документооборот • • • • • • • • • • • Вопрос: О документальном подтверждении расходов, произведенных в иностранном государстве, документами, оформленными в электронном виде, в целях налога на прибыль. Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 13 апреля 2015 г. N 03-03-06/20808 Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу о правомерности подтверждения расходов, произведенных на территории иностранного государства, документами, оформленными в электронном виде, и сообщает следующее. На основании пункта 1 статьи 252 Налогового кодекса Российской Федерации (далее - НК РФ) в целях главы 25 Кодекса налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в статье 270 Кодекса). Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. В соответствии с положениями Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Согласно пункту 2 статьи 9 Федеральным законом N 402-ФЗ установлен перечень обязательных реквизитов первичного учетного документа, а именно: наименование документа; дата составления документа; наименование экономического субъекта, составившего документ; содержание факта хозяйственной жизни; величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения; наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события; личные подписи указанных лиц. Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами. Таким образом, факсимильная, электронная копия, либо иным образом воспроизведение подписи руководителя при поступлении документов, имеющих финансовые последствия, по мнению Минфина России, не являются оправдательными документами для целей учета по налогу на прибыль организаций. Аналогичная позиция отражена в постановлении Федерального арбитражного суда Поволжского округа от 20.06.2012 N А12-13422/2011. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ СТРАХОВЫХ БРОКЕРОВ В 2014 Г. СПАСИБО ЗА ВНИМАНИЕ контакт SEVER1113@yandex.ru 40