Актуальные вопросы законодательства. Особенности

реклама

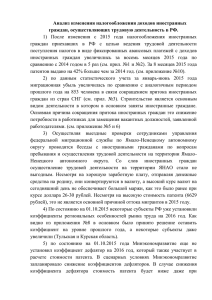

Актуальные вопросы законодательства. Особенности трудоустройства мигрантов. Грицай Елена Станиславовна Категории иностранных работников В Федеральном законе от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» все иностранцы в России разделены на три категории: •временно пребывающий в РФ иностранный гражданин — лицо, прибывшее в Россию на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание; •временно проживающий в РФ иностранный гражданин — лицо, получившее разрешение на временное проживание; •постоянно проживающий в РФ иностранный гражданин — лицо, получившее вид на жительство. Статус иностранного работника — постоянно проживающий на территории РФ Порядок оформления трудовых отношений с иностранцами, постоянно проживающими в РФ, фактически такой же, как и с российскими гражданами: никаких специальных разрешений не требуется ни работнику, ни работодателю. Кроме того, постоянно проживающие в России иностранцы свободны в выборе субъекта РФ для осуществления своей трудовой деятельности. Статус иностранного работника — постоянно проживающий на территории РФ Основания нахождения на территории РФ Вид на жительство (срок действия 5 лет, может продлеваться неоднократно) (п. 3 ст. 8 Закона № 115-ФЗ) Разрешение для работодателя на привлечение и Не требуется использование иностранной рабочей силы (п. 4 ст. 13 Закона № 115-ФЗ) Разрешение для иностранного гражданина на работу в РФ Не требуется (п. 4 ст. 13 Закона № 115-ФЗ) Уведомление работодателем ФМС, службы занятости Требуется Ограничения для иностранного гражданина трудовой деятельности в РФ Нет Статус иностранного работника — временно проживающий на территории РФ Основания нахождения на территории РФ Разрешение на временное проживание (срок действия 3 года, не продлевается) (п. 1 ст. 6 Закона № 115-ФЗ) Разрешение для работодателя на привлечение и Не требуется использование иностранной рабочей силы (п. 4 ст. 13 Закона № 115-ФЗ) Разрешение для иностранного гражданина на работу в РФ Не требуется (п. 4 ст. 13 Закона № 115-ФЗ) Уведомление работодателем ФМС, службы занятости Требуется Ограничения для иностранного гражданина трудовой деятельности в РФ Только в том субъекте РФ, где разрешено временное проживание (п. 5 ст. 13 Закона № 115ФЗ). Исключения установлены Приказом Минздравсоцразвития РФ от 28.07.2010 № 564н) Статус иностранного работника — временно пребывающий на территории РФ в соответствии с визовым режимом Основания нахождения на территории РФ Миграционная карта и рабочая виза (срок действия до 3 месяцев, возможно продление). Выдается по приглашению принимающей стороны (работодателя) (абз. 2 п. 1 ст. 5 Закона № 115-ФЗ) Разрешение для работодателя на привлечение и использование иностранной рабочей силы Требуется (п. 4 ст. 13 Закона № 115-ФЗ) Разрешение для иностранного гражданина на работу в РФ Требуется (п. 4 ст. 13 Закона № 115-ФЗ) Уведомление работодателем ФМС, службы занятости Требуется Ограничения для иностранного гражданина трудовой деятельности в РФ Только в том субъекте РФ, в котором выдано разрешение на работу (исключения установлены Приказом Минздравсоцразвития РФ от 28.07.2010 № 564н); Только по профессии, указанной в разрешении. (п. 4.2 ст. 13 Закона № 115-ФЗ) Статус иностранного работника — временно пребывающий на территории РФ в соответствии с визовым режимом В ст. 13 Закона № 115-ФЗ установлены исключения, когда работодателю не нужно получать разрешение на привлечение и использование иностранной рабочей силы, например, при привлечении высококвалифицированных иностранных специалистов, иностранцев, обучающихся в РФ по очной форме обучения. Беженцы и граждане, получившие временное убежище на территории РФ Основания нахождения на территории РФ Действующее удостоверение беженца, свидетельство о предоставлении временного убежища на территории РФ Разрешение для работодателя на привлечение и использование иностранной рабочей силы Не требуется (пп. 1 п. 4.5 ст. 13 Закона № 115-ФЗ) Разрешение для иностранного гражданина на работу в РФ Не требуется (пп. 11, 12 п. 4 ст. 13 Закона № 115-ФЗ) Уведомление работодателем ФМС, службы занятости Требуется Ограничения для иностранного гражданина трудовой деятельности в РФ Нет Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Федеральным законом от 24.11.2014 № 357-ФЗ внесен ряд существенных изменений в законодательство, регулирующее привлечение иностранцев к трудовой деятельности в РФ. В частности, данные изменения касаются иностранных граждан, прибывающих в Российскую Федерацию в безвизовом режиме. С 1 января 2015 года патент выдается всем иностранным гражданам, прибывшим в безвизовом порядке, независимо от того, где они будут работать (ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации"). Гражданам Белоруссии, Казахстана и Армении не нужно получать патент для работы в России (п. 1 ст. 97 Договора о Евразийском экономическом союзе от 29.05.2014). Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Согласно п. 1 ст. 13.3 Закона № 115-ФЗ (в новой редакции) привлекать к работе безвизового иностранца, имеющего патент, могут: • • • • • организации; индивидуальные предприниматели; частные нотариусы; адвокаты, учредившие адвокатский кабинет; иные лица, чья профессиональная деятельность в соответствии с федеральными законами подлежит государственной регистрации и (или) лицензированию; • граждане РФ, не являющиеся предпринимателями, которым требуется помощь в личных, домашних и иных подобных делах. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Безвизовый иностранец, въезжающий на территорию Российской Федерации для трудоустройства, обязан в течение тридцати календарных дней со дня въезда в страну обратиться за выдачей патента. При этом он предоставляет в органы ФМС следующие документы: • • • • • • • • • Заявление на патент иностранному гражданину; Заграничный паспорт; Миграционная карта, в которой целью въезда указана работа на территории России; Полис добровольного медицинского страхования, который обеспечивает мигранту оказание ему экстренной медицинской помощи; Медицинские сертификаты об отсутствии у мигранта определенных заболеваний (наркомании и других заболеваний из установленного списка), а также ВИЧ-инфекции; Результаты тестирования по русскому языку, истории России и основам законодательства РФ; Документ об уплате штрафа, если мигрант просрочил предоставление необходимых для оформления патента документов (с 1 января 2015 года штраф составляет от 10 000 до 15 000 рублей. (п. 4 ст. 18.20 КоАП РФ в ред. пп. "б" п. 2 ст. 3 Закона); Документы о постановке на учет по месту пребывания; Документ об уплате фиксированного авансового платежа по налогу на доходы физических лиц. При получении патента авансовый платеж должен быть уплачен за тот срок, на который выдается патент. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. • Приказом от 08.12.2014 № 639 (далее – приказ) Федеральная миграционная служба утвердила форму заявления, подаваемого безвизовым иностранцем для получения патента (Приложение № 1 к приказу). Наряду с данной формой были утверждены: • форма заявления о переоформлении патента (Приложение № 2 к приказу). Данное заявление заполняется безвизовым иностранцем после истечения срока действия уже выданного патента; • форма заявления о выдаче дубликата патента (Приложение № 2 к приказу). Это заявление подается в случае утраты уже выданного патента. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Территориальный орган федерального органа исполнительной власти в сфере миграции не позднее десяти рабочих дней со дня принятия от иностранного гражданина заявления о выдаче патента обязан выдать данному иностранному гражданину патент или уведомление об отказе в его выдаче. В течение двух месяцев со дня выдачи патента иностранный гражданин, осуществляющий трудовую деятельность, обязан представить лично либо направить заказным почтовым отправлением с уведомлением о вручении в территориальный орган федерального органа исполнительной власти в сфере миграции, выдавший патент, копию трудового договора или гражданско-правового договора на выполнение работ (оказание услуг). Если такие документы представлены не будут, патент безвизового иностранца аннулируется (п. 7, пп. 4 п. 22 ст. 13.3 Закона № 115-ФЗ в новой редакции Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Безвизовым иностранцам, уже получившим разрешение на работу, менять его на патент не требуется, поскольку такие разрешения будут действовать до истечения срока, на который они выданы, либо до их аннулирования. Продолжат действовать и патенты, полученные безвизовыми иностранцами для трудоустройства у граждан России, не имеющих статуса предпринимателя. Однако принять таких работников в организацию на основании такого патента нельзя, поскольку патент дает право на работу по найму у граждан России только для помощи в личных и иных подобных делах. По окончании срока действия патент не продляется, а иностранный гражданин, имеющий его, должен будет получить патент в общем порядке, который вступил в силу с 1 января 2015 года (п. 3 ст. 6 Закона). Заметим, что новая редакция статьи 13.3 Закона № 115-ФЗ позволяет привлекать иностранцев, имеющих патент, только организациям, которые не имеют неисполненных постановлений о назначении административного наказания за незаконное привлечение к труду иностранца. Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. С 1 января 2015 года ежемесячный фиксированный авансовый платеж составляет 1200 руб. (п. 2 ст. 227.1 НК РФ в новой редакции). Кроме этого ст. 227.1 НК РФ предусматривает, что уплачиваемый авансовый платеж нужно умножать на коэффициент-дефлятор. Он определяется на каждый календарный год. На 2015 год коэффициентдефлятор установлен в размере 1,307 (приказ Минэкономразвития России от 29.10.2014 № 685). Начиная с 1 января 2015 года налогоплательщики-иностранцы при перечислении фиксированного платежа по НДФЛ обязаны дополнительно умножить его на региональный коэффициент. По Липецкой области на 2015 год региональный коэффициент установлен в размере 2.0 (ОЗ №345 от 27.11.2014) Ежемесячный фиксированный авансовый платеж по НДФЛ по Липецкой области составляет: 1200 * 1.307 * 2 = 3137 рублей Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. По новым правилам патент выдается на срок от 1-го до 12 месяцев. Срок патента не связан со сроком временного пребывания иностранного работника. Однако срок временного пребывания иностранного гражданина продлевается при выдаче патента, его продлении или переоформлении (абз. 2 п. 5 ст. 5 Закона № 115-ФЗ в новой редакции). Патент, выданный на срок меньше 12 месяцев, может неоднократно продлеваться на период от одного месяца. При этом общий срок действия патента не может превышать 12 месяцев. Патент считается продленным на тот срок, за который безвизовый иностранец уплатит фиксированный авансовый платеж по НДФЛ. Дополнительно обращаться в ФМС России за продлением патента в этом случае не потребуется (абз. 4 п. 5 ст. 13.3 Закона № 115-ФЗ в новой редакции). Если же иностранец не внесет платежи за месяцы, на которые продлевается патент, то действие патента прекращается. Датой его прекращения будет день, следующий за последним днем периода, за который уплачен авансовый платеж (абз. 3, 4 п. 5 ст. ст. 13.3 Закона № 115-ФЗ в новой редакции). Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Не позднее, чем за десять рабочих дней до истечения двенадцати месяцев со дня выдачи патента иностранный гражданин вправе обратиться в территориальный орган федерального органа исполнительной власти в сфере миграции, выдавший патент, за переоформлением патента. При этом число обращений за переоформлением патента не может превышать одного раза. При переоформлении патента безвизовый иностранец должен предоставить: • • • • заявление о переоформлении патента; ходатайство работодателя, заказчика работ (услуг) о переоформлении иностранному гражданину патента; трудовой договор или гражданско-правовой договор на выполнение работ (оказание услуг) и те же документы, которые предоставлялись при первичном обращении за патентом. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. • Переоформленный патент выдается иностранному работнику на срок от 1-го до 12 месяцев и может продлеваться в том же порядке, что и первоначальный патент (п. 13 ст. 13.3 Закона № 115-ФЗ в новой редакции). С 1 января 2015 года безвизовый иностранец фактически сможет работать на территории России два года (если получит патент на 12 месяцев, а потом переоформит его еще на 12 месяцев). Работнику после истечения двух лет (максимального срока основного патента и переоформленного патента) следует выехать с территории Российской Федерации и снова въехать. Затем он сможет обратиться в территориальный орган ФМС России за получением нового патента в качестве вновь прибывшего иностранца. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Иностранный гражданин не вправе осуществлять трудовую деятельность вне пределов субъекта Российской Федерации, на территории которого ему выдан патент. Работодатель или заказчик работ (услуг) не вправе привлекать иностранного гражданина к трудовой деятельности по патенту вне пределов субъекта Российской Федерации, на территории которого данному иностранному гражданину выдан патент. Так, если иностранный гражданин будет работать не в том субъекте, где получил патент, его, ждет штраф в размере от двух до пяти тысяч рублей. При этом к нему может быть применено административное выдворение из страны. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Что касается работодателя, то за привлечение иностранца к работе вне пределов того субъекта, где был выдан патент, ему также грозит штраф: • от 2000 до 5000 рублей – на граждан; • от 25 000 до 50 000 рублей – на должностных лиц; • от 250 000 до 800 000 рублей – на юридических лиц (или приостановление деятельности на срок от 14 до 90 суток). Данные изменения вступили в силу с 1 января 2015 года. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Согласно новым нормам, изложенным в пп. "з" п. 3 ст. 1 Закона, работодатель должен уведомить территориальный орган ФМС России о принятии на работу иностранного работника, а также о его увольнении. Уведомлять территориальный орган ФМС России следует и в случае заключения или расторжения с иностранцем гражданскоправового договора на выполнение работ (оказание услуг). Подать соответствующее уведомление можно как на бумажном носителе, так и в электронной форме по телекоммуникационным каналам связи. Исключена обязанность работодателя направлять такое уведомление органам занятости населения и ИФНС. После 1 января 2015 года территориальный орган ФМС России сам должен отослать этим органам соответствующую информацию. Срок подачи уведомления остался прежним – три рабочих дня с даты заключения (расторжения) соответствующего договора. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Федеральная миграционная служба (ФМС) утвердила новую форму уведомления о заключении договоров с иностранными гражданами, а также порядок ее заполнения и подачи. (Приказ Федеральной миграционной службы от 08.12.2014 № 640 "О внесении изменений в приказ ФМС России от 28.06.2010 № 147 "О формах и порядке уведомления Федеральной миграционной службы об осуществлении иностранными гражданами трудовой деятельности на территории Российской Федерации"). Новая форма уведомления и порядок ее подачи применяются с 03.02.2015. Изменения законодательства, регулирующего привлечение иностранцев к трудовой деятельности в РФ в 2015г. Федеральным законом от 01.12.2014 № 409-ФЗ в ТК РФ внесена новая глава 50.1, посвященная особенностям регулирования труда иностранных работников. Данная глава рассматривает особенности заключения трудовых договоров с иностранными работниками, документы предъявляемые при заключении договоров, особенности перевода, отстранения от работы, а также дополнительные основания для увольнения. В частности, иностранного работника, срок патента у которого истек, на основании части 1 статьи 327.5 ТК РФ можно будет отстранить от работы до тех пор, пока патент не будет переоформлен. Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. С 1 января 2015 года безвизовых иностранцев, получивших патент, можно разделить на две категории: • иностранные граждане, работающие у физических лиц; • иностранные граждане, работающие в организациях и у предпринимателей. И те, и другие должны самостоятельно перечислять фиксированные авансовые платежи по НДФЛ. При этом правило о том, что авансовый платеж нужно внести до начала срока, на который выдается (продлевается) или переоформляется патент, остается неизменным (п. 4 ст. 227.1 НК РФ в новой редакции). Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. Для первой категории налогоплательщиков ничего не меняется. Они должны определить величину НДФЛ за соответствующий календарный год исходя из фактически полученного дохода. При этом исчисленный налог уменьшается на уплаченные в этом же году фиксированные авансовые платежи по НДФЛ за период действия патента (п. 5 ст. 227.1, п. 5 ст. 227.1 НК РФ в новой редакции). По итогам года они освобождены от подачи декларацию по НДФЛ за исключением случаев перечисленных в п. 8 ст. 227.1 НК РФ: • НДФЛ, исчисленный исходя из фактически полученного дохода, превышает сумму уплаченных за год фиксированных авансовых платежей; • иностранец до конца года выезжает из РФ и НДФЛ, рассчитанный исходя из фактического заработка, превышает сумму фиксированных авансовых платежей; • патент аннулирован. Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. В отношении второй категории налогоплательщиков обязанность по исчислению годовой суммы НДФЛ возлагается на налоговых агентов, то есть на работодателей в лице юридических лиц и предпринимателей (иных самозанятых лиц) (п. 2 ст. 226 НК РФ в новой редакции, п. 6 ст. 227.1 НК РФ в новой редакции). Налоговый агент при исчислении налога за год может учитывать уплаченные работником авансовые платежи. Для этого потребуются следующие документы (п. 6 ст. 227.1 НК РФ в новой редакции): • • • письменное заявление от физлица к работодателю с просьбой уменьшить НДФЛ за налоговый период на сумму перечисленных фиксированных авансовых платежей по налогу. Форма заявления не установлена. документы, подтверждающие уплату авансовых платежей по НДФЛ (квитанции об уплате налога от работника); уведомление от налогового органа по месту нахождения (жительства) работодателя о правомерности уменьшения НДФЛ на сумму авансовых платежей. Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. Такое уведомление в территориальной инспекции запрашивает налоговый агент. • Следует учитывать, что налоговый орган высылает работодателю уведомление раз в год при наличии информации от органа ФМС России о заключенном трудовом (гражданскоправовом) договоре между налоговым агентом и иностранным работником и о том, что иностранцу на законных основаниях выдан патент. • Уменьшить исчисленный за год НДФЛ на сумму уплаченных самим иностранцем фиксированных авансовых платежей вправе только один налоговый агент (абз. 2 п. 6 ст. 227.1 НК РФ в новой редакции). Его выбирает иностранный работник (в случае, когда иностранец трудится на основании патента у нескольких работодателей). • Проверять информацию о том, у скольких работодателей занят сотрудник и обращался ли он еще к кому-либо из них с заявлением на уменьшение НДФЛ, налоговому агенту не потребуется. Всю информацию о выданных патентах и о действующих трудовых (гражданско-правовых) договорах между иностранными гражданами и их работодателями налоговый орган должен получать от территориальных отделений ФМС России. Соответственно, если какой-либо работодатель уже обращался за упомянутым уведомлением в отношении того же иностранного сотрудника, инспекция повторно не выдаст данный документ. Это и будет означать, что НДФЛ по такому сотруднику на сумму авансовых платежей уже уменьшается по иному месту его работы. Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. В отношении иностранных граждан, работающих в организациях и у предпринимателей сумма налога к уплате возникнет только тогда, когда НДФЛ, исчисленный исходя из фактически полученного ими заработка, превысит уплаченные в течение года фиксированные авансовые платежи по налогу. В противном случае НДФЛ по итогам года перечислять не нужно. При этом величина превышения авансовых платежей над итоговой суммой НДФЛ не будет переплатой. Соответственно, никаких действий для ее возврата иностранному сотруднику работодателю предпринимать не потребуется (п. 7 ст. 227.1 НК РФ в новой редакции). Особенности исчисления и уплаты налогов и сборов безвизовых иностранцев в 2015 году. Иностранцы, которые работают на основании патента в организациях и у предпринимателей (иных самозанятых лиц), обязаны представить декларацию по НДФЛ, по окончании налогового периода, в том числе, если по итогам года отсутствует НДФЛ к уплате. Фиксированные авансовые платежи по НДФЛ иностранным гражданам необходимо вносить по месту осуществления деятельности на основании патента (п. 4 ст. 227.1 НК РФ в новой редакции). Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. • Основная ставка НДФЛ для налоговых резидентов в силу ст. 224 НК РФ равна 13%, а для нерезидентов — 30%. Согласно п. 2 ст. 207 НК РФ налоговыми резидентами РФ признаются физические лица, фактически находящиеся в России в совокупности не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом требований о непрерывности течения указанного срока в Налоговом кодексе нет. • В письме от 22.10.2014 № ОА-3-17/3584 специалисты ФНС России отметили, что для исчисления сумм НДФЛ при каждой выплате доходов иностранному работнику налоговый агент должен принимать во внимание количество дней пребывания иностранца в РФ на дату фактического получения дохода за 12месячный период, предшествующий этой дате. Датой фактического получения дохода в виде зарплаты признается последний день календарного месяца, за который она выплачивается (п. 2 ст. 223 НК РФ). • Таким образом, при определении размера налоговой ставки в отношении заработной платы, например, за май 2015 г., принимается совокупное количество дней пребывания физического лица в РФ за период с 1 июня 2014 г. по 31 мая 2015 г. Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. Письмо Минфина России от 01.09.2011 № 03-04-06/6-195. Если в течение налогового периода работник приобрел статус налогового резидента и этот его статус больше не может измениться (то есть физическое лицо находится в РФ более 183 дней в текущем налоговом периоде), все суммы вознаграждения, полученные работником от работодателя за выполнение трудовых обязанностей с начала налогового периода, подлежат налогообложению по ставке 13%. Следовательно, начиная с месяца, в котором число дней пребывания работника в Российской Федерации в текущем налоговом периоде превысило 183 дня, суммы налога, удержанные по ставке 30%, подлежат зачету при определении налоговой базы нарастающим итогом. Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. • Пример. Иностранный работник прибыл в Россию 1 октября 2014 г. и продолжал работать до конца 2015 г. • 183 дня пребывания в России, необходимые для установления налогового резидентства, истекли для него 1 апреля 2015 г. То есть с апреля 2015 г. его доходы облагаются по ставке 13%. Однако, исходя из позиции Минфина России, на эту дату перерасчет делать еще рано. Ведь налоговый агент пока не знает, сколько дней иностранный работник будет находиться на территории РФ в 2015 г. • Перерасчет можно будет произвести только в июле 2015 г., так как 2 июля 2015 г. истекут 183 дня нахождения работника в России в 2015 г. С этого момента налоговый агент должен пересчитать иностранцу НДФЛ по ставке 13% с начала 2015 г. Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. Федеральный закон от 04.10.2014 № 285-ФЗ внес изменения в п. 3 ст. 224 НК РФ. • Согласно им ставка НДФЛ от осуществления трудовой деятельности иностранными гражданами, признанными беженцами или получившими временное убежище на территории РФ в соответствии с законом о беженцах, устанавливается в размере 13% вне зависимости от наличия налогового резидентства РФ. • Обратите внимание: такой порядок налогообложения относится к доходам только от трудовой деятельности. Если беженец получает еще какие-то доходы и при этом не является налоговым резидентом России, ему придется платить НДФЛ по ставке 30%. Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. С 01.01.2015 выплаты временно пребывающим иностранцам облагаются страховыми взносами в ПФР вне зависимости от типа договора (трудовой или ГПХ), срочности договора и его продолжительности. Таким образом, все временнопребывающие должны быть застрахованы, а значит встать на учет (заполнить анкету по форме АДВ-1) и получить страховой номер в ПФР.(Федеральный закон от 28.06.2014 г. N 188-ФЗ.) Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. С 2015 года обязательному социальному страхованию подлежат все иностранные сотрудники, в том числе, временно пребывающие в России иностранные граждане и лица без гражданства (за исключением высококвалифицированных специалистов). С выплат временно пребывающим иностранцам работодатели должны будут исчислять взносы в части ФСС по тарифу 1,8 %. Через шесть месяцев, в течение которых будут уплачиваться взносы, работники смогут получать пособия по временной нетрудоспособности Пособия в связи с материнством по-прежнему будут предоставляться только постоянно или временно проживающим на территории РФ. Временно пребывающим иностранцам такие пособия не полагаются Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. Тариф 1,8 применяют все работодатели в отношении выплат временно пребывающим иностранцам, кроме использующих следующие льготные тарифы • для занятых производством организаций, применяющих УСН; • для индивидуальных предпринимателей, применяющих патент; • для благотворительных, некоммерческих и фармацевтических организаций; • для участников проекта «Сколково» и свободной экономической зоны в Крыму. Тарифы страховых взносов с выплат иностранцам в 2015 году Статус иностранца Взносы в ПФР Взносы в ФСС Взносы в ФФОМС Постоянно или временно проживающие в РФ (не высококвалифицированные специалисты) 22 2,9 5,1 Временно пребывающие в РФ (не высококвалифицированные специалисты) 22 1,8 0 Постоянно и временно проживающие в РФ иностранные высококвалифицированные специалисты 22 2,9 0 Временно пребывающие в РФ иностранцы — высококвалифицированные специалисты. 0 0 0 Граждане Евразийского союза вне зависимости от статуса (Казахстан, Белоруссия, Армения) 22 2,9 5,1 Временно пребывающие на территории РФ иностранцы, получившие убежище в соответствии с законом о беженцах независимо от срока договора 22 1,8 5,1 Особенности исчисления и уплаты налогов и сборов иностранцев в 2015 году. • Высококвалифицированный иностранный специалист иностранный гражданин, которого привлекают к трудовой деятельности в России на условиях, предполагающих получение доходов в общем случае 1 млн. руб. в год (пункте 1 статьи 13.2 Закона от 25.07.2002 № 115-ФЗ). • В 2015 году действуют два лимита по страховым взносам. При превышении зарплаты с начала года в 711 000 руб. взносы в ПФР уплачиваются по ставке 10%. При превышении зарплаты 670 000 руб. взносы в ФСС не уплачиваются. Взносы в ФФОМС нужно платить независимо от уровня доходов работника.