Тема 3.1(b) и 3.2 Раздел 20 Аренда

реклама

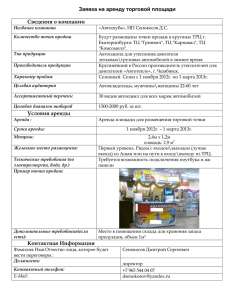

МСФО для МСБ Тема 3.1(b) и 3.2 Раздел 20 Аренда Раздел 29 Налог на прибыль 1 2 В данную презентацию периодически могут вноситься изменения. Последнюю версию можно загрузить на: http://www.ifrs.org/Conferences+and+Workshops/IFRS+for+SMEs+Train+ the+trainer+workshops.htm Требования к бухучету, касающиеся предприятий малого и среднего бизнеса (МСБ), изложены в «Международном стандарте финансовой отчетности (МСФО) для МСБ», который был издан ПМСФО в июле 2009 года. Фонд МСФО, авторы, докладчики и издатели не несут ответственности за убытки, понесенные каким-либо лицом, которое действует или воздерживается от действий в соответствии с материалами, содержащимися в данной презентации PowerPoint, если такие убытки были понесены в результате оплошности или по другой причине. МСФО для МСБ Раздел 20 Аренда 3 Раздел 20 – Сфера применения 4 Аренда – это договор, согласно которому арендодатель передает арендатору в обмен на платеж или серию платежей право использования актива в течение согласованного периода времени • Раздел 20 касается бухгалтерского учета и отчетности по большинству договоров аренды (см. исключения и включения в пунктах 20.1–20.3) Раздел 20 – Классификация аренды 5 • Аренда классифицируется как: – финансовая аренда, если в ее рамках происходит передача практически всех рисков и выгод, связанных с владением активом – операционная аренда, если в ее рамках не происходит передачи практически всех рисков и выгод, связанных с владением активом • При классификации аренды необходимо оценить все факты и обстоятельства – операционная аренда – если за арендодателем остаются существенные риски и выгоды от владения активом – суть финансовой аренды похожа на покупку актива в кредит Раздел 20 – Классификация аренды продолжение 6 • Ситуации, которые по отдельности или в сочетании друг с другом обычно указывают на финансовую аренду: – договор аренды предусматривает передачу права собственности на актив арендатору – на дату начала арендных отношений арендатор обоснованно уверен в том, что он воспользуется правом выкупа на выгодных условиях – срок аренды составляет значительную часть срока экономической службы актива – на дату начала арендных отношений ПС МАП = практически вся справедливая стоимость актива – специализированный актив (только арендатор может использовать без существенных модификаций) Раздел 20 – Классификация аренды продолжение 7 • Ситуации, которые по отдельности или в сочетании друг с другом могут указывать на финансовую аренду: – арендатор может досрочно расторгнуть договор аренды, но должен компенсировать арендодателю связанные с этим убытки – прибыли или убытки от колебаний ликвидационной стоимости арендуемого актива получает арендатор – арендатор имеет возможность продлить аренду, причем арендные платежи в продленном периоде будут значительно ниже рыночных Раздел 20 – Классификация аренды, примеры 8 Пример 1: 1/1/20X1 заключен 5-летний договор аренды техники без возможности расторжения. Стоимость техники = 100.000, срок экономической службы = 10 лет и ликвидационная стоимость = 0. Годовые арендные платежи 31/12: 4 × 23.000 и 23.539 в конце Года 5, когда право собственности переходит арендатору. Ставка процента, подразумеваемая в договоре аренды - 5% в год, что приблизительно равно расчетной процентной ставке по договору аренды. Раздел 20 – Классификация аренды, примеры • • 9 Пример 2: Ситуация такая же, как в Примере 1, за исключением того, что право собственности на технику автоматически не переходит арендатору в конце периода аренды. Вместо этого, у арендатора есть возможность приобрести эту технику у арендодателя 1/1/20X6 за 1 д.е. Пример 3: Ситуация такая же, как в Примере 1, за исключением того, что срок экономической службы техники составляет пять лет, и право собственности на технику не переходит арендатору в конце периода аренды. Раздел 20 – Классификация аренды, примеры 10 • Пример 4: Ситуация такая же, как в Примере 1, за исключением того, что право собственности на технику не переходит арендатору в конце периода аренды. Вместо этого, у арендатора есть возможность продлить аренду актива еще на пять лет с оплатой аренды в размере 1 д.е. в год. • Пример 5: Ситуация такая же, как в Примере 1, за исключением того, что право собственности переходит арендатору в конце периода аренды за нефиксированную плату, равную справедливой стоимости актива (а не 23.539). Раздел 20 – Классификация аренды, примеры • 11 Пример 6: Трехсторонний договор аренды. – Арендодатель передает практически все риски и выгоды двум несвязанным друг с другом сторонам: –арендатор получает право пользоваться арендуемым активом в течение определенного времени; а –другая сторона по договору приобретает арендуемый актив у арендодателя по окончании срока аренды по фиксированной цене. Раздел 20 – Классификация аренды, примеры • Пример 6 продолжение: Классификация аренды: – арендодатель = финансовая аренда – арендатор = операционная аренда – другая сторона имеет твердое обязательство приобрести актив 12 МСФО для МСБ 13 Арендатор (финансовая аренда и операционная аренда) Раздел 20 – Арендатор: финансовая аренда 14 • Первоначальное признание и оценка: – активы (права) и обязательства (обязанности) необходимо признавать по справедливой стоимости арендуемого имущества или, если ниже, по приведенной стоимости минимальных арендных платежей. – дополнительные издержки арендатора, непосредственно относящиеся к процессу подготовки и заключения договора аренды, добавляются к активам Раздел 20 – Арендатор: финансовая аренда продолжение 15 • Последующая оценка: – Разделить минимальные арендные платежи на финансирование и обязательства, используя метод эффективной ставки процента – Амортизировать актив в соответствии с положениями соответствующего раздела (например, Раздел 17 «Основные средства») Раздел 20 – Арендатор: финансовая аренда, пример 16 Пример 7: Ситуация такая же, как в Примере 1 Таблица амортизации обязанностей по финансовой аренде 1 января Затраты на финансирование Платежи 31 декабря 20X1 100,000 5,000 (23,000) 82,000 20X2 82,000 4,100 (23,000) 63,100 20X3 63,100 3,155 (23,000) 43,255 20X4 43,255 2,163 (23,000) 22,418 20X5 22,418 1,121 (23,539) – 100,000 15,539 115,539 Раздел 20 – Арендатор: финансовая аренда, пример 17 Пример 7 продолжение: 1/1/20X1 (первоначальное признание) признаны: – активы (основные средства) 100.000; и – обязательства (обязанность по финансовой аренде) 100.000 За год, закончившийся 31/12/20X1, признаны: – распределение платежа 23.000 (стоимость финансирования 5.000 в составе прибыли или убытка и выплата обязанности по финансовой аренде 18.000) – амортизационные расходы 10.000 д.е. в составе прибыли или убытка и в уменьшении стоимости актива Раздел 20 – Арендатор: финансовая аренда, пример продолжение 18 Раскрытие информации: • По каждому классу активов, чистая балансовая стоимость на отчетную дату • Совокупная сумма БМАП на отчетную дату в отношении следующих периодов: (i) через < 1 год; (ii) > 1 год, но < 5 лет; (iii) через > 5 лет • Общее описание значительных договоров аренды • Также см. Разделы 17, 18, 27 и 34 Раздел 20 – Арендатор: операционная аренда • 19 Признание и оценка: – Арендные платежи признаются в качестве расходов на прямолинейной основе за исключением случаев, когда: – иная систематическая основа обеспечивает лучшее представление выгод пользователя; или – выплаты структурируются таким образом, чтобы увеличиваться в соответствии с ожидаемой общей инфляцией (основываясь на опубликованных показателях или статистике) Раздел 20 – Примеры операционной аренды • • • 20 Пример 8: 1/1/20X1 Предприятие A заключило 5летний договор операционной аренды здания без права досрочного прекращения. Арендная плата X1–X4 = 0. Арендные платежи X5 = 5.000. Пример 9: Ситуация такая же, как в Примере 8, за тем исключением, что арендодатель согласился оплатить расходы арендатора на перемещение (т.е. 500) в качестве стимула для заключения нового договора аренды Пример 10: Платежи по договору операционной аренды повышаются на сумму, равную ожидаемому ИПЦ (10% в год), чтобы компенсировать арендодателю ожидаемый уровень инфляции. X1 = 1.000; X2 = 1.100; X3 = 1.210; т.д. Раздел 20 – Арендатор: операционная аренда 21 Раскрытие информации: • Совокупная сумма БМАП по договорам операционной аренды без права досрочного прекращения в отношении следующих периодов: (i) через < 1 год; (ii) > 1 год, но < 5 лет; (iii) через > 5 лет • Арендные платежи, признанные в качестве расхода • Общее описание значительных договоров аренды арендатора – включая, например, информацию об условной арендной плате, возможности возобновления аренды или покупки актива, оговорках о скользящих ценах, субаренде и ограничениях, установленных договорами аренды МСФО для МСБ 22 Арендодатель (финансовая аренда и операционная аренда) Раздел 20 – Арендодатель: финансовая аренда • 23 Первоначальное признание и оценка: – Признавать активы, находящиеся в финансовой аренде (дебиторская задолженность) в сумме, равной чистым инвестициям в аренду (т.е. валовые инвестиции в аренду, дисконтированные с использованием ставки процента, подразумеваемой в договоре аренды). Валовые инвестиции в аренду - это совокупность : – (a) минимальных арендных платежей, причитающихся к получению арендодателем по договору финансовой аренды, и – (b) негарантированной остаточной стоимости, начисляемой арендодателю Раздел 20 – Арендодатель: финансовая аренда • Последующая оценка 24 – Признается финансовый доход - постоянная периодическая норма доходности по чистым инвестициям в аренду – Арендные платежи вычитаются из валовых инвестиций в аренду для уменьшения как основной суммы задолженности, так и незаработанного финансового дохода – При наличии признака того, что расчетные оценки необеспеченной остаточной стоимости, использованные при расчете валовых инвестиций арендодателя в аренду, значительно изменились, распределение дохода на протяжении срока аренды пересматривается в составе прибыли или убытка с немедленным признанием уменьшения ранее начисленных сумм Раздел 20 – Арендодатель: финансовая аренда 25 Другие вопросы: • У арендодателей, являющихся производителями или дилерами, есть 2 вида дохода: – прибыль или убыток, эквивалентный прибыли или убытку от незамедлительной продажи актива, ставшего предметом аренды, по обычным продажным ценам, с учетом применимых оптовых или торговых скидок, и – финансовый доход на протяжении срока аренды • Раскрытие информации (см. пункт 20.23) Раздел 20 – Арендодатель: операционная аренда • • Признание и оценка 26 – Арендные платежи в качестве дохода на прямолинейной основе за исключением случаев, когда: – иная систематическая основа обеспечивает лучшее представление выгод арендатора; или – выплаты арендодателю структурируются таким образом, чтобы увеличиваться в соответствии с ожидаемой общей инфляцией (основываясь на опубликованных показателях или статистике) Необходимо признавать и другие затраты, понесенные при получении арендного дохода (например, амортизация) Раздел 20 – Арендодатель: операционная аренда • • 27 Примеры Пример 11: 1/1/20X1 Предприятие A заключило 5-летний договор операционной аренды здания без права досрочного прекращения. Арендные платежи не предусмотрены в течение 4 лет. Арендная плата за Год 5 = 5.000. Пример 12: Ситуация такая же, как в Примере 11 за тем исключением, что арендные платежи повышаются на сумму, равную ожидаемому ИПЦ (10% в год), чтобы компенсировать арендодателю ожидаемый уровень инфляции. X1 = 1.000; X2 = 1.100; X3 = 1.210; т.д. МСФО для МСБ 28 Операция продажи с обратной арендой (финансовая аренда и операционная аренда) Раздел 20 – Продажа с обратной арендой 29 • Операция продажи с обратной арендой подразумевает продажу актива с его же последующей обратной арендой. – Арендные платежи и продажная цена обычно взаимозависимы, поскольку их согласование производится в комплексе – Порядок учета операций продажи с обратной арендой зависит от вида аренды (финансовая или операционная). Раздел 20 – Операция продажи с обратной арендой, ведущая к финансовой аренде • Признание операции продажи с обратной арендой, ведущей к финансовой аренде – Продавец-арендатор откладывает признание дохода (т.е. не признает превышение выручки от продаж над балансовой стоимостью в составе прибыли или убытка немедленно) – Отсроченный доход признается в составе прибыли или убытка на протяжении срока аренды 30 Раздел 20 – Операция продажи с обратной арендой, ведущая к операционной аренде • 31 Признание операции продажи с обратной арендой, ведущей к операционной аренде продавцом-арендатором – Если по СС, немедленное признание в составе прибыли или убытка – Если ПЦ < СС и арендные платежи не корректируются, немедленное признание в составе прибыли или убытка – Если ПЦ < СС и арендные платежи корректируются, такой убыток откладывается и амортизируется пропорционально размеру арендных платежей в течение предполагаемого периода использования актива – Если ПЦ > СС, превышение над справедливой стоимостью откладывается и амортизируется в течение предполагаемого срока использования актива. Раздел 20 – Примеры продажи с обратной арендой, ведущей к операционной аренде 32 Пример 13: 1/1/20X1 Предприятие A продает здание (Балансовая Стоимость = 85.000) за 100.000 (справедливая стоимость) с обратной арендой на условиях операционной аренды в течение 3 лет. Арендные платежи = 9.500 (подлежат к ежегодной уплате в конце периода). На 31 января 20X1 оставшийся срок экономической службы здания составлял 25 лет с нулевой остаточной стоимостью. Раздел 20 – Примеры продажи с обратной арендой, ведущей к операционной аренде Пример 14: Ситуация такая же, как в Примере 13, за исключением ПЦ = 95.000, и арендные платежи = 7.800. Пример 15: Ситуация такая же, как в Примере 13, за исключением ПЦ = 80.000, и арендные платежи = 2.800. 33 МСФО для МСБ Раздел 29 Налог на прибыль 34 Раздел 29 – Введение 35 • Раздел 29 основан на Проекте стандарта «Налог на прибыль» ПМСФО, март 2009 г. – Тот же подход, основанный на «временной разнице», как в МСБУ 12 – Более простое объяснение – Меньше исключений Раздел 29 – Сфера применения и определения 36 • Определение налога на прибыль – Налог на прибыль: все местные и зарубежные налоги, которые основываются на налогооблагаемых прибылях – Налогооблагаемая прибыль = налогооблагаемый доход минус суммы вычета (чистая сумма) – Налог с выручки ≠ налог на прибыль – Налог с продаж, НДС, налог на капитал, налог на социальное страхование ≠ налог на прибыль – Налог на прибыль = ставка налога x налогооблагаемая прибыль Раздел 29 – Другие определения 37 • Текущий налог: Сумма налога на прибыль, подлежащая уплате / возврату в отношении налогооблагаемой прибыли / налогооблагаемого убытка для текущего периода или прошлых периодов • Отложенный налог: Налог, подлежащий уплате / возмещению в будущих периодах в результате прошлых операций Раздел 29 – Другие определения 38 • Налоговая база: Оценка активов, обязательств или капитала в соответствии с налоговым законодательством на основе продаж • Временная разница: Разница между балансовой стоимостью актива, обязательства или прочей статьи в финансовой отчетности и ее налоговой базы – если предприятие ожидает, что эта статья повлияет на будущую налогооблагаемую прибыль Раздел 29 – Шаги при учете налога на прибыль 39 1. Признать текущий налог 2. Определить, какие активы и обязательства повлияли бы на налогооблагаемую прибыль, если бы они были возмещены или погашены по их балансовой стоимости 3. Определить налоговую базу статей, указанных в (2), и прочих статей, которые имеют налоговые базы, хотя они не признаются (например, затраты по займам или исследования и разработки, которые капитализируются в целях налогообложения) 4. Рассчитать временные разницы, неиспользованные налоговые убытки и кредиты Раздел 29 – Шаги при учете налога на прибыль 40 5. Признать отложенные налоговые активы и обязательства, возникшие вследствие временной разницы 6. Оценить отложенные налоговые активы и обязательства – Использовать по существу принятые налоговые ставки – Учесть возможный исход проверки налоговыми органами 7. Признать оценочный резерв против отложенных налоговых активов (возможное возмещение) 8. Распределять текущий и отложенный налог на соответствующие компоненты прибыли или убытка, прочего совокупного дохода или капитала Раздел 29 – Признание текущего налога 41 • Текущий налог – Обязательства по любым налогам, подлежащим уплате, в отношении текущей или предыдущей налогооблагаемой прибыли – Актив, если переплата возмещается – Оценка на основе налогового законодательства, которое было принято или по существу принято по состоянию на отчетную дату – Расход или доход текущего периода, но если текущий налог касается статьи прочего совокупного дохода, такой налог признается в составе прочего совокупного дохода Раздел 29 – Признание текущего налога 42 • Пример: расчет текущего налога – – – – Учетная прибыль 150.000, налоговая ставка 15% Доход от роялти 20.000 освобожден от налога Расходы на питание 5.000 не подлежат вычету Расходы на безнадежные долги 2.500 включают расчетную сумму 500, не подлежащую вычету до списания – Налоговая амортизация (ускоренная) составляет 43.000, амортизация по учету равна 35.000 Сколько составляют расходы по текущему налогу? продолжение следует... Раздел 29 – Признание текущего налога 43 • Пример: расчет текущего налога (продолжение) Налогооблагаемая прибыль: Учетная прибыль 150.000 Минус необлагаемое налогом роялти (20.000) Плюс питание, не подлежащее вычету 5.000 Плюс безнадежные долги, не подлежащие вычету 500 Минус доп. налоговая амортизация (8.000) Налогооблагаемая прибыль 127.500 Текущий налог = 15% x 127.500 = 19.125 Раздел 29 – Признание отложенного налога 44 • Отложенный налог – Основан на разнице между суммами, указанными в балансе, и налоговой базой этих статей – Если возмещение актива / обязательства не повлияет на налогооблагаемую прибыль, отложенный налог не возникает – Налоговая база = сумма, которая подлежала бы вычету, если бы актив был продан (или обязательство было бы погашено) в конце отчетного периода по его балансовой стоимости Раздел 29 – Признание отложенного налога 45 • Отложенный налог – Оценивать, используя принятые (или по существу принятые) налоговые ставки – Но используем за основу ставку по ожидаемой прибыли на время реверсирования временной разницы для расчета ожидаемой эффективной/фактической ставки налога Раздел 29 – Признание отложенного налога 46 • Пример: Расчет отложенного налога – – – – Учетная прибыль 150.000, налоговая ставка 15% Доход от роялти 20.000 освобожден от налога Расходы на питание 5.000 не подлежат вычету Расходы на безнадежные долги 2.500 включают расчетную сумму 500, не подлежащую вычету до списания – Налоговая амортизация (ускоренная) составляет 43.000, амортизация по бухучету равна 35.000 Сколько составляют расходы по отложенному налогу? продолжение следует... Раздел 29 – Признание отложенного налога 47 • Пример: Расчет отложенного налога (продолжение) Отложенный налоговый актив – безнадежный долг, не подлежащий вычету: 500 x 15% = 75 Отложенное налоговое обязательство – ускоренная амортизация: 8.000 x 15% = 1.200 Та же самая юрисдикция, право зачета Расходы по отложенному налогу = 1.200 – 75 = 1.125 Отложенное налоговое обязательство = 1.125 Общие расходы по налогу 19.125 + 1.125 = 20.250 Раздел 29 – Признание отложенного налога 48 • Пример: Запись в журнале (по последним двум примерам) Расход по налогу на прибыль (19.25 + 1.125) Налоги, подлежащие уплате в текущий период Отложенное налоговое обязательство 20.250 19.125 1.125 Раздел 29 – Признание отложенного налога 49 • Пример: Прогрессивная ставка налога – Временная разница 7.500 возникает в 20X1, должна восстановиться в 20X3 – Налоговая ставка 15% на первые 500.000 прибыли, 25% на сумму сверх 500.000 – Налогооблагаемая прибыль 20X1 = 400.000 – Ожидаемая налогооблагаемая прибыль 20X3 = 600.000 – Ставка прогрессивного налога 20X3 = (500.000 x 15%) + (100.000 x 25%) = 100.000/600.000 = 16,67% – Отложенное налоговое обязательство 20X1 = 16,67% x 7.500 = 1.250 Раздел 29 – Временная разница 50 • Временная разница – Может возникнуть при первоначальном признании актива или обязательства – Может возникнуть после первоначального признания вследствие того, что доход / расход признается в составе прибыли или убытка в одном периоде и в составе налогооблагаемой прибыли в другом периоде – Может возникнуть, когда налоговая база актива или обязательства изменяется, но эти изменения никогда не повлияют на балансовую стоимость Раздел 29 – Признание отложенного налога 51 • Признаются (есть несколько исключений – на следующем слайде): – Отложенное налоговое обязательство по всем временным разницам, которые увеличат налоговую прибыль в будущем – Отложенный налоговый актив по всем временным разницам, которые уменьшат налоговую прибыль в будущем – Отложенный налоговый актив для перенесенного налогового убытка и налогового кредита Раздел 29 – Признание отложенного налога • Исключения из признания: – Отложенный налог не признается по временным разницам, связанным с нерепатриированными доходами иностранных дочерних предприятий, ассоциированных предприятий, совместных предприятий – Отложенный налог не признается по временной разнице, связанной с первоначальным признанием гудвила 52 Раздел 29 – Признание отложенного налога 53 • Пример: ассоциированная компания с 25% долей собственности, для учета используется метод долевого участия, обычная налоговая ставка 30%, ставка налога на прирост капитала 0% – Себестоимость 10.000 – Прибыль за Год 1 по методу долевого участия = 1.000 – Временная разница = 1.000 – Отложенное налоговое обязательство = 0% x 1.000 = 0 – Налогооблагаемые полученные дивиденды = 200 – Текущий расход по налогу = 30% x 200 = 60 – Балансовая стоимость на конец Года 1 = 10.800 Раздел 29 – Признание отложенного налога 54 • Изменения в отложенных налоговых обязательствах / активах: – Признаются в составе прибыли или убытка (или прочего совокупного дохода, если они касаются статьи прочего совокупного дохода) • Пример с использованием данных на слайде 46: Теперь налоговая ставка увеличивается до 20%, отложенный налоговый актив и обязательство еще не реверсированы. – Отложенное налоговое обязательство 1.125 – Отложенное налоговое обязательство должно быть равно 20% x 7.500 = 1.500 – Расходы на налог включаются в состав прибыли или убытка = 375 Раздел 29 – Оценка отложенного налога 55 • Использовать принятые или по существу принятые налоговые ставки • Когда к разным видам прибыли применяются разные налоговые ставки, использовать ставку, по которой предприятие должно платить налог, только если вычеты были бы теми же при продаже или использовании • Резерв по оценке по отношению к налоговым активам: – Чистая балансовая стоимость = вероятное возмещение – Пересматривать балансовую стоимость каждый период Раздел 29 – Оценка отложенного налога 56 • Пример: Резерв по оценке – На 31/12/X1 есть временная разница в 120 для уменьшения будущей налогооблагаемой прибыли – Нельзя перенести на предыдущие периоды – Из 120, исходя из прогноза будущей прибыли, только по 30 есть > 50% вероятности использования – Налоговая ставка 20% Запись в журнале 31/12/X1 Отложенный налоговый актив [120 x 20%] Дебет Кредит 24 Резерв по оценке [(120 - 30) x 20%] 18 Уменьшение налога на прибыль – отложенный налог (прибыли или убытки) 6 Раздел 29 – Оценка отложенного налога 57 • Не дисконтировать текущие и отложенные налоги • Неопределенность в оценке отложенных налоговых активов и обязательств: – Использовать вероятную средневзвешенную сумму всех возможных исходов, предполагая, что налоговым органам известны все факты • Если к нераспределенной и распределенной прибыли применяются разные налоговые ставки, вначале необходимо начислить по ставке нераспределенной прибыли – После распределения, скорректировать в составе прибыли и убытка Раздел 29 – Представление 58 • Классификация: – Все отложенные налоговые активы и обязательства относятся к долгосрочным • Взаимозачет: – Не осуществлять взаимозачет текущих налоговых активов и обязательств или взаимозачет отложенных налоговых активов и обязательств, за исключением случаев, когда у предприятия есть юридически закрепленное права осуществить зачет и оно намеревается произвести расчет на нетто-основе или исполнить обязательство одновременно Раздел 29 – Раскрытие информации 59 • Раскрывать основные компоненты расхода по налогу: – текущий расход (доход) по налогу – корректировки текущего налога предыдущих периодов – расход (доход) по отложенному налогу, относящийся к: – возникновению и восстановлению временных разниц – изменениям в налоговых ставках или новым налогам – влияние изменений в неопределенности – изменения в резерве по оценке – расход по налогу, связанный с изменениями в учетной политике и ошибками Раздел 29 – Раскрытие информации 60 • Другая информация, подлежащая раскрытию: – текущий и отложенный налог, относящийся к статьям прочего совокупного дохода – объяснение существенных расхождений между суммами, представленными в отчете о совокупном доходе, и суммами, представленными налоговым органам – изменения в налоговой ставке продолжение на следующем слайде... Раздел 29 – Раскрытие информации 61 • Другая информация, подлежащая раскрытию: – для каждого вида временной разницы и каждого вида неиспользованных налоговых убытков и неиспользованных налоговых кредитов: – – сумма отложенного налога и оценочных резервов на конец периода анализ изменения отложенного налога и оценочных резервов в течение периода – дата истечения срока действия временных разниц, неиспользованных налоговых убытков и налоговых кредитов – объяснение, если выплата нераспределенной прибыли повлияет на налог Вопросы или комментарии? Личные точки зрения членов ПМСФО и его сотрудников приветствуются. Точки зрения, высказанные в данной презентации, принадлежат докладчику. Официальная позиция ПМСФО по вопросам учета определяется только после проведения установленного подробного процесса рассмотрения и обсуждения © 2010 IFRS Foundation | 30 Cannon Street | London EC4M 6XH | UK | www.ifrs.org 62