5. Функции государства в смешанной экономике

advertisement

ЭКОНОМИКА ОБЩЕСТВЕННОГО СЕКТОРА

1. Понятие и структура общественного сектора (далее – ОС).

Экономисты, столкнувшись с проблемой внешних эффектов и общественных благ, решили

выделить ту сферу экономической деятельности, в которой не срабатывают рыночные механизмы

распределения благ. Таким образом, возникла наука, занимающаяся исследованием сектора

экономики, в котором ресурсы распределяются не через рынок, а через другие экономические

институты, в первую очередь, через государство.

Итак, ОС представляет собой такую область экономики или ту часть экономического

пространства, где:

1) Рынок не действует или только частично действует, а следовательно, преобладает

нерыночный способ координации деятельности;

2) Производятся и потребляются не частные, а общественные блага;

3) Экономическое равновесие между D и S общественного блага осуществляется

государством, органами местного самоуправления и добровольно-общественными

организациями с помощью соответствующих социальных институтов (в первую очередь с

помощью бюджетно-финансовой политики).

Главное отличие организаций частного и ОС является то, что в ОС организации являются

некоммерческими (то есть не ставят перед собой главную задачу в получении прибыли),

доминирующую роль в ОС играет государство.

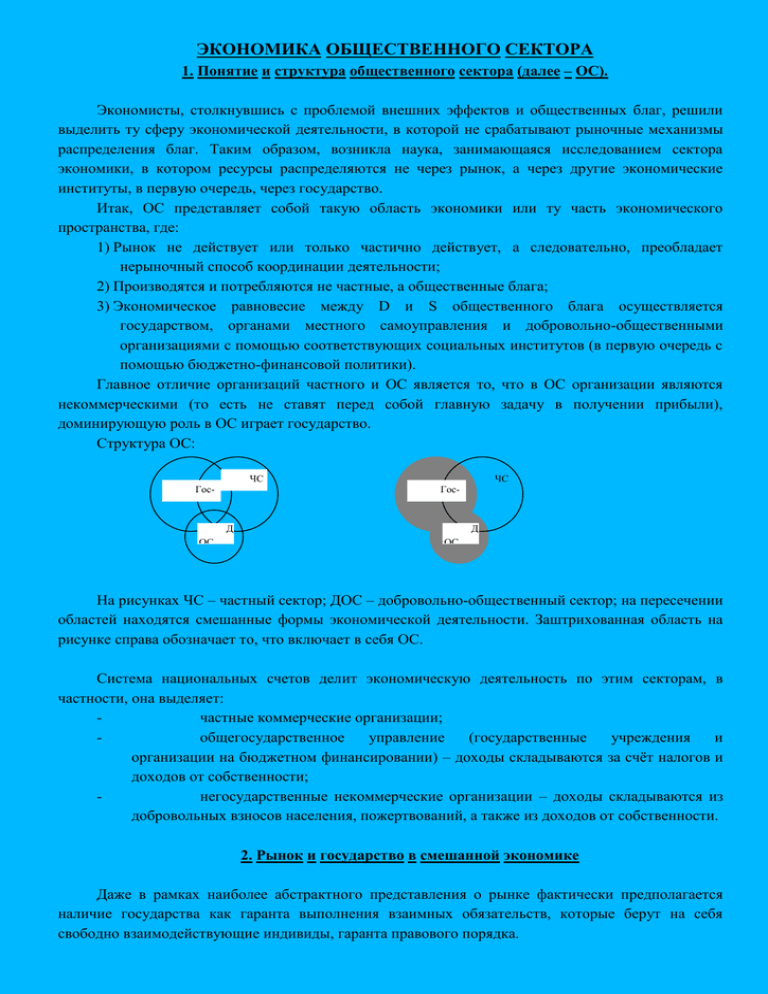

Структура ОС:

ЧС

Госво

ЧС

Госво

Д

ОС

Д

ОС

На рисунках ЧС – частный сектор; ДОС – добровольно-общественный сектор; на пересечении

областей находятся смешанные формы экономической деятельности. Заштрихованная область на

рисунке справа обозначает то, что включает в себя ОС.

Система национальных счетов делит экономическую деятельность по этим секторам, в

частности, она выделяет:

частные коммерческие организации;

общегосударственное

управление

(государственные

учреждения

и

организации на бюджетном финансировании) – доходы складываются за счёт налогов и

доходов от собственности;

негосударственные некоммерческие организации – доходы складываются из

добровольных взносов населения, пожертвований, а также из доходов от собственности.

2. Рынок и государство в смешанной экономике

Даже в рамках наиболее абстрактного представления о рынке фактически предполагается

наличие государства как гаранта выполнения взаимных обязательств, которые берут на себя

свободно взаимодействующие индивиды, гаранта правового порядка.

Расширение понимания роли государства - изучение макроэкономических процессов. Здесь

государство – «надэкономический регулятор», а не производитель услуг; в стороне остается

проблема ресурсного обеспечения самого государства и рационального использования его

собственных ресурсов.

Особенности экономики общественного сектора - государство есть один из субъектов

экономической деятельности, хотя и обладающий одним отличием: государство и его органы

обладают правом принуждения в рамках и на основе законов, принуждения, оправданного с точки

зрения экономической эффективности и социальной справедливости

Предполагается, что:

☺ государство, подобно предпринимателям и некоммерческим организациям

функционирует в рыночной среде, а потребность в его участии в экономической жизни

возникает тогда и только тогда, свободное действие рыночных сил не обеспечивает

оптимального размещения и использования ресурсов;

☺ цели государственных органов и способы их достижения, а также стратегии

предприятия и некоммерческих организаций в конечном итоге определяются интересами

индивидов и формируются в ходе их взаимодействия;

☺ государство использует, прежде всего, финансовые инструменты реализации своих

целей (налоги, общественные расходы).

При признании многими экономистами необходимости сочетания рынка и государства

существуют серьезные разногласия по поводу пропорций и соотношения этого сочетания, низших

и верхних границ роли государства в экономике, форм государственного контроля.

Две полярные точки зрения на это:

☺ неолибералы (минимум государства);

☺ радикалы и государственники (ведущая роль государственного сектора, прямой

контроль через государственную собственность).

Многие экономисты полагают, что для развития современного общества должен быть такой

объем функций государства, который, обеспечивая макроэкономическую стабильность,

одновременно содействовал бы микроэкономической конкуренции. Кроме того, достигалось бы

соблюдение принципов социальной справедливости, уважения человеческой личности к улучшения

качества жизни людей.

3. Модели смешанной эк-ки

Современная эк-ка - эк-ка смеш. типа. Ее смеш. хар-тер опред-ся наличием разных форм

собственности и способов хозяйствования. сочетанием рыночных и государственных,

общественных мех-нов регулирования, возможностями согласования эк. и сои, начал.

Неолиберальная модель - большая роль гос-ва считается неоправданной, решение соц. задач

передается благотвортельным орг-м.

Радикально-государственная модель - ведшим должен быть госсектор, доминирующей

формой контроля • прямой контроль через гос. собственность.

Особый тип • модель социальной рын. эк-кн; активная роль гос-ва не только в регулировании

эк. процессов, но и в решении соц проблем.

Появление • конец 40-х гг, вызов либеральному кал-му н планово-командной эк-ке.

Для модели характерна постоянная направленность на достижение оптимального сочетания

эк. эффективности с соц гарантиями и справедливостью, гос-ву отведена важная роль, но оно

должно оптимизировать свое вмешательство в эк- процессы рынка. Гос-во должно создавать

нормальные рамочные условия для Функ-ния рын. эк-ки.

Во-1, важнейшей задачей гос-ва является установление и поддержание правового режима,

предусматривающего право на свободное развитие личности и гарантии равенства всех перед

законом, гарантии частной собственности, свобод (слова и тд),

во-2, гос-во делает все возможное для поддержания и развития эффективной конкуренции

в-3, Г устраняет недостатки рынка, проводит стабилизационную и структурную политику

В-4, обеспечивает соц. защиту, пытается выравнивать доходы трудящихся

4. Масштабы, динамика и факторы развития общественного сектора

Ресурсы, с помощью которых государство участвует в общественной жизни - это, с одной

стороны, гос. собственность (т.е. запас ресурсов), а с другой стороны, доходы и расходы бюджета

(т.е. поток ресурсов). Особенность государства состоит в том, что в отличие от частного сектора,

рост гос. сектора в национальном доходе обычно существенно отличается от его доли в совокупном

капитале. Это происходит потому, что государство систематически осуществляет

перераспределение. В странах с развитой рыночной экономикой этому перераспределению

подлежат большие расходы, чем факторы производства, т.к. последние сосредоточены в основном в

частном секторе. Поэтому удельный вес общественного сектора в доходах и расходах общества

обычно превосходит его удельный вес в совокупном капитале и производстве реализуемых на

рынке товаров и услуг. В качестве непосредственного поставщика товаров и услуг общественный

сектор занимает прочное положение в таких отраслях как образование, здравоохранение, культура,

транспорт, связь, энергетика, коммунальное хозяйство.

Государство часто контролирует огромные ресурсы, подлежащие экономической оценке в

качестве потенциальных или реальных факторов производства (например, земля не находящаяся в

сельскохозяйственном обороте). Расходы государства характеризуют услуги, предоставляемые им

на не рыночной основе.

Но непосредственная поставка товаров и услуг на рынок не является основной формой

участия общественного сектора в экономической жизни. И роль и масштабы государственного

сектора наиболее концентрированно выражается удельным весом государственных расходов и

доходов в национальном доходе, в ВНП и ВВП.

По мере становления промышленного капитализма доля государства в национальном доходе

в целом падала, но позднее с усложнением структуры хозяйства и быстрым ростом расходов на

образование, здравоохранение, науку, социальное обеспечение, оборону доля государства

увеличивалась.

5. Функции государства в смешанной экономике

Экономическая роль государства в современном мире возрастает в связи с ростом масштабов

и усложнением структуры рыночной экономики. Повышается уровень осуществляемой политики.

Ранее:

☺

устойчивый экономический рост.

☺

стабилизация цен

☺

мах занятости

Теперь:

☺

соблюдение внешнеэкономического равновесия

☺

охрана окружающей среды

☺

обеспечение социальной стабильности (в т.ч. достижение социально

справедливой дифференциации доходов).

Государство может с помощью правовых, административных и экономических методов, с

одной стороны, содействовать развитию рыночного конкурентною механизма и

предпринимательства. А с другой стороны, корректировать несовершенство рынка в связи с

усилением дифференциации уровней доходов населения, расхождением между существенно

необходимыми индивидуальными предпочтениями людей, особенно в долгосрочном и

среднесрочном периодах, неполнотой экономической информации и наличием высокого уровня

риска в некоторых сферах социально-экономической жизни.

Государство должно создавать нормальные рамочные условия для функционирования

рыночной экономики.

Во-первых. Важнейшей задачей государства является установление и поддержание правового

режима, предусматривающего права на свободное развитие личности и гарантии равенства всех

перед законом, гарантии частной собственности, свобод (слова и т.д.).

Во-вторых. Государство делает все возможное для поддержания и развития эффективной

конкуренции.

В-третьих. Государство устраняет недостатки рынка, проводит стабилизационную и

структурную политику.

В-четвертых. Обеспечивает социальную защиту, пытается выравнивать доходы трудящихся.

6. Факторы размития общественного сектора.

Существует несколько разнонаправленных факторов, влияющих на объем и структуру

общественных расходов и определяющих динамику их движения. Эти факторы отражают

изменяющуюся роль основных функций и задач государства в современном обществе.

Эти факторы:

1.Значение творческого потенциала человека.

2.Государственная финансовая политика в сфере научных исследований.

3.Государственные инвестиции в инфраструктуру.

4.Выравнивание уровней доходов разных групп населения.

5.Социальное обеспечение.

6.Факторы, влияющие на снижение дефицита государственного бюджета.

1.Значение творческого потенциала человека возрастает. А следовательно расходы на

развитие человека растут. Инвестиционные вложения в человеческий капитал улучшают качество

трудовых ресурсов, а следовательно, способствуют повышению производительности труда, росту

конкурентоспособности продукции, снижению числа безработных и преступности.

2.Научные исследования - основа будущего технического прогресса, определяющая

лидирующее положение страны на мировом рынке.

3.Ноебходимо также увеличивать государственные инвестиции и инфраструктуру и охрану

окружающей среды, т.к. это приведет к улучшению общих условий экономической деятельности в

стране.

4.Немало важная проблема выравнивание уровней доходов разных групп населения, избегая

ловушки для бедных (высокие социальные платежи малообеспеченным отбивают желание

работать). Поэтому в государственные программы представления трансфертов вносятся

существенные изменения, направленные на оказание помощи для самопомощи (т.е. для перехода к

активной трудовой и предпринимательской деятельности).

5.Во многих развитых странах появилась проблема возможности государственного

финансирования социального обеспечения. Это связано с особой демографической ситуацией

(старение населения), а следовательно, рост расходов на содержание пенсионеров в 3 - 3,5 раза

выше, чем на молодого человека. А доля расходов на пенсии и здравоохранение в ВНП по

прогнозным оценкам в развитых странах приблизится к 50%.

6.Этими факторами являются, например, сокращение военных расходов и увеличение в

результате этого средств для других социальных нужд ( мирные дивиденды).

Существуют и другие резервы для сокращения дефицита государственного бюджета,

например,

уменьшение

расходов

на

управленческий

аппарат

и

государственное

предпринимательство.

7. Провалы рынка и необходимость общественного сектора.

Провал (несовершенство, изъян) рынка — это такая экономическая ситуация, в которой

рациональное поведение людей, адекватно реагирующих на порождаемую рынком информацию, не

обеспечивает достижения Парето-эффективной аллокации ресурсов. Традиционная классификация

провалов рынка включает монополию (а также монопсонию), недостаток и асимметрию

информации, а также внешние эффекты (экстерналии).

В условиях монополии фирма не приспосабливается к стихийно складывающимся на рынке

ценам, а выбирает наиболее выгодное для себя сочетание цены и объема выпуска (продаж). В

результате общество в целом несет потери.

Принято различать ситуативную, естественную и легальную (правовую) монополии. Все они

предполагают ограничение на вхождение в отрасль. В первом случае ограничение заключается в

недоступности для конкурентов отдельных условий производства в силу концентрации

собственности, во втором — в потенциальной неэффективности действий конкурентов при

формально свободном входе в отрасль, а в третьем — в запретах, налагаемых государством.

При наличии этого, как и других провалов рынка, существуют только две альтернативы: либо

смириться с потерями эффективности, либо принудительно исключить некоторые из вариантов

аллокации ресурсов, достижимых на основе добровольного взаимодействия. Второе в свою очередь

также может вызывать потери, но организованное на основе закона принуждение является, в

принципе, адекватным инструментом преодоления изъянов рынка. Имея дело с

монополизированными рынками, в том числе с естественными монополиями, государство обычно

прибегает к регулятивным мерам, в частности к регулированию цен. Наряду с этим возможна

принудительная корректировка условий доступа на рынок. Именно она имеет место при законодательном запрете монополизации. Корректировка может выражаться не только в искусственном

расширении доступа (например, за счет предотвращения ситуативной монополии), но и в его

ограничении.

Вместе с тем встречаются случаи, когда государство целенаправленно способствует

установлению монополии. Речь идет о наделении отдельных лиц или организаций

исключительными правами в сфере производства определенных товаров или услуг. Обладание

такого рода исключительным правом обусловливает легальную монополию.

Классические примеры асимметрии информации дает сфера здравоохранения. Асимметрия

информации есть и во многих других областях экономической деятельности, например, в сфере

образования. Проблема информационной асимметрии частично решается на основе учета

репутации. Однако в наиболее сложных ситуациях и жизненно важных обстоятельствах полезным

оказывается вмешательство государства. Оно может приобретать различные формы. Одна из форм

— лицензирование как обязательное условие занятия тем или иным видом деятельности. Возможно

также прямое участие государства в производстве продукции и оказании услуг, с которыми

связана существенная информационная асимметрия. Не только асимметричное распределение, но и

недостаток информации у всех потенциальных участников сделок порождает неэффективность.

Отсутствие достаточной информации может блокировать взаимодействие, результатом чего

становится неполнота рынков, которая непосредственно проявляется в финасовой сфере.

При наличии внешних эффектов — экстерналий часть выгод или издержек, связанных с

конкретным видом деятельности или фактором производства, достается посторонним лицам. При

отрицательных экстерналиях индивид или фирма перекладывает на других часть издержек. При

положительных экстерналиях посторонние лица бесплатно получают некоторые выгоды.

Когда речь идет о внешних эффектах, для преодоления провалов рынка широко используются

не только регулятивные меры (например, запреты на загрязнение), но и меры финансовые,

стимулирующие. Однако характер последних определяется особенностями государственных

финансов, формируемых по большей части за счет налогов, т.е. установленных законом

обязательных платежей.

Изъяны свойственны рынку, но также и государству. Государственное вмешательство далеко

не всегда обеспечивает Парето-эффективность. При прочих равных условиях, чем активнее

государство, тем более вероятны его провалы, ведущие к потерям эффективности. Вместе с тем при

пассивном отношении к провалам рынка также неизбежны потери.

8. Роль общественного сектора в разрешении проблем внешних эффектов (ВЭ).

ВЭ:

а) негативные – предприятия осуществляют деятельность с негативными ВЭ – перекладывая

часть издержек на других (загрязнение Н2О);

б) позитивные – те, кто их производит, берут на себя часть издержек по реализации чужих

интересов (строительство дорог, клумба).

Рынок может эффективно сработать в том случае если ВЭ м.б. взят под контроль участниками

сделки. В этом заключается частичное решение проблемы «зайцев». Если масштабы ВЭ невелики и

число субъектов экономической деятельности (ЭД), то побочные внешние воздействия м.б. взяты

ими под контроль без вмешательства государства (шоссе, маяки). Если говорить о масштабных ОБ

– оборона, милиция и т.д. – невозможность учета «зайцев». Таким образом, проблемы связанные с

ВЭ могут решаться с помощью установления прав и обязанностей участников ЭД. Зачастую проще

и дешевле не тратить деньги на механизмы контроля, а лучше ввести налоговое регулирование

(негативное ВЭ) или выполнять функции, порождающие позитивные ВЭ: грязная вода – налог.

Дорога фермера – государственный транспорт, дорожная сеть.

Государство не может игнорировать существование ВЭ, но в каждом конкретном случае

требуется индивидуальный подход – важны целесообразность и мин. издержки.

9. Государственное регулирование естественных монополий.

Причиной возникновения естественных монополий является наличие экономии от масштаба в

некоторых отраслях народного хозяйства. Это означает, что наличие конкурентных фирм в данных

отраслях было бы менее эффективным, чем наличие монополии. Примеры: электро-, водо-,

газоснабжение, телефонные службы, железные дороги, авиакомпании …

Т.к. любая монополия приводит к уменьшению выигрыша потребителей и неэффективному

распределению ресурсов, необходимо государственное вмешательство в деятельность

естественных монополий.

Существует два вида такого вмешательства:

установление гос.собственности на предприятия - естественных

монополистов

гос. регулирование.

Существует несколько видов гос.регулирования естественных монополий:

1. Установление минимальной цены.

Цена на продукцию естественных монополистов может устанавливаться на двух уровнях:

Общественно-оптимальная цена, т.е. P=MC. В данном случае речь может

идти как о положительной так и об отрицательной прибыли для монополиста, поэтому,

если предприятие терпит убытки, необходимы субсидии государства, для того, чтобы

производство не остановилось.

Цена, обеспечивающая справедливую прибыль, т.е. P=AC. В этом случае

производитель будет продолжать функционировать в отрасли, получая положительную

или нулевую прибыль. Однако монополист может завышать свои издержки для получения

большей прибыли.

2. Регламентация объема эксплуатации ресурсов – для повышения эффективности

использования ресурсов. Пример – добывающие отрасли.

3. Установление временных границ действия монополии. Пример – интеллектуальная

собственность (патенты …)

4.

Создание конкуренции на входе. Выбирают наиболее эффективно

функционирующее предприятие. Выдача лицензий на деятельность и на право

собственности с помощью аукционов.

10. Информационная асимметрия: причины возникновения, методы нейтрализации.

Функционирование рынка решающим образом зависит от того насколько участники сделок

владеют информацией о потребительских свойствах товаров и услуг, альтернативных

возможностях их производства и приобретения, а также о тенденциях изменения конъюнктуры

рынка. Успех рынка зависит от того насколько точно цены передают необходимую информацию.

Неполнота информации ограничивает возможности эффективного использования ресурсов,

обусловливая неоптимальное поведение продавцов и покупателей. Зачастую она ограничивает

конкуренцию, мешает заключению долгосрочных сделок. Правда, наличие точной информации не

гарантирует успеха, но значительно облегчает его достижение, способствуя повышению

эффективности координации, а также оптимальному распределению имеющихся ресурсов.

Обычной практикой для стран с развитой рыночной экономикой является участие гос-ва в

формировании информационной инфраструктуры рынка. Причем распространение информации,

необходимой производителям и потребителям, представляет собой пример деятельности,

порождающей позитивные внешние эффекты.

Например, на рынке совершенной конкуренции и продавцы, и покупатели пользуются

неограниченным и бесплатным доступом ко всей необходимой им информации, и тогда цены,

установившиеся на рынке передают точную информацию о том или ином благе. На реальных

рынках никто не обладает полной информацией, но при этом доступность наиболее существенной

ее части для продавцов и покупателей может быть примерно одинаковой, что исключает

значительные провалы рынка.

Некоторые рынки товаров и особенно услуг характеризуются существенной информационной

асимметрией, т.е. неравномерным распределением информации, необходимой для принятия

решения о покупках и продажах. Потенциальные продавцы, как и потенциальные покупатели,

нередко скрывают истинные цели своего поведения и используют различные способы для

получения односторонних преимуществ. Таким образом, информационная асимметрия –

положение, при котором одна часть участников рыночной сделки располагает важной

информацией, а другая часть нет. Иными словами, в условиях А.И. информация, существенная для

заключения сделки, находится преимущественно в распоряжении одного из ее участников.

В качестве классического примера можно рассмотреть А.И. на рынке медицинских услуг.

здесь не пациенту принадлежит решающее слово в объективной оценке своего здоровья, а доктору.

Пациенту намного труднее оценить проф. Качества доктора, чем при покупке какого-либо

бытового прибора (# телевизора, радио).=> На медицинском рынке пациент оказывается в

неравном положении с врачом.

И.А. вообще характерна для отдельных отраслей сферы услуг ,чем для производства товаров.

Защита прав потребителя должна опираться на полную информацию о качестве продаваемых

товаров и услуг. Важную роль здесь играют общества потребителей, СМИ, исполнительные органы

власти и фирмы, рекламирующие свою продукцию. Большая часть информации поступает в форме

рекламы, функции которой весьма противоречивы. Часто довольно трудно ответить на вопрос, чего

в рекламе больше информации или дезинформации. Поэтому для сокращения А.И. необходимо

вмешательство государства с тем, чтобы развивать т.н. ''неценовую сигнальную систему''

(аккредитации, установление стандартов для производителей,etc). Все эти меры призваны

обеспечить экономических агентов необходимой информацией о предмете сделки, то есть уровне

качества, свойствах товара или услуги.

11. Понятие общественного блага и его основные свойства.

«Общественное благо» - это благо, использование или потребление которого приносит

прибыль в виде большей полезности или меньших издержек более чем одному лицу одновременно.

К числу обязанностей государства во всех странах относится, в частности, обеспечение

обороны. Если бы граждане приобретали право на защиту от агрессии индивидуально, имел бы

место очевидный провал рынка, обусловленный огромным положит. эффектом. «Ядерный зонтик»

защищал не только тех, кто уплатил за пользование им. Мало того, невозможно было бы исключить

из неплательщиков из числа пользователей данного блага., если только не депортировать из

страны. По сути, такие же ситуации возникли бы в случае если бы жильцам большого дома было

предложено самим индивидуально приобретать на рынке услуги пожарных или автомобилистам

пришлось бы на рыночной основе нанимать регулировщиков движения. Во всех этих и других

случаях мы имеем дело с общественными благами.

К числу общественных благ относятся некоторые материальные объекты, но чаще это блага

нематериальные. Однако это реальные экономические блага, т.к. они обладают полезностью для

потребителей, и их создание требует затрат ресурсов, которые могли бы быть использованы для

производства других благ.

Два свойства общ. благ:

1)

неконкурентность, т.е. увеличение числа потребителей блага не влечет за собой

снижение полезности, доставляемой каждому из них. Данное свойство предполагает, что благо

неделимо, не может быть «расфасовано» продано поштучно, неизбирательно и потребляется

совместно. Типичный пример неконкурентности потребления — это национальная оборона. Данное

свойство означает, что предельные издержки предоставления общ. блага индивидуальному

потребителю раны «О»., а появление дополнительного потребителя представляет собой Паретоулучшение. Т.о. несоперничество порождает необычные для рыночной экономики ситуации: если

имеется индивид, желающий воспользоваться благом, но не готовый за него платить, оптимальное

использование ресурсов предполагает предоставление ему данного блага даром.

2)

Неисключаемость, т.е. ограничение доступа потребителей к такому благу практически

невозможно. В данном случае поставщик общ. Блага не в состоянии обособить свои

взаимоотношения с каждым из потребителей в отдельности. Санкции против неплательщиков

обернулись ущербом для добросовестных пользователей, и возможные Парето-улучшения не были

бы реализованы. Примером здесь является городской парк отдыха. Достижение исключаемости

(охрана, ограждение, плата за вход) общ. Блага в виде отдыха в городском парке потребует

огромных затрат и будет экономически нецелесообразным.

Свойства общ. благ внутренне взаимосвязаны. Наличие таких критериев в их крайних

случаях, как конкурентность и неисключаемость, позволяют провести границу между чистым и

общ. благами. Чистому соответствуют неконкурентность и неисключаемость, а частному —

конкурентность и исключаемость. В реальной жизни чистое частное общественное благо можно

представить как два крайних полюса шкалы экономических благ, между которыми находятся

смешанные блага различного рода.

Рис. Кривые издержек на чистое общ. благо

12-13. Виды общественных благ, их характеристика. Классификация общественных

благ.

Общественные блага отличает от частного блага наличие двух основных свойств:

неконкурентноспособность (неделимость общественного блага, то есть

потребители не конкурируют между собой за потребление блага);

неисключаемость (потребление блага одними индивидом не исключает из

потреблени других индивидов, не возникает альтернативы в использовании блага с

ростом его потребления, таким образом, потребление блага не убывает при росте

интенсивности его использования).

В связи с этим все блага экономики по эитм критериям можно разделить на чистые

общественные, чистые частные и промежуточные формы. (Warning! Таблица из учебника! Лучше

вставить свои примеры)

Группировка общественных благ с учетом комбинации их свойств (критериев)

Чистое общественное благо

национально

го масштаба

регионально

го, локального

масштаба

Смешанное общественное благо

обычного типа

(с

преобладанием

свойства частного)

перегруженное

благо

совместного

потребления

благо

ограниченного

доступа

социально

значимое благо

(заслуженное благо)

(клубное

благо)

Полная неконкурентность, совСовместный характер потребления с разной степенью

Совместный хаместное пользование при полной исключаемости и убываемости потребления благ

рактер потребления с

неубываемости

потребления,

невысоким

уровнем

делимость, и полная неисключаемость

исключаемости

и

в

предоставлении

блага,

убываемости объема и

неальтернативность в использовании

качества потребления,

блага,

предоставление

благ

высокий,

знагосударственными институтами

чительный

объем и

долгосрочный

внешний

эффект

Типичными примерами являются:

(предоставление благ в

национальная

маяк,

различной комбинации

обо-рона, воздух и местная полиция

государственных, обдр.

и др.

щественных и частных

структур)

Типичными

примерами являются:

услуги

отраслей

естественной монополии (квазиобщественное благо)

Совместный

характер потребления услуг сетевого

вида производства,

высо-кая

исключаемость

и

убываемость продукции

несете-вого

производства.

Типичными

примерами являются:

услуги образования, здравоохранения ,

культуры и др.

14. Проблема «безбилетника»

Бремя затрат на получение общественного блага может распределяться между членами

потребляющего его сообщества не только в форме денежных выплат. Во-первых, налагаемые на

индивидов обязанности способны принимать формы натуральных повинностей.

Во-вторых, индивид способен вносить вклад в производство или приобретение

общественного блага, не только выполняя обязанности, наложенные на него сообществом, но и

добровольно, по своей личной инициативе.

Добровольное участие в производстве общественных благ, либо их финансировании,

несомненно, предпочтительнее принудительного. С одной стороны, подверженность

принудительно наложенным обязательствам, при прочих равных условиях, сама по себе снижает

уровень благосостояние индивида.

Итак, повинность не только сама обладает, вообще говоря, отрицательной полезностью для

несущих ее индивидов, но и влечет за собой избыточное расходование ресурсов, имеющих для

них положительную полезность. Задача состоит в том, чтобы свести указанные потери к

минимуму.

Максимизируя собственную функцию полезности, каждый из индивидов стремится свести

свою долю затрат к минимуму.

Следовательно, заинтересованность в общественных благах совместима с уклонением от

участия в коллективных действиях, необходимых для получения этих благ.

Формулируемая таким образом проблема «безбилетника» занимает основное место в

теории коллективных действий и принципиально важна для экономики общественного сектора.

Но, если речь идет о смешанном общественном благе, издержки принудительного

вовлечения в коллективное действие способны иногда превышать затраты, с помощью которых

удалось бы ввести некоторые ограничения доступа, преодолев тем самым неисключаемость.

Существуют два основных подхода к изучению этого вопроса, которые не противоречат

друг другу. Ключевую роль в одном из них играет понятие избирательного стимула, в другом –

понятие взаимности.

Избирательными стимулами являются частные блага, получение которых увязывается с

участием в коллективных действиях.

В случае уклонения от участия в коллективном действии к «безбилетникам» можно легко

применить санкции, исключив их из организации, а тем самым из числа пользователей частных

благ, которые выступают в роли избирательных стимулов. В то же время ограничить доступ

«безбилетников» к результатам коллективного действия как такового трудно или вообще

невозможно.

Другой подход акцентирует значение взаимной лояльности для решения проблемы

«безбилетника». Рациональное максимизирующее поведение предполагает, что, принимая

решение об участии в коллективном действии или уклонение от него, индивид не обязательно

избирает путь «безбилетника», а стремится, прежде всего, оценить вероятность сотрудничества

или уклонения своих потенциальных партнеров. Если коллективные действия носят

повторяющийся характер, создаются предпосылки для образования устойчивых групп, связанных

взаимным доверием. Оно становится экономически значимым ресурсом, обладание которым

существенно повышает эффективность функционирования сообщества.

Итак, первый подход привлекает внимание к способности сообщества избирательно

вознаграждать своих членов частными благами, второй – к характеру взаимных ожиданий.

С позиций обоих подходов важно, чтобы вклад каждого индивида в коллективные действия

был ясно различим для других членов сообщества, и они могли, не прибегая к принуждению,

согласованно и оперативно реагировать на изменения данного вклада.

15. Проблема переполнения и теория клубов

Полезность совместно потребляемого блага для каждого из его пользователей зависит от их

численности. Когда пройдена граница несоперничества, неудобства, которые потребители

невольно причиняют друг другу, нарастают постепенно.

C

А

Б

В

N

Для смешанных общественных благ характерна изображённая на рисунке зависимость

между численностью потребителей и выгодой (полезностью), которую типичный потребитель

получает от этого блага. Рост численности потребителей может иногда увеличивать выгоды

каждого из них (до определённого момента – точка А). Точка Б отвечает границе несоперничества. С этого момента при росте численности потребителей начинается переполнение, то есть

уменьшение выгод, приносимых благом отдельному потребителю. Количество смешанного блага,

доступного для потребления, обычно поддаётся увеличению, однако для этого требуются

средства. Избегая чрезмерных затрат, пользователи часто предпочитают мириться с довольно

высокой степенью переполнения. При этом они делят между собой как издержки, так и выгоды.

Следовательно, необходимо искать оптимум, сопоставляя издержки и выгоды, причём оптимум

не всегда левее точки Б. Возникают два вопроса:

1.

При какой численности потребителей обеспечивается наиболее

эффективное использование данное количество смешанного общественного блага.

2.

Какое количество блага лучше всего соответствует данному числу

потребителей.

Ответ на эти вопросы даёт теория клубов. Она имеет непосредственное отношение к

действиям государства или органов местного самоуправления, когда они принимают на себя

ответственность за поставку смешанных общественных благ. В ситуации, изображённой на

рисунке, благом невыгодно пользоваться, если NА и NБ. Внутри этого отрезка разной

численности потребителей соответствуют неодинаковые соотношения затрат и выгод. Для

нахождения оптимума следует сосредоточить внимание на предельных значениях этих величин.

Вообще, численность потребителей надо увеличивать до тех пор, пока предельное

уменьшение выгод не уравновесит снижение издержек. Если же численность задана, то

количество предлагаемого блага должно возрастать, пока предельные затраты индивида не

уравновесят его предельную полезность.

16. Теория общественного благосостояния. Позитивный

и нормативный подходы

Одни и те же действия государства могут приводить к повышению благосостояния одного

индивида и снижению – другого. В этом случае имеет место перераспределение.

Политическая практика чаще всего базируется на предположении, что общество в целом

может выиграть, если даже кто-то из его членов несет ущерб.

Распространенные в обществе представления о миссии государства в сфере распределения

редко поддаются однозначной характеристике, но, все же, обычно приближаются к той или иной

из 3-х основных позиций: утилитаристской, либерталистской или эгалитарной. Базируясь на

описании этих позиций, удается, пусть упрощенно, но все же осмысленно, моделировать

социально-экономическую политику, в которой реализуется то или иное понимание

справедливости.

Для утилитаризма в целом характерно представление о функции общественного

благосостояния как сумме индивидуальных функций полезности. Согласно этой позиции,

благополучие общества как бы складывается из достижений индивидов и государство призвано

заботиться о максимизации суммарного результата. Такая позиция оправдывает

перераспределение, хотя и в довольно узких пределах. В ее основе лежит допущение о

сравнимости индивидуальных полезностей; ведь несопоставимые величины невозможно было

бы суммировать. Именно это допущение придает смысл вопросу, насколько изменится

благосостояние общества, если 1 тыс. денежных единиц, принадлежащих индивиду с высоким

доходом, передать тому, чей доход низок. Имеется в виду, что с ростом дохода предельная сумма

представляет меньшую субъективную ценность для богача, чем для бедняка. Отсюда можно

сделать вывод, что при перераспределении бедняки способны приобрести больше (с точки зрения

полезности), чем теряют богачи.

Однако, тезис о сравнимости индивидуальных полезностей недоказуем. Это

обстоятельство, а так же приоритет индивидуальных свобод и права частной собственности

подчеркивают представители либертаризма. С их точки зрения, государство обязано

содействовать лишь таким изменениям, которые отвечают критерию Парето. Они же считают

принудительное перераспределение заведомо неприемлемым. Для либертаризма характерен

последовательный индивидуализм, исключающий, в частности, возможность суммирования

индивидуальных полезностей.

В противоположность этому, эгалитаризм, отстаивающий приоритет равенства, связан с

идеями коллективизма. С точки зрения коллективного подхода благосостояние общества не

просто собирательное обозначение для благосостояния индивидов, как у либертаристов, и даже

не сумма индивидуальных полезностей, как у утилитаристов. Это нечто отвечающее высшим

интересам самого общества как единого организма, в котором индивиды выполняют функции

членов. С этих позиций сплоченность и солидарность, как правило, не слишком совместимые со

значительной дифференциацией доходов, оцениваются выше, чем индивидуальные достижения и

независимость индивида от государства. Эгалитаристы выступают за активную деятельность

государства по выравниванию доходов.

Особым вариантом эгалитаризма является ролзианский (или раулсианский от Дж. Роулс)

подход к пониманию справедливости. Ролзианство не предполагает у общества интересов, не

сводимых к индивидуальным, однако акцентирует заинтересованность каждого индивида в

социальных гарантиях. С точки зрения ролзианцев, индивиды предпочитают такую политику

распределения, которая направлена, главным образом, на улучшение положения членов

общества, находящихся в наихудшем положении.

Эгалитаризм и, в частности, ролзианство, не требуют абсолютного равенства доходов. Ведь

полное равенство могло бы уничтожить стимулы к экономической деятельности, а это, в

конечном счете, ухудшило бы положение всех членов общества, в том числе и наименее

обеспеченных. В этой связи эгалитаристы как и утилитаристы, пытаются найти компромисс

между требованиями эффективности и равенства. Однако, утилитаристы придают

целесообразность лишь умеренного перераспределения, а ролзианцы – максимально возможного

при данном уровне экономической эффективности.

Каждая из этих концепций доводит до логического предела ту или иную сторону

понимания справедливости, распространенного в современных обществах. Реальная политика

развития общественного сектора всегда в той или иной степени отражает как право индивида на

свободный выбор и неотчуждаемость собственности, так и общую заинтересованность в

максимальном благосостоянии общества,

акцентируемую утилитаристами, равно как и

ответственность общества за положение своих наименее благополучных членов, находящуюся в

центре внимания эгалитаристской концепции. Эта ответственность за слабейших, возложенная на

государство, определяет на практике большую часть перераспределительных процессов, во

всяком случае, тех, которые пользуются широким одобрением граждан и которые

государственные органы осуществляют целенаправленно и не склонны маскировать.

Два направления в исследовании общественного богатства:

производственный подход – теория организаторов производства – триединая

формула общественного богатства (труд, к.л. земля)

потребительский подход – утилитаристское учение и теория предельной

полезности.

17. Основные отличия механизма ОБЩ выбора

от потребительского выбора на рынке

В демократическом обществе используется специфический механизм распределения

ресурсов для производства общественных благ – механизм ОБЩ выбора. Он представляет собой

процесс выявления индивидуальных предпочтений потребителей в отношении количества и

конкретных видов ОБЩ благ, а также процесс принятия решений в отношении предложения и

спроса на блага с помощью политических институтов и политических процессов. Именно в силу

того, что механизм ОБЩ выбора зависит от политического характера принятия решений, его

принято называть политическим механизмом.

Основное отличие выбора в ОБЩ секторе от потребительского выбора на рынке

заключается в том, что если в ОБЩ секторе действует механизм ОБЩ выбора, то в частном

секторе выявление потребительских предпочтений людей и эффективное распределение ресурсов

достигается с помощью рыночного механизма, основой которого является система свободных

равновесных цен.

Механизм ОБЩ выбора имеет еще ряд отличительных особенностей:

- во-первых, если рыночный механизм допускает социально-экономическое неравенство

членов общества, концентрацию экономической власти у небольшой

группы

людей,

а

следовательно, характеризуется значительными различиями людей по их экономической роли в

так называемом «голосовании долларами», то основополагающим принципом политического

механизма демократического общества является принцип «один избиратель – один голос», а

система всеобщего избирательного права имеет своей целью обеспечить равные возможности для

всех граждан принимать участие с политике, в управлении государством и принимать

политические решения.

- во-вторых, механизм ОБЩ выбора базируется на коллективном принятии решений,

реализуемом с помощью прямой или представительной демократии. В основе же рыночного

механизма лежит индивидуальный потребительский выбор, индивидуальное принятие решений в

отношении экономической сделки.

- в-третьих, механизм как прямой демократии (референдум), так и представительной (через

избрание своих представителей в соответствующие органы управления) ориентируется на

голосование по альтернативным социально-экономическим программам, а не по отдельным

вопросам текущей политики. Однако в этом случае рыночный механизм является более

эффективным при принятии решения. Это объясняется тем, что с помощью гибкой системы

свободных цен рыночный механизм учитывает индивидуальные предпочтения хозяйствующих

субъектов в отношении детальных сторон конкретного объекта экономической сделки, в то

время как политический механизм позволяет лишь выразить только общее отношение к объекту,

ведь избиратель может выразить свое отношение лишь ответами «да», «нет», «воздержусь».

- в-четвертых, механизм ОБЩ выбора предполагает принудительный порядок финансовых

взаимоотношений ГОС и членов общества (например, налоги). В то время как функционирование

рыночной системы базируется на гарантиях экономической свободы.

- в-пятых, необходимо сказать, что принцип обратной связи в политической системе

действует намного слабее, чем в рыночной. Как правило, лица, принимающие политические

решения, непосредственно не несут ответственности за негативные последствия этих решений, за

просчеты и ошибки, в то время как, если вы совершили ошибку в частном секторе при

использовании рыночного механизма принятия решений вам можно только посочувствовать, так

как существует тесная зависимость между управленческими решениями и результатами

хозяйствования.

- в-шестых, механизм ОБЩ выбора включает структуры ГОС управления, которые строятся

в соответствии с принципом иерархии, подчиненности и используют бюрократический аппарат.

Это приводит к несовершенству ГОС механизма управления вследствие невозможности быстро и

с минимальными затратами передавать информацию об экономических процессах от низших

эшелонов управления к высшим. В то время как система свободных цен в рыночной экономике

является самым эффективным средством информации хозяйствующих субъектов о различных

сторонах рыночной деятельности.

Может показаться, что рыночный механизм принятия решений является идеальной

моделью свободного выбора. Политический механизм в демократическом обществе представляет

собой альтернативный метод агрегирования и учета предпочтений людей с последующей

трансформацией их в политические решения на той части экономического пространства, где

рыночный механизм не срабатывает.

18. Механизм голосования избирателей и принцип принятия решения большинством

Рядовой потребитель общественных благ выражает и защищает свои интересы в

качестве избирателя. В демократическом государстве позиция избирателей, вообще

говоря, является решающей, подобно тому как рыночная система в принципе

обеспечивает приоритет запросам потребителей. Если же политическая демократия

отсутствует, общественный сектор оказывается, по сути, вне сферы производственного

воздействия большинства потребителей его услуг.

(2)

Избиратель обнаруживает свои предпочтения с помощью механизма

голосования. Находящиеся в распоряжении избирателя ресурсы — это не только его

собственное право голоса, но также возможности, связанные с участием в различных

организациях, проведении и финансировании политических кампаний. В свою очередь,

эти возможности обусловлены распределением доходов, свободного времени, и других

ресурсов, а их использование — степенью заинтересованности индивида в принятии

того или иного решения. Если бы все избиратели были одинаково заинтересованы в

исходе каждого голосования и при этом заранее имели бы сформировавшиеся позиции

по каждому вопросу, проведение кампаний вряд ли имело бы смысл. Для

общественного выбора характерны способность и стремление одних потребителей

существенно влиять на решения других.

(1)

Голосование — достаточно универсальная модель коллективного принятия

решений. Факторы, влияющие на исход голосования:

разброс мнений среди его участников;

весомость каждого голоса;

порядок их подачи;

процедура, с помощью которой на основе разнообразных индивидуальных

предпочтений определяется точка зрения, получающая признание в качестве позиции

всего общества.

Смысл процедуры:

1)

адекватно выявить имеющиеся предпочтения;

2)

по мере возможности их согласовать.

Применительно к частным благам аналогичные задачи решаются с помощью

механизма спроса – предложения. Механизм голосования — это, помимо прочего,

применяемый на практике инструмент определения совокупного спроса на общественные

блага.

(4) Решения, как правило, принимаются большинством голосов. В соответствии с

процедурой может быть достаточно относительного большинства или требоваться

абсолютное; иногда необходимо квалифицированное большинство; иногда требуется

общее согласие (отсутствие голосов против) и т.д. Обычно при голосовании действует

принцип: 1 человек — 1 голос, но есть и исключения. В прошлом избирательное право

зачастую обуславливалось имущественным цензом, а в некоторых странах и по сей день

существует ценз осёдлости.

(5) Те или иные особенности процедуры определения большинства дают импульс

тенденциям, непосредственно затрагивающим общественный сектор.

[1]

Чем большая доля голосов необходима для принятия решения, тем, при прочих

равных условиях, менее вероятны изменения в общественном секторе (далее – ОС).

Развитие ОС, как и всей экономики, инерционно. Решения, касающиеся бюджетных

вопросов, как правило, подразумевают наличие ранее сложившихся тенденций и имеют своей

целью их корректировку. Если не удаётся в рамках принятой процедуры одобрить ни один их

обсуждавшихся проектов, это на деле не приводит ни к исчезновению ОС (хотя в некоторых

случаях может нанести ему урон), ни к резкой смене приоритетов. Скорее закрепляется статускво. Точно так же, если не принимается ни один из вариантов нового законодательства, обычно

сохраняют силу законы, одобренные ранее.

[2]

При одном и том же распределении мнений сторонники

существующего положения вещей имеют тем большее преимущество, чем большее

единодушие требуется для принятия решения.

Приверженность быстрым изменениям обычно предполагает признание приоритета

активного меньшинства перед большинством. Иногда такой приоритет обуславливается

несовпадением фактических предпочтений большинства с его подлинными интересами, однако

подобное допущение в свою очередь вступает в конфликт с принципом суверенитета

потребителя.

Признание позиции большинства точкой зрения всего общества в целом соответствует

утилитаристской установке и готовности к умеренным изменениям.

Принцип 1 человек — 1 голос несёт на себе отпечаток эгалитаризма. Этот принцип имеет

этическую природу, а потому не может быть ни доказан, ни опровергнут с помощью аргументов,

типичных для экономической науки.

(3)

Итак, не только распределение предпочтений между голосующими влияет на

общественный выбор, но и процедура принятия решений. Она не является этически

нейтральной, то есть может восприниматься одними как справедливая, другими — нет. Но

существует связь между особенностями процедуры и тем, какие аллокационные и

перераспределительные решения она делает наиболее вероятными.

(6) Одним из важнейших свойств механизма, с помощью которого принимаются

коллективные решения, является его универсальность, т.е. способность обеспечивать

результативный выбор при любом сочетании индивидуальных предпочтений.

Иногда используется неуниверсальные процедуры, т.е. если ни одна из альтернатив не

получает поддержки, сохраняется статус-кво. Это происходит, т.к. статус-кво играет роль неявно

присутствующей альтернативы, одобрение которой требует меньше голосов, чем принятие

других. В общем случае неуниверсальные процедуры неприемлемы.

При наличии двух альтернатив любой критерий выбор, более жёсткий, чем правило

простого большинства, не является универсальным. На практике приходится иметь дело с

множеством альтернатив. В таких случаях можно использовать критерий относительного

большинства или поэтапно отсекать варианты, поддерживаемые наименьшим числом

голосующих. Определение относительного большинства фактически предполагает попарное

сравнение числа голосов, поданных за каждую альтернативу.

Естественно ожидать от процедуры полноты, т.е. способности обеспечить сравнение любой

возможной пары альтернатив и признание одной из них превосходящей другую либо

равноценной.

(7) Проблема заключается в нахождении универсальной процедуры, обеспечивающей

устойчивые результаты коллективного выбора для любых наборов альтернатив и

индивидуальных предпочтений участников. Для решения этой проблемы необходимо

ответить на более конкретные вопросы:

Способно ли появление дополнительных вариантов, в т.ч. не получающих широкой

поддержки, изменить исход выбора между двумя первоначально существовавшими

альтернативами?

–>

группы специальных интересов и погоня за рентой

Имеет ли значение порядок, в котором альтернативы сравниваются?

Возможна ситуация, в которой устойчивый коллективный выбор неосуществим — парадокс

голосования.

На практике выработаны определённые способы преодоления недостатков голосования

большинством.

_________________

Рациональный выбор — одновременные полнота и транзитивность.

19. Парадокс голосования.

Принятие решений большинством голосов с ориентацией на среднего избирателя

обеспечивает эффективное равновесие если:

1.

Предположим, что MU cнижается для всех избирателей, то есть не

существует резких циклических колебаний индивидуальных предпочтений избирателей.

2.

На голосование выноситься один вопрос, касающийся объёма производства

общественного блага за счёт гос. бюджета.

3.

Избиратель должен точно знать о своей доле в затратах на общественное

благо и о выгодах, полученных от него.

Объективное, независимое выражение воли с помощью голосования. При

этом исключается влияние особо заинтересованных групп(партий, политиков…)

В реальной жизни данные требования не соблюдаются, это означает, что принятые решения

являются равновесными, но не эффективными. Данная неэффективность прежде всего

обуславливается такой процедурой голосования, при которой эффективные предпочтения могут

оказаться менее приоритетными, чем неэффективные. Американским учёным К.Эрроу в 1963

году был установлен «парадокс голосования», основная суть которого заключается в том, что

невозможно при голосовании большинством прийти к истинному мнению большинства.

Предположим, что опрос лиц I ,II, III ранжирует социальные события А Б С в соответствии

со школой приоритетов:

4.

I

Шкала

приори.

1

2

3

A

Б

С

III

I

Б

С

А

I

С

А

В

1). Предположим, что необходимо выбрать в 1ом туре голосования или А или Б, тогда

результат 2:1 в пользу А.

2) Б- отвергли, тогда во 2-ом туре либо А либо С. Результат 2:1 в пользу С. Тогда в

результате голосования Б <А < C, но если посмотреть по таблице Б>С (2:1) – в этом и

заключается парадокс.

Но если в 1-ом туре выбирать между А и С, то в результате 2-ух туров А<C<Б, а в

реальности А>Б .

20. Приоритет избирателя-центриста.

Предпочтение избирателя – центриста (или медианного избирателя)

Рационально действующий политик стремится обеспечить себе поддержку возможно

большего числа избирателей. Ее удается найти, как правило, придерживаясь центральной части

политического спектра.

Пусть имеется некоторая совокупность альтернатив, расположенных на одной шкале. Напр.

Разные величины совокупных бюджетных расходов или параметры какой-либо бюджетной

программы. Обозначенные буквами точки отмечают альтернативы, каждая из которых наиболее

предпочтительна для одного из семи голосующих индивидов(семи одинаковых по численности

групп избирателей). Если из трех политиков один защищает альтернативу А, второй Д, а третий

Г, то на выборах, проводимых в несколько туров, первый окажется явно неконкурентоспособным,

а второй в конечном счете уступит третьему.

А

Б

В Г

Д

Е

Ж

Преимущество третьего политика в том, что его позиция совпадает с точкой зрения

избирателя центриста (медианного избирателя), по обе стороны, от которого находится

одинаковое число альтернатив, поддержанных другими избирателями. Важно чтобы ИЦ занимал

серединное положение среди участников голосования. В этом случае ему обеспечена

возможность коалиции, по крайней мере, с половиной остальных избирателей, а значит,

одобренная им альтернатива получить большинство голосов. При сравнении Г и Д все , кто

находился левее Г(сторонники позиции АБД), поддержат Г, а при сравнении Г с А в коалицию с

медианным избирателем вступят все, кто находится от него справа (ДЕЖ).

Часто бывает, что в голосовании эффективные предпочтения могут оказаться менее

приоритетными, чем неэффективные. Ам. Ученый К. Эрроу установил парадокс голосования.

Шкала приоритетов

Голосующие лица

I

II

III

1

A

B

C

2

B

C

A

3

C

A

B

Порядок голосования может привести к неэффективному принятию решения.

Неэффективность также может быть обусловлена тем, что большинством допускается недооценка

меньшинства.

На практике не представляется возможным добиться непротиворечивого согласованного

выбора по сложным вопросам альтернативного характера. Речь может идти о том, как свести к

минимуму недостатки голосования большинством.

1.

Целесообразно уменьшить количество альтернатив при принятии

решений избирателей. При наличии двух альтернатив избирателям легче прийти к

согласованному, непротиворечивому выбору, чем при большом количестве альтернатив.

2.

Решением проблемы парадокса голосования большинством может быть

предложение об установлении самими избирателями количественных весовых

характеристик, т.е. оценка альтернативы.

Голосующие лица

Общее число баллов

I

II

III

А

47

14

12

73

Альтернативы

В

2

20

17

39

С

1

16

21

38

Общее число

баллов

50

50

50

150

Каждое голосующие лицо имеет 550 баллов, однако, оно неодинаково оценивает степень

своего предпочтения предложенных альтернатив. Боле высокая степень предпочтения

альтернативы А I лицом по сравнению II и III предопределяет результат выбора этой

альтернативы. Сконцентрированные интересы и предпочтения оказывают более сильное влияние,

чем размытые и менее концентрированные. На практике широко применяется метод коалиции и

обмена голосов, т.к. в большинстве случаев существует большой разброс интересов и

предпочтений избирателей.

3.

Образование групп интересов и их коалиция с целью взаимной

поддержки для обеспечения благоприятного результата выборов представляют собой

способ учета мнения меньшинства избирателей и принятия такого решения, которое было бы

отвергнуто при голосования большинством.

Голосующие лица

I

II

III

Общее число баллов

А

23

14

13

50

Альтернативы

В

15

20

15

50

С

12

16

22

50

Общее число

баллов

50

50

50

150

Войдя в коалицию друг с другом, путем взаимной поддержки и обмена голосами

избиратели добиваются указанной альтернативы.

4.

Практика избирательной системы показывает, что интересы

среднего избирателя (ИЦ) определяют исход выборов и победу политиков, выражающих

его интересы. Именно эта ориентация политических кандидатов на медианного избирателя

придает схожесть их политическим программам.

Если предпочтения большинства голосующих граждан (избирателя-центриста) в данном

регионе в отношении соответствующих жизненно важных социально-экономических вопросов не

устраивает отдельных граждан, то они мигрируют в пределах страны в такие регионы и

сообщества, где их предпочтения совпадают с предпочтениями большинства голосующих.

21. Порядок и процедура учета меньшинства в парламенте.

Меньшинство может защитить свои права путем созданий коалиций либо с многими

такими же малочисленными партиями, какой является сама, либо путем присоединения к одной

большой партии, которой все же не хватало голосов для принятия нужного ей решения. У партий

в коалиции могут совпадать взгляды хотя бы по некоторым позициям, в остальных же случаях

они делают взаимные уступки в соответствии со своими приоритетами. Последние выборы в

Эстонии и в Германии доказали это, поскольку выиграли партии, которые создали коалиции с

малочисленными и несущими узкие и специфичные идеи ( в данном случае это были «зеленые»),

близкие однако, особенного в совокупности с крупными пакетами программ, большей части

общества. Кроме того особенно значимые законы парламентарии по регламенту должны

принимать квалифицированным большинством (2/3 голосов) , что позволяет учитывать мнение не

только партии которая обладает простым большинством.

22. Общественный выбор на основе соревнования партийных программ в условиях

представительной демократии.

Представительная демократия – это делегирование и передача гражданами с помощью выборов

своих полномочий доверенным лицам в органах власти, тем самым осуществляется волеизъявление

граждан при принятии государственных решений не по отдельным вопросам, как при прямой

демократии (референдум), а по альтернативным соц-эконом. программам.

Модель представительной демократии ставит ряд вопросов, касающихся поведения участников

голосования: 1) Каким образом избиратель получает информацию о вероятных действиях партий? и

2) Что определяет будет он вообще голосовать или нет?

В процессе поиска информации о партиях избиратель несет издержки, поэтому если он

действует исходя из своего собственного интереса, он скорее всего откажется от участия в

избирательном процессе. Кроме того мысль, что его голос не будет решающим также не будет

способствовать желанию проголосовать. Однако индивидумы не всегда действуют из своих

собственных интересов, а понимают, что демократия не может функционировать, если в голосовании

не будут участвовать много людей. В этом случае общественные интересы доминируют, как правило

в его сознании. Кроме того, возможны разнообразные общественные санкции, которые приводят к

высокому уровню участия.

Сразу оговоримся, что на самом деле избирателям не приходится собирать информацию о

кандидатах, поскольку они сами, беря на себя все издержки предоставляют ее: Через СМИ, путем

организации массовых публичных мероприятий, путем выпуска и распространения печатных,

аудиовизуальных материалов. Предвыборная агитация РФ предусматривает выступления, интервью,

пресс-конференции, круглый стол, горячую линию, политическую рекламу. Понятно, что все это

требует огромных затрат которые будут компенсированы лишь для победивших партий путем

проведения с их стороны лоббирования интересов поддерживающих их финансовых групп.

Соревнование партийных программ осложнено ассиметрией между правящей и

оппозиционными партиями, поскольку, как правило, избиратели предпочитают голосовать за первую

в связи с прохождением ей испытания недавней практикой, в то время как о вероятной деятельности

оппозиции можно делать выводы только из их заявлений о намерениях.

Отметим, что у правящей партии есть мощный административный ресурс для проведения

предвыборных популистских действий. Например, она может проводить меры по уменьшению

безработицы, которые в будущем скорее всего приведут к повышению темпов инфляции, но за счет

временного лага общество чувствует улучшение в краткосрочном периоде, что позволяет повысить

рейтинг правящей партии.

В избирательной практике используют и такой прием – предоставляют пакет программ,

который предусматривает для одних избирателей как основные, а другие как программы с нагрузкой,

т.е. дополнительные, а для др. избирателей наоборот.

Исход из российской практики можно сказать, что за коммунистический блок голосуют

избиратели из районов в которых преобладает аграрная ориентация, а промышленность представлена

обрабатывающими и перерабатывающими отраслями, являющимися в некоторой степени

депрессивными, а территории с развитыми добывающими отраслями, обладающими высоким

экспортным потенциалом коммунистическим настроениям подвержены слабо. За правых голосуют

территории с высокой степенью урбанизации, с высокой долей населения с высшим образованием,

высокой социальной и психологической мобильностью, обладающих работой. За партии национал патриотического толка голосуют В основном военнослужащие, проживающие как правило в

портовых пограничных территориях.

23. Специфика принятия решений исполнительной властью.

Проблема бюрократии.

Особое место в процессе принятия общественных решений занимает исполнительная власть и

прежде всего управленческий аппарат (бюрократия). Снижается значение следующих функций

парламента: во-первых, уменьшается вклад парламента в формирование политики; во-вторых, падает

вес парламента в контроле за исполнительной властью; в-третьих, ослабевает законотворческая

функция.

В силу самого статуса исполнительной власти и специализации государственного аппарата

служащие редко имеют дело непосредственно с предпочтениями избирателей во всем их многообразии.

Аппарат исполнительных органов не только реализует принятые политические решения, но

фактически участвует и в подготовке большинства из них. При этом бюрократия проявляет свою

заинтересованность в ослаблении ресурсных ограничений и не слишком жестком определении задач.

Служащие специализированных государственных органов имеют значительные преимущества в

информированности по тем конкретным вопросам, на которых сфокусировано их внимание. Это

позволяет им в существенной степени формировать мнения политиков.

Бюрократия заинтересована в максимизации объема своей управленческой деятельности,

стремится иметь как можно больший объем бюджета управленческого аппарата, так как от этого

зависят размеры окладов и различных льгот, продвижение по службе, сила политического влияния и

привлекательность работы в аппарате. Для бюрократии альтруистские цели и общественные нужды,

как правило, являются побочным, сопутствующим мотивом их службы.

Бюрократия часто с казенной собственностью обращается как со своей личной, часто путает

государственный карман со своим. Поэтому история бюрократии—это история казнокрадства.

Бюрократия

является

неотъемлемым

спутником

государства,

ибо

управление

государственными делами нуждается в компетентных управленческих кадрах, государственных

служащих. Без них не может работать государственная машина. Чем масштабнее огосударствление в

обществе, тем сильнее его бюрократизация.

По сравнению с работниками частного сектора государственные служащие обладают

преимуществом с точки зрения стабильности занятости и материального положения.

Демократическая концепция обращала и обращает главное внимание на укрепление

конституционно-правовых основ государственности и развития гражданского общества. В соответствии с этим решаются задачи ограничения власти бюрократического аппарата и повышения

эффективности его работы.

Особый интерес представляет развитие общественных форм управления и усиление контроля за

исполнительской дисциплиной государственного аппарата, в частности строгое соблюдение

установленных сроков завершения программ и Не менее важное значение имеет усиление правовых

основ самостоятельности первичного звена общественного сектора—некоммерческих организаций,

широкое использование в их работе способов и методов, имеющих аналогию с рыночным

механизмом хозяйствования. Все это призвано предотвратить бюрократизацию общественнополитической жизни и управления государством.

24. Изъяны государства

Изъян государства — это его неспособность обеспечить аллокационную эффективность и

соответствие политики распределения принятым в обществе представлениям о справедливости.

Выделяются четыре группы факторов, негативно сказывающихся на выработке и реализации

решений, основанных на общественном выборе.

К первой относится ограниченность доступной информации. Само по себе участие государства

далеко не всегда позволяет решить эти проблемы. В ряде случаев общественный сектор лучше

справляется с перераспределением информации, чем с увеличением ее объема. Между тем каждое

конкретное решение, прежде чем быть принятым, нуждается в анализе с точки зрения возможных

потерь. Там, где не хватает объективных данных, позволяющих с достаточной достоверностью

прогнозировать результаты, следует, как правило, воздерживаться от чрезмерного расширения зоны

ответственности государства и экспансии общественного сектора.

Вторая группа факторов - это неспособность государства полностью контролировать

реакцию контрагентов на его действия. Общественный сектор - лишь одна из составных частей

рыночного хозяйства. Действия государства, в том числе связанные с принуждением, вплетаются в

сложную структуру взаимодействий между другими субъектами экономики. Государство не может и

не стремится нейтрализовать их активность, оно лишь в некоторой мере ее модифицирует.

Третья группа связана с несовершенствами политического процесса. Под воздействием

обстоятельств, в частности рационального неведения избирателей, принятия произвольных и

манипулируемых решений, политика государства отнюдь не всегда обеспечивает даже ту меру

эффективности и справедливости, которая в принципе достижима на основе доступной информации

и фактического влияния на рыночные процессы.

Четвертая группа факторов касается ограниченности контроля над государственным

аппаратом. Особенности положения и поведения бюрократии способны усиливать неэффективность

функционирования общественного сектора, в частности, вести к его чрезмерному разрастанию и

неоправданному увеличению затрат.

В силу изъянов государства на практике не удается обеспечивать равновесия Линдаля,, а

значит, при производстве общественных благ возникают потери эффективности. Очевидно, на-

пример, что ограниченность информации, обусловленная, в частности, сокрытием предпочтений,

препятствует достижению точного соответствия между налогом и индивидуальной готовностью

платить за общественное благо.

Для реальной экономики, не укладывающейся в рамки элементарных моделей, характерны

ситуации, когда одновременно дают о себе знать и изъяны рынка, и изъяны государства, причем

ослабить влияние одних зачастую удается, лишь усиливая влияние других. На практике редко

встречаются идеальные решения. Однако в любой ситуации важно выявлять все имеющиеся

варианты действий. Варианты, предполагающие активное государственное вмешательство, помогают

преодолевать изъяны рынка, но часто связаны с изъянами государства. Принимая политическое

решение, следует сопоставить экономические последствия тех и других, чтобы определить

оптимальную форму и меру вмешательства. Экономика общественного сектора помогает, насколько

это возможно, избегать как изъянов рынка, так и изъянов государства.

25. Отличие равновесия в общественном секторе от рыночного равновесия.

Отличается механизм установления равновесия. На рынке действует

саморегулирую- щий процесс установления равновесия с помощью механизма свободных

рыночных цен, т.е. с помощью цен, уравновешивающих спрос и предложение.

2.

Спрос и предложение общественных благ отличаются от спроса и

предложения частных благ. Для частных благ объём спроса = сумме спроса индивидуумов

при данной цене; кривая спроса – сложение объёма спроса при каждой цене вдоль

горизонтальной оси. В случае общественного блага все должны потреблять один и тот же

объём; кривая спроса есть сумма

спроса на каждую единицу блага

вдоль

вертикальной

оси.

С

помощью цен можно точно и

мобильно выявить предпочтения и

вкусы потребителей частных благ.

Для общественных благ это сделать

сложно, т.к. спрос на общественные

блага зависит от готовности

потребителя

платить

за

общественные блага. Предельная полезность = готовность платить за дополни- тельную

единицу. Он выявляется косвенно с помощью механизма общественного выбора,

общественных опросов и т.д. Равновесный объём общественных благ находится в точке

пересечения кривой предельной полезности с предельными затратами.

3.

Отличия в предложении. Поскольку все потребители должны потребить

определённый объём общественных благ целиком, то при любом объёме предложения

объём потребления = предложению. Предложение общественных благ, как правило,

осуществляется на коллективной основе, сетью государственных или муниципальных

предприятий или общественно-добровольческими организациями.

4.

В общественном секторе равновесие устанавливается главным образом с

помощью целенаправленной бюджетно-финансовой политики (бюджетно-финансовый

1.

механизм ценовому механизму в рыночном равновесии). Равновесие в общественном

секторе называют также бюджетным равновесием.

5.

Рынок: коммерческий принцип соотношения частных затрат и частных

выгод. Общество: принцип соотношения социальных затрат и социальных выгод.

Приоритет отдаётся социальным критериям над экономическими.

6.

Разрыв во времени между оплатой населением общественных благ с

помощью налогов и их использованием. Затраты на общественное благо отдалены от

выгоды.

7.

Рынок: однородность частичных равновесий. Общество: специфические

особенности частичных равновесий. Они определяются тем местом, которое занимают

общественные блага на шкале между чистым общественным благом и чистым частным

благом.

P.S. при анализе общего равновесия в общественном секторе необходимо знать особенности

частного равновесия соответствующего вида общественного блага.

26. Специфика формирования спроса чистых и смешанных общественных благ.

В общественном секторе так же, как и в рыночном, существует спрос и предложение

общественных благ, которые значительно отличаются спроса и предложения на частные блага.

Отличия спроса:

1) кривая спроса на частное благо получается путем сложения объема спроса для каждой цены

(Р) вдоль горизонтальной оси, а кривая спроса на общ. блага есть сумма спроса на каждую единицу

такого блага вдоль вертикальной оси.

2) При рыночном спросе на частные блага с помощью цены становится возможными точное и

мобильное отслеживание и учет предпочтений и вкусов потребителя, но отсутствие рыночного

спроса на общ. блага создает трудности выявления предпочтений потребителей этих благ. Спрос на

общ. блага зависит от готовности потребителей платить за обществ, блага и выявляется косвенно с

помощью механизма общественного выбора, избирателей - налогоплатильщиков, общественных

опросов, а также метода аналогии с рыночными ценами.

Дифференциация запросов потребителей в отношении частного блага проявляется в том, что

они приобретают разное кол-во данного товара по одной и той же рыночной цене. В отношении

общественного блага дифференциация запросов заключается в дифференциации той платы, за

которую благо в равном кол-ве достается разным потребителям.

Кривые индивидуального спроса (готовности платить за соответствующую единицу блага) Д1,

Д2, ДЗ отражают некоторые из возможных позиций потребителей в отношении конкретного блага.

Пусть оно производится в кол-ве равном О* и потребляется тремя индивидами. В этом случае

оптимальным было бы такое распределение финансового бремени, при котором один из

потребителей уплачивал бы «цену», равную Р1, второй- «цену»Р2, а 3-ий получал бы компенсацию

за неудобства, которые он вынужден терпеть, «пользуясь» благом, имеющим для него

отрицательную полезность. Размер компенсации должен быть равен «цене» РЗ., а её источником

служила бы часть платежа двух первых индивидов. Индивидуальному потребителю достаточно

внести некоторый вклад, соответствующий персональной готовности платить, причем оптимум

достигается в том случае, если сумма определенных таким образом вкладов = альтернативной

стоимости ресурсов, которые нужны для получения единицы общественного блага. Если все

потребители будут оплачивать общественное благо по одинаковой «цене» Р' (Р'<Р1, Р'> Р2),

приращения функций полезности двух первых индивидов не будут равными и окажутся

достигнутыми за счет третьего индивида, благосостояние которого ухудшится. Производство

общественного блага при этих условиях повлечет за собой неявное перераспределение.

Цены, точно отражающие дифференциацию норм замещения, в идеале могут служить основой

распределения налогового бремени. Состояние, которое при этом достигается, принято называть

равновесием Линдаля., а сами эти «цены»-ценами Линдаля.

27. Цены Линдаля и равновесие Линдаля

Индивидуальному потребителю нет надобности целиком брать на себя цену, по которой благо

поставляется обществу, ему достаточно внести вклад соответственно готовности платить за данное

благо, причем оптимум достигается только тогда, когда сумма таких вкладов равна альтернативной

стоимости ресурсов, необходимых для получения единицы ОБ.