Налоги при даре

реклама

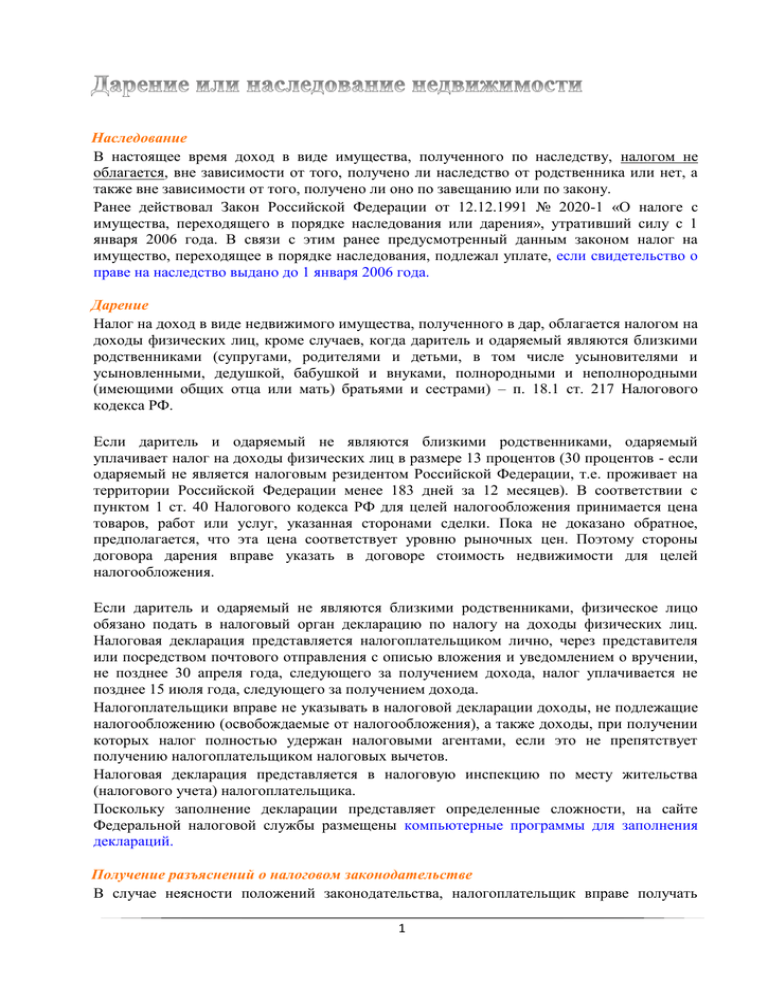

Наследование В настоящее время доход в виде имущества, полученного по наследству, налогом не облагается, вне зависимости от того, получено ли наследство от родственника или нет, а также вне зависимости от того, получено ли оно по завещанию или по закону. Ранее действовал Закон Российской Федерации от 12.12.1991 № 2020-1 «О налоге с имущества, переходящего в порядке наследования или дарения», утративший силу с 1 января 2006 года. В связи с этим ранее предусмотренный данным законом налог на имущество, переходящее в порядке наследования, подлежал уплате, если свидетельство о праве на наследство выдано до 1 января 2006 года. Дарение Налог на доход в виде недвижимого имущества, полученного в дар, облагается налогом на доходы физических лиц, кроме случаев, когда даритель и одаряемый являются близкими родственниками (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами) – п. 18.1 ст. 217 Налогового кодекса РФ. Если даритель и одаряемый не являются близкими родственниками, одаряемый уплачивает налог на доходы физических лиц в размере 13 процентов (30 процентов - если одаряемый не является налоговым резидентом Российской Федерации, т.е. проживает на территории Российской Федерации менее 183 дней за 12 месяцев). В соответствии с пунктом 1 ст. 40 Налогового кодекса РФ для целей налогообложения принимается цена товаров, работ или услуг, указанная сторонами сделки. Пока не доказано обратное, предполагается, что эта цена соответствует уровню рыночных цен. Поэтому стороны договора дарения вправе указать в договоре стоимость недвижимости для целей налогообложения. Если даритель и одаряемый не являются близкими родственниками, физическое лицо обязано подать в налоговый орган декларацию по налогу на доходы физических лиц. Налоговая декларация представляется налогоплательщиком лично, через представителя или посредством почтового отправления с описью вложения и уведомлением о вручении, не позднее 30 апреля года, следующего за получением дохода, налог уплачивается не позднее 15 июля года, следующего за получением дохода. Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов. Налоговая декларация представляется в налоговую инспекцию по месту жительства (налогового учета) налогоплательщика. Поскольку заполнение декларации представляет определенные сложности, на сайте Федеральной налоговой службы размещены компьютерные программы для заполнения деклараций. Получение разъяснений о налоговом законодательстве В случае неясности положений законодательства, налогоплательщик вправе получать 1 официальные письменные разъяснения от налоговых органов. Обращения с просьбой разъяснить положения налогового законодательства можно направлять по следующим адресам: Министерство финансов Российской Федерации: 109097, Москва, ул. Ильинка, д.9 Федеральная налоговая служба: 127381, Москва, Неглинная ул., 23 Управление Федеральной налоговой службы по Москве - 115191, Москва, ул. Б.Тульская, д.15 Управление Федеральной налоговой службы по Московской области - 117149, г.Москва, ул.Сивашская, д.5 (в зависимости от места жительства налогоплательщика) Местная налоговая инспекция – узнать адрес можно на сайте Федеральной налоговой службы – www.nalog.ru Дополнительные материалы Глава «Налог на доходы физических лиц» Налогового кодекса Российской Федерации (из Справочно-правовой системы «КонсультантПлюс»). Форма налоговой декларации по налогу на доходы физических лиц и порядок ее заполнения (с официального сайта Федеральной налоговой службы). 2