Циклическое развитие и экономические кризисы в условиях

реклама

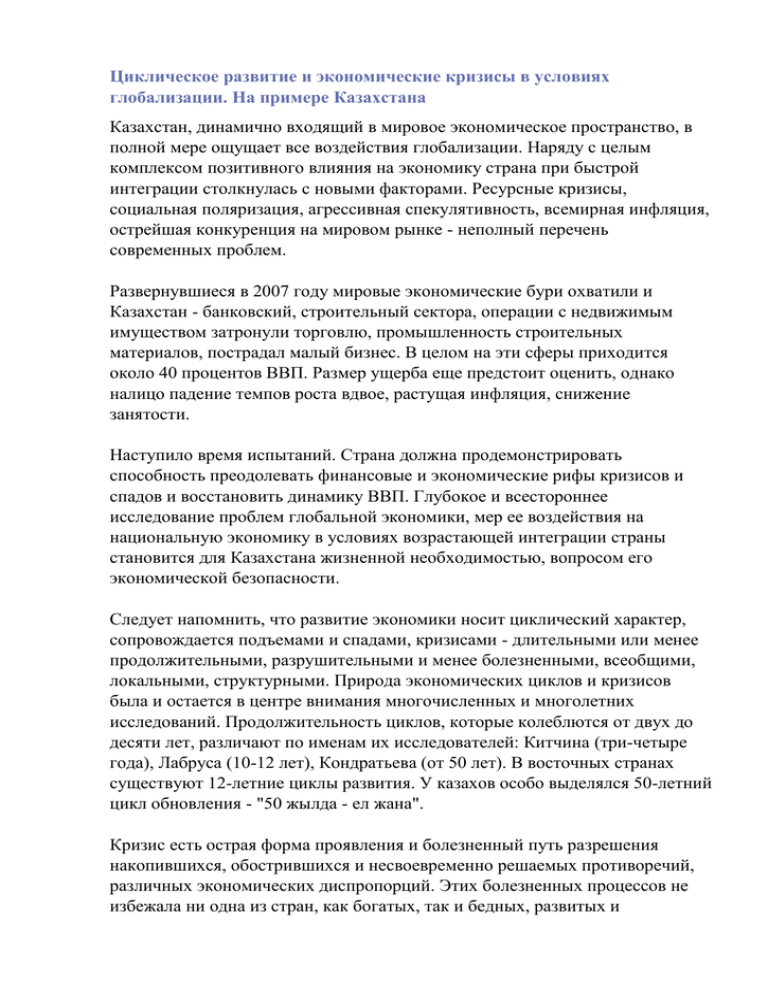

Циклическое развитие и экономические кризисы в условиях глобализации. На примере Казахстана Казахстан, динамично входящий в мировое экономическое пространство, в полной мере ощущает все воздействия глобализации. Наряду с целым комплексом позитивного влияния на экономику страна при быстрой интеграции столкнулась с новыми факторами. Ресурсные кризисы, социальная поляризация, агрессивная спекулятивность, всемирная инфляция, острейшая конкуренция на мировом рынке - неполный перечень современных проблем. Развернувшиеся в 2007 году мировые экономические бури охватили и Казахстан - банковский, строительный сектора, операции с недвижимым имуществом затронули торговлю, промышленность строительных материалов, пострадал малый бизнес. В целом на эти сферы приходится около 40 процентов ВВП. Размер ущерба еще предстоит оценить, однако налицо падение темпов роста вдвое, растущая инфляция, снижение занятости. Наступило время испытаний. Страна должна продемонстрировать способность преодолевать финансовые и экономические рифы кризисов и спадов и восстановить динамику ВВП. Глубокое и всестороннее исследование проблем глобальной экономики, мер ее воздействия на национальную экономику в условиях возрастающей интеграции страны становится для Казахстана жизненной необходимостью, вопросом его экономической безопасности. Следует напомнить, что развитие экономики носит циклический характер, сопровождается подъемами и спадами, кризисами - длительными или менее продолжительными, разрушительными и менее болезненными, всеобщими, локальными, структурными. Природа экономических циклов и кризисов была и остается в центре внимания многочисленных и многолетних исследований. Продолжительность циклов, которые колеблются от двух до десяти лет, различают по именам их исследователей: Китчина (три-четыре года), Лабруса (10-12 лет), Кондратьева (от 50 лет). В восточных странах существуют 12-летние циклы развития. У казахов особо выделялся 50-летний цикл обновления - "50 жылда - ел жана". Кризис есть острая форма проявления и болезненный путь разрешения накопившихся, обострившихся и несвоевременно решаемых противоречий, различных экономических диспропорций. Этих болезненных процессов не избежала ни одна из стран, как богатых, так и бедных, развитых и развивающихся. Первый промышленный кризис разразился более 180 лет назад в Англии в 1825 году. Через десять лет, в 1836 году, он уже отмечался в США. Постепенно это явление распространилось на многие страны. Они наблюдались в 1841, 1847, 1873, 1882, 1890, 1900-1901 годах. В 1929-1933 годах Соединенные Штаты, как известно, столкнулись с Великой депрессией, сопровождавшейся падением производства на 40-50 процентов и ростом безработицы до 25 процентов. Мировой экономический кризис 1957-1958 годов вызвал структурное перепроизводство сырьевых товаров в 1958-1963 годах. В 1974-1975 годах развитые страны пережили аналогичные процессы. В 1987-1989 годах в этих же странах синхронно начался циклический подъем, бум. После небольшого спада, в 1990-1991 годах, США и страны Западной Европы вышли на стадию экономического подъема. В условиях глобализации циклические процессы не ограничены национальными границами, их колебания оказывают свое воздействие на большинство стран мира. Подобные явления, обладающие колоссальными масштабами распространения и мощной силой воздействия, достаточно известны в мировой практике. Это - спады на глобальном энергетическом рынке. Серьезный "энергетический шок" произошел в 1970 году, "нефтяные шоки" - в 1974, 1980 и 1991 годах. В последние десятилетия периодические кризисы наблюдаются в мировой финансовой системе. Они имели место в Латинской Америке (1980-е годы), Мексике (1994 г.), Азии (1997 г.), России (1998 г.), США (2001 г.). Вместе с тем мировая экономика находила силы для быстрого восстановления и подъема. В 2007 году, по оценке экспертов, завершился лучший за последние 30 лет четырехлетний экономический цикл. К сожалению, уже во второй половине прошлого года эти достижения были омрачены ипотечным кризисом, разразившимся в США и затронувшим европейскую финансовую систему. Как известно, циклы не всегда сопровождаются кризисами и не обязательно ведут к ним. Спады в экономике становятся менее болезненными, кратковременными, преодолеваются быстрее. В современных условиях циклы модифицируются, меняется их конфигурация в отличие от классического цикла эпохи свободной конкуренции. На современный цикл существенное влияние оказывает целый ряд новых факторов, таких как глобализация, растущая конкуренция и монополизация мировых рынков; активное государственное регулирование экономики; новая, информационная экономика. Динамизм экономических процессов, структурных преобразований "расщепил" циклы по отраслям, длительности и скорости прохождения, лишил их единой волновой совместимости. Об изменении характера циклов и кризисов свидетельствует анализ более 40 циклов экономического развития, наблюдавшихся в экономике США в период с 1834 по 2007 год. Особенностью послевоенных циклов, за редким исключением, стало то, что ни один из них не привел к обвалу цен. Спад производства в условиях господства монополий, ТНК происходит при стремлении удержать, сохранить монопольно высокие цены. Аналитиками отмечается рост цен от кризиса к кризису (то есть от цикла к циклу), а не наоборот. И если при прежних классических кризисах страдали производители, то в современной монополизированной экономике груз спадов и кризисов, их основная тяжесть, перекладывается на плечи потребителей, населения. Вместе с тем рыночная экономика, несмотря на модификации, в настоящее время развивается циклически, сопровождается колебаниями, включая и кризисные периоды. По мнению ряда исследователей, экономические кризисы - это пожары, выжигающие жировые накопления и ведущие к селективному оздоровлению экономики, прогрессивным преобразованиям ее структуры, открывающим дорогу новым силам роста. Возникающая при циклическом подъеме психология растущего благополучия не всегда адекватна новой ситуации, указывающей на необходимость перестройки экономического поведения в условиях спада, замедления роста для обновления. Она обладает инерционностью и ведет к кризисным явлениям, порой сопровождается паникой, смятением. Психологические и эмоциональные факторы оказывают значительное воздействие на ход спада или течение кризиса. Бремя кризисов и спадов оказывает значительное давление на население, подпадающее под их тяжкий удар, несущее основные тяготы и лишения. Существенный урон наносит растущая инфляция - этот дополнительный налог, накладываемый "захворавшей" экономикой на социально уязвимые слои. Кризисы вызывают социальную напряженность в обществе, сопровождаются потрясениями; ранее они вели к бунтам (хлебным, соляным и прочим), революциям. Среди глобальных путей разрешения системы острейших противоречий и преодоления тяжелейших кризисов - цивилизационный и формационный. Первый - болезненный, длительный, но эволюционный, модернизационный, в рамках действующей системы. Второй - революционный, путем резкой ломки, кардинальной смены социально-политической формы. Две ведущие тенденции социально-экономического и политического развития - капитализация и социализация - по существу являются двумя взаимообусловленными, взаимодополняющими сторонами единого диалектического процесса. И абсолютизация каждой из сторон нарушает равновесие, ведет к неустойчивости экономики, создает основу системных кризисов. Одним из фундаментальных решений антикризисного развития системы должны были стать планомерность, прогнозируемость, призванные гармонично разрешать все противоречия, обеспечивать всестороннее стабильное развитие. Однако внешнее определение параметров развития приходило в постоянно возникающее противоречие между жесткими планами и динамичными потребностями, инновационными возможностями. Прогресс науки и техники, находящий новые пути решения проблем, сопровождается не менее динамичными процессами возникновения все новых и новых потребностей. Доминирующим стало не установление жестких параметров, которые все чаще не успевали за новой экономической ситуацией, а экономическая свобода, позволяющая находить решения и вознаграждающая победителей высокими стимулами в качестве доходов от прогресса. Свободный рынок и регулируемость, несущие в себе объективные начала, должны быть диалектически гармонизированы в демократической экономике. Эволюция системы противоречий от экономических противоречий, зарождающихся на уровне производства и перерастающих при определенных условиях в социальные конфликты, а затем в политические противоборства и ее крайние формы - в военные столкновения, внешне начинается с диспропорций в производстве товаров и услуг. Своевременные прогнозы, принятие адекватных мер снимают острейшие формы кризисов, не допускают повторения ситуаций, аналогичных американской Великой депрессии. Возникающие дефолты, кризисные явления и сегодня наносят ощутимые удары экономике многих стран, что сопровождается спадами производства. Однако предпринимаемые чрезвычайные меры комплексного характера позволяют решать с той или иной степенью успеха задачи по выходу из кризисов, преодолевать их последствия, стабилизировать ситуацию и восстанавливать прежние уровни. Многие страны накопили значительный опыт по предупреждению кризисов, ими созданы целевые антикризисные программы. Ряд развивающихся стран (Малайзия, Китай) разрабатывает и реализует довольно эффективные антикризисные меры. Мировая экономическая система становится более устойчивой к всевозможным рискам и угрозам. Все чаще циклическое развитие используется по прямому назначению - обновлению технологий, гармонизации структурных перемен, переводу экономики в новое качество. Современный этап: новые вызовы и интенсивный поиск решений Нынешний этап развития глобальной экономики характеризуется обострением главного диалектического противоречия - между человеком и природой, человечеством и ресурсами Земли - естественной, материальной основы кризисов. Рост численности населения, а вместе с ним и увеличение объемов мирового потребления, увеличивают нагрузку на природные ресурсы, среду обитания. Наука, новые технологии, дающие новые решения, ведущие к росту мировой производительности труда, во многом снимают проблему диспропорций, "мирно", диалектически разрешают противоречия, способствуют прогрессу. В то же время все больше себя обнаруживают сопровождающие этот прогресс и негативные явления. Самой серьезной проблемой становится ресурсное обеспечение мировой экономики. Ресурсы - головная боль человечества. Дефицит сырья, энергии, продовольствия и дефицит вариантов их решения. Истощение ресурсов происходит быстрее, чем пути их нахождения и способы компенсации. Исследования, проведенные 1,3 тысячи ученых из 95 стран, показали, что беспрецедентные изменения, связанные с полувековой антропогенной деятельностью, нацеленной на удовлетворение потребностей в продуктах питания, воде и энергии, способствовали повышению уровня жизни многих миллионов людей. Однако выяснилось, что 15 из 24 экологических системных услуг, поддерживающих жизнь на Земле, деградировали и негативные последствия могут усилиться в ближайшие десятилетия. Энергетический, продовольственный, экологический кризисы становятся едва ли не обыденным делом всех участников мировой экономики. По оценке президента МБРР Р. Зеллика, продовольственный кризис и рост цен на продукты питания в последние два года вывели 100 миллионов человек за черту бедности; в 2008 году к ним могут добавиться еще два миллиарда. Голод и недоедание ежегодно ведут к смерти более 3,5 миллиона детей. Он заявил, что "для двух миллиардов человек высокие цены на продовольствие в настоящее время означают каждодневную борьбу, лишения и для слишком многих - необходимость обеспечения своего выживания". Недостаточно продуманные действия правительств и сельхозпроизводителей, а также спекулятивные тенденции на рынке стали основными причинами этого кризиса. Снижение темпов рождаемости сопровождается ростом благополучия сотен и десятков миллионов не только в крупнейших странах мира - Китае, Индии, Бразилии, России, но и во многих других развивающихся государствах. В одном только Китае в результате успешных реформ численность бедных сократилась на 407 миллионов человек, возросло потребление продуктов питания, в частности мяса, молока, масла и других. Объемы потребления в мире продолжают расти, существенно увеличивая нагрузку на ресурсы. Человечество находит все новые источники пополнения за счет повышения эффективности производства, урожайности, производительности. Мировое производство продовольствия в 2006/07 году превысило 4,6 миллиарда тонн, в том числе (в млн. т): основных зерновых - 1 788 (кукурузы - 765,7, пшеницы - 602,3, риса - 420), овощей - 810, фруктов 503, молока - 810, картофеля - 321, мяса - 272,5, сахара - 169, рыбы - 143, растительных масел - 128,2. Наряду с наращиванием производства продовольствия мир стремится перейти к рациональному образу жизни, оптимальному ведению хозяйства, отказываясь от "прожорливых" потребностей. Это будет происходить, несмотря на всю болезненность смены привычных жизненных стандартов. И если мир, человечество, объединенные нации не найдут согласованного решения - их будут преследовать новые проблемы, острота которых может лишь нарастать. Нынешняя ситуация в США, по большому счету, это плата за роскошь и завышенные стандарты. Истощение ресурсов, ухудшающаяся экология, растущая неравномерность в распределении доходов, поляризация бедности и богатства способствуют появлению и, самое опасное, ведут к накоплению и устойчивости крайних противоречий. Поиск силовых методов решения растущего противостояния путем наращивания вооружений, разработки превентивных способов борьбы против одиозных режимов, очагов терроризма не решает в корне глобальные проблемы. Политизация отчаяния голодающих, численность которых приближается к двум миллиардам человек, и милитаризация страха сверхбогатых - весьма нежелательное противостояние опасных крайностей, поляризации противоречий, растущей агрессивности сторон. Для снятия проблем необходимо значительно расширить позитивный потенциал взаимодействия на конструктивной основе. Настал период смены парадигм человеческого развития, гармонизации всей системы глобальных отношений, рационализации образа жизни, смены жизненных, потребительских стандартов, перехода на новую философию развития. Безмерная и безудержная погоня за богатством, психология сверхмаксимального удовлетворения гипертрофированных потребностей губительны для человечества и для человека. Что-то происходит с человечеством, если все мировые религии - ислам, буддизм, христианство все еще не могут сдержать разрушительные мотивы, негативные стимулы развития. Моральные разломы разъедают системы веры. Рост числа верующих - это всеобщий поиск духовных путей по сохранению истоков, возрождению и обновлению подлинных, фундаментальных ценностей. Главный мотив рыночной экономики - производство и получение максимальной прибыли - должен быть переосмыслен. С одной стороны, это "законные" доходы, полученные от эффективной деятельности, в развитых странах - в результате новой экономики, в других - за счет дешевой рабочей силы, в третьих - посредством транзитных коридоров и так далее. С другой стороны, это доходы от спекулятивной деятельности, где деньги живут своей, особой жизнью и, зачастую отрываясь от своих корней, дезорганизуют, лихорадят экономику. Раздувание "пузырей" - азартная и небезопасная игра биржевиков Современные биржи, всякого рода хедж-фонды - это бесконечная и непрерывная погоня за сверхдоходами. Деньги можно делать и на прогрессе, но можно - и на дефиците. Огромная масса капитала, сконцентрированная в руках немногих, с одной стороны, есть инструмент решения масштабных задач через фондовый рынок, с другой - это узурпация экономической и финансовой власти человечества весьма узким кругом сверхбогатых людей. Но они - и заложники созданной системы власти над экономикой, вынужденные подчиняться всеобщим экономическим законам, логике развития. Скорость, оперативность освоения новых, невиданных ранее потребностей демонизируют закон экономии времени. В их удовлетворении нуждаются не единицы, а все сразу, повсеместно. Период получения максимальных прибылей резко сокращается. Бизнес, предпринимательство стремятся в короткие сроки максимально "выжать прибыльный лимон". Доходные активы живут недолго: слишком много охотников за "длинными" деньгами. Тенденция понижения нормы прибыли становится закономерностью. Бурно развивается сфера услуг по обслуживанию экономики, особенно по обслуживанию человека. Растущая зависимость экономики от человека, уровня его развития, широты его потребностей развивают и ограничивают производство. Все упирается в человека - он главный стимул и главный ограничитель современной экономики. Глобальные производительные силы имеют мощную опору для своего непрерывного развития, обладают все более широкой базой. В то же время власть над производственными отношениями сужается, концентрируется, особенно в руках ТНК. Сверхпроблемой человечества становится накопившееся и накапливаемое богатство, несущееся к супербогатству. Это материализованное свободное время человечества за счет прогресса, присвоенное через механизм прибавочного времени, присвоенную и "заработанную" прибыль. Физически это раскрытая, "опредмеченная" энергия человечества. Форма ее сохранения - валютные накопления, акции, разнообразные ценные бумаги, материальные и иные ценности (недвижимость, произведения искусства и тому подобное). Субъекты: с одной стороны - миллиардеры, миллионеры, богатые акционеры; с другой - недополученная энергия, недопотребление, недоедание... Возникает новая проблема: как используется это сверхбогатство? Кто они миллионеры, миллиардеры? Каково их поведение? Кто раскачивает "лодку" современной экономики? Почему тают финансовые "ледники"? Ослабление главной, долгое время являвшейся единственной составляющей богатства доллара - нарушило вечное спокойствие богатства. Их современное движение напоминает сход лавин, вызывающих мировую инфляционную волну. Исследователи Т. Стэнли и У. Данко в результате многолетнего изучения жизни американских миллионеров в бестселлере "Ваш сосед - миллионер" выявили, что 80 процентов их состава - новички и только 20 процентов наследники. Главный принцип для них - экономное расходование денежных средств. Половина из имеющих миллионное состояние никогда в жизни не платили более 399 долларов за костюм, 140 долларов - за пару обуви и 235 долларов - за наручные часы. Самые экономные из них (а их около 10 процентов) тратили на эти цели еще меньшую сумму. Пятьдесят процентов из них купили последнюю машину не дороже 24,8 тысячи долларов, а 20 процентов из них - стоимостью не выше 20 тысяч. Большая часть миллионеров владеет традиционным, непрестижным автотранспортом, а более 1/3 из них - подержанным. Большинство "новых" миллионеров делают состояния в таких отраслях, как бизнес по уборке помещений, ремонт зданий, дорожные работы, ветеринария, такси и пассажирские перевозки. Люди, ведущие свой бизнес самостоятельно, составляют 20 процентов от общего числа работающих американцев. Более 2/3 американских миллионеров работает самостоятельно. Миллионерами становятся главы тех семей, где имеется строгий семейный бюджет и ведется жесткий контроль расходов. Две трети опрошенных заявили, что тратят много времени на планирование своего финансового будущего. Среднестатистический американский миллионер - мужчина 57 лет, женат, имеет троих детей. Около половины их жен работают. Самая популярная профессия - учитель. Девяносто семь процентов семей имеют собственные дома средней стоимостью 320 тысяч долларов. Двадцать процентов американских миллионеров никогда не учились в университете, шесть процентов обладают степенью доктора наук, восемь процентов юридическим образованием, шесть процентов - медицинским. Они не тратят деньги на себя, а, как правило, их инвестируют. В среднем ежегодно американский миллионер инвестирует около 20 процентов своего дохода. Семьдесят девять процентов миллионеров имеют счета в брокерских фирмах. Более 20 процентов богатства американских миллионеров связано с акциями в принадлежащих им фирмах. Двенадцать лет они могут жить, не работая. Однако более 2/3 из них трудятся - от 45 до 55 часов в неделю. Главный принцип миллионеров: вне зависимости от размеров заработка расходы не должны превышать доходы. Исходя из этого можно сделать вывод о том, что подавляющему большинству американских миллионеров, работающих в реальном секторе экономики, не присуща спекулятивность. Аналогичная ситуация и в других странах. Деньги передаются брокерским компаниям. Спекулятивный капитал: поведение и роль в "раскручивании" мировой экономики В современной экономике, как показывает анализ, ведущую роль в раздувании спекулятивных "пузырей" играют брокерские компании, получившие право "играть" свободными деньгами инвесторов, масштабно манипулировать инвестиционным капиталом миллиардеров, миллионеров, а также рядовых вкладчиков. Сама по себе биржа для одних - способ получать доход от размещения свободных денег, для других - привлечь недостающие инвестиции под обещания вернуть их с процентами. Рынок денег, привлекающих огромные массивы свободных финансов, несомненно, играет важную роль в мировой экономике и оказывает существенную поддержку растущим отраслям. Курсовая разница, биржевые колебания, связанные с рыночными коллизиями, изменчивой конъюнктурой основное поле снятия "сливок" брокерскими компаниями. Их доход - от выгодного размещения денег в растущие компании и своевременного ухода с падающего рынка, прирастив, сохранив деньги доверителей и получив гарантированную маржу. Они увеличиваются от "пожарной" поддержки растущему бизнесу и "санитарной" деятельности, не позволяющих зарываться экономическим субъектам в ту или иную сторону. Такая "спекулятивность" зачастую находится в пределах конъюнктурного спроса и предложения, что обеспечивает соблюдение определенных правил игры, не раздувая ажиотажа. Игра на прогрессе - NASDAG, игра на валютах FOREX - особые площадки. Кто-то работает на стабильных площадках, ктото все время рискует - играет на бирже, как в казино. Когда за брокерской компанией стоит реальный бизнес, всегда есть сдерживающий механизм, ограничителем являются временные возможности отвлечения свободных денег. Однако брокеры, постоянно работающие на бирже, постепенно "зарабатывают" собственный, уже по происхождению спекулятивный капитал. Главный мотив - не выгодное размещение доверенного капитала как такового, а постоянная спекулятивная игра. Особенностью является возможность и способность разыгрывать биржевой спектакль - создавать ажиотаж, раздувать спекулятивный спрос до максимально высокого уровня, привлекать массу инвесторов, а затем, выгодно перепродав приобретенные фьючерсы тем, кто не посвящен в истинную природу игры, "свалить", уйти с этой позиции на следующую. Основа доходов этой сверхчувствительной, эмоциональной экономики "санитарное" перераспределение доходов, брошенных инвесторами в игру. Безусловно, для такой игры в глобальном масштабе нужны серьезные деньги. Наряду с крупными игроками фондовых рынков, институциональными инвесторами на рынок пришли новые участники. Среди основных субъектов финансового, фондового рынка - крупных институциональных инвесторов, средних и мелких, индивидуальных игроков - особое внимание привлекают хедж-фонды. Сегодня в мире насчитывается около десяти тысяч хедж-фондов, 4/5 из которых зарегистрированы на Каймановых островах. Восемьдесят процентов операций приходится на 400 фондов, каждый из которых распоряжается капиталом более чем в миллиард долларов. Наиболее крупные хедж-фонды управляют значительными активами: Goldman Sachs Group Inc. - в 29,5 миллиарда долларов, Bridgewater Associates Inc. - 28 миллиардов, D.E. Shaw & Co. и Avenue Capital Group - в 23,2 миллиарда и 12 миллиардов долларов соответственно. В целом совокупные активы этих фондов превышают 1,5 триллиона долларов, а ежедневный оборот операций приближается к шести триллионам, что приравняется к 1/2 ВВП США. Так, только за один год, с августа 2005-го по август 2006 года, было образовано 1,9 тысячи новых хедж-фондов, а 575 обанкротились. Попытки рейтингового агентства Standart & Poor’s оценить их платежеспособность оказались безуспешными из-за недоступности данных, непрозрачности их деятельности. По оценке Greenwich Associates, эти финансовые институты контролируют 45 процентов объема торгов облигациями развивающихся рынков, 47 процентов - проблемными долгами. Пятьдесят пять процентов объема торгов кредитными деривативами стремительно развивающейся области финансовых рынков номинальным объемом 26 триллионов долларов - приходится на долю хедж-фондов. По мнению экспертов, "хедж-фонды сейчас на подъеме, а значит, собрать необходимое количество средств с инвесторов не проблематично. Тем не менее многие руководители хедж-фондов прекрасно понимают, что это, по сути, мыльный пузырь. Рано или поздно он лопнет, а пока каждый старается заработать как можно больше". Аналитики считают, что "это колосс на глиняных ногах, и когда он рухнет, последствия могут быть какими угодно". Создаваемые в Казахстане финансовые фонды, аналоги зарубежных хеджфондов, должны учитывать международный опыт, не повторять печальную историю "Смагулов и К". В условиях конкуренции на фондовом рынке все чаще стало обращаться внимание на поведение индивидуальных инвесторов. Рынок "взрывают", по мнению экспертов, именно они - индивидуальные инвесторы. Растущая волна вовлекаемых на заманчивые рынки новых, особенно индивидуальных, игроков, зачастую неумелых, провоцирует в азарте неадекватную спекулятивную волну. Профессиональных спекулянтов пугает агрессивность и жадность "новобранцев" фондового рынка, нарушающих правила игры, переходящих на чужое поле. И хотя многие инвесторы сознательно вступают в игру, при значительно возросших масштабах и переносе этой деятельности на важнейшие сферы мировой экономики, затрагивающие основы ее жизнедеятельности, проблемы выходят за пределы риска отдельного инвестора. Последствия бесконтрольного поведения игроков спекулятивного капитала приобретают угрожающий характер. Специалисты отмечают, что у каждого современного кризиса своя причина, но их объединяют "безрассудная спекуляция и систематическая недооценка рисков". Как полагает известный политик Г. Киссинджер, роль спекулятивного капитала возрастает с каждым десятилетием. "Проворство - существенный элемент спекулятивного капитала. Немедленно вступая в дело, когда есть возможность заработать, и направляясь к выходу при первом намеке на неприятности, спекулятивный капитал слишком часто превращал экономический подъем в мыльный пузырь, а нисходящий цикл - в кризис". Он убежден, что параметры лимитов глобализации, создаваемых соображениями национальной безопасности, должны устанавливаться на общенациональной основе, а не группами давления, лоббистами и политикой избирательных кампаний. Практики кредитования, приведшие к экономическому кризису в США, требуют, по утверждению политика, срочного внимания и более широкого международного сотрудничества. "Безрассудство и обскурантизм были очевидны задолго до того, как разразился кризис. Они стали возможными благодаря изобретению финансовых инструментов, поощрявших спекуляцию и затемнявших суть обязательств. Как показал крах ипотечного сектора "субпрайм", кредиторы потеряли способность оценивать масштаб своих обязательств, а должники - понимать долгосрочные последствия своих решений. Нужно смело задумываться о субъективном риске". Как полагает Дж. Сорос, "причина нынешнего кризиса - в человеческом факторе, в частности в ничем не обоснованной вере большинства в то, что рынок способен выбраться из своих проблем за счет саморегулирования. Однако по-настоящему эффективным регулированием могут и должны заниматься специальные регулирующие органы, которые не справились со своей работой". Это вызывает серьезную обеспокоенность в мире. Как справедливо полагает Киссинджер, "внутренне противоречива ситуация, при которой финансовым организациям разрешают получать гигантские прибыли и управлять огромными активами, а потом, когда условия меняются, их объявляют слишком большими для того, чтобы допустить их крах, и платить за их спасение вынужден налогоплательщик. Работа финансовых институтов, будь то инвестиционный банк или хедж-фонд, должна регулироваться так, чтобы защитить интересы налогоплательщика". В период ипотечного кризиса, который казался узкоотраслевым явлением, проявились все основные "болячки" глобальной экономики. Истоки этого длительного 50-летнего цикла начала нынешней кризисной волны находятся в послевоенных годах. Соглашение в Бреттон-Вудсе, когда на смену золоту пришел доллар и были заложены основы современной системы твердых фиксированных курсов, систематически не выполняется. Только за период с 1948 по 1967 год курсы национальных валют изменили 109 стран. Американцы, оторвав доллар от золота в 1944 году для решения многих проблем, переоценили значение своей валюты, накачали рынок излишними долларами. Эти деньги перекачивались, сосредоточивались в соответствии с рыночными законами в сейфы миллиардеров, миллионеров, а затем передавались брокерам для игры на бирже. Валютный, фондовый рынки, несомненно, почувствовали эту ситуацию, и брокерские компании стали зарабатывать на облегченных, по существу, инфляционных долларах, перекидывая их на стоимость нефтяных контрактов - фьючерсов и через них в нефтедобывающие страны. Огромная долларовая масса из нефтедобывающих стран, других торговых партнеров США (Китая, Японии, Южной Кореи и т. д.) последовательно возвращается на их историческую родину в виде растущих инвестиций в американские ценные бумаги. Вложения Японии в казначейские облигации США достигли 592,2 миллиарда долларов, нефтедобывающих стран - 510,8 миллиарда, в том числе ОПЕК - 153,9 миллиарда, России - 60,2 миллиарда, Норвегии - 45,3 миллиарда, Китая - 502 миллиарда долларов. Однако и этот рынок не смог поглотить растущую долларовую массу. Доллару деваться некуда, в какой-то мере на это и был сделан расчет, и в итоге он направился на ипотечный рынок. Кризис спровоцировало вынужденное снижение учетной ставки Федеральной резервной системы США с 6,5 до одного процента. Необходимо было выпустить на рынок долларовый поток в виде дешевой ликвидности. Огромная масса мировых зарубежных долларов, включая нефтяные, влилась в ипотечный бизнес, акции ипотечных компаний. Избыток ликвидности способствовал снижению критериев кредитования. Масса "задавила" все строгие требования. Поток дешевых денег устремился на нижний сегмент жилищного рынка, так называемый "субпрайм". Доля кредитов в этот сектор выросла с 10 до 25 процентов. Общая сумма ипотечных кредитов, выданных в США, достигла трех триллионов долларов. Жилищный рынок захлебнулся от такого количества денег, не смог переварить эту массу. Широкомасштабное вовлечение в ипотечные проекты бедных слоев населения при первых же сложностях привело к обрушению рынка. Это ярко проявилось на примере ипотечного кризиса в США. Сделать состоятельность на несостоятельности не удалось. На бедности хорошие деньги не сделаешь. Пузырь лопнул. Там, где тонко, там и рвется. Вся инвестиционная цепочка в сфере жилищного строительства, включая ведущие мировые банки, получила сильнейший удар, потери от невозврата кредитов превысили сотни миллиардов долларов. Уже сейчас 1,5 миллиона американцев объявили о своей неплатежеспособности. Начал срабатывать эффект домино для инвестиционных, ипотечных банков, организаций. По оценке МВФ, суммарные убытки банков, государственных, пенсионных, хедж-фондов и страховых компаний, понесенные ими на начальном этапе кризиса, достигли 945 миллиардов долларов. По другим оценкам, мировая экономика уже потеряла от ипотечного кризиса около 1,2 триллиона долларов, из них 460 миллиардов долларов приходится на американские финансовые институты. Эти потери продолжают расти, один за другим банкротами объявляются крупнейшие ипотечные компании, инвестиционные банки. Этот процесс приобретает угрожающие размеры для экономики США и может отразиться на мировой экономике, вылиться в ее серьезную рецессию. Мировая финансовая система впервые за последние двадцать лет ощутила серьезный дефицит ликвидности. Существенно сокращается кредитование, сами деньги становятся дороже. Ряд экспертов приходит к пессимистическим выводам: над мировой экономикой нависла тень Великой депрессии. Пострадали все нефтедобывающие страны, вложившие свои долларовые накопления в американские ценные бумаги. И хотя многие из них имеют серьезное обеспечение, но они обладают лишь номинальной стоимостью, реальное соотношение которой с другими валютами изменилось. И этот процесс продолжается. Стоимость неамериканского продукта возросла. Имеет значение, только если вы покупаете американское или то, что продается за американские доллары. Экономика США в этом случае получает дополнительные стимулы. Целый ряд компаний, таких как "CocaCola", "Dell" и другие, заявили о росте сбыта и доходов. Казахстан, где главным товаром является нефть, торгуемая за дешевеющие доллары, увеличивает свои доходы в этой валюте, доля которой составляет около 72 процентов всех валютных поступлений, превысивших в 2007 году 47 миллиардов. В то же время 74,2 процента импорта приходится на ЕС, СНГ, где торговля идет в основном за дорожающие евро и рубли. Разница компенсируется приобретением дорогой валюты, потери от курсовых "ножниц", по нашей оценке, достигают 3,3 миллиарда долларов. Конечно, в условиях быстрого сброса долларом своего веса эти потери можно оценить как мнимые, но они измеряемые. Это находит отражение и в валютной политике Нацбанка РК, который придерживается следующей корзины валют: доллар - 55 процентов, евро - 40 процентов, фунты стерлингов - четыре процента, йены - один процент. Удорожание импорта - источник инфляции, ценовой налог для потребителей. Основные торговые партнеры Казахстана - ЕС, Россия, Китай смещают акценты в политике валютных корзин. Так, доля евро в корзине валют России составляет примерно 52 процентов, доллара США - 48 процентов. В Народном банке Китая на долю американского доллара в корзине валют, определяющих курс юаня, в настоящее время приходится менее 50 процентов; кроме того, еще 21 июля 2005 года КНР отказалась от привязки юаня к доллару. Несмотря на предпринимаемые усилия, в полной мере национальным экономикам уклониться от потерь вряд ли возможно - слишком велика роль США в мировой экономике, и доминирование доллара сохраняется. Доля основных резервных валют в мире была следующей: доллар США - 66,5 процента, евро - 24,4 процента, фунт стерлингов - 3,7 процента, йена - 3,6 процента, швейцарский франк - 0,1 процента. Это означает, что все проблемы американского доллара в той или иной степени затрагивают другие страны. Казахстан, более жестко привязав курс тенге к доллару, рискует испытать проблемы и этой валюты, импортировать их в страну. Курсовая разница валют торговых партнеров республики может вылиться в импорт инфляции, потенциал которой заложен между происходящими изменениями курсов доллар - евро, а также рубль - юань и жесткой привязки тенге - доллар. Если доллар дешевеет, а цены в долларах растут, то Казахстан через товарообмен в дорожающих евро, рублях переносит эти растущие цены на свою территорию. Необходим более точный расчет последствий изменения курсов валют основных торговых партнеров с целью минимизации потерь, адекватной защиты интересов как экспортеров сырья, так импортеров готовой продукции. Надо жить не только сегодняшним днем, но и думать о дне завтрашнем.