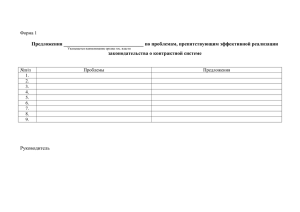

(FORM STI-100) - e

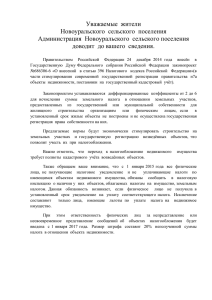

реклама