ТОРГОВЛЯ ПОСРЕДСТВОМ АВТОМАТОВ (ВЕНДИНГ) В

реклама

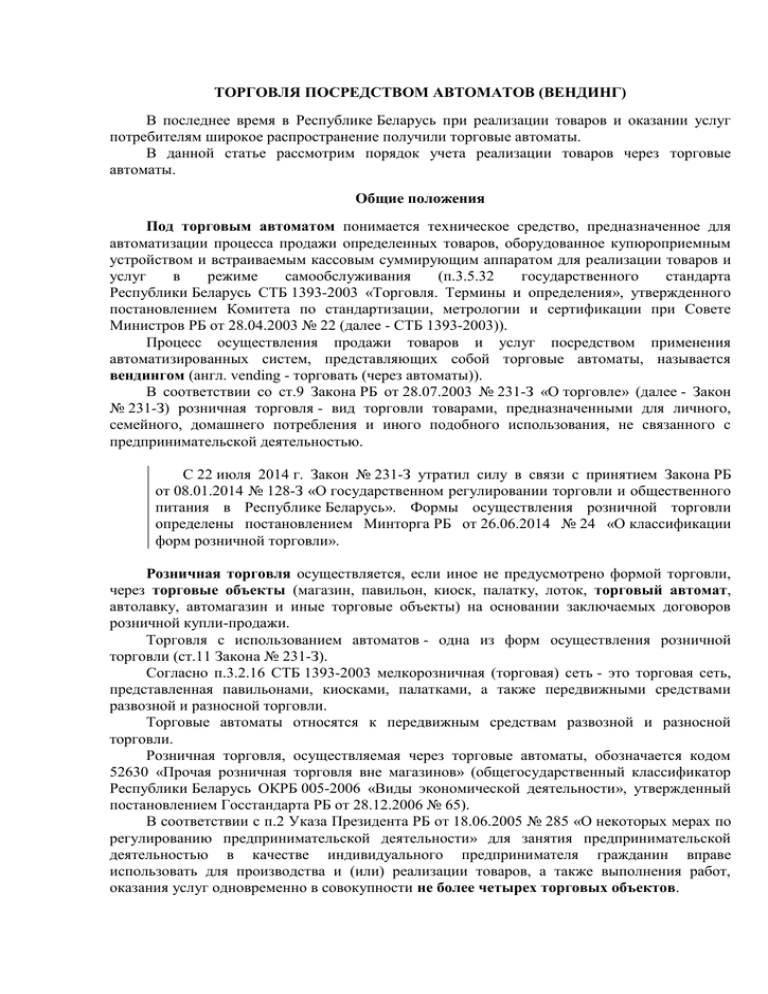

ТОРГОВЛЯ ПОСРЕДСТВОМ АВТОМАТОВ (ВЕНДИНГ) В последнее время в Республике Беларусь при реализации товаров и оказании услуг потребителям широкое распространение получили торговые автоматы. В данной статье рассмотрим порядок учета реализации товаров через торговые автоматы. Общие положения Под торговым автоматом понимается техническое средство, предназначенное для автоматизации процесса продажи определенных товаров, оборудованное купюроприемным устройством и встраиваемым кассовым суммирующим аппаратом для реализации товаров и услуг в режиме самообслуживания (п.3.5.32 государственного стандарта Республики Беларусь СТБ 1393-2003 «Торговля. Термины и определения», утвержденного постановлением Комитета по стандартизации, метрологии и сертификации при Совете Министров РБ от 28.04.2003 № 22 (далее - СТБ 1393-2003)). Процесс осуществления продажи товаров и услуг посредством применения автоматизированных систем, представляющих собой торговые автоматы, называется вендингом (англ. vending - торговать (через автоматы)). В соответствии со ст.9 Закона РБ от 28.07.2003 № 231-З «О торговле» (далее - Закон № 231-З) розничная торговля - вид торговли товарами, предназначенными для личного, семейного, домашнего потребления и иного подобного использования, не связанного с предпринимательской деятельностью. С 22 июля 2014 г. Закон № 231-З утратил силу в связи с принятием Закона РБ от 08.01.2014 № 128-З «О государственном регулировании торговли и общественного питания в Республике Беларусь». Формы осуществления розничной торговли определены постановлением Минторга РБ от 26.06.2014 № 24 «О классификации форм розничной торговли». Розничная торговля осуществляется, если иное не предусмотрено формой торговли, через торговые объекты (магазин, павильон, киоск, палатку, лоток, торговый автомат, автолавку, автомагазин и иные торговые объекты) на основании заключаемых договоров розничной купли-продажи. Торговля с использованием автоматов - одна из форм осуществления розничной торговли (ст.11 Закона № 231-З). Согласно п.3.2.16 СТБ 1393-2003 мелкорозничная (торговая) сеть - это торговая сеть, представленная павильонами, киосками, палатками, а также передвижными средствами развозной и разносной торговли. Торговые автоматы относятся к передвижным средствам развозной и разносной торговли. Розничная торговля, осуществляемая через торговые автоматы, обозначается кодом 52630 «Прочая розничная торговля вне магазинов» (общегосударственный классификатор Республики Беларусь ОКРБ 005-2006 «Виды экономической деятельности», утвержденный постановлением Госстандарта РБ от 28.12.2006 № 65). В соответствии с п.2 Указа Президента РБ от 18.06.2005 № 285 «О некоторых мерах по регулированию предпринимательской деятельности» для занятия предпринимательской деятельностью в качестве индивидуального предпринимателя гражданин вправе использовать для производства и (или) реализации товаров, а также выполнения работ, оказания услуг одновременно в совокупности не более четырех торговых объектов. С 21 мая 2014 г. п.2 Указа № 285 на основании Указа Президента РБ от 16.05.2014 № 222 изложен в новой редакции. Так как торговые автоматы относятся к торговым объектам, то индивидуальный предприниматель для реализации товаров (оказания услуг) может использовать только четыре автомата и не более. Для организаций законодательством ограничений не установлено. Справочно Приобретенные торговые автоматы в соответствии с постановлением Минэкономики РБ от 30.09.2011 № 161 «Об установлении нормативных сроков службы основных средств и признании утратившими силу некоторых постановлений Министерства экономики Республики Беларусь» относятся к группе 458 «Оборудование торговли и общественного питания», подгруппа «Оборудование механическое, автоматы, полуавтоматы, кофе-аппараты и вендинговые аппараты и прочее торгово-технологическое оборудование» (шифр 45804). Организация торговли через торговые объекты - автоматы При осуществлении форм торговли вне торгового объекта (торговля с использованием автоматов и иные формы, не запрещенные законодательством) ассортиментный перечень не требуется (п.5 Правил осуществления розничной торговли отдельными видами товаров и общественного питания, утвержденных постановлением Совета Министров РБ от 07.04.2004 № 384). С 27 июля 2014 г. постановление № 384 в связи с принятием постановления Совета Министров РБ от 22.07.2014 № 703 утратило силу. В соответствии с п.5 Положения о порядке разработки и утверждения ассортиментного перечня товаров, ассортиментного перечня продукции общественного питания, утвержденного постановлением № 703, ассортиментный перечень товаров не требуется при продаже товаров при осуществлении розничной торговли без (вне) торгового объекта. Торговые объекты должны соответствовать санитарно-гигиеническим, противопожарным, природоохранным и иным требованиям, установленным законодательством (ст.6 Закона № 231-З). Согласно пп.1-3 Указаний о ведении санитарного журнала, утвержденных приказом Минторга РБ от 29.06.1995 № 40, на всех объектах торговли, осуществляющих реализацию продовольственных товаров и торгово-производственную деятельность, независимо от формы собственности и принадлежности в соответствии с санитарными правилами ведется санитарный журнал по установленной форме. Санитарный журнал находится у руководителя (собственника) торгового объекта или иного должностного лица по его поручению и предъявляется по требованию представителей санитарно-эпидемиологический службы, других контролирующих органов в соответствии с их полномочиями. Таким образом, при осуществлении розничной торговли продуктами питания через торговый автомат его владелец должен иметь санитарный журнал. Режим работы торговых объектов устанавливается по согласованию с местными исполнительными и распорядительными органами, а в отношении объектов, расположенных на территории производственных, учебных и иных организаций, - также по согласованию и с органами управления (руководителями) этих организаций (ст.6 Закона № 231-З). В соответствии с пп.5, 6 Рекомендаций о порядке согласования режима работы розничного торгового объекта, торгового объекта общественного питания, утвержденных приказом Минторга РБ от 04.08.2009 № 115, согласование режима работы осуществляется на безвозмездной основе в течение 3 рабочих дней. Согласованный режим работы действует бессрочно (до закрытия торгового объекта). По желанию владельца торгового объекта может быть утвержден новый режим работы и представлен на согласование в орган согласования. Справочно В Республике Беларусь запрещена розничная торговля с использованием торговых автоматов, иных электронных устройств: • табачными изделиями (п.31 Положения о государственном регулировании производства, оборота и потребления табачного сырья и табачных изделий, утвержденного Декретом Президента РБ от 17.12.2002 № 28); • пивом и слабоалкогольными напитками с объемной долей этилового спирта не более 7 % (подп.1.4 п.1 постановления Совета Министров РБ от 06.03.2006 № 317 «Об отдельных вопросах регулирования розничной торговли пивом и слабоалкогольными напитками, определении розничных торговых объектов, торговых объектов общественного питания, в которых допускается употребление пива и слабоалкогольных напитков, и о внесении изменений и дополнений в некоторые постановления Совета Министров Республики Беларусь по вопросам осуществления розничной торговли»). С 22 июля 2014 г. на основании постановления Совета Министров РБ от 18.04.2014 № 367 п.1 постановления № 317 изложен в новой редакции; • алкогольными напитками (подп.1.14 п.1 ст.11 Закона РБ от 27.08.2008 № 429-З «О государственном регулировании производства и оборота алкогольной, непищевой спиртосодержащей продукции и непищевого этилового спирта»). В перечне мест реализации организациями, индивидуальными предпринимателями товаров, выполнения работ, оказания услуг, в которых ведется книга замечаний и предложений, утвержденном постановлением Совета Министров РБ от 16.03.2005 № 285, указаны магазины, киоски, павильоны, торговые места на рынке и иные торговые объекты (за исключением случаев осуществления выездной, разносной торговли, торговли на ярмарках, торговли с использованием торговых автоматов, электронной торговли, доставки товаров на дом). Таким образом, законодательством не установлена обязанность в месте расположения торговых автоматов иметь книгу замечаний и предложений. Средство контроля налоговых органов В соответствии с подп.2.2 п.2 постановления Совета Министров РБ, Нацбанка РБ от 06.07.2011 № 924/16 «Об использовании кассового оборудования, платежных терминалов, автоматических электронных аппаратов, торговых автоматов и о приеме наличных денежных средств, банковских платежных карточек в качестве средства осуществления расчетов на территории Республики Беларусь при продаже товаров, выполнении работ, оказании услуг, осуществлении деятельности в сфере игорного бизнеса, лотерейной деятельности, проведении электронных интерактивных игр и выпуске в обращение кассового оборудования» юридические лица и индивидуальные предприниматели с 1 июля 2012 г. при продаже товаров, выполнении работ, оказании услуг принимают наличные денежные средства и (или) банковские платежные карточки в качестве средства осуществления расчетов на территории Республики Беларусь с применением автоматических электронных аппаратов, торговых автоматов со встроенным кассовым оборудованием для обеспечения регистрации и некорректируемого учета принятых наличных денежных средств и печати платежного документа либо со средством контроля налоговых органов, с 1 апреля 2016 г. - со встроенным кассовым оборудованием с установленным средством контроля налоговых органов либо со средством контроля налоговых органов. С 22 июля 2014 г. подп.2.2 п.2 постановления № 924/16 на основании постановления Совета Министров РБ и Нацбанка РБ от 21.05.2014 № 489/7 изложен в новой редакции. Установка, обслуживание, снятие средства контроля налоговых органов (далее СКНО) осуществляются республиканским унитарным предприятием «Информационноиздательский центр по налогам и сборам» (далее - РУП «Информационно-издательский центр по налогам и сборам») на основании возмездных гражданско-правовых договоров (далее - договор), заключаемых между РУП «Информационно-издательский центр по налогам и сборам» и юридическими лицами и индивидуальными предпринимателями, осуществляющими продажу товаров, выполнение работ, оказание услуг с использованием автоматических электронных аппаратов, торговых автоматов (далее - автоматы) в режиме самообслуживания (п.3 Инструкции о порядке установки, обслуживания, снятия средства контроля налоговых органов и порядке осуществления функций центра обработки данных, утвержденной постановлением МНС РБ от 02.03.2012 № 9; далее - Инструкция № 9). Субъекты предпринимательской деятельности обязаны обеспечить доступ уполномоченных представителей РУП «Информационно-издательский центр по налогам и сборам» к автоматам для проведения установки, обслуживания и снятия СКНО, а также предоставление технической документации на автоматы для проведения работ, оказания услуг, предусмотренных договором (п.4 Инструкции № 9). В автоматы СКНО устанавливается таким образом, чтобы обеспечивалось получение СКНО информации о приеме купюроприемником автомата денежных средств. После установки и подключения СКНО к автомату на визуально доступное место автомата уполномоченными представителями РУП «Информационно-издательский центр по налогам и сборам» наклеивается этикетка, свидетельствующая об установке в автомат СКНО (п.6 Инструкции № 9). Субъекты предпринимательской деятельности не вправе вмешиваться в работу СКНО, отключать, снимать его самостоятельно либо воздействовать на СКНО каким-либо иным способом (п.9 Инструкции № 9). Формирование цен В соответствии с пп.7, 8 Инструкции по бухгалтерскому учету запасов, утвержденной постановлением Минфина РБ от 12.11.2010 № 133 (далее - Инструкция № 133), товары, приобретенные организацией для реализации, оцениваются по стоимости их приобретения. Организации, осуществляющие розничную торговлю, могут оценивать приобретенные товары по розничным ценам. К фактическим затратам на приобретение товаров относятся: • стоимость товаров по ценам приобретения; • таможенные сборы и пошлины; • вознаграждения, уплачиваемые посреднической организации, через которую приобретены товары; • затраты по заготовке и доставке товаров до места их использования, включая расходы по страхованию; • затраты по доведению товаров до состояния, в котором они пригодны к использованию в предусмотренных в организации целях; • транспортно-заготовительные и иные затраты, непосредственно связанные с приобретением товаров. Торговые и другие аналогичные скидки не включаются в фактическую себестоимость приобретенных товаров. Подпунктом 1.3.1 п.1.3 Методических рекомендаций по документальному оформлению и учету товарных операций в розничной торговле и общественном питании, утвержденных приказом Минторга РБ от 09.04.2007 № 74, также установлено, что оценка товарных запасов на складах предприятий розничной торговли производится по ценам приобретения либо розничным ценам. В розничной торговой сети учет движения товаров осуществляется по розничным ценам. При этом: • ценой приобретения товара для предприятия розничной торговли и общественного питания является: свободная отпускная цена поставщика; свободная отпускная цена поставщика плюс торговая надбавка оптового звена; • ценой приобретения товара, реализуемого по фиксированным (регулируемым) розничным ценам, является фиксированная (регулируемая) розничная цена минус предоставленная поставщиком торговая скидка; • продажной ценой товара в розничной торговле является стоимость его по ценам приобретения плюс торговая надбавка плюс налог на добавленную стоимость (исключение фиксированная (регулируемая) розничная цена); • под продажной ценой продукции общественного питания (товара) подразумевается стоимость его по ценам приобретения плюс торговая надбавка плюс наценка общественного питания плюс налог на добавленную стоимость. Основные документы, регламентирующие порядок формирования и применения цен и тарифов в Республике Беларусь: • Закон РБ от 10.05.1999 № 255-З «О ценообразовании» (далее - Закон № 255-З); • Указ Президента РБ от 25.02.2011 № 72 «О некоторых вопросах регулирования цен (тарифов) в Республике Беларусь» (далее - Указ № 72); • Инструкция о порядке установления и применения регулируемых цен (тарифов), утвержденная постановлением Минэкономики РБ от 22.07.2011 № 111; • постановление Минэкономики РБ от 14.12.2011 № 200 «О торговых надбавках к отпускным ценам на социально значимые товары и признании утратившими силу постановления Министерства экономики Республики Беларусь от 27 апреля 2011 г. № 66 и отдельного структурного элемента постановления Министерства экономики Республики Беларусь» (далее - постановление № 200). С 21 мая 2014 г. действуют предельные максимальные торговые надбавки (с учетом оптовой надбавки) к отпускным ценам организаций-производителей (импортеров) на социально значимые товары, установленные приложением к постановлению Минэкономики РБ от 14.12.2011 № 200, в редакции постановления Минэкономики РБ от 19.05.2014 № 38; • иные нормативные акты областных и Минского городского исполнительных комитетов. В соответствии со ст.3, 6 Закона № 255-З в Республике Беларусь на товары (работы, услуги), за исключением случаев, предусмотренных Законом № 255-З, применяются свободные цены (тарифы), складывающиеся под воздействием спроса и предложения в условиях свободной конкуренции. На отдельные социально значимые товары (работы, услуги), конкретный перечень которых устанавливается Президентом РБ или по его поручению Советом Министров РБ, в Республике Беларусь применяются регулируемые цены (тарифы) (ст.7 Закона № 255-З). С 23 октября 2014 г. в соответствии со ст.7 Закона № 255-З с изменениями, внесенными Законом РБ от 11.07.2014 № 192-З, регулируемые цены (тарифы) в Республике Беларусь применяются на: - товары, произведенные (реализуемые) в условиях естественных монополий, услуги, оказываемые (предоставляемые) субъектами естественных монополий, относящиеся к сферам естественных монополий; - отдельные товары (работы, услуги), конкретный перечень которых устанавливается Президентом РБ или по его поручению Советом Министров РБ. Подпунктом 2.1 п.2 Указа № 72 установлено, что цены (тарифы) на товары (работы, услуги), включенные в перечень товаров (работ, услуг), цены (тарифы) на которые регулируются Советом Министров Республики Беларусь, государственными органами (организациями), регулируются Советом Министров РБ, государственными органами (организациями) в порядке, установленном ими в соответствии с законодательными актами. Постановлением № 200 установлены предельные максимальные торговые надбавки (с учетом оптовой надбавки) к отпускным ценам организаций-производителей (импортеров) на социально значимые товары (приложение к постановлению № 200). Розничные цены определяются юридическими лицами и индивидуальными предпринимателями, осуществляющими розничную торговлю, путем применения торговых надбавок к отпускным ценам производителей (импортеров). Таким образом, в настоящее время организации, реализующие товар (не включенный в вышеуказанный перечень) через торговые автоматы, самостоятельно формируют цену, складывающуюся под воздействием спроса и предложения в условиях свободной конкуренции. При реализации товаров в жидком виде (кофе, чай и др.) через торговые автоматы цена реализации (продажная цена) порции определяется с учетом конъюнктуры рынка плюс стоимость одноразовой посуды по цене приобретения. Расчет розничных цен на реализуемые напитки (чай, кофе и др.) может производиться организациями розничной торговли в реестре розничных цен или ином аналогичном документе в соответствии с технологическими документами (технологическими инструкциями либо рецептурой на данный вид продукта), с добавлением необходимых граф для расчета за одну порцию. Так как товары реализуются по ценам, сформированным за принятую единицу (одну порцию готового продукта), то при реализации напитков (чай, кофе и др.) на ценнике должна быть указана цена за одну порцию с учетом округления розничных цен. При этом необходимо учитывать, какие купюры распознает данный вид торгового автомата. Справочно Порция - это масса или объем блюда, изделий, предназначенных для однократного приема одним потребителем (п.15 Методических указаний по лабораторному контролю качества продукции в общественном питании, утвержденных постановлением Минторга РБ, Минздрава РБ от 21.04.2001 № 18/29). Бухгалтерский учет Согласно п.32 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утвержденной постановлением Минфина РБ от 29.06.2011 № 50 (далее - Инструкция № 50), для обобщения информации о наличии и движении товаров в организациях, осуществляющих розничную торговлю, предназначен счет 41 «Товары» (субсчет 41-2 «Товары в розничной торговле»). В соответствии с п.8 Инструкции № 133 организации, осуществляющие розничную торговлю, могут оценивать приобретенные товары по розничным ценам. Принятие к бухгалтерскому учету поступивших в организацию от поставщиков товаров отражается записью: Д-т 41 - К-т 60, 42 (при учете товаров по розничным ценам) (п.32 Инструкции № 50). Выручка от реализации товаров отражается записью: Д-т 50, 51, 52, 55, 62 и др. - К-т 90-1 (п.70 Инструкции № 50). Стоимость реализованных товаров при отражении в бухгалтерском учете выручки от их реализации отражается записью: Д-т 90 - К-т 41 (п.32 Инструкции № 50). Суммы торговых наценок (скидок, надбавок), налогов, включаемых в цену товаров, приходящихся на реализованные товары, учитываемые по розничным ценам, отражаются сторнировочной записью: Д-т 90 - К-т 42 (п.33 Инструкции № 50). Пример 1 Организация за рабочий день реализовала через торговый автомат горячие напитки: • 50 порций кофе по цене 6 000 руб. за одну порцию (отпускная цена производителя, приходящаяся на одну порцию, - 4 000 руб., торговая надбавка в размере 25 % на сумму 1 000 руб., НДС по ставке 20 % на сумму 1 000 руб.); • 20 порций чая по цене 3 000 руб. за одну порцию (отпускная цена производителя, приходящаяся на одну порцию, - 2 000 руб., торговая надбавка в размере 25 % на сумму 500 руб., НДС по ставке 20 % на сумму 500 руб.). Согласно учетной политике приобретенные товары оцениваются по розничным ценам, ведется отдельный учет сумм НДС, включенных в цену товара, а также отдельный учет оборотов по реализации товаров, облагаемых по различным налоговым ставкам. Расходы на реализацию и распределение сумм торговых надбавок и НДС на реализованные и нереализованные товары не рассматриваются. К счету 42 «Торговая наценка» открыты субсчета второго порядка: 42-1-1 «Торговая надбавка в цене кофе»; 42-1-2 «Торговая надбавка в цене чая»; 42-3-1 «НДС в цене кофе»; 42-3-2 «НДС в цене чая». К субсчету 41-2 «Товары в розничной торговле» открыты субсчета второго порядка: 412-1 «Кофе» и 41-2-2 «Чай». Содержание операции Отражена выручка от реализации товара (6 000 руб. х 50 + 3 000 руб. х 20) Списана розничная цена реализованного кофе (6 000 руб. х 50) Списана розничная цена реализованного чая (3 000 руб. х 20) Отражен НДС в стоимости реализованного кофе методом «красное сторно» (300 000 х 20 / 120) Отражен НДС в стоимости реализованного чая методом «красное сторно» (60 000 х 20 / 120) Отражена торговая надбавка в стоимости реализованного кофе методом «красное сторно» ((300 000 - 50 000) х 25 / 125) Отражена торговая надбавка в стоимости реализованного чая методом «красное сторно» Дебет Кредит 50 90-1 Сумма, руб. 360 000 90-4 41-2-1 300 000 90-4 41-2-2 60 000 90-4 42-3-1 -50 000 90-4 42-3-2 -10 000 90-4 42-1-1 -50 000 90-4 42-1-2 -10 000 ((60 000 - 10 000) х 25 / 125) Начислена сумма НДС (360 000 х 20 / 120) 90-2 68 60 000 Согласно п.9 ст.103 Налогового кодекса РБ (далее - НК) плательщики, осуществляющие розничную торговлю и деятельность по предоставлению услуг общественного питания, могут производить исчисление налога на добавленную стоимость по товарам исходя из налоговой базы и доли суммы налога на добавленную стоимость по товарам, имеющимся в отчетном периоде, в стоимости этих товаров (с учетом всех налогов, сборов (пошлин) и иных обязательных платежей в бюджет либо государственные внебюджетные фонды, взимаемых при реализации товаров), включая товары, освобожденные от налога на добавленную стоимость. Форма расчета налога на добавленную стоимость исходя из налоговой базы и доли суммы налога на добавленную стоимость при реализации товаров по розничным ценам и порядок его заполнения утверждаются Министерством по налогам и сборам РБ. Справочно Форма расчета НДС исходя из налоговой базы и доли суммы НДС при реализации товаров по розничным ценам и порядок его заполнения установлены приложением 226 к постановлению МНС РБ от 15.11.2010 № 82. Порядок заполнения такого расчета изложен в подп.11.2 п.11 названного постановления. Расчет заполняется без нарастающего итога за каждый месяц. Расчетную ставку НДС плательщик вправе выделять в документах по требованию покупателей. По товарам, включая импортные, реализуемым по свободным и регулируемым розничным ценам плательщиками, осуществляющими розничную торговлю и деятельность по предоставлению услуг общественного питания, получающими доход в виде разницы в ценах, наценок, надбавок и исчисляющими налог на добавленную стоимость в соответствии с частью первой п.9 ст.103 НК, налоговой базой является стоимость реализованных товаров (с учетом всех налогов, сборов (пошлин) и иных обязательных платежей в бюджет либо государственные внебюджетные фонды, взимаемых при реализации товаров). При отсутствии отдельного учета сумм налога на добавленную стоимость, включенных в цену товара, а также отдельного учета оборотов по реализации товаров, облагаемых по различным налоговым ставкам, исчисление налога на добавленную стоимость при реализации товаров по розничным ценам производится по ставке, указанной в подп.1.3 п.1 ст.102 НК. Пример 2 Организация розничной торговли приобретает и реализует товары, которые облагаются по ставкам 10 и 20 %. Сальдо на начало месяца: К-т 42-3 «Налог на добавленную стоимость в цене товара» - 10 000 000 руб. Д-т 41 - 80 000 000 руб. Оборот за месяц: Д-т 41 (поступление товаров) - 400 000 000 руб. К-т 42-3 - 40 000 000 руб. К-т 41 (реализовано товаров) - 380 000 000 руб. Сальдо на конец месяца: Д-т 41 - 100 000 000 руб. (80 000 000 + 400 000 000 - 380 000 000). РАСЧЕТ налога на добавленную стоимость исходя из налоговой базы и доли суммы налога на добав по розничным ценам Наименование магазина или пункта общественного питания 1 Торговый объект Итого Сальдо по счету 42 (НДС) Предварительное сальдо по НДС на конец месяца (гр.2 + гр.3) 2 10 000 Налог на добавленную стоимость по поступившим товарам (оборот по кредиту счета 42 (НДС)) 3 40 000 4 50 000 5 380 000 X X X 380 000 Руководитель организации (индивидуальный предприниматель) или уполномоченное им лицо ________________ (подпись) Стоимость товара (продукци реализовано остаток итог за месяц на (гр.5 конец + гр. месяца 6 7 100 000 480 0 X ____________________________ (инициалы, фамилия) Порядок ведения кассовых операций Согласно п.4 Инструкции о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка РБ от 29.03.2011 № 107 (далее - Инструкция № 107), юридические лица, подразделения, индивидуальные предприниматели, открывшие текущие (расчетные) банковские счета, частные нотариусы в соответствии с законодательством сдают наличные деньги: • в обслуживающие банки; • работникам службы инкассации; • в организации Министерства связи и информатизации РБ. С 1 сентября 2014 г. Инструкция № 107 изложена постановлением Правления Нацбанка РБ от 31.03.2014 № 199. в новой редакции Выручка сдается юридическим лицом, подразделением, индивидуальным предпринимателем, открывшим текущий (расчетный) банковский счет, частным нотариусом в обслуживающий банк в течение времени, установленного банком для обслуживания юридических лиц, подразделений, индивидуальных предпринимателей, частных нотариусов. По решению юридического лица, подразделения, индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса выручка может быть сдана в подразделение обслуживающего банка, иной банк либо организацию Министерства связи и информатизации РБ. В соответствии с п.9 Инструкции № 107 юридические лица, подразделения, индивидуальные предприниматели, открывшие текущие (расчетные) банковские счета, частные нотариусы не имеют права накапливать выручку для осуществления предстоящих расходов. При наступлении срока сдачи выручки, установленного в решении руководителя юридического лица, подразделения или лица, им уполномоченного, индивидуального X предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса, выручка сдается в банк в полном размере за вычетом предполагаемых расходов в этот день (оплата труда, выплата стипендий, пенсий, дивидендов, пособий, алиментов, осуществление расчетов наличными деньгами между юридическими лицами, их обособленными подразделениями, индивидуальными предпринимателями, выплата дохода индивидуального предпринимателя, частного нотариуса и др.). Согласно п.12 Инструкции № 107 юридические лица, подразделения, индивидуальные предприниматели, открывшие текущие (расчетные) банковские счета, частные нотариусы самостоятельно определяют порядок и сроки сдачи выручки в приказе руководителя юридического лица, подразделения или лица, им уполномоченного, решении индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса, оформленных в письменном виде. Установленные руководителем юридического лица, подразделения или лицом, им уполномоченным, индивидуальным предпринимателем, открывшим текущий (расчетный) банковский счет, частным нотариусом порядок и сроки сдачи выручки действительны в течение срока, указанного в приказе руководителя юридического лица, подразделения или лица, им уполномоченного, в решении индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса. Порядок и сроки сдачи выручки могут быть пересмотрены по решению руководителя юридического лица, подразделения или лица, им уполномоченного, индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса в случае изменения объемов кассовых оборотов и по другим причинам. При установлении сроков сдачи выручки учитываются необходимость ускорения оборачиваемости и своевременного поступления наличных денег в банки, обеспечение сохранности, специфика работы юридического лица, подразделения, индивидуального предпринимателя, открывшего текущий (расчетный) банковский счет, частного нотариуса. Юридические лица, подразделения, индивидуальные предприниматели, открывшие текущие (расчетные) банковские счета, частные нотариусы сообщают обслуживающему банку (по решению руководителя банка или лица, им уполномоченного) установленные сроки сдачи выручки, размеры выручки, планируемой для сдачи в банк, а также сведения об изменении сроков сдачи выручки и ее размеров в сроки, определенные договором между юридическим лицом, подразделением, индивидуальным предпринимателем, открывшим текущий (расчетный) банковский счет, частным нотариусом и обслуживающим банком. В соответствии с п.22 Инструкции № 107 приходные кассовые ордера и другие документы установленных в соответствии с законодательством форм заполняются в порядке, установленном законодательством. Подтверждает прием наличных денег: • квитанция к приходному кассовому ордеру формы КО-1, форма которой установлена постановлением Минфина РБ от 29.03.2010 № 38; • другие приходные документы, предусмотренные законодательством. Таким образом, при реализации товаров через торговые автоматы организации подтверждают прием наличных денежных средств (сумму выручки за рабочий день (смену)) путем оформления приходных кассовых ордеров по окончании рабочего дня (смены).