по дисциплине «Кредитное дело

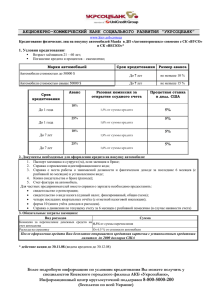

реклама

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РЕСПУБЛИКИ КАЗАХСТАН НОУ «МЕЖДУНАРОДНАЯ АКАДЕМИЯ БИЗНЕСА» КАФЕДРА «ФИНАНСЫ» Утверждаю Первый проректор __________________Ж.Нусенов «____»_________________2013 г. Образовательная программа - бакалавриат Специальность - 5В050900 «Финансы» Форма обучения - дневная СИЛЛАБУС по дисциплине «Кредитное дело» Курс: 2 Семестр: 4 Количество кредитов: 3 Преподаватели кафедры «Финансы»,к.э.н., профессор Абдрахманова Г.А. магистр Ә.Арын Телефон: 3022156, кабинет №123 Алматы, 2013 Составители: к,э.н., профессор МАБ Абдрахманова Г.А., магистр, преподаватель Ә.Арын _________________ Силлабус составлен на основе рабочей учебной программы для студентов специальностей 5В050900 - «Финансы» Силлабус рассмотрен на заседании кафедры «Финансы» Протокол № 1 «29» августа 2013 г. И.о. зав. кафедрой «Финансы» д.э.н., профессор ________________________________ Ж.Елубаева Силлабус утвержден протоколом заседания УМС НОУ «МАБ» «____» августа 2013 г., №____ Предисловие Курс «Кредитное дело» является одной из ключевых дисциплин, окончательно формирующих специалистов по кредитным операциям. Предметом курса являются вопросы, связанные с организацией взаимоотношений банков с хозяйствующими субъектами различных форм собственности, которые во многом зависят от объекта, метода кредитования, вида предоставляемых ссуд, кредитоспособности заемщика и степени риска для кредитора. Методика преподавания данной дисциплины предусматривает: - Посещение лекций - Выполнение практических занятий - СРСП - СРС Целью курса является – дать совокупность теоретических знаний и практических навыков, необходимых специалистам банков по организации кредитного процесса. Задачами курса являются – дать наиболее полную информацию о кредите и кредитных отношениях, закрепить и конкретизировать знания о технологии выдачи и погашения отдельных видов ссуд, а также раскрыть содержание этапов кредитного процесса, включая оценку кредитоспособности заемщика. Пререквизиты. Курс тесно связан с другими экономическими дисциплинами, прежде всего с «Кредитное дело», «Финансы», «Финансы предприятия», которые являются базовыми дисциплинами в системе подготовки специалистов-бакалавров для кредитнофинансовых учреждений. Изучение механизма выдачи и погашения ссуд, оформления ссудных операций, расчет процентных ставок связано с технической стороной кредитных операций и предполагает параллельное изучение курсов «Бухгалтерский учет и отчетность в банках», «Бухгалтерский учет на предприятиях». Постреквизиты. Постреквизитами дисциплины являются «Банковское дело», «Анализ деятельности коммерческих банков», «Денежно-кредитное регулирование». Студенты, изучившие данную дисциплину, должны: - иметь знания по теоретическим и практическим основам организации кредитного процесса в банках второго уровня. - уметь верно принимать решения в вопросах выдачи и погашения кредита. Выявлять проблемные кредиты и работа с ними. - уметь анализировать качество кредитного портфеля, минимизировать кредитные риски. Студенты, изучившие данную дисциплину, должны освоить следующие компетенции согласно компетентностной модели бакалавра Общие компетенции: знать: - роль, функции и задачи кредитного специалиста в современной организации; - основные источники получения информации. уметь: - использовать информацию, полученную в результате маркетинговых исследований; овладеть навыками: практического применения полученных знаний по данной дисциплине. Предметно специализированные: знать: основные нормативные документы Национального банка Республики Казахстан, правила банков второго уровня, регламентирующие организацию кредитного дела; виды банковских кредитных операций; основные методы и приёмы, используемые в кредитном деле; организацию и информационное обеспечение кредитного дела. уметь: анализировать различные области кредитной деятельности; объективно обосновывать принимаемые решения в краткосрочной и долгосрочной перспективе; рассчитывать условия по кредитным сделкам и вопросам формирования ставок вознаграждения по ним В результате изучения дисциплины «Кредитное дело» студенты должны: иметь представление: об особенностях организации кредитного процесса; о механизме взаимодействия всех уровней кредитной системы; приобрести практические навыки: анализа финансового состояния заемщика; способов распределения привлеченных ресурсов; определения кредитоспособности заемщика Календарно – тематический план Распределение по неделям Лекции № Название темы Распред еление по неделям 1 Теоретические основы кредитования 2 3 Организация кредитного процесса 3 -4 Формы обеспечения возвратности 5 кредита Оценка кредитоспособности 6-7 заемщика Банковский процент и процентные 8-9 вычисления Рубежный контроль 1 Кредитование малого и среднего 10 бизнеса Организация розничного 11 кредитования Организация отдельных видов 12-13 кредитования Управление кредитными рисками 14 Проблемы и перспективы 15 развития системы кредитования в РК 4 5 6 7 8 9 10 1-2 Практич еские занятия СРС СРСП распределе ние по неделям 1-2 1-2 1-2 3 4 3 4 3 4 5-6 5-6 5-6 7-8 7-8 7-8 9 9 7 9 10-11 10-11 10-11 12-13 12-13 12-13 14 15 14 15 14 15 Рубежный контроль 2 15 Экзаменационная сессия 16,17,18 Содержание практических занятий, форма контроля и оценка № тем ы 1 Вопросы практических занятий Литература Форма контроля Макс. балл Теоретические основы кредитования 1. Кредит как экономическая, историческая и стоимостная категория 2. Теории кредита: натуралистическая и капиталотворческая теории кредита 3. Источники кредитных ресурсов, функции и принципы кредитования 4. Формы и виды кредита 5. Субъекты, объекты, условия кредитования 6. История развития и становления кредитных отношений в Республике Казахстан Основная №1-5 Дополнительная 2,4 Устный/письмен ный опрос 100 2 Организация кредитного процесса 1. Кредитный процесс и его элементы 2. Кредитная политика 3. Кредитный меморандум 4. Функции и задачи отделов кредитования и Кредитного комитета 5. Необходимый пакет документов для предоставления банковского кредита 6. Кредитный договор и его содержание 7. Существенные и дополнительные условия договора 8. Схема кредитного договора 9. Порядок выдачи и погашения кредита Основная №1-5 Дополнительная 2,4,5 Устный/письмен ный опрос 100 3 Формы обеспечения возвратности кредита 1. Экономическая основа возврата кредита 2. Правовая основа возврата Основная №1-5 Дополнительная 2,4,5 Устный/письмен ный опрос 100 кредита 3. Формы обеспечения возвратности кредита 4. Первичные источники: выручка от реализации продукции, оказания услуг и другие доходы 5. Вторичные источники: залог имущества и прав, уступка требований и прав (цессия), гарантия и поручительство, страхование 4 Оценка кредитоспособности заемщика 1. Понятие и критерии кредитоспособности клиента 2. Методы оценки кредитоспособности заемщика 3. Рейтинговая оценка 4. Система финансовых коэффициентов: коэффициенты ликвидности, коэффициенты эффективности и оборачиваемости, коэффициенты финансового левереджа, коэффициенты прибыльности, коэффициенты обслуживания долга 5. Правила 6С 6. Оценка кредитоспособности физических лиц 7. Скоринговая модель 8. Коэффициенты LTV, PTI Основная №1-5 Дополнительная 2,4,5 Устный/письмен ный опрос 100 5 Банковский процент и процентные вычисления 1. Понятие банковского процента 2. Факторы, влияющие на норму банковского процента 3. Формирование рыночной процентной ставки 4. Процентная маржа 5. Процентные ставки и методы начисления процента 6. Фиксированные и плавающие процентные ставки 7. Межбанковские процентные ставки 8. ЛИБОР 9. КИБОР 10. КИБИД 11. Декурсивный и Основная №1-5 Дополнительная 2,4,5 Устный/письмен ный опрос 100 антисипативный методы начисления процента 12. Эффективная ставка кредитов 13. Простые и сложные проценты 14. Германская, Французская и Английская практика 15. Способы начисления процента: дифференцированный и аннуитетный 6 Кредитование малого и среднего бизнеса 1. Понятие малый и средний бизнес и его роль в экономическом развитии 2. Особенности организационно-правовых форм малого и среднего бизнеса в РК 3. Хозяйственные товарищества: индивидуальное предпринимательство, личное предпринимательство, совместное предпринимательство, производственный кооператив 4. Особенности кредитования малого и среднего бизнеса 5. Источники заемного капитала 6. Финансовая поддержка малого предпринимательства со стороны государства 7. АО «Фонд развития предпринимательства «Даму» 8. Программы ЕБРР и Банка развития Казахстана Основная №1-5 Дополнительная 1,3,6, 7 Устный/письмен ный опрос 100 7 Организация розничного Основная №1-5 кредитования Дополнительная 1. Сущность и особенности 2,4,5 розничного кредитования 2. Организация розничного кредитования 3. Современная практика розничного кредитования: займы на ремонт жилья, займы не связанные с приобретением потребительских Устный/письмен ный опрос 100 товаров, займы на неотложные нужды 4. Ипотечное кредитование 5. Потребительское кредитование 8 Организация отдельных видов Основная №1-5 кредитования Дополнительная 1. Сущность лизинговой 2,4,5 сделки 2. Классификация лизинга 3. Организация лизинговых операций 4. Факторинговые операции 5. Форфейтинговые операции 6. Международные банковские операции Устный/письмен ный опрос 100 9 Управление кредитными рисками 1. Понятие кредитного риска 2. Организационная структура управления кредитными рисками. 3. Оценка и измерение уровня риска 4. Реализация мер по снижению риска. 5. Контроль и мониторинг за уровнем риска портфелем банка 6. Классификация кредитов по качеству 7. Проблемные кредиты и работа с ними Основная №1-5 Дополнительная 2,4,5 Устный/письмен ный опрос 100 10 Проблемы и перспективы развития Основная №1-5 системы кредитования в РК Дополнительная 1. Проблемы развития 2,4,5 системы кредитования в РК 2. Перспективы развития системы кредитования в РК Устный/письмен ный опрос 100 График проведения СРСП* № тем ы 1 Задания на СРС Литератур а Основная Тема № 1. Теоретические 1-5, доп. основы кредитования. Подготовка материала в виде 1-7 доклада и презентации (12-15 Форма контроля Сроки сдачи (неделя) Макс. балл В письменной форме, презентация 2-3 100 слайдов) на темы: 1. Ссудный капитал и кредит 2. Теории кредита: натуралистическая , капиталотворческая, инвестиционно-финансовая теории кредита 3. Источники кредитных ресурсов, функции и принципы кредитования 4. Формы, виды и функции кредита 5. Формы обеспечения кредита: мировой опыт и развитие в РК 6. История развития и становления кредитных отношений в Республике Казахстан Цель самостоятельной работы: Раскрыть сущность, понятие кредита, рассмотреть функции кредита. Изучить историю развития кредитных отношений в Республике Казахстан. 2 3 Тема № 2. Организация Основная 1-5, доп. кредитного процесса Задание №1-Составить схемы 1-7 организации кредитного процесса в банке для юридических и физических лиц Цель самостоятельной работы: Рассмотреть процесс кредитования в банке, раскрыть его особенности. Тема №3. Формы обеспечения Основная 1-5, доп. возвратности кредита Задание № 1 – Эссе на тему «Я 1-7 бы взял кредит, но…» (2стр,шрифт 12) Цель самостоятельной работы: Рассмотреть особенности кредитования в различных банках, условия кредитования, формы обеспечения возвратности кредита в банках РК. 100 В письменной форме 4 100 В письменной форме 5 4 5 6 №4. Оценка кредитоспособности заемщика Изучить финансовые коэффициенты. На конкретном примере провести анализ кредитоспособности заемщика. Цель самостоятельной работы: Рассмотреть современные методы оценки кредитоспособности заемщика в коммерческих банках РК. Основная 1-5, доп. 1-7 №5. Банковский процент и Основная 1-5, доп. процентные вычисления Задание № 1 – Задачи для 1-7 самостоятельного решения Цель самостоятельной работы: Разобрать виды процентных ставок, рассмотреть способы начисления процентов, их преимущества и недостатки. Подготовка к контрольной работе. №6. Кредитование малого и Основная 1-5, доп. среднего бизнеса Подготовить реферат на тему: 1-7 1. Роль МСБ в экономическом развитии РК 2. Особенности организационноправовых форм малого и среднего бизнеса в РК 3. Особенности кредитования малого и среднего бизнеса 4. Финансовая поддержка малого предпринимательства со стороны государства 5. АО «Фонд развития предпринимательства «Даму» 6. Программы ЕБРР и Банка развития Казахстана Цель самостоятельной работы: Раскрыть особенности кредитования малого и среднего бизнеса в РК. Проанализировать развитие кредитования субъектом МСБ. 100 В письменной форме, решение задач 6-7 100 Решение задач 8 100 В письменной форме, защита 8-9 7 8 9 10 №7. Организация розничного Основная 1-5, доп. кредитования Задание № 1 – На основании 1-7 статистического материала за пять лет провести анализ развития розничного кредитования, сделать выводы о том какие виды кредитов наиболее распространены в РК. Данные свести в графики, таблицы, диаграммы. Прокомментировать в письменной форме. Представить в виде презентации и на бумажном носителе. Цель самостоятельной работы: Рассмотреть особенности розничного кредитования. Проанализировать развитие розничного кредитования в РК №8. Организация отдельных Основная 1-5, доп. видов кредитования Задание № 1 – Написать 1-7 аннотацию к статье по данной теме Цель самостоятельной работы: Изучить отдельные виды кредита, такие как лизинг, факторинг, форфейтинг. Рассмотреть международные банковские операции, формы международных расчетов. №9. Управление кредитными Основная 1-5, доп. рисками Задание №1-Соствить 1-7 структурно логическую схему по кредитным рискам, написать комментарии к схеме. Описать методы снижения кредитного риска. Цель самостоятельной работы: Раскрыть сущность кредитного риска. Рассмотреть методы снижения кредитного риска. №10. Проблемы и перспективы развития системы кредитования в РК 1. Проблемы развития системы кредитования в РК Основная 1-5, доп. 1-7 100 В письменной форме, презентация , решение задач 10-11 100 В письменной форме, решение задач 12-13 100 В письменной форме, решение задач В письменной форме, устный опрос 14 100 15 2. Перспективы развития системы кредитования в РК Цель самостоятельной работы: Рассмотреть основные проблемы развития системы кредитования в РК и пути их решения СПИСОК ОСНОВНОЙ И ДОПОЛНИТЕЛЬНОЙ ЛИТЕРАТУРЫ Основная учебная литература: 1. Банковское дело: Учебник для студентов высших учебных заведений, обучающихся по экономическим специальностям специальностям/ под ред. д.э.н У.М Искакова - Алматы: Экономика, 2011г. 2. Кредитное дело, под ред. Абдрахмановой Г.А., Абдукаимовой Г.С. Алматы 2009 г. 3. Банковское дело: Настольная книга банкира: Учеб.пособие /Под.ред А.А Абишева, С.А Святова – Алматы: Экономика, 2007 г. 4. Бирмагамбетов Т.Б. Учебно-практическое пособие по дисциплине «Кредитное дело»: Учебное пособие.- Алматы, 2013.-256 с. 5. Касенова Г.Е. Банковское дело: учебное пособие.- Алматы.- Экономика, 2012 г. Дополнительная учебная литература: 1. Банковское дело. Под.ред. О.И.Лаврушина, Уч.пособие М. – КНОРУС, 2010г. 2. Банковское дело. Кредитная деятельность коммерческих банков. Под.ред. Е.В Тихомирова, Уч.пособие М. – КНОРУС, 2009г. 3. Банковское дело: Розничный бизнес. Под.ред. Г.Н. Белоглазовой, Уч.пособие М. – КНОРУС, 2010г. 4. Кредитное дело учебник под ред. Сейткасимова Г.С. Алматы 2006, 2009 г. 5. Основы банковского дела. Под.ред. О.И.Лаврушина, Уч.пособие М. – КНОРУС, 2009 г. 6. Панова Г.С. Кредитная политика коммерческого банка. М.: ИКЦ «ДИС», 2006 г. 7. Хамитов М.М. Банковский менеджмент. Учебное пособие. – Алматы.: Экономика, 2007г. Нормативно-правовая база: 1. «О Национальном банке РК» Закон РК от 30.03.1995 г. 2. «О банках и банковской деятельности в РК» Закон РК от 31.08.1995 г. 3. «Об ипотеке недвижимого имущества» Закон РК от 23.12.1997 г. 4. «О микрокредитных организациях» Закон РК от 6 марта 2003 года 5. Постановление Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 17 июня 2006 года № 136 «Об утверждении Правил представления отчетности о выполнении пруденциальных нормативов банками второго уровня». 6. Правила исчисления ставок вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении (реальной стоимости) по займам и вкладам. Постановление Правления Национального банка РК от 26 марта 2012 г. №137. 7. Инструкция о нормативных значениях и методике расчетов пруденциальных нормативов для банков второго уровня. Приложение 1 к постановлению Правления Агентства РК по регулированию и надзору финансового рынка и финансовых организаций от 30 сентября 2005 г. №358. 8. Правила классификации активов, условных обязательств и создания провизий (резервов) против них, с отнесением их к категории сомнительных и безнадежных. Постановление Правления Национального банка РК от 16 ноября 2002 г. №465 Периодическая литература: 1. Вестник Национального банка. Официальное издание Национального банка РК, издается два раза в месяц 2. Журнал «Банки Казахстана» Интернет источники: http://www.nationalbank.kz/- Национальный банк РК http://www.afn.kz/- Комитет по контролю и надзору финансового рынка и финансовых организаций http://www.afk.kz/- Ассоциация финансистов Казахстана http://profinance.kz/ http://www.fingramota.kz/ Политика выставления оценок Одним из элементов организации учебного процесса в условиях кредитной технологии обучения является использование балльно-рейтинговой системы оценки учебных достижений обучающихся. Политика выставления оценок основывается на принципах объективности, прозрачности, гибкости и высокой дифференциации. Рейтинг дисциплины оценивается по 100-балльной шкале. Методика расчета итоговой оценки Уровень учебных достижений по дисциплине «Кредитное дело» определяется итоговой оценкой, формируемой из оценки рейтинга допуска к экзамену (средняя оценка суммы баллов по текущему и рубежным контролям) и оценки итогового контроля (экзамена). Рейтинг допуска (Рд) к экзамену по итогам Рейтинга1 и Рейтинга2 составляет не менее 60 баллов. Рейтинг допуска (Рд) на экзамен определяется следующим образом: оценки (рейтинг 1 + рейтинг2) : 2 (среднеарифметическое значение). Рейтинг 1(также рейтинг 2) определяется из суммы всех оценок по текущему контролю, деленная на количество оценок + оценка рубежного контроля, деленная на 2 (среднеарифметическое значение). Порядок накопления баллов по дисциплине «Кредитное дело» В течение первых 7 недель семестра по дисциплине «Кредитное дело» предусмотрено 4 задания (указано в силлабусе в таблицах «Содержание практических или лабораторных занятий, форма контроля и оценка», «График проведения СРСП») Средняя оценка текущего контроля (Тк) определяется среднеарифметическим значением: полученных баллов. На последующих 8 неделях семестра по дисциплине предусмотрено выполнение 4 заданий. Рейтинг 2 составит Р2 = (2Тк + 2Рк) : 2 Итоговый контроль Ик (экзамен) также оценивается по 100-балльной шкале. Результат экзамена признается положительным только при наборе не менее 50 баллов из 100 максимальных и подлежит учету для расчета итоговой оценки: Итоговая оценка (ИО) составит (Рд) + (Ик)) : 2, Если студент на экзамене получил ниже 50 баллов, итоговая оценка не выводится и у студента по дисциплине возникает академическая задолженность. При пропусках занятий пройденного материала. по уважительной причине допускается отработка Итоговая оценка по дисциплине в баллах в соответствии с таблицей переводится в цифровой эквивалент, буквенную и традиционную оценку. Общие критерии оценки успеваемости Итоговая оценка по дисциплине в баллах в соответствии с таблицей переводится в цифровой эквивалент, буквенную и традиционную оценку: Итоговая оценка в баллах (И) Цифровой эквивалент баллов (Ц) Оценка в буквенной системе (Б) 95-100 90-94 85-89 80-84 75-79 70-74 65-69 60-64 55-59 50-54 4,0 3,67 3,33 3,0 2,67 2,33 2,0 1,67 1,33 1,0 А АВ+ В ВС+ С СD+ D 0-49 0 F Оценка по традиционной системе (Т) Отлично Хорошо Удовлетворительно Не удовлетворительно Политика курса Политика курса включает система требований, правил поведения на занятиях, взаимоотношения с преподавателем процесса. Выполнение принятых правил способствует высокой эффективности проведения учебного процесса и обязательны для студентов. Освоение дисциплины «Кредитное дело» предусматривает обязательное посещение лекций, практических занятий, самостоятельную работу студента. Самостоятельная работа включает в себя теоретическое изучение вопросов, касающихся тем лекционных занятий, которые не вошли в теоретический курс или же были рассмотрены кратко, их углубленная проработка по рекомендуемой литературе. Самостоятельная работа студента с преподавателем включает в себя более углубленное изучение и закрепление тем лекционных занятий. Для занятий СРСП студент готовится по материалам темы и отвечает на поставленные вопросы. В случае пропуска занятий по уважительной причине (подтвержденной соответствующими справками), студент может сдать пропущенный материал. Первый и второй рубежный контроль проводится в виде письменного опроса по пройденным темам и оценивается по 100 бальной системе. Экзамен проводится в форме теста на бумажном носителе. Условия освоения курса: - Обязательное посещение занятий; - Активность во время практических (семинарских) занятий; - Подготовка к занятиям, к выполнению домашнего задания и СРС и т.д; - Сдача заданий в установленные сроки; - быть терпимым, открытым и доброжелательным; - конструктивно поддерживать обратную связь на всех занятиях; - быть пунктуальным и обязательным. Недопустимо: - Пропускать занятия по неуважительным причинам (за каждый пропущенный час занятий снимается 0,5 балла с итоговой оценки рубежного контроля (7, 15 неделя.); - Опоздывать и уходить с занятий (за опоздание на занятие студент не допускается на занятие, т.к. он нарушает ход учебного занятия. Также за нарушение дисциплины студент удаляется из аудитории и ему проставляется 0 баллов); - Пользоваться сотовыми телефонами во время занятий; - Несвоевременно сдавать задания и др.(задания сданные с опозданием на одну неделю оцениваются на 10 баллов ниже); - Списывание при сдаче экзамена. За списывание на контрольном мероприятии студент удаляется из аудитории и ему выставляется 0 баллов; Если в силу каких-либо уважительных причин вы отсутствовали во время проведения контрольного мероприятия, вам предоставляется возможность пройти его в дополнительно назначенное преподавателем время (РК и ИК сдаются с разрешения декана), в противном случае вы получаете «0» баллов. Политика академического поведения и этики основана на Кодексе корпоративной культуры, Этическом кодексе студента, Правилах внутреннего распорядка МАБ.