Gusmanova Zhanar, Karaganda economic university of Kazpotrebsoyz,

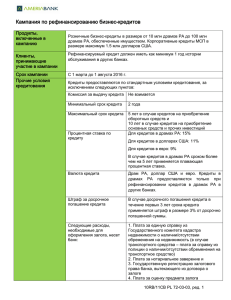

реклама

Gusmanova Zhanar, Karaganda economic university of Kazpotrebsoyz, candidate of economic sciences, The Faculty of Accounting and Finance E-mail: [email protected] The main directions of state support of small entrepreneurship in Kazakhstan. Abstract: In the article there are considered the main directions of state support of small entrepreneur – ship in Kazakhstan and the problems of their implementation. The analysis of the modern state of financing of small business is conducted in Kazakhstan. Keywords: small entrepreneurship, small business, average business, state funds of support. Гусманова Жанар Ахметжаровна, Карагандинский экономический университетКазпотребсоюза, К.э.н., доцент, учетно – финансовый факультет E-mail: [email protected] Основные направления государственной поддержки малого предпринимательства в Казахстане Аннотация: В статье рассматриваются основные направления государственной поддержки малого предпринимательства в Казахстане и проблемы их реализации. Проводится анализ современного состояния финансирования малого предпринимательства в Казахстане. Ключевые слова: малое предпримательство, малый бизнес, средний бизнес, государственные фонды поддержки. В мировой экономике функционирует огромное количество малых фирм, компаний и предприятий. Например, в Индии число малых предприятий превышает 12 млн., а в Японии 9 млн. Малый бизнес, например, только в США дает почти половину прироста национального продукта и две трети прироста новых рабочих мест. В развитии нашего государства, учитывая мировой опыт, Правительство Республики Казахстан делает основной упор на формирование среднего класса общества за счет создания социальноэкономических условий для развития малого и среднего бизнеса, в особенности ориентированного на новые технологические производства [1, c.25-29]. Можно выделить 4 основных государственных финансовых институтов, осуществляющих свою деятельность в области поддержки кредитования и финансирования бизнеса в РК: 1) АО «Фонд развития малого предпринимательства» было образовано на основании постановления Правительства Республики Казахстан от 26 апреля 1997 года № 665. На основании постановления была определена следующая основная цель деятельности Фонда - это эффективное использование собственных финансовых средств и средств, выделяемых государством на развитие малого предпринимательства в РК, в рамках реализации государственных и региональных программ, проектов и мероприятий поддержки и развития малого предпринимательства. 2) АО «Национальный инновационный фонд» - деятельность АО «Национальный инновационный фонд» началась в мае 2003 года. Целью деятельности Фонда определено содействие росту инновационной активности, развитию высокотехнологичных и наукоемких производств в РК. 3) АО «Инвестиционный фонд Казахстана» был создан в июле 2003 года и основной целью деятельности Фонда является содействие в реализации индустриально - инновационной политики РК посредством осуществления и привлечения инвестиций в проекты перспективных организаций, оказания финансовой поддержки инициативам частного сектора в несырьевом секторе экономики. 4) АО «Банк развития Казахстана» был создан 25 апреля 2001 года со 100% участием государства в уставном капитале. Основными целями финансового института является совершенствование и повышение эффективности государственной инвестиционной деятельности, развитие производственной инфраструктуры и обрабатывающей промышленности и содействие в привлечении внешних и внутренних инвестиций в экономику страны [2, c.126-138]. На ряду с государственными институтами кредитования, коммерческие банки напрямую не осуществляют поддержку субъектов малого предпринимательства, но косвенно они оказывают значительное влияние на развитие малого бизнеса. В настоящее время наиболее активное участие в кредитовании предпринимателей принимают участие АО «БТА Банк», АО «Казкоммерцбанк», АО «Народный банк Казахстана», АО «БанкЦентрКредит», АО «Алматинский Торгово- финансовый банк» и др. Кредиты банков второго уровня можно подразделить на кредитование из собственных средств банка и кредитные линии международных финансовых институтов. Основными же банковскими продуктами являются: - Проектное финансирование; - Программа краткосрочного кредитования предприятий в форме овердрафта; - Программа субсидирования ставки вознаграждения по кредитам, выдаваемым предприятиям по переработке сельскохозяйственной продукции на пополнение их оборотных средств; 4 - Программа предоставления банковских займов отечественным производителям товаров и услуг; - Бюджетное финансирование сельхозпроизводителей через исполнительные органы власти; - Микрокредитование; - Кредиты для среднего бизнеса. Также необходимо отметить деятельность международных организаций, которая оказала и продолжает оказывать положительное воздействие на развитие предпринимательства Республики Казахстан. Значительные финансовые средства и интеллектуальные ресурсы направляются на поддержку проектов казахстанских организаций, работающих в этом направлении. Программы международных организаций носят долговременный целевой характер и направлены в первую очередь на создание и укрепление полноценной инфраструктуры содействия развитию обеспечение финансовыми средствами, оказание консультационных услуг, переподготовку, повышение квалификации специалистов, проведение тематических исследований, развитие инновационного предпринимательства. Наиболее известными по результатам своей деятельности в Республике Казахстан международными организациями являются: - Европейский банк реконструкции и развития (ЕБРР); - Агентство США по международному развитию (USAID); - Германское общество по техническому сотрудничеству (GTZ); - Программа Европейской Комиссии по техническому содействию независимым государствам. На данный момент в Казахстане все выше перечисленные институты функционируют и приносят свои плоды во взаимосвязи друг с другом. Например, совокупность таких финансовых институтов как АО «Фонд развития предпринимательства Даму », Европейского банка Реконструкции и Развития и семь казахстанских коммерческих банков: АО «Казкоммерцбанк», АО «Банк ЦентрКредит», АО «ЦеснаБанк», АО «АТФБанк», АО «Народный Банк Казахстана», АО «БТА Банк», АО «ТемирБанк», АО «АльянсБанк». Совместная их деятельность реализуется посредством «программы малого бизнеса Казахстана». Программа Малого Бизнеса Казахстана нацелена на предоставление небольшим предприятиям и фирмам путем: предоставления денежных средств банкам, участвующим в Программе, через Фонд развития Республики Казахстан, и предоставления технической помощи банкам, участвующим в Программе. Целевая группа программы включает малые предприятия всех секторов экономики. Учитывая, что «малые» предприятия определяются, как предприятия и фирмы с количеством сотрудников от 1 до 100 человек, что спектр таких предприятий чрезвычайно широк. Заемщиками могут являться юридические лица, либо зарегистрированные предприниматели без образования юридического лица. Большинство клиентов программы заняты в 5 сферах торговли, производства и услуг. Каждое предприятие имеет свою специфику, сильно отличающуюся от других. Эти различия учитываются при анализе предприятия. Для получения кредита потенциальному заемщику необходимо иметь стабильный бизнес, действующий не менее 3-х месяцев. Кредиты могут выдаваться в долларах США и казахстанских тенге. Возврат кредита осуществляется равными долями, но возможен и гибкий график погашения и даже отсрочка платежа. Для более эффективного обслуживания клиентов Программы Малого Бизнеса, рынок потенциальных заемщиков разделен на три группы, на каждую из которых ориентирован свой продукт: 1. «Экспресс кредит»: Выдаются физическим лицам, индивидуальным предпринимателям Сумма кредита: 100 – 5 000$ Срок кредита: 3-12 месяцев Залог: две гарантии или гарантия и движимое имущество 2. «Микро кредит»: Выдаются физическим лицам, индивидуальным предпринимателям и юридическим лицам Максимальная сумма кредита: 10 000$ Срок кредита: 3-24 месяцев (до 48 месяцев для инвестиционных целей) 3. «Смол кредит» Выдается физическим лицам, индивидуальным предпринимателям и юридическим лицам Максимальная сумма кредита: 200 000$ Срок кредита: 3-36 месяцев (до 60 месяцев для инвестиционных целей) [3, c.79-99]. На сегодняшний день в Программе участвуют семь казахстанских коммерческих банков: АО «Казкоммерцбанк», АО «Банк ЦентрКредит», АО «ЦеснаБанк», АО «АТФ Банк», АО «Народный Банк Казахстана», АО «БТА Банк», АО «ТемирБанк». Рассмотрим современное состояние банковского кредитования субъектам малого и среднего предпринимательства. В 2013 году по всем категориям кредитов идет снижение объемов вновь выдаваемых кредитов. Наибольшее снижение показывают кредиты в национальной валюте – 67,2%, в том числе выданные на долгий срок- 78,6%. Кредиты в иностранной валюте также показывают снижение, но не в таких темпах. В 2013 году стали увеличиваться объемы выданных кредитов предпринимательству на 5,3%. В особенности увеличилась доля кредитов выдаваемых в национальной валюте на 16,5%, в том числе долгосрочных стало выдаваться на 95,1% больше, за счет уменьшения краткосрочных займов на 66,0%. Показывает снижение объемов вновь выдаваемых кредитов в иностранной валюте на 15,6%. Наибольшее снижение показывают кредиты 6 на краткосрочный период – 6,8 раза, долгосрочные наоборот показывают увеличение на 1,9 раза. В целом можно увидеть, что объемы кредитов на долгосрочный период выросли как в иностранной, так и в национальной валюте. Политика государства по поддержке предпринимательства выразилось в поэтапном снижении официальной ставки рефинансирования, что в свою очередь привело к общему снижению ставок по выданных кредитам банками второго уровня. Все ставки по кредитам уменьшились и наибольшее снижение показывают ставки по долгосрочным кредитам в инвалюте – 6,9% и в нацвалюте – 3,6%. В связи с Постановлением Национального банка Республики Казахстан от 6 апреля 2012 г. ставка рефинансирования была снижена до 5,5%, что является рекордно низким уровнем за всю историю развития банковской системы республики. Данный фактор должен привести к снижению ставок по всем банковским продуктам, в том числе по кредитам малому предпринимательству. Таким образом, должны увеличиться объемы кредитов, выдаваемых, в том числе, малому предпринимательству. Наблюдается увеличение удельного веса кредитования в сфере промышленности – на 2%, сельского хозяйства – на 4,1%. Несколько увеличилась доля кредитования торговли – на 3,4% в 2013 году по сравнению с 2013 годом. В остальных секторах экономики наоборот, наблюдается снижение удельного веса. Все ставки по кредитам снизились, кроме ставок по кредитам строительству + 3,4% и торговли - +6,8%. Объем кредитов малому предпринимательству в абсолютном выражении увеличились, также наблюдается изменения в удельном весе кредитования по отраслям экономики. Таким образом, проанализировав современное состояние развития экономики Казахстана можно сделать следующие выводы. Основной вклад в экономический рост страны продолжает обеспечивать увеличение внутреннего потребления домашних хозяйств. Роль инвестиций в основной капитал не такая существенная, что ограничивает потенциал повышения реального ВВП. В этих условиях исчерпание сформированного ранее запаса недооцененности национальной валюты относительно валют стран – основных торговых партнеров и, соответственно, нейтральность текущей курсовой политики НБРК делает вопрос стимулирования инвестиционной активности для обеспечения фундаментальных основ конкурентоспособности реального сектора экономики приоритетным [4, c.25-29]. Сохраняется высокий спрос на кредитные ресурсы со стороны предприятий и населения. В то же время, предложение кредитных ресурсов банками ограничено и распределено неравномерно по системе. Крупные банки, с другой стороны, стараются ограничить дополнительные потери и, соответственно, акцентированы на поддержке накопленного в период бума 7 ссудного портфеля кредитов, в частности сектору строительства__и услуг, то есть осторожны в принятии дополнительных рисков. В результате снижение доли крупнейших банков на рынке на 13% за 5 лет сопровождалось не столько ростом доли дочерних банков, сколько значительным увеличением рыночной доли других средних банков. Соответственно, банкам необходимо более активно заниматься очисткой балансов от проблемных активов в целях повышения конкурентоспособности на финансовом рынке. В условиях повышения потребительской активности, роста доходов населения и замедления промышленного производства банки стали большее предпочтение отдавать краткосрочному потребительскому кредитованию. Связанный с этим текущий уровень кредитных рисков незначительный, однако требует контроля, если сохранятся опережающие прирост доходов темпы роста долговой нагрузки населения. Несмотря на уменьшение доли неработающих займов в совокупном кредитном портфеле (без учета АО «БТА Банк»), в абсолютном выражении размер неработающих займов продолжает увеличиваться преимущественно за счет дальнейшего ухудшения качества займов, выданных предприятиям корпоративного сектора. Структура кредитного портфеля по видам экономической деятельности позволяет определить зоны повышенной концентрации кредитного риска и каналы потенциального перетока рисков корпоративного сектора. Наибольшую долю в ссудном портфеле банков занимают кредиты, выданные в строительную и связанные с ней отрасли. Увеличение объемов неработающей задолженности по займам крупных и средних предприятий можно объяснить неустойчивым финансовым положением наиболее активных на рынке банковского кредитования предприятий, доля которых в корпоративном секторе по активам составляет 13,4%. Высокая зависимость данной группы предприятий от заемных средств на фоне замедления деловой активности и снижения темпов роста получаемого валового дохода снижают их способность обслуживания своих долговых обязательств и ограничивают потенциал восстановления качества проблемной задолженности [5, c.56-69]. Высокая степень закредитованности данных предприятий подтверждается значительным соотношением обязательств и собственного капитала, которое по результатам 2013г. составило 3,8, а также высокой долей обязательств перед банками. Необходимо отметить низкую финансовую устойчивость и высокие риски предприятий отдельных секторов, что определяет потенциальные отраслевые зоны риска для банковского сектора. Так, высокий уровень зависимости от кредитных источников финансирования демонстрируют предприятия ненефтяного сектора, в частности строительная отрасль, торговля и вспомогательная финансовая деятельность[6, c.102-129]. Помимо замедления деловой активности и снижения темпов роста получаемого валового дохода предприятий ненефтяных отраслей экономики одним из факторов уязвимости является также уровень подверженности 8 валютным рискам, которые в совокупности с нарастанием риска неплатежеспособности предприятий могут трансформировать потенциальные шоки данных предприятий и дестабилизировать банковский сектор. Так, необходимо отметить высокую уязвимость таких отраслей экономики, как транспорт и связь, торговля и финансовая деятельность. Список литературы: 1. Жуков Е.Ф. Деньги Кредит Банки. - М.: Банки и биржи, 2010 2. Малый и средний бизнес: правовые и экономические аспекты. г. Астана, 2010. 3. Архипов А., Баткилина Г., Калинин В. Государство и малый бизнес: финансирование, кредитование и налогообложение. // Вопросы экономики. – 2009 г. - №4. 4. Европейский Банк реконструкции и развития» / Банки Казахстана №1, 2010. 5. Кантарбаева А. К. «Предпринимательство: институционально эволюционный подход» -Алматы: Раритет, 2007. 6. «Дорожная карта бизнеса - 2020». 9