43. ОПД.В3.2 Основы банковского дела (новое окно)

реклама

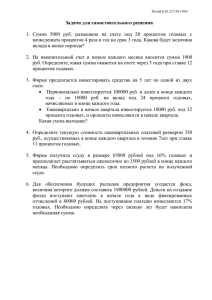

АННОТАЦИЯ Учебная дисциплина «Основы банковского дела» включает в себя объем учебных знаний, охватывающих основные вопросы теории и практики банковского дела, его особенности, нормативные и правовые основы, систему отношений с органами регулирования и контроля, принципы, способы, тенденции и направления деятельности кредитных организаций в экономике. Целью преподавания дисциплины является формирование у студента системного и комплексного представления о функционировании банка, как субъекта экономических отношений и объекта платежной системы. Задачи дисциплины: дать студенту глубокие и систематизированные знания о банках и банковской системе, их особенностях и роли в экономике; ознакомить студента с организационной структурой банков и правовыми механизмами банковской деятельности, ознакомить с основными нормативными актами, регулирующими деятельность кредитных учреждений; дать основные навыки в определении и оценке деятельности банков; рассмотреть роль центрального банка государства в регулировании деятельности коммерческих банков и проведении денежно-кредитной политики; рассмотреть основные направления деятельности коммерческих банков; выработать прочные теоретических знаний и умения разрабатывать варианты управленческих решений в области организации банковских операций и услуг и обосновывать их выбор по критериям социальноэкономической эффективности. В результате теоретического изучения дисциплины студент должен знать: 1. Происхождение, виды, функции банков 2. Типы банковских систем 3. Структуру банковской системы России 4. Виды коммерческих и центральных банков 5. Основы деятельности, функции, задачи коммерческих и центральных банков 6. Основы денежно-кредитной политики Банка России 7. Операции и сделки коммерческих банков 8. Понятие и классификацию экономических ресурсов банков 9. Сущность банковских рисков, их виды 10.Финансовые основы деятельности банков 11.Нормативы деятельности банков 12.Основные законы, регламентирующие банковскую деятельность В результате практического изучения дисциплины студент должен уметь: 1. Свободно владеть специальной терминологией. 2. Работать с нормативно-правовой документацией и научной информацией. 3. Решать тематические задачи. 4. Анализировать практические данные, делать выводы, предлагать аргументированные решения проблемных ситуаций. 5. Свободно ориентироваться в вопросах дисциплины. 6. Применять полученные знания на практике. СОДЕРЖАНИЕ ДИСЦИПЛИНЫ Лекционный курс (34/8 часов) Тема 1. Сущность банка и типы банковских учреждений. Понятие, признаки, свойства банковских систем. (4/1 час) Виды кредитных учреждений (банки и небанковские кредитные организации). Понятие и сущность коммерческого банка, его отличия от других кредитных учреждений. Типы банков в зависимости от их функционального назначения (эмиссионные и неэмиссионные), форм собственности (государственные, кооперативные, частные и др.), характера операций (универсальные, специализированные) и других признаков. Место и роль банковской системы в экономике. Элементы и типы банковских систем: классификация, отличительные свойства и признаки. Историческое развитие банковской системы России. Современная банковская система России. Структура, правовой статус и функций кредитных институтов, экономические основы деятельности. Тема 2. Основы деятельности центрального банка государства. Основы денежно-кредитной политики (4/1 час) Правовой статус и функции; независимость; цели и задачи деятельности; формы организации центрального банка государства. История становления и развития Банка России. Роль Центрального банка в достижении макроэкономической национальной валюты, стабилизации, снижении темпов укреплении инфляции, курса обеспечении устойчивости платежного баланса страны, развитии банковской системы. Участие Центрального банка в подготовке и повышении квалификации кадров банковской системы страны. Понятие и сущность денежно-кредитной политики как составного элемента экономической политики государства. Конечные, промежуточные цели и инструменты денежно-кредитной политики. Банк России как основной проводник денежно-кредитной политики. Методы денежно-кредитной политики Банка России, их применение и влияние на основные макроэкономические, финансовые и денежно-кредитные показатели. Тема 3. Регулирование и надзор деятельности банков. Направления деятельности коммерческих банков (4/1 час) Система, сущность и виды банковского надзора. Базельские принципы эффективного банковского надзора. Задачи и функции Банка России как органа банковского регулирования и надзора за деятельностью кредитных организаций. Информационная база и организация пруденциального надзора. Выявление проблемных кредитных организаций. Инспектирование деятельности кредитных организаций. Меры воздействия к кредитным организациям, нарушающим требования Банка России. Основные функции и роль банков в экономике. Банковские услуги в исторической ретроспективе. Современные операции и сделки, выполняемые коммерческими банками. Институциональные банковские операции, их характеристика. Тема 4. Организация платежно-расчетных отношений. Банковские риски (4/1 час) Роль банков в организации платежно-расчетных отношений. Платежные инструменты и межбанковские расчеты. Стратегия развития платежной системы страны. Концепция, принципы и перспективы развития расчетной сети Банка России. Понятие и сущность банковских рисков. Предпосылки и причины банковских рисков. Классификация банковских рисков, базовые критерии классификации. Факторы, влияющие на уровень риска. Методы оценки риска: статистический, аналитический, комплексный. Принципы управления банковскими рисками. Функции управления рисками. Общий размер риска кредитной организации. Внутренние риски банка, связанные с управлением, формированием и использованием денежных и финансовых ресурсов злоупотреблений. банка. Риски Операционные, безопасности, технологические, мошенничества, инновационные, стратегические риски. Административные риски. Внешние риски. Риски стихийных бедствий. Правовые риски. Риски конкурентные. Политические риски. Социальные риски. Экономические, макроэкономические, страновые (региональные). Организационные риски. Тема 5. Финансовые основы деятельности кредитных организаций. Экономические ресурсы коммерческих банков (6/1 час) Понятие и показатели, характеризующие содержание финансов коммерческого банка. Доходы и расходы банка: классификация по видам, источникам, направлениям использования. Прибыль кредитной организации: содержание, виды, источники образования. Отчетность банка. Формы, сроки, порядок составления отчета о доходах, расходах, прибылях (убытках) банка. Понятие, содержание экономических ресурсов банка, их классификация, источники и проблемы формирования в условиях усиления конкуренции на межбанковском рынке операций и сделок. Собственные средства банков определение, характеристика, источники образования, тенденции развития. Привлеченные средства банков - определение, группировки, характеристика структуры ресурсов, закономерности развития привлеченных средств. Правовое и нормативное обеспечение формирования и использования экономических ресурсов банка. Тема 6. Капитал банка (4/1 час) Понятие, структура, функции, общие требования к размеру капитала банка. Основной и дополнительный капитал: характеристика, назначение, источники образования, предельное соотношение между частями капитала. Достаточность капитала банка: понятие, метод расчета, регулирующие требования, методики оценки. Стратегии капиталообразования: отечественный и зарубежный опыт, проблемы управления, возможности применения метода зарубежных стран в российской практике. Тема 7. Клиентское обслуживание (4/1 час) Критерии выбора банка: элементы системы клиентских отношений. Открытие расчетного счета. Документальное оформление процедуры открытия счетов банка. Содержание и порядок организации операционного дня банка. Стратегические направления в углублении клиентских отношений. Опыт банков в углублении комплексного обслуживания. Современные особенности управления клиентскими отношениями: изучение клиентов банка, операции банка, требующие повышенного внимания; внутренние правила противодействия легализации доходов, полученных незаконным путем. Тема 8. Организация внутреннего контроля в банке. Эффективность работы банка (4/1 час) Понятие и сущность внутреннего контроля в банке. Отличие внутреннего контроля от других форм контроля и банковского аудита. Основные задачи внутреннего контроля. Положение ЦБ РФ об организации внутреннего контроля: требования, этапы, обязанности сотрудников, формы и типы контроля, источники информации. Опыт зарубежных банков в организации служб внутреннего контроля. Экономические оценки эффективности. Эффективность отдельных операций банка. Рейтинговые оценки банков. Метод сравнительной оценки деятельности банков. СОДЕРЖАНИЕ ПРАКТИЧЕСКИХ ЗАНЯТИЙ (17/4 часа) Занятие 1. «Банки и банковские системы. Центральные банки. Банки как центры управления финансово-кредитными процессами в условиях рынка» (2/1 час) Вопросы семинара: 1. Глобальные тенденции развития мировой банковской системы. 2. Банк и банковская система. 3. Основные виды, структура и стратегические задачи банковской системы. 4. Цели и пути процесса взаимопроникновения банковского и промышленного капитала. 5. Совокупный денежный оборот и изменение его структуры по мере развития форм товарного обмена и расчетных отношений. 6. Теоретические основы денежно-кредитного регулирования экономики. 7. Основные функции ЦБ. 8. Виды банков и банковские операции. Темы докладов: 1. Этапы развития банковской системы России и направления ее дальнейшего развития. 2. Современная банковская система. Роль российской банковской системы в мировой банковской системе. Занятие 2. «Коммерческий банк: принципы деятельности и функции, порядок создания и ликвидации» (2/1 час) Вопросы семинара: 1. Какие операции, вытекающие из его сущности, банк преимущественно должен выполнять? 2. Какие основные документы регламентируют создание деятельность коммерческих банков? 3. В чем выражается экономическая самостоятельность банка? и 4. Перечислите права акционера банка. 5. Какие причины принудительной ликвидации банка вы знаете? 6. Кем принимается решение о добровольной ликвидации банка? Занятие 3: «Коммерческий банк и система денежных расчетов. Операции коммерческого банка по формированию ресурсов» (2/- час) Вопросы семинара: 1. Перечислите права и обязанности клиента и банка по договору банковского счета. 2. Сколько разрядов включает в себя расчетный счет организации в коммерческом банке, и какая информация в нем содержится? 3. Какие обязательные данные должны содержать расчетные документы? 4. В чем состоит целевое назначение пассивных операций в деятельности коммерческих банков? 5. Какие виды пассивных операций и услуг по привлечению банковских ресурсов вы знаете? 6. В чем состоит назначение уставного капитала (фонда) в деятельности коммерческого банка? 7. В каких формах коммерческий банк может получить кредит у ЦБ? Занятие 4. «Основные операции коммерческих банков» (2/- час) Вопросы семинара: 1. В чем состоит экономическое значение банковского кредита? 2. По каким критериям можно классифицировать кредитные операции? 3. Охарактеризуйте принципы кредитования и их связь с ликвидностью банка. 4. Какие факторы влияют на «цену кредита»? 5. Каким образом банки могут уменьшить риски кредитования? 6. Поясните принцип диверсификации структуры кредитного портфеля. 7. Правила ведения учета в банках. 8. Какие операции включены в понятие валютных операций банка? 9. Что такое лизинг? В чем отличие прямого и возвратного лизинга? 10. Назовите формы и типы лизинга. Охарактеризуйте их. 11. Что может быть предметом ипотеки. Что такое закладная и каково ее содержание? 12. Какие из предложенных форм ипотеки, по вашему мнению, применимы в России и почему? Темы докладов: 1. Факторинговые операции коммерческих банков. 2. Трастовые операции коммерческих банков. Перечень практических заданий для оценки степени владения компетенциями Занятие 5. Решение задач (2/2 часа) Задача Даны: баланс банка (табл. 1), отчет прибылей и убытков (табл. 2), расчет резервов кредитного риска банка (табл. 6). ТРЕБУЕТСЯ: 1. Определить размер кредитного портфеля. 2. Кредиты не приносящие доход. 3. Размер % маржи. 4. Рассчитать финансовые коэффициенты качества кредитного портфеля: • агрегированные показатели совокупного кредитного риска; • достаточность резервов для покрытия убытков; • доходность кредитного портфеля; • качество управления кредитным портфелем. Результаты оформить в таблицу. Таблица №1 Баланс банка 01.01. прошлого 01.01. текущего (тыс.руб.) Актив года года 1. 2. 3. Касса 293 665 2 104 552 Корреспондентски 27160469 21320278 й счет в ЦБ РФ Счета Банка в 113510058 356509402 банкахкорреспондентах типа “НОСТРО” Просроченные ссуды 240,0 Кредиты, 24531596 115397613 выданные предприятиям в т.ч. ссуды, по — 5408,2 которым 01.04. текущего года 4. 4420228 16323449 543859065 3500,0 227457213 11005,0 прекращено начисление % Кредиты, выданные гражданам и предпринимателям, в т.ч. беспроцентные ссуды сотрудникам Кредиты, выданные другим банкам Средства в расчетах Средства, вложенные в совместную хозяйственную деятельность Вложения в паи и акции Основные средства и капитальные вложения Фонд резервирования в ЦБ РФ Прочие дебиторы Прочие активы Итого по активу: Пассив Уставный фонд Резервный и другие фонды банка Счета других банков “ЛОРО” Резерв на покрытие потерь по ссудам Возмещение разницы между расчетным и созданным резервом на возможные потери по ссудам Расчетные и другие счета клиентов Средства в расчетах Вклады граждан и депозиты Кредиты, полученные в 85208 32983558 5539316 85,2 8906,4 2600,1 1405200 11775000 31200001 45737979 207243605 68119960 313221 2854617 3502255 27864 488767 1033910 1112221 9278736 39140738 3249249 11759321 15984577 1571247 2662890 9309723 32890488 24992223 39354871 221660867 01.01.прошлого года 9076550 673121 784230460 01.01.текущего года 23136791 10646741 1220927806 01.04текущего года 5370169 5476550 41610972 910,7 6035,6 15059,2 — — 2250,0 65649366 243463582 501795816 131643014 422295815 494817350 3124401 21332363 31174782 1701288 11700000 4369000 26055508 39496613 других банках Прочие кредиторы Прочие пассивы 595338 870651 7943055 8686450 8169905 61363596 Прибыль Итого по пассиву 2956969 221660867 29549113 784230460 12074264 1220927806 Таблица №2 Отчет прибылей и убытков Доходы 1. Начисленные и полученные проценты, ВСЕГО в том числе o по краткосрочным ссудам o по среднесрочным и долгосрочным ссудам 2. Полученная комиссия по услугам и корреспондентским отношениям 3. Прочие доходы 4. Доходы по операциям на валютном рынке 5. Общая сумма доходов Расходы 1. Начисленные и уплаченные проценты по расчетным, текущим и другим счетам клиентов и корреспондентов 2. Уплаченные проценты за кредитные ресурсы, полученные от других банков 3. Расходы материалов, необходимых для работы с клиентурой и ведения учета 4. Расходы по операциям на валютном рынке 5. Расходы на содержание аппарата управления 6. Уплаченная комиссия по услугам клиентов и банков 7. Амортизационные отчисления по основным фондам и нематериальным активам 8. Прочие расходы 9. Общая сумма расходов Прибыль в том числе в иностранной валюте Предыдущего года (млн.руб.) 4434,6 Прошлого года (млн.руб.) 55843,9 4334,9 99,7 55056,8 787,1 1878,3 11393,7 635,3 891,2 7839,4 7555,8 5260,9 80054,3 Предыдущего года. (млн.руб.) Прошлого года. (млн.руб.) 1253,0 18193,8 954,4 5775,0 44,0 155,4 284,1 1377,7 802,0 16825,2 490,6 2916,5 14,9 202,4 463,7 4882,4 2957,0 1671,6 5634,9 50505,2 29549,1 10870,6 Занятие 6 Решение задач (4/1 часа) Цель работы: научиться рассчитывать лизинговые платежи. Общие теоретические сведения: Лизинг - это особый вид аренды основных фондов с последующей передачей его в собственность лизингополучателю. В лизинговые платежи включаются: сумма, возмещающая полную (или близкую к ней) стоимость лизингового имущества; сумма, выплачиваемая лизингодателю за использование кредитных ресурсов в целях приобретения оборудования по договору лизинга; комиссионное вознаграждение лизингодателю; сумма страховки (если имущество застраховано лизингодателем); иные затраты лизингодателя, предусмотренные договором. Расчет общей суммы лизинговых платежей осуществляется по формуле ЛП = АО + ПК + KB + ДУ + НДС, где ЛП – общая сумма лизинговых платежей; АО – величина амортизационных отчислений, причитающихся лизингодателю в текущем году; ПК – плата за используемые кредитные ресурсы лизингодателем на приобретение имущества — объекта договора лизинга; KB – комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга; ДУ – плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга; НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя. НДС = Вх18%, где В – валовые платежи; В = АО + ПК + KB + ДУ. Задание: рассчитать размер лизинговых платежей и заполнить таблицу. Требования к отчету: в стандартно оформленный лист формата А4 записать данные для отчета, произвести необходимые расчеты и заполнить таблицы. Технология работы: 1. Рассчитать среднегодовую стоимость имущества 2. Рассчитать сумму лизинговых платежей за каждый год лизинга 3. Определить сумму лизинговых платежей за весь срок договора Данные для расчета Условия договора оперативного лизинга: - стоимость имущества — предмета договора – 72,0 млн руб; - срок договора – 2 года. Норма амортизационных отчислений на полное восстановление – 10% годовых. Процентная ставка по кредиту, использованному лизингодателем на приобретение имущества, – 50% годовых. Величина использованных кредитных ресурсов –72,0 млн руб. Процент комиссионного вознаграждения лизингодателю –12% годовых. Дополнительные услуги лизингодателя, предусмотренные договором лизинга, всего 4,0 млн руб., в том числе: оказание консалтинговых услуг по использованию (эксплуатации) имущества - 1,5 млн руб.; командировочные расходы – 0,5 млн руб.; обучение персонала – 2,0 млн руб.; ставка налога на добавленную стоимость – 18%. Лизинговые взносы осуществляются равными долями ежеквартально, 1-го числа 1-го месяца каждого квартала. Произвести расчет общей суммы лизинговых платежей. Занятие 7. Простые и сложные проценты в банковской деятельности (3/час.) Задание: научиться рассчитывать суммы простых и сложных процентов по осуществляемым инвестиционным вложениям Общие теоретические сведения: На вложенные денежные средства банки начисляют два вида процентов: простые (сроком менее года и на год) и сложные. Процесс наращения денежной суммы называется компаудинг, а процесс приведения к текущей стоимости – дисконтирование. Требования к отчету: все расчеты выполняются на листе формата А4, оформленном в соответствии с ГОСТ. Задание 1. Определить наращенную сумму, если ссуда в размере 34 000 руб. выдана по простой ставке процентов 54 % годовых на 2 года. Задание 2. Определить размер наращенной суммы, если ссуда в размере 54 000 руб. выдана 18 января до 26 апреля по простой ставке процентов под 47 % годовых. Задание 3. Найти размер наращенной суммы, если кредит в размере 64 000 руб. выдан 25 февраля до 25 мая по простой ставке процентов под 28 % годовых. Задание 4. Определить сколько средств окажется на счете в банке через 3 года, если сегодня положить на этот счет 530 500 руб. на условиях сложных процентов под 52 % годовых. Задание 5. Определить сколько средств будет на счете через 2 года, если сегодня на счете лежит 240 000 руб. под 58 % годовых на условиях сложных процентов. Задание 6. Сколько нужно вложить средств, чтобы через 4 года иметь на счете 46 000 руб. Банк предлагает 27 % годовых на условиях сложных процентов. Задание 7. Определить сумму процентов на вклад 242 000 руб. вложенный под 65 % годовых на условиях простых процентов сроком на полгода. Задание 8. Банк принимает депозиты на три месяца по ставке 85 % годовых, на шесть месяцев по ставке 105 % годовых и на год по ставке 125 % годовых на условиях простых процентов. Определить сумму, которую получит владелец депозита во всех трех случаях. Дополнительные задания: Задание 9. Определить размер наращенной суммы германским, французским и английским способами, если ссуда в размере 500 000 руб. выдана 1 января до 3 октября по простой ставке процентов под 29 % годовых. Задача 10. Банк выдал долгосрочный кредит в размере 5 млн. руб. на пять лет по годовой ставке сложных процентов 20% годовых. Кредит должен быть погашен единовременным платежом с процентами в конце срока. Контрольные вопросы: 1.В чем состоит отличие простых процентов от сложных? 2.Как рассчитывается наращенная сумма при французском способе расчета? 3.Как находится сегодняшняя стоимость капитала? Перечень вопросов к зачету 1. Место и роль банковской системы в экономике 2. Современная банковская система в России 3. Преобразования в экономике как предпосылки реформирования банковской системы 4. История становления и развития Банка России 5. Роль ЦБ в достижении макроэкономической стабилизации 6. Цели, основные задачи и содержание единой государственной денежно-кредитной политики 7. Инструменты и методы денежно-кредитной политики 8. Банки и системе денежно-кредитного регулирования 9. Понятие, принципы и цели рефинансирования 10. Депозитные операции Банка России 11.Политика рефинансировании на последнем этапе 12. Взаимосвязь валютой и денежно-кредитной политики 13. Регулирование Банком России внутреннего валютного рынка 14. Инструменты регулирования валютного рынка 15. Регулирование и надзор деятельности банков 16. Участие банков в кассовом исполнении 17. Организация платежно-расчетных отношений 18.Виды кредитных учреждении 19.Понятие и сущность коммерческого блика 20. Структура органов управления коммерческим банком 21. Основные функции и роль банков в экономике 22. Современные операции и сделки, выполняемые коммерческими банками 23. Понятие и сущность банковских рисков 24. Факторы, влияющие на уровень рисков 25. Общий размер риска кредитной организации 26. Внутренние риски банка 27. Внешние риски банка 28. Обоснования государственной регистрации банка 29. Документы, необходимые для создания банка 30.Устав коммерческого банка 31. Основные этапы работы по организации банка 32.Регламент и сроки государственной регистрации банка 33. Регистрационный сбор 34. Лицензирование банковской деятельности 35.Ответственность банков за нарушение банковского законодательства 36.Финансовые основы деятельности кредитных организаций 37. Экономические ресурсы коммерческих банков 38. Капитал банка 39. Экономические нормативы деятельности банков 40. Управление банком 41. Персонал банка 42. Клиентское обслуживание 43. Банковский маркетинг 44. Стратегическое планирование 45. Организация внутреннего контроля в банке 46. Эффективность работы банка 47. Расширение деятельности банков на основе территориального обособленных структур. 48. Учреждение банков за границей и банков с иностранным капиталом 49. Санация и механизм банкротства банков 50. Способы реорганизации банков УЧЕБНО-МЕТОДИЧЕСКОЕ ОБЕСПЕЧЕНИЕ Основная литература: 1. Банковское дело : учеб. пособие.- 2-е изд. : / А.М. Тавасиев. - М. : Дашков и К, 2011. 2. Банковское дело : учебник /Под ред. Е.Ф. Жукова.-4-е изд. перераб. и доп. : - М. : ЮНИТИ-ДАНА, 2011. 3. Банковское дело.-/под ред.Коробовой.- 2-е изд.,перераб. и доп. : М. : Магистр, 2009. 4. Деньги.Кредит.Банки:учебник.-/под. ред. д.э.н. ,проф. О.И. Лаврушина.-8-е изд.,перераб. и доп. : - М. : Кнорус, 2009. 5. Жарковская Е.П. Банковское дело: учебник для вузов.М.: Омега-Л, 2010. 6. Банковское дело. Экспресс-курс : учебное пособие / кол. авторов ; под. Ред. О.И. Лаврушина. - 3-е изд., перераб. И доп. - М.: КНОРУС, 2009.352с. 7. Банковское дело: кредитная деятельность коммерческих банков: учебное пособие / Л.П. Кроливецкая, Е.В. Тихомирова. - М: КНОРУС, 2009. 378с. Дополнительная литература: 1. Банковский менеджмент: учебник / кол. авторов; под ред. д.э.н., проф. О.И. Лаврушина. - 2е изд., перераб. и доп. - М: КНОРУС, 2009. - 368с. 2. Владиславлев Д.Н. Как организовать клиентскую службу банка. - 2е изд., перераб. И доп. - М.: Ось-89,2009. - 224 с. 3. Кузнецова В.В. Банковское дело. Практикум: учебное пособие/ В.В. Кузнецова, О.И. Ларина. - М.: КНОРУС, 2009. - 264 с.Сборник задач по банковскому делу: Банковский менеджмент: уч. пос. / под ред. Н.И. Валенцевой -М: 2008. - 201с. 4. Жарковская Е.П. Финансовый анализ деятельности коммерческого банка: учебник. М.: Омега-Л, 2010 5. Лаврушин, О.И. Банковское дело: современная система кредитования: учеб. пособие для вузов / О.И. Лаврушин, О.Н. Афанасьева, С.Л. Корниенко.- 4-е изд., стер. — М.: КноРус, 2008 .— 264с. Электронные ресурсы 1. Деньги, кредит, банки [Электронный ресурс]: Учебник / Е.А. Звонова, М.Ю. Богачева, А.И. Болвачев; Под ред. Е.А. Звоновой; Рос. эконом. акад. им. Г.В. Плеханова. - М.: НИЦ Инфра-М, 2012. - 592 с. – Режим доступа : http://znanium.com/bookread.php?book=241575 2. Банковское дело [Электронный ресурс] : Учебник / Под ред. Г.Г. Коробовой. - 2-e изд., перераб. и доп. - М.: Магистр, 2012. - 590 с. – Режим доступа : http://znanium.com/bookread.php?book=334005 3. Банковские системы [Электронный ресурс] : Учебное пособие / С.А. Андрюшин; Финансовая Академия при Правительстве РФ. - М.: АльфаМ: НИЦ Инфра-М, 2013. - 384 с. – Режим доступа : http://znanium.com/bookread.php?book=371307 Нормативно-правовые акты 1. Федеральный закон от 10.07.2002 N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» // СПС «КонсультантПлюс». 2. Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности» // СПС «КонсультантПлюс». 3. Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» // СПС «КонсультантПлюс». МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Дальневосточный федеральный университет» Филиал ДВФУ в г. Дальнегорске МАТЕРИАЛЫ ДЛЯ ОРГАНИЗАЦИИ САМОСТОЯТЕЛЬНОЙ РАБОТЫ СТУДЕНТОВ Основы банковского дела 080502.65 Экономика и управление на предприятии (по отраслям) (очная/ заочная форма обучения) г. Дальнегорск 2012 КОНТРОЛЬНЫЕ РАБОТЫ Вариант 1 (фамилии на А,Б,В) 1. Верна ли с экономической точки зрения пословица "Без денег человек — бездельник" и почему ? а) Неверна, поскольку человек может получить все необходимое для себя своим трудом, не прибегая к «посредничеству» денег. 6) Верна, поскольку весь мир в деньгах выражает полезность вещей, услуг и людей. в) Неверна, так как труд отдельных людей, даже очень квалифицированных, может быть не признан обществом и не оценен в деньгах. г) Верна, потому что только бездельнику не платят денег. 2. Вы берете в банке кредит в размере 100 тыс. руб. под 100% годовых сроком на 2 года. Сколько всего вы заплатите банку по истечении указанного срока? а) 100 тыс. рублей; б) 200 тыс. рублей; в) 300 тыс. рублей; г) 400 тыс. рублей. 3. Прибыль равна: а) выручка минус налоги и амортизация; б) выручка минус зарплата; в) актив минус пассив; г) доходы минус расходы. 4. Как выгоднее оформить бессрочный вклад: под 20% годовых или под 3,5%, начисляемых ежеквартально? Учтите, что “внутри” года и "внутри" квартала во втором случае банк начисляет простые проценты. 5. Найдите APR (годовую эффективную ставку процента) при ставке 6% за трехмесячный кредит при погашении и суммы, и процента в конце периода. 6. В современных условиях проценты капитализируются не один, а несколько раз в год. Найдите APR(годовую эффективную ставку процента), если проценты начисляются ежеквартально в размере 20%, т.е. сумма вклада или долга автоматически увеличивается на 20% в квартал. 7. Что выгоднее банкиру и насколько в переводе на APR(годовая эффективная ставка процента): начислять по вкладам (депозитам) 40% ежеквартально или 10% ежемесячно? 8. Ставка банковского процента равна 90%, а инфляция составляет 160%. Эффективен ли проект с ожидаемой прибылью от инвестиций в 70%? 9. Под какой процент нужно давать деньги взаймы на неделю при условии непрерывности таких операций, чтобы выйти на ту же месячную доходность, что и при кредите на 1 месяц под 210% годовых? Ответ дайте в процентах годовых. 10. Выведите формулу зависимости депозитного мультипликатора от нормы банковского резерва. Вариант 2 (фамилии на Г,Д,Е) 1. Что произойдет, если с целью стимулирования труда государственных служащих напечатать деньги и увеличить таким образом им заработную плату? а) Служащие станут жить и работать лучше. 6) Ничего не произойдет. в) Рынок ответит на повышение зарплаты ростом цен. г) Увеличится количество государственных служащих. 2. Какие общие условия выдачи кредита Вы можете назвать? а) Срочность, платность, возвратность. б) Выгодность, платность, срочность. в) Безвозмездность, возвратность, срочность. г) Бессрочность, возвратность, платность. 3. Три основных фактора производства — природные, человеческие и капитальные ресурсы. В какой из предложенных групп наилучшим образом представлены все эти факторы? а) Рента, рабочие, деньги. б) Нефть, водители такси, ценные бумаги. в) Железная руда, учителя, грузовики. г) Фермеры, банкиры, производители. 4. Заемщик получил 500 тыс.руб. в кредит на следующих условиях: вернуть через год 300 тыс.руб. и еще через год - 405 тыс.руб. Какая эффективная ставка процента предусмотрена этим кредитным договором? 5. В состав услуг банка входит учет векселей под 360% годовых. Сколько вы можете выручить за вексель на 2 млн. руб. со сроком погашения через 45 дней? 6. Найдите среднюю процентную ставку, т.е. процент, дающий тот же результат, что и следующая переменная ставка, оставляющая 8% в первый год, 10% — во второй и 12% — в два последующих года. 7. Имеются два обязательства: – 91 млн. руб. с оплатой через 4 месяца; – 96 млн. руб. с оплатой через 9 месяцев. При какой ставке простого дисконтирования (учетной ставке банка) они эквивалентны? 8. Заемщик должен вернуть 100 тыс. дол. через 62 дня и 600 тыс. дол. через 105 дней. Он просит консолидировать платежи и согласен вернуть 700 тыс. дол. На какую отсрочку может рассчитывать заемщик при одной и той же 12%-ной годовой ставке? 9. По условиям кредита его можно вернуть в любой удобный для заемщика момент в течение года. Кредит дан под 52% годовых с помесячной уплатой процентов. Взяв кредит в сумме 1 млн. руб. в начале года, предприниматель вкладывает средства в торговые операции каждый раз сроком на один месяц, получая 20% прибыли на вложенный капитал. Как наилучшим образом предприниматель может спланировать свои взаимоотношения с банком, если на иные кредиты ему рассчитывать не приходится и через год он сворачивает дело? Вариант 3 (фамилии на Ж,З,И,К) 1. Какие внешние признаки инфляции в экономике Вы знаете? а) Растет цена рабочей силы, снижается предложение товаров. б) Растут цены на товары, падает реальная заработная плата. в) Снижаются цены на товары. г) Растут реальные доходы населения. 2. За предлагаемые в банке кредиты клиенты должны платить определенные проценты. Что такое процент по кредиту?: а) себестоимость банковских услуг; б) цена денег, выдаваемых в качестве кредита; в) цена рабочей силы банковских служащих; г) цена товаров, которые вы сможете приобрести при помощи выданного кредита. 3. Мы рады поздравить Вас с удачно реализованным коммерческим проектом! Скажите, как Вы распорядитесь полученной выручкой: а) верну полученную для реализации проекта ссуду; б) выплачу доли всем участникам проекта; в) это мои личные деньги, и я их буду тратить в свое удовольствие; г) вложу все деньги в новый проект. 4. Две фирмы предлагают проекты строительства дома отдыха. Первая берется построить его за два года и просит в первом году 200 млн.руб., а во втором - 300 млн.руб. Вторая фирма нуждается в трехлетних инвестициях: 90, 180 и 288 млн.руб. соответственно. Какой из этих проектов дешевле, если для сравнения использовать 20%-ную ставку дисконтирования? 5. Должник фирмы выписал вексель на сумму 90 млн. руб. со сроком погашения через 30 дней — 8 марта 1994 г. Но деньги фирме нужны сейчас. Один коммерческий банк предлагает дисконтировать сумму векселя по ставке ЦБР плюс 3 пункта, т. е. под 60 + 3 = 63%. Другой банк согласен учесть вексель на обычных условиях по ставке ЦБР. Чьи условия выгоднее? Определите дисконты в обоих случаях. 6. Банк обещает по депозитам 90% годовых, но экономисты оценивают инфляцию на уровне 110%. Какова реальная ставка банковского процента? 7. На сколько процентов удалось уменьшить "инфляционный налог", вложив средства на год в бессрочные депозитные сертификаты под 35% годовых при инфляции 80%? 8. Сумма инвестиций равна 100 тыс. дол., предполагаемая отдача составляет 20 тыс. дол. в год. За какой срок окупятся инвестиции, если на долг начисляются 8% годовых? Предполагается, что вся прибыль образуется в конце каждого года и тогда же надо платить проценты за кредит. 9. По условиям кредита его можно вернуть в любой удобный для заемщика момент в течение года. Кредит дан под 40% годовых с помесячной уплатой процентов. Взяв кредит в сумме 1 млн. руб. в начале года, предприниматель вкладывает средства в торговые операции каждый раз сроком на один месяц, получая 18% прибыли на вложенный капитал. Как наилучшим образом предприниматель может спланировать свои взаимоотношения с банком, если на иные кредиты ему рассчитывать не приходится и через год он сворачивает дело? Вариант 4 (фамилии на Л) 1. Кто из перечисленных ниже лиц выиграет в условиях инфляции? а) Человек, получивший беспроцентную ссуду в 100 тыс. рублей. б) Пенсионер, получающий пенсию 100 тыс. рублей в год. в) Студент, имеющий 100 тыс. рублей на сберегательном счете. г) Банкир, выдавший долгосрочный кредит в 100 тыс. рублей. 2. Прибыль банка—это: а) проценты по депозитам; б) проценты по кредитам; в) разница между ставками процента по кредитам и депозитам; г) разница всех расходов и доходов. 3. Охваченные общим порывом делать свой бизнес, Виктор и Сергей решили доставлять продукты по домам для тех, кто не имеет времени стоять в очередях. Для закупки продуктов каждый из них внес по 4000 рублей. Они взяли тележку у Витиной бабушки. За неделю друзья вернули затраты и заработали 15 000 рублей. Определите норму прибыли на вложенный капитал, если цена тележки 2000 рублей: а) 50%; б) 87,5%; в) 150%; г) 187,5%. 4. Что было для вкладчика лучше в 1993 году: 500% годовых в рублях или 35% в долларах, если курс доллара вырос с 450 до 1250 руб. (расходами на конвертацию можно пренебречь), а инфляция составила примерно 900%? 5. Банкир берет 50% годовых с годового кредита по стандартной схеме: проценты вместе с суммой кредита возвращаются через год. Каков реальный процент годовых с поправкой на инфляцию, составляющую 30%? 6. Страховой фонд создается годовыми рентными платежами по 100 тыс. руб. в год, которые вносятся в конце года, начиная с 1994 г. Страховая компания гарантирует 200% роста в год. Какая сумма накоплена к 01.01.99 г.? 7. Найдите приведенную к настоящему моменту сумму рентных платежей при фиксированной величине ренты в 1000 дол. под 9% годовых, если еще только предстоит платить ренту в течение 5 лет. 8. Доля банковских счетов в денежной массе, находящейся в обращении, составляет 70%. На сколько процентов изменится вся денежная масса, если норма банковского резерва снизится с 20% до 10%? 9. За какой срок окупятся инвестиции в сумме 45 тыс. дол., взятых в кредит, если процент, который надо выплачивать за кредит ежегодно, составляет 7%, а ожидаемая отдача равна всего 5 тыс. дол. в год? 10. Какой процент годовых при оценке векселя со сроком погашения через 50 дней по формуле дисконтирования эквивалентен учетной ставке коммерческого учета векселей под 63%? Вариант 5 (фамилии на М) 1. Функции денег состоят в том, чтобы служить: а) единицей расчетов, средством обмена, средством накопления (сбережения); б) определяющим фактором инвестиций, потребления и совокупного спроса; в) определяющим фактором капиталовложений, совокупного предложения и обмена; г) системой учета, средством перераспределения доходов и распределения ресурсов. 2. Вы получили в наследство некоторую сумму денег. Перед Вами встала проблема эффективного их использования. Банк предлагает 200% годовых по депозитному вкладу. Примете ли Вы условия банка, зная, что темпы инфляции составляют 5% в неделю? а) Да, потому что к концу года мое наследство удвоится. б) Да, потому что к концу года мое наследство утроится. в) Нет, потому что деньги в результате инфляции обесцениваются быстрее, чем прирастают. г) Нет, потому что банк может обанкротиться. 3. Обычные акции, ограниченная ответственность, неограниченный срок деятельности — это характеристики. а) частного индивидуального предприятия; б) акционерного общества; в) товарищества с ограниченной ответственностью; г) консорциума. 4. Почему банку выгодно работать даже в условиях отрицательной ставки процента и по кредитам, и по депозитам? Допустим, процент по депозитам id, а по кредитам ir при инфляции в 1%. При каких соотношениях банку работать выгодно? 5. Кредитный договор предусматривает выплату процентов и возврат суммы в конце периода, а также следующий порядок начисления процентов: 6% за первый год, а за каждые последующие полгода - дополнительно еще 0,5%, но при этом действует правило простых процентов. Определите сумму выплат процентов по кредиту на 2,5 года в сумме 10 млн. руб. Будет ли для заемщика выгоден обычный договор на условиях 5% годовых с выплатой в конце срока кредита суммы кредита с процентами? 6. Какую сумму надо ежегодно вносить в банк начиная с сегодняшнего дня под 25% годовых, чтобы через 5 лет накопить 1 млн. дол.? 7. Какой из двух вариантов годового кредита выгоднее для заемщика: а) 20% вперед; б) 10% вперед плюс 10% после окончания года вместе с возвратом всей суммы кредита? 8. Объявлена следующая схема (стратегия) погашения годового кредита: в конце каждого квартала погашается сумма, равная 5% суммы кредита, а в последнем квартале плюс к погашению 5% возвращается и вся сумма кредита. В течение этого года коммерческие банки принимают срочные вклады на 3 - 9 месяцев под 30% годовых с начислением простых процентов. Какова действительная цена кредита и эффективна ли данная ставка для банка? 9. Определите срок ежегодной ренты в 400 дол., для того чтобы накопить 7500 дол., если рента копится под 10% годовых. 10. Определите доходность ссудной операции, если ссуда предоставляется на 2 года на условиях ежегодной выплаты процента из расчета 6% за первый год и 6,5% за второй год. Изменится ли как-нибудь доходность, если процент, наоборот, равен 6,5% за первый год и 6% за второй год? Вариант 6 (фамилии на Н,О) 1. Какая из перечисленных групп населения более всего пострадает от неожиданной инфляции? а) Производители. б) Держатели облигаций. в) Заемщики. г) Фермеры. 2. Чем занимаются банки? а) Ведут счета по операциям клиентов. б) Продают и покупают свои ценные бумаги. в) Продают и покупают деньги. г) Осуществляют наличные и безналичные расчеты фирм. 3. Издержки производства на фирме складываются из: а) зарплаты, стоимости машин, стоимости материалов, накладных расходов; б) налогов, зарплаты, амортизационных отчислений, предпринимательского дохода; в) процента по кредиту, зарплаты, налога на прибыль, амортизационных отчислений; г) командировочных и представительских расходов, стоимости материалов, налога на прибыль, подоходного налога. 4. Что выгоднее банкиру: обычный (банковский) учет векселей по формуле или оплата векселей по формуле математического дисконтирования , где Р – цена векселя; S – номинальная сумма долга; d – ставка дисконтирования (дисконт) в долях; n – число дней, оставшихся до выплаты суммы S по векселю? 5. Банкир просит уплатить в качестве процента за кредит 250 тыс. руб. в момент выдачи номинальной суммы кредита, равной 1,5 млн. руб., сроком на полгода. Найдите реальную эффективную ставку процента при инфляции, составляющей 1% в месяц. 6. Договаривающиеся стороны считают эквивалентными 100 000 дол. сейчас и 207 360 дол. через 4 года. Найдите принятую сторонами ставку дисконтирования. 7. Пусть восьмилетняя рента под 10% с платежом 5000 дол. откладывается на 3 года. Найдите новый размер годового платежа. 8. Заемщик должен 5 лет выплачивать по 1 млн. руб. в счет погашения займа. Но когда нужно было делать первый взнос, денег не оказалось и заемщик попросил банк об отсрочке и был согласен в течение последующих 4 лет погасить долг равными взносами под 13% годовых. Определите сумму этого взноса. 9. Как удержание комиссионных из расчета 1% от суммы кредита увеличивает эффективность ссуды с позиций кредитора при 4-летнем сроке кредита? 10. Определите доходность ссудной операции на основе расчета APR(эффективной ставки процента), если при выдаче ссуды удерживаются комиссионные в размере 1,5%, а погашение ссуды в 3000 дол. осуществляется ежегодными платежами в 1050 дол. в течение 3 лет. Вариант 7 (фамилии на П,Р,С) 1. Что обладает более высокой степенью ликвидности: купюра в 10 тыс. руб., ГКО или трехмесячный депозит (ранжируйте в порядке убывания ликвидности)? Объясните, почему. а) 10 тыс. руб., депозит, ГКО. б) ГКО, l0 тыс.руб., депозит. в) 10 тыс. руб., ГКО, депозит. г) Депозит, ГКО, 10 тыс. руб. 2. Вы пришли в магазин и купили три банки апельсинового сока по 330 мл. Вы можете рассчитаться за покупку: а) акцией; б) золотом; в) выписать чек; г) выписать счет. 3. Укажите пары понятий, противоположных по смыслу, из приведенных ниже (это надо сделать по принципу: белое — черное): а) личная собственность — общественная собственность; б) частная собственность — личная собственность; в) частная собственность — общественная собственность; г) мое собственное — не мое. 4. Определите эффективную ставку процента за потребительский кредит, который предоставляется на следующих условиях: - 40% стоимости плюс 5% в качестве платы за кредит вносится сразу; - оставшиеся 60% стоимости покупки оплачиваются через год. 5. Определите, что выгоднее и насколько: взять кредит в банке под сложный процент из расчета 20% годовых на 2 года или под 22%, выплачиваемых ежегодно. 6. Сколько нужно положить денег в банк под 5% годовых, чтобы выплачивать владельцу ренту 100 тыс. руб. в год, а сумма на счете в банке была бы неизменна? 7. Соседний банк дает 45% годовых по стандартной схеме. Ваш банк начисляет проценты ежеквартально. Какую ставку годовых нужно объявить, чтобы "выйти" на те же 45% APR(эффективная годовая ставка процента)? 8. Заемщик должен вернуть 200 тыс. дол. через 28 дней и 500 тыс. дол. через 75 дней. Он просит консолидировать платежи и согласен вернуть 700 тыс. дол. На какую отсрочку может рассчитывать заемщик при одной и той же 12%-ной годовой ставке? 9. Определите срок ежегодной ренты в 200 дол., для того чтобы накопить 2500 дол., если рента копится под 13% годовых. 10. При какой ставке дисконтирования стоимость двух проектов одинакова? Капиталовложения по годам: Проект1 150 700 - Проект2 400 300 70 Вариант 8 (фамилии на Т,У,Ф) 1. Почему от внезапной инфляции выгадают прежде всего: а) люди, живущие на фиксированную пенсию; б) владельцы страховых полисов, застраховавшие свою жизнь; в) вкладчики сбербанков; г) люди, занявшие деньги? 2. Вексель как платежный документ представляет интересы нескольких лиц, участвующих в его обращении: а) заемщик, покупатель, кредитор; б) плательщик, авалист, векселедатель; в) продавец, заемщик, авалист; г) векселедержатель, кредитор, дебитор; 3. В рыночной экономике домашние хозяйства являются: а) экономическими агентами, владеющими производственными ресурсами; б) продавцами потребительских товаров и услуг; в) основными производителями благ и услуг; г) покупателями производственных ресурсов. 4. Банкир берет 8% с уплатой вперед за годовой кредит. Определите эффективную процентную ставку при возврате всех 100% суммы кредита в конце года. 5. В течение одного года можно вычислять процент двумя способами: "коммерчески", с базой 360 дней, и "точно", с базой 365 дней. Определите разницу между процентами, вычисленными этими двумя способами, по 3месячному кредиту (с 1 марта по 31 мая включительно), данному под 300% годовых. 6. Государство заняло сумму у банка на условиях "вечной ренты", т. е. согласилось выплачивать ежегодно по 1 млн. руб., не возвращая долга. Какова минимальная сумма кредита, если, заключая договор, стороны исходили из 10% годовых за такой кредит? 7. Заемщику предоставлен льготный период, в течение которого он выплачивает 15% ежегодно с суммы кредита и в конце которого возвращает всю сумму целиком. Найдите APR(эффективную ставку процента), если кредит дан на 5 лет. 8. Заемщик должен вернуть 102 тыс. дол. через 72 дня и 206 тыс. дол. через 108 дней. Он просит консолидировать платежи и согласен вернуть 308 тыс. дол. На какую отсрочку может рассчитывать заемщик при одной и той же 10%-ной годовой ставке? 9. Определите срок ежегодной ренты в 700 дол., для того чтобы накопить 10 000 дол., если рента копится под 15% годовых. Вариант 9 (фамилии на Х,Ц,Ч,Ш,Щ,Ы,Э,Ю,Я) 1. Что из перечисленного составляет большую часть денежного оборота СНГ: а) банкноты Центрального банка России; б) банкноты национальных банков государств, входящих в содружество; в) банкноты и монеты иностранных государств; г) безналичные счета? 2. Во многих странах покупатели рассчитываются в магазинах чеками. Это означает, что в банке владельцам чековых книжек будут открыты счета: а) синтетический; б) сберегательный; в) текущий; г) корреспондентский. 3. Спрос на фактор производства зависит в основном от: а) предложения этого фактора производства; б) спроса на другие факторы производства; в) предложения продуктов, которые можно произвести с его помощью; г) спроса на те товары, которые можно произвести с его помощью. 4. Начислите проценты по кредиту, выданному на 2 года и 7 месяцев под 12% годовых. Используйте правила обычной практики банков. 5. Вам предлагают за 200 тыс. руб. купить 22 ноября вексель, выписанный на 220 тыс. руб. с датой погашения 12 декабря того же года. Определите учетную ставку. 6. Стороны договорились ежемесячно индексировать сумму долга в 30 млн. руб. на величину инфляции, а также погасить весь долг за три месяца, выплачивая ежемесячно по 1/3 долга плюс набежавшие проценты. Определите все три суммы выплат при начислении 1% за месячный кредит, если в первый месяц инфляция составляет 20%, во второй — 25%, а в третий — 15%. 7. Определите сумму на сберегательном счете на 1 апреля, если: а) вклад на 1 января составлял 400 000 рублей; введена новая ставка — 36%. 8. Вексель с уплатой через 90 дней 1 млн. руб. куплен за 750 тыс. руб. и через 30 дней продан за 850 тыс. руб. Определите доходность этой операции в рублях и в APR(эффективная ставка процента). 9. Некая фирма «встала на ноги», получив деньги в размере 150 млн. рублей 1 июля 1991 г. На какую сумму могут рассчитывать лица, ссудившие фирму деньгами, по состоянию на 01.01.94 г.? Ставка Центрального банка росла за этот период следующим образом: Дата изменения Процент годовых Дата изменения Процент годовых 01.07.91 40% 01.01.93 120% 01.10.91 60% 01.07.93 140% 01.08.93 160% 01.01.92 80% 01.09.93 180% 01.07.92 100% 01.10.93 210% МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Дальневосточный федеральный университет» Филиал ДВФУ в г. Дальнегорске КОНТРОЛЬНО-ИЗМЕРИТЕЛЬНЫЕ МАТЕРИАЛЫ ОСНОВЫ БАНКОВСКОГО ДЕЛА 080502.65 Экономика и управление на предприятии (по отраслям) (очная/ заочная форма обучения) г. Дальнегорск 2012 ТЕСТ 1. В чем состоит специфика кредитной сферы? 2.Виды операций в кредитно-финансовой сфере, которые могут осуществлять только банки: 3.Кредитные деньги -это деньги, эмитируемые: а) Центральным банком; б) банковской системой; в) правительством. 4. Цели деятельности Банка России (перечислить). 5. Современная денежно-кредитная политика, проводимая Банком России, от носится к следующему типу: а) рестрикционная; б) экспансионистская. 6. а) Укажите номер и признак счета (активный /пассивный) у следующих банковских счетов: а) резервный фонд; б) денежные средства в банкоматах; в) корреспондентские счета кредитных организаций в Банке России. б) Выделите недепозитный источник формирования ресурсов банка: а) уставный капитал; б) сберегательный вклад; в) межбанковский кредит. 7. К какому виду платежного оборота относятся расчеты платежными поруениями? а) наличный; б) межбанковский; в) межхозяйственный. 8.Перепоручение векселедателем обязательства заплатить по векселю треть ему лицу - своему должнику при предъявлении ему векселедержателем векселя для погашения. Определить вид векселя: 9.Выделите виды счетов, обслуживающих межбанковские расчеты: а) овердрафт; б) ЛОРО; в) НОСТРО; г) авизо. 10. Что является объектом кредитной сделки? а) оборотный капитал заемщика, на пополнение которого предоставлена ссуда; б) оборудование, на приобретение которого выдана ссуда; в) денежные средства, предоставленные банком заемщику. 11. Клиенту банка открыта кредитная линия на срок до 6 месяцев. По какому счету должен быть оформлен кредит? а) простой; б) специальный; в) контокоррентный. 12. Одноразовый кредит, предоставляемый клиенту банка при недостатке средств на его расчетном счете: а) овернайт; б) контокоррентный; в) овердрафт. 13. Определите вид вексельного кредита в случае приобретения кредитной организацией векселя ее клиента по учетной ставке процента: а) учет векселя; б) переучет векселя; в) ссуда под собственные коммерческие векселя клиента. 14. Укажите факторы, определяющие величину текущего кредитного риска: а) невозврат основного долга; б) размер просроченных процентов; в) длительность просрочки ссуды. 15. Возможно ли ограничение срока кредитования, указанного в кредитной заявке? 16. Перечислить виды профессиональной деятельности на рынке ценных бумаг, разрешенные кредитным организациям при наличии лицензии Банка России. 17. Сбербанк выпустил в I квартале 1999 г. евробонды на сумму более $ 50 млн. Определить вид операции: а) пассивная; б) активная. 18. Покупка ценной бумаги на условии ее обратной продажи через определенный срок по фиксированной цене: а) инвестиция; б) РЕПО; в) перепродажа. 19. Относятся ли отечественные кредитные организации к институциональным участникам валютного рынка? а) да; б) нет; в) при наличии специальной лицензии. 20. Какие из указанных операций относятся к пассивным операциям банка? а) конверсионные сделки на валютном рынке; б) ведение текущих счетов в инвалюте; в) операции с наличной иностранной валютой; г) кредиты, полученные у других банков. 21. Укажите основную причину перехода банков к маркетинговой стратегии управления: а) снижение спроса на услуги кредитных организаций; б) повышение спроса на услуги кредитных организаций; в) усиление конкуренции на рынке банковских услуг. 22. В чем состоит различие между банковским продуктом и банковской услугой? а) нет различий, это тождественные понятия; б) продукт имеет временные ограничения, услуга - не имеет; в) продукт – результат предоставляемой услуги, оформленный договором. 23. Укажите специфический признак банковского менеджмента: а) ориентация деятельности кредитной организации на рыночный спрос; б) учет нормативных требований ЦБ РФ; в) сочетание принципов централизации и децентрализации в управлении. 24. К какому направлению финансового менеджмента относится управление остатками средств на счетах клиентов? а) управление активами; б) управление пассивами; в) управление рисками. 25. Укажите характерные черты состояния современного банковского сектора экономики России: а) быстрый рост числа кредитных организаций; б) сокращение числа кредитных организаций; в) преобладание кредитных организаций универсального типа; г) преобладание специализированных кредитных организаций. 26. Надежный финансовоустойчивый банк отличается следующими признака ми (назовите не менее трех). 27.Перечислите документы, необходимые для регистрации и лицензирования кредитной организации. 28.На какой период кредитным организациям выдается лицензия на осуществление банковских операций? а) один год; б) без ограничения срока действия; в) переоформляется через каждые 3 года. 29.Платежная система России представлена следующими формами расчетов (перечислить). 30.К наиболее доходным и наименее рискованным операциям банков относятся: а) краткосрочные ссуды другим банкам; б) операции с государственными ценными бумагами; в) операции с драгоценными металлами.