4_Международные валютно-кредитные и финансовые

реклама

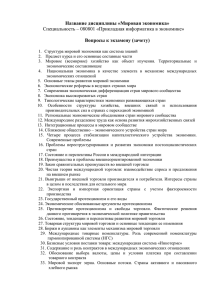

АННОТАЦИЯ к рабочей программе учебной дисциплины Международные валютно-кредитные и финансовые отношения Целью изучения дисциплины «Международные валютно-кредитные и финансовые отношения» является изучение студентами структуры валютно-финансовой среды, в которой принимают решения экономические субъекты (бизнес, финансовые институты, власти, домохозяйства); формирование практических навыков работы с международной финансовой информацией, отчетностью по широкому спектру задач профессиональной деятельности. Задачи курса: - усвоить теоретические основы международных валютно-кредитных отношений; - изучить структуры и принципы функционирования мировой валютной системы; - изучить типы международных кредитов и принципы международных валютнокредитных отношений; изучить методы управления международными денежными потоками в финансовой деятельности предприятия, а также методы международных переводов; - изучить виды международных инвестиций и займов в валюте; - изучить способы управления покрытия валютного риска и риска процентных ставок. Содержание дисциплины Тема 1. Международные деньги: валютная система, обменный курс. Международные деньги: функции и типы. Альтернативные системы валютных курсов. Эволюция мировой валютной системы. Обменный курс: установление равновесного уровня; платежный баланс, международная инвестиционная позиция и золотовалютные резервы. Детерминанты курсообразования на валютном рынке: сравнительная инфляция, сравнительные ставки процента, сравнительные доходы (темпы экономического роста), репутация властей, рыночные (спекулятивные) ожидания. Тема 2. Международные валютные и фондовые рынки Валютные рынки спот: структуры форексного рынка, обычаи рынка спот. Основы торговли инвалютой: дилинговый и расчетный офисы; валютная позиция и риск. Валютные форвардные и своп контракты (процентный, валютный, валютно-процентный). Валютные фьючерсы; опционы (использование колл и пут опционов; внутренняя и срочная стоимость). Международные фондовые рынки: классификации, инструменты, индикаторы. Размещение и торговля ценными бумагами. Выгоды и издержки внутренних и оффшорных рынков: процентные спреды, структура процентных ставок на долларовом и евродолларовом рынках. Тема 3. Состояния паритета в международных финансах и валютное прогнозирование Арбитраж, спекуляция, хеджинг и закон единой цены в международных финансах: пространственный, кросс-курсовый, налоговый, регулятивный арбитраж. Паритет покупательной способности: абсолютная, относительная версии, реальный обменный курс и пере-, недооцененность валют; диспаритет обменного курса и валютно-товарная спекуляция. Непокрытый и покрытый процентные паритеты: механизмы спекуляции на спотрынке и покрытого процентного арбитража. Ординарный, генерализованный эффекты Фишера: зависимости между ставками процента, темпами инфляции; реальная доходность; прогноз инфляции. Гипотеза несмещенного форвардного курса: механизм спекуляции на форвардном рынке. Прогнозирование при различных режимах обменных курсов. Рыночно-базируемые прогнозы плавающих курсов: на базе гипотезы о несмещенном форвардном курсе, кривые доходности и ожидания. Модельные прогнозы плавающих курсов: фундаментальный, технический анализ (статистический и "сужденческий" подходы). Тема 4. Международные финансовые институты и инвестиции Международные частные финансовые институты: банки и небанковские институты. Функции финансовых посредников: косвенный и прямой трансфер фондов. Асимметричная информация: «отрицательный отбор», «моральный риск». «Интермедиары» (депозитные, контрактные сберегательные, правительственные, инвестиционные); финансовые институты рынка ценных бумаг (инвестиционные банки, регулирующие органы, брокерские фирмы, организованные биржи, внебиржевой рынок ОТС). Принципы международных инвестиций: взвешивание риск-доходность. Точное и приблизительные измерения доходности. Риск по международным финансовым инструментам: общий, систематический, несистематический. Международные кратко- и долгосрочные финансовые инвестиции. Валютные инвестиции как портфели из двух активов. Инвестиции на зрелых и развивающихся рынках: «мировой», «глобальный» портфели. Международные официальные финансовые институты: национальные (монетарные, фискальные власти); наднациональные («глобальные», региональные). Международное финансовое регулирование: иностранное, межнациональное. Международные финансовые инновации: финансовые риски, регулирование, технический прогресс и финансовый инжиниринг.