Письме Департамента налоговой и таможенно

advertisement

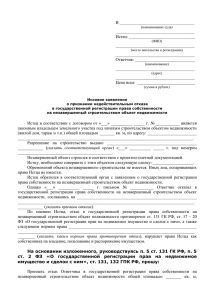

17 сентября 2012 Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 2 июля 2012 г. N 03-04-05/9-810 О предоставлении имущественного налогового вычета по НДФЛ при продаже незавершенного строительством жилого дома и земельного участка Вопрос: Я и мой супруг находились в официальном браке, строили жилой дом на земельном участке. В апреле 2003 года право собственности на незавершенный строительством жилой дом (процент готовности 42%) и в марте 2008 года - на земельный участок, на котором строится дом, были оформлены на супруга. После смерти супруга в марте 2010 года право собственности на земельный участок и незавершенный строительством жилой дом с процентом готовности 42% получила я (его супруга) и продолжила строительство дома. В сентябре 2011 года я зарегистрировала за собой незавершенный строительством жилой дом, процентом готовности 71%. В мае 2012 года земельный участок и расположенный на нем незавершенный строительством жилой дом, процентом готовности 71% были проданы за 4 900 000 (четыре миллиона девятьсот тысяч) рублей. Следует отметить, что кадастровый (или условный) номер незавершенного строительством жилого дома и земельного участка с момента их первоначальной регистрации до момента их продажи не изменился. Облагается ли налогом на доходы физических лиц (в соответствии с пп. 5 п. 1 ст. 208 Налогового кодекса РФ) сумма в размере 4 900 000 (четыре миллиона девятьсот тысяч) рублей, полученная от продажи земельного участка и расположенного на нем незавершенного строительством жилого дома с процентом готовности 71%? Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу получения имущественных налоговых вычетов по налогу на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняет следующее. Из рассматриваемого обращения следует, что супруги строили жилой дом на земельном участке. Свидетельство о праве собственности на незавершенный строительством жилой дом (степень готовности дома - 42%) получено супругом в 2003 году. Свидетельство о праве собственности на земельный участок получено супругом в 2008 году. После смерти супруга в 2010 году право собственности на незавершенный строительством жилой дом (степень готовности дома - 42%) и земельный участок получила супруга, которая продолжила строительство жилого дома. В 2011 году супруга зарегистрировала незавершенный строительством жилой дом (степень готовности дома - 71%). В 2012 году земельный участок и незавершенный строительством жилой дом (степень готовности дома - 71%) были проданы. 1. В соответствии с подпунктом 1 пункта 1 статьи 220 Кодекса налогоплательщик при определении размера налоговой базы по налогу на доходы физических лиц имеет право на получение имущественных налоговых вычетов в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 рублей, а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250 000 рублей. Согласно статье 131 Гражданского кодекса Российской Федерации (далее - Гражданский кодекс) право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней. Право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество, подлежащее государственной регистрации, согласно статье 219 Гражданского кодекса, возникает с момента такой регистрации. Так как был продан незавершенный строительством жилой дом со степенью готовности дома 71%, то срок нахождения его в собственности следует считать с даты регистрации права собственности на незавершенный строительством жилой дом со степенью готовности дома - 71%. Поскольку право собственности на незавершенный строительством жилой дом (степень готовности дома - 71%) зарегистрировано в 2011 году, то при его продаже в 2012 году незавершенный строительством жилой дом находился в собственности налогоплательщика менее трех лет. До ввода в эксплуатацию сооружение является объектом незавершенного строительства и не может считаться жилым домом. Если объект незавершенного строительства не зарегистрирован в качестве жилого дома, он считается иным имуществом и в случае его продажи в течение трех лет со дня регистрации данного объекта в качестве объекта незавершенного строительства налогоплательщик вправе получить имущественный налоговый вычет в размере 250 000 рублей. Сумма дохода, превышающая размер примененного имущественного налогового вычета, облагается налогом на доходы физических лиц в общеустановленном порядке по ставке 13 процентов. 2. В соответствии с положениями Гражданского и Семейного кодексов Российской Федерации имущество, нажитое супругами во время брака, является их совместной собственностью. При этом не имеет значения, на имя кого из супругов оформлено такое имущество, а также кем из них вносились деньги при его приобретении. Согласно статье 235 Гражданского кодекса изменение состава собственников, в том числе переход имущества к одному из участников общей собственности, не влечет для этого лица прекращения права собственности на указанное имущество. При этом на основании статьи 131 Гражданского кодекса изменение состава собственников имущества предусматривает государственную регистрацию такого изменения. В связи с этим моментом возникновения права собственности у участника общей собственности на земельный участок является не дата повторного получения свидетельства о праве собственности на имущество в связи с изменением состава собственников земельного участка, в том числе смертью одного из сособственников, и размера их долей, а момент первоначальной государственной регистрации права собственности на данный земельный участок. Поскольку право собственности на земельный участок зарегистрировано в 2008 году, то при его продаже в 2012 году земельный участок находился в собственности налогоплательщика более трех лет. В соответствии с пунктом 17.1 статьи 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи, в частности, земельного участка, находившегося в собственности налогоплательщика три года и более. Учитывая изложенное, в случае продажи налогоплательщиком земельного участка по истечении трех лет с момента первоначальной государственной регистрации права собственности на данный земельный участок доходы от его продажи не подлежат налогообложению налогом на доходы физических лиц. Заместитель директора Департамента С.В. Разгулин