1.1. Полное фирменное наименование эмитента 1.2. Сокращенное фирменное наименование эмитента

реклама

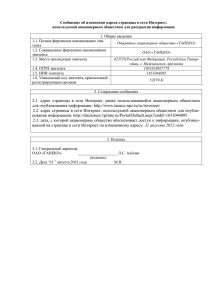

Сообщение о существенном факте «О совершении эмитентом существенной сделки» 1. Общие сведения 1.1. Полное фирменное наименование эмитента 1.2. Сокращенное фирменное наименование эмитента 1.3. Место нахождения эмитента Закрытое акционерное общество «Ипотечный агент Райффайзен 01» ЗАО «ИА Райффайзен 01» Российская Федерация, 125171, г. Москва, Ленинградское шоссе, д. 16А, строение 1, 8 этаж 1127747258704 7743873840 1.4. ОГРН эмитента 1.5. ИНН эмитента 1.6. Уникальный код эмитента, присвоенный 80151-H регистрирующим органом 1.7. Адрес страницы в сети Интернет, используемой http://www.eэмитентом для раскрытия информации disclosure.ru/portal/company.aspx?id=32838, http://www.ma-raiffeisen01.ru 2. Содержание сообщения 2.1. Вид организации, которая совершила сделку (эмитент; лицо, предоставившее обеспечение по облигациям эмитента): эмитент; 2.2. Категория сделки (существенная сделка, не являющаяся крупной; крупная сделка; сделка, в совершении которой имелась заинтересованность; крупная сделка, которая одновременно является сделкой, в совершении которой имелась заинтересованность): крупная сделка; 2.3. Вид и предмет сделки: Кредитное соглашение от 18.06.2013 г. (далее «Кредитный соглашение») заключенное между Закрытым акционерным обществом «Райффайзенбанк» (ОГРН 1027739326449), место нахождения которого: 129090, Москва, ул. Троицкая, д.17, стр.1 (далее - «Банк») и Закрытым акционерным обществом «Ипотечный агент Райффайзен 01» («Общество» или «Эмитент»). Предметом Кредитного соглашения является предоставление Банком денежных средств (кредита) Обществу в размере 210 000 000 (Двести десять миллионов) рублей, на условиях, предусмотренных Кредитным соглашением, а Эмитент обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Кредит предоставляется Обществу для целевого использования, а именно: 200 500 000 (Двести миллионов пятьсот тысяч) Российских рублей на формирование Резерва специального назначения, как этот термин определен п. 15 Решения о выпуске ипотечных ценных бумаг – Облигаций класса «А» (Государственный регистрационный номер 4-01-80151-Н от 23 мая 2013 года) и п. 15 Решения о выпуске ипотечных ценных бумаг – Облигаций класса «Б» (Государственный регистрационный номер 4-02-80151-Н от 23 мая 2013 года) (далее - «Решения о выпуске Облигаций»); 200 000 (Двести тысяч) Российских рублей на формирование Резерва на непредвиденные расходы как этот термин определен п. 15 Решений о выпуске Облигаций; 7 540 000 (Семь миллионов пятьсот сорок тысяч) российских рублей на формирование Резерва выплат по договору бридж-кредита; а также на осуществление иных выплат, связанных с исключительным предметом деятельности Общества как ипотечного агента, созданного и действующего в соответствии с Федеральным законом Российской Федерации от 11 ноября 2003 г. № 152-ФЗ «Об ипотечных ценных бумагах» (с изменениями и дополнениями). Общество не имеет права использовать кредит на следующие цели: погашение обязательств Общества по указанному кредитному соглашению и/или каким-либо другим соглашениям, заключенным между Обществом и Банком, за исключением случаев, предусмотренных указанным кредитным соглашением; погашение обязательств Общества по займам и/или кредитам, привлеченным у третьих лиц; предоставление займов третьим лицам; погашение обязательств третьих лиц по привлеченным займам и/или кредитам; приобретение и/или погашение акций, облигаций, опционов (любых эмиссионных ценных бумаг), векселей, выпущенных Обществом и/или третьими лицами; вклады в уставные капиталы третьих лиц; приобретение у Банка имущества, полученного им в результате прекращения обязательств Общества по ранее выданным ему ссудам, путем предоставления отступного; приобретение недвижимого имущества, включая земельные участки; финансирование сделок, очевидно не соответствующих характеру деятельности Общества и/или противоречащих действующему законодательству Российской Федерации. 2.5. Содержание сделки, в том числе гражданские права и обязанности, на установление, изменение или прекращение которых направлена совершенная сделка: 1 Первый период начисления процентов за пользование кредитом начинается в дату предоставления кредита. Каждый последующий период начисления процентов за пользование кредитом начинается в дату окончания предшествующего периода начисления процентов. Последний период начисления процентов заканчивается в дату погашения кредита. Датой Погашения кредита определена дата – «20» июня 2040 года (далее – «Дата погашения»). Погашение задолженности по основной сумме Кредита осуществляется Обществом в валюте кредита в Дату погашения. Все расчеты по погашению задолженности по основной сумме Кредита, сумме процентов и другим начисленным суммам, причитающимся к уплате Обществом Банку в соответствии с Кредитным соглашением, должны быть полностью завершены не позднее Даты погашения. Процентная ставка, применяемая в отношении каждого период продолжительностью в три последовательных календарных месяца, а именно: с 21 марта по 20 июня, с 21 июня по 20 сентября, с 21 сентября по 20 декабря и с 21 декабря по 20 марта, в каждом случае обе даты включительно, составляет 9.5 % (Девять целых пять десятых) процентов годовых. Если последний день любого периода начисления процентов приходится на день, не являющийся рабочим днем, то такой период начисления процентов включает в себя первый рабочий день, следующий за днем, не являющимся рабочим днем. Если Общество своевременно не выплачивает Банку любую сумму, причитающуюся Банку по указанному кредитному соглашению, Общество должно выплатить пеню за просроченные платежи по кредиту или процентам по нему в размере 100 (Сто) рублей за каждый просроченный платеж. Общество имеет право возвратить Кредит и/или начисленные проценты, полностью или частично до наступления Даты Погашения. При осуществлении досрочного погашения Общество обязуется представить в Банк уведомление о досрочном погашении по форме Приложения № 3 к Кредитному соглашению за 10 (Десять) дней до даты предполагаемого досрочного погашения и платежное поручение в российских рублях на списание средств в дату досрочного погашения до 15:00 часов по московскому времени с указанием суммы. Комиссия за досрочное погашение Банком не взимается. 2.6. Срок исполнения обязательств по сделке, стороны и выгодоприобретатели по сделке, размер сделки в денежном выражении и в процентах от стоимости активов эмитента или лица, предоставившего обеспечение по облигациям эмитента, которое совершило сделку: Срок исполнения обязательств по сделке: Соглашение вступает в силу с даты подписания его последней из сторон кредитного соглашения (с наиболее поздней из указанных дат) и действует до даты исполнения Обществом всех своих обязательств перед Банком по кредитному соглашению. Окончательное погашение задолженности по основной сумме кредита должно быть произведено Обществом в валюте кредита не позднее даты погашения (20 июня 2040 года). В каждую дату выплаты, начиная с первой даты выплаты (включая эту дату) и при условии соблюдения указанных ниже условий, Общество осуществляет частичное погашение суммы основного долга. Каждое погашение осуществляется и в сумме, равной меньшей из следующих сумм, указанных в соответствующем отчете Расчетного агента - Банка ВТБ (открытое акционерное общество): Суммы размера амортизации резерва специального назначения (в случае соблюдения условий амортизации резерва специального назначения) и размера амортизации резерва выплат по договору бридж-кредита; и суммы выплат, определенных Расчетным агентом согласно пункта (xi) Порядка распределения процентных поступлений, уменьшенной на сумму процентов и/или неустойки, подлежащих уплате по Договору субординированного кредита, а также на суммы платежей, предусмотренных подпунктами (б) и (в) пункта (xi) Порядка распределения процентных поступлений. Стороны по сделке: Закрытое акционерное общество «Райффайзенбанк» (ОГРН 1027739326449), место нахождения которого: 129090, Москва, ул. Троицкая, д.17, стр.1 Закрытое акционерное общество «Ипотечный агент Райффайзен 01» (ОГРН 1127747258704), место нахождения которого: Российская Федерация, 125171, г. Москва, Ленинградское шоссе, д. 16А, строение 1, этаж 8 Выгодоприобретатель: отсутствует Размер сделки в денежном выражении и в процентах от стоимости активов Эмитента: Размер обязательств Общества в связи с заключением Кредитного соглашения составит не менее 210 000 000 (Двести десять миллионов) российских рублей, а также процентов за пользование кредитом в размере не более 19 950 000 (Девятнадцать миллионов девятьсот пятьдесят тысяч) российских рублей в год. Размер сделки в процентах от стоимости активов Эмитента – 5 748 750% (Пять миллионов семьсот сорок восемь тысяч семьсот пятьдесят). 2.7. Стоимость активов эмитента или лица, предоставившего обеспечение по облигациям эмитента, которое совершило сделку, на дату окончания отчетного периода (квартала, года), предшествующего совершению сделки (заключению договора), в отношении которого истек установленный срок представления бухгалтерской 2 (финансовой) отчетности: стоимость активов эмитента на 28.02.2013 г составляла – 4 000 (Четыре тысячи) рублей; 2.8. Дата совершения сделки (заключения договора): 18 июня 2013 года; 2.9. Сведения об одобрении сделки в случае, когда такая сделка была одобрена уполномоченным органом управления эмитента или лица, предоставившего обеспечение по облигациям эмитента, которое совершило сделку (наименование органа управления организации, принявшего решение об одобрении сделки, дата принятия указанного решения, дата составления и номер протокола собрания (заседания) органа управления организации, на котором принято указанное решение, если такое решение принято коллегиальным органом управления организации) или указание на то, что такая сделка не одобрялась: сделка одобрена внеочередным общим собранием акционеров Эмитента (Протокол № 4 от «22» мая 2013 года) как крупная сделка в соответствии со статьей 78 Федерального закона № 208-ФЗ от 26.12.1995 года "Об акционерных обществах". 3. Подпись 3.1. Генеральный директор Общества с ограниченной ответственностью "ТМФ РУС", осуществляющего функции единоличного исполнительного органа Закрытого акционерного общества "Ипотечный агент Райффайзен 01" на основании договора о передаче полномочий единоличного исполнительного органа № б/н от «31» января 2013г. У. Т. Головенко (подпись) 3.2. Дата “ 18 ” июня 2013 г. М.П. 3