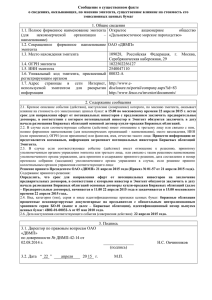

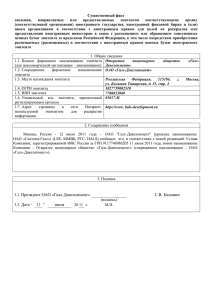

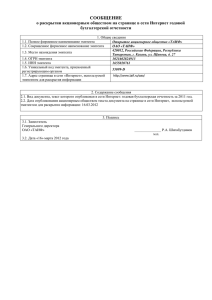

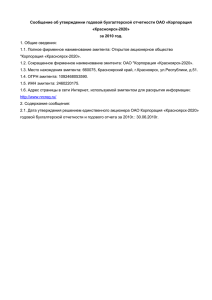

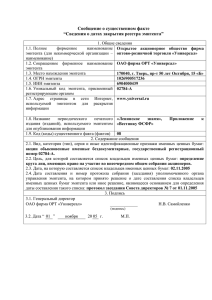

отчет за 4 квартал 2005 г

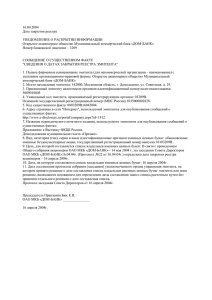

реклама