программу и форму регистрации в формате MS Word

реклама

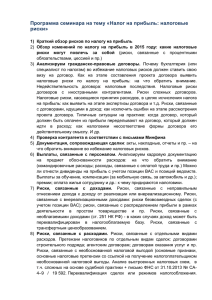

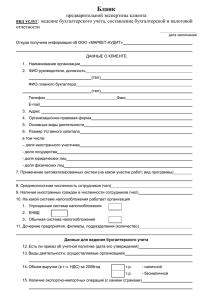

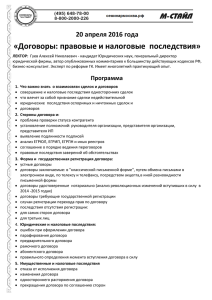

Центр Бизнес - Образования «Сибсеминар» www.sibseminar.ru тел./факс +7(383) 335-71-05, 291-71-33 23 апреля 2015 года (с 10.00 до 17.00) 24 апреля 2015 года (с 10.00 до 17.00) г. Новосибирск г. Красноярск Практический семинар «Креативные налоговые решения на основе гражданско-правовых договоров: меньше налогов, но – по уму!» (вопросы программы актуализируются на день проведения мероприятия) Автор и ведущий семинара: Медведев Александр Николаевич - кандидат экономических наук, аудитор в области общего аудита, консультант по налогам и сборам. Окончил два факультета Московского экономикостатистического института (квалификации: инженер-аналитик, экономист), а также прошел обучение в ряде учебных заведений дополнительного образования (НУНТИ ВИНИТИ, ФПК МИРЭА, ВИПК Госснаба СССР, УМЛ при МГК КПСС, Институт высших управленческих кадров АНХ при Правительстве РФ, Учебный центр Международного биржевого и торгового союза и др.). В настоящее время является главным аудитором ЗАО «Аудит БТ», научным редактором журнала «Бухгалтерский вестник». 2015 год стал проблемным для отечественного бизнеса, озабоченного уже не столько развитием, сколько сохранением достигнутого. В этой связи любые налоги – это прямые потери организаций, которые, естественно, хотелось бы минимизировать. Однако при этом и государство ужесточает налоговое администрирование, направленное, в первую очередь на борьбу с налоговыми схемами с целью пополнения бюджета. В этой связи стало опасно применять старые налоговые схемы, однако по-прежнему актуален вопрос: как выжить в сложившихся условиях и не разориться? Мы не будем рекламировать налоговые схемы, которые уже доказали свою несостоятельность. Мы будем серьёзно говорить только о конкретных ситуациях, анализ которых позволяет принять решения, позволяющие сэкономить на налогах. Все предлагаемые решения подтверждаются арбитражной практикой. Мы будем рассматривать вариантность построения гражданско-правовых отношений и связанные с этим риски и налоговые последствия. Грамотно-выстроенные гражданско-правовые отношения – залог предсказуемых налоговых последствий без доначислений и потерь для бизнеса. 1. Налоговые схемы на основе гражданско-правовых договоров: критический анализ самых распространённых схем. О каких налоговых схемах известно налоговым органам (письмо ФНС от 31 октября 2012 г. № СА4-9/19592): - создание "схемы", направленной на увеличение стоимости товаров для искусственного завышения сумм налоговых вычетов по налогу на добавленную стоимость и увеличения расходов, уменьшающих налогооблагаемую базу по налогу на прибыль организаций, при наличии реальных хозяйственно-финансовых операций по приобретению товара; - использование в деятельности налогоплательщика организаций (в ряде случаев прямо или косвенно подконтрольных проверяемому налогоплательщику), не осуществляющих реальной финансово-хозяйственной деятельности, с целью завышения сумм налоговых вычетов по налогу на добавленную стоимость и увеличения расходов, уменьшающих налогооблагаемую базу по налогу на прибыль организаций, путем заключения договоров с такими организациями; - "дробление" бизнеса с целью применения льготного режима налогообложения (единого налога на вмененный налог, далее - ЕНВД); - использование "подконтрольных" организаций в целях минимизации налогообложения; - совершение хозяйственных операций, формально соответствующих требованиям действующего налогового законодательства, однако не имеющих разумной деловой цели, за исключением получения необоснованной налоговой выгоды. 2. Принципы налоговой оптимизации: - «курочка по зёрнышку клюёт»; - «все яйца в одну корзину не складывают». 3. Креативные налоговые решения: анализ конкретных ситуаций и выбор оптимального для налогообложения варианта: - нематериальный актив или текущие расходы? - объект основных средств или текущие расходы? - договор подряда или договор поставки? - как с помощью ст. 491 ГК РФ можно управлять доходом по договорам поставки? - какая должна быть справедливая цена, если поставщик не является плательщиком НДС? - коммерческий кредит на пустом месте: виртуальный доход? - улучшения арендованного имущества: отделимые или неотделимые? - ремонт основного средства или доведение до состояния, пригодного к использованию? - внесение имущества в уставный капитал ООО или реализация? - доверительное управление имуществом физических лиц или внесение его в уставный капитал ООО: возможность снижения совокупной налоговой нагрузки? 4. Основные принципы, без учёта которых нельзя говорить о налоговой безопасности бизнеса: - понимание каждым сотрудником своей роли и значения в исчислении налогов организацией; - недопустимость мнимых (фиктивных, нереальных) сделок; - защита всех сделок от переквалификации; - наличие деловой цели у всех сделок и у всех хозяйственных ситуаций; - обоснование всех договорных цен; - обоснование выбора контрагентов. 5. Анализ возможных вариантов налоговых последствий гражданско-правовых сделок: снижаем риски, управляем налоговыми последствиями. 5.1. Существенные условия договора и их влияние на налоговые последствия: КТО? Стороны договора: - физические лица: проблемы переквалификации гражданско-правых договоров с физическими лицам в трудовые; переквалификация трудовых правоотношений в гражданско-правовые; налоговые резиденты; индивидуальные предприниматели. - организации: «однодневки», налоговые агенты при выплате доходов иностранным лицам. Поиск конечного бенефициара: заграница нам поможет? (решение АС города СанктПетербурга и Ленинградской области от 12 декабря 2014 г. по делу № А56-55281/2014). ЧТО? Предмет договора и обязательства сторон: от распределения обязательств между сторонами зависят налоговые последствия у сторон. ПОЧЁМ? Договорная цена: пределы допустимого и возможного. Чем чревата «цена, включая НДС» без указания конкретной суммы? Пленум ВАС РФ № 53 и договорные цены. КОГДА? Срок действия договора и сроки исполнения сторонами обязательств. ГДЕ? Место исполнения обязательств. КАК? Порядок приёмки товаров (работ, услуг), порядок расчётов, разрешения споров, расторжения и изменения договора и т.д. Прямая связь: влияние условий договора на налогообложение. Обратная связь: влияние норм НК РФ на условия договора. 5.2. Налоговые последствия отдельных разновидностей сделок: снижение рисков, управление налоговыми последствиями. 1. Купля-продажа (переход права собственности, принятие на учёт, бонусы). 2. Мена (после отмены ст. 40 НК РФ проблемы остались). 3. Безвозмездные сделки (чем чреват слоган «купи два товара – третий получишь бесплатно»). 4. Аренда (арендная плата из двух частей, неотделимые или отделимые улучшения и т.п.). 5. Подряд (проблемы длящихся договоров, чем ремонт отличается от реконструкции, что такое «КС-2?). 6. Возмездное оказание услуг (как доказать реальность услуг?). 7. Заём и кредит. 8. Посреднические сделки. 5.3. Нарушения норм отраслевого законодательства: налоговые последствия. Каждому участнику семинара брошюра автора "Налоговые теоремы" в подарок!!! Условия участия: Регистрационный взнос: 8700 рублей (НДС не облагается). При участии двух и более представителей одной организации, каждый (начиная со второго) получит 5% скидку от регистрационного взноса. Для каждого пятого участника от одной организации скидка 7%. Регистрационный взнос включает в себя: участие в работе семинара, обеспечение участников питанием во время перерывов на кофе и обед, раздаточные материалы по тематике семинара. При необходимости, возможна, индивидуальная консультация с автором программы. По окончании семинара все участники получат Свидетельство установленного образца. ФОРМА РЕГИСТРАЦИИ УЧАСТНИКА СЕМИНАРА 23(24) АПРЕЛЯ 2015 года Фамилия, имя, отчество участника (ов) / должность 1. 2. 3. Наименование организации Фамилия, имя, отчество и должность руководителя Юридический адрес Почтовый адрес (включая индекс) ИНН/КПП организации Телефон/ Факс (включая код города) Форма оплаты: безналичная □ наличная □ Пожалуйста, отправьте заполненную форму по факсу: (383) 335-71-05, 291-71-33 или e-mail [email protected] (Cмородина Любовь Максимовна); [email protected] (Васильева Оксана Викторовна)