Оспаривание кадастровой стоимости земельных участков и

реклама

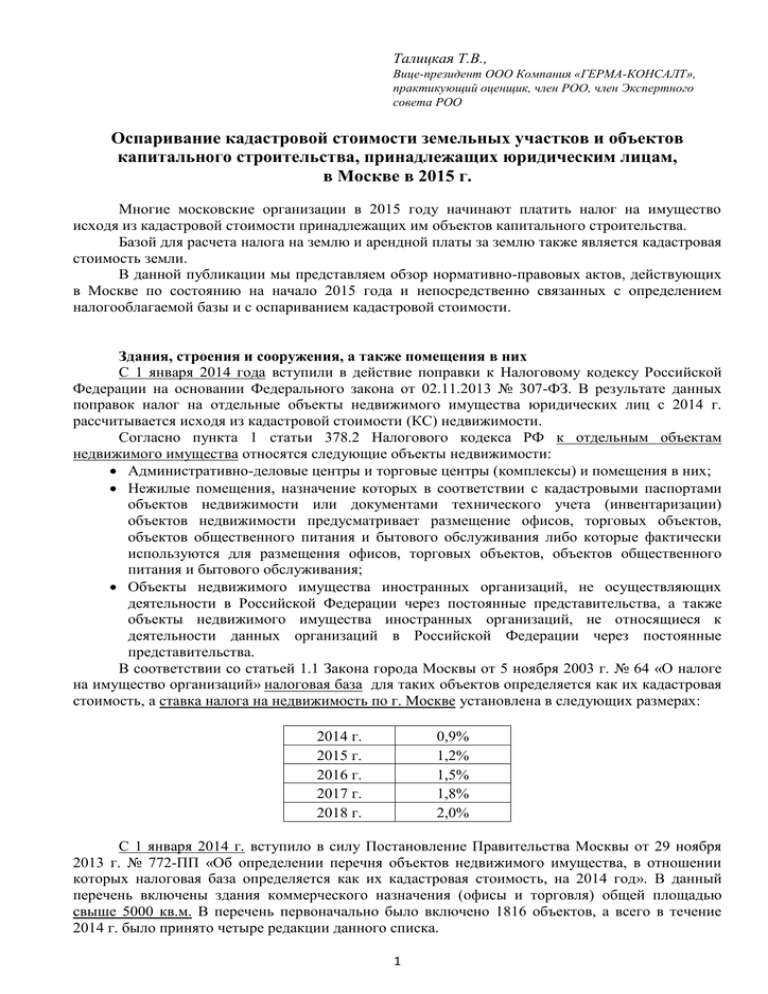

Талицкая Т.В., Вице-президент ООО Компания «ГЕРМА-КОНСАЛТ», практикующий оценщик, член РОО, член Экспертного совета РОО Оспаривание кадастровой стоимости земельных участков и объектов капитального строительства, принадлежащих юридическим лицам, в Москве в 2015 г. Многие московские организации в 2015 году начинают платить налог на имущество исходя из кадастровой стоимости принадлежащих им объектов капитального строительства. Базой для расчета налога на землю и арендной платы за землю также является кадастровая стоимость земли. В данной публикации мы представляем обзор нормативно-правовых актов, действующих в Москве по состоянию на начало 2015 года и непосредственно связанных с определением налогооблагаемой базы и с оспариванием кадастровой стоимости. Здания, строения и сооружения, а также помещения в них С 1 января 2014 года вступили в действие поправки к Налоговому кодексу Российской Федерации на основании Федерального закона от 02.11.2013 № 307-ФЗ. В результате данных поправок налог на отдельные объекты недвижимого имущества юридических лиц с 2014 г. рассчитывается исходя из кадастровой стоимости (КС) недвижимости. Согласно пункта 1 статьи 378.2 Налогового кодекса РФ к отдельным объектам недвижимого имущества относятся следующие объекты недвижимости: Административно-деловые центры и торговые центры (комплексы) и помещения в них; Нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания; Объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства. В соответствии со статьей 1.1 Закона города Москвы от 5 ноября 2003 г. № 64 «О налоге на имущество организаций» налоговая база для таких объектов определяется как их кадастровая стоимость, а ставка налога на недвижимость по г. Москве установлена в следующих размерах: 2014 г. 2015 г. 2016 г. 2017 г. 2018 г. 0,9% 1,2% 1,5% 1,8% 2,0% С 1 января 2014 г. вступило в силу Постановление Правительства Москвы от 29 ноября 2013 г. № 772-ПП «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, на 2014 год». В данный перечень включены здания коммерческого назначения (офисы и торговля) общей площадью свыше 5000 кв.м. В перечень первоначально было включено 1816 объектов, а всего в течение 2014 г. было принято четыре редакции данного списка. 1 С 1 января 2014 г. вступило в силу Постановление Правительства Москвы от 26 ноября 2013 г. № 752-ПП «Об утверждении результатов государственной кадастровой оценки объектов капитального строительства в городе Москве». С 1 января 2015 г. вступило в силу Постановление Правительства Москвы от 28 ноября 2014 г. № 700-ПП «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость». В данный перечень вошли 5465 зданий и 116 помещений, общая площадь которых находится в диапазоне от 3000 до 5000 кв.м. С 1 января 2015 г. вступило в силу Постановление Правительства Москвы от 21 ноября 2014 г. № 688-ПП «Об утверждении результатов государственной кадастровой оценки объектов капитального строительства в городе Москве». Земельные участки На основании главы 10 Федерального закона от 25.10.2001 № 136-ФЗ «Земельный кодекс Российской Федерации» размер земельного налога исчисляется исходя из кадастровой стоимости участка земли: «Для целей налогообложения и в иных случаях, предусмотренных настоящим Кодексом, федеральными законами, устанавливается кадастровая стоимость земельного участка. Кадастровая стоимость земельного участка также может применяться для определения арендной платы за земельный участок, находящийся в государственной или муниципальной собственности.» Порядок исчисления и уплаты регулируется Главой 31 Налогового кодекса РФ. Ставки земельного налога устанавливаются нормативно-правовым актом органов власти в размере, не превышающем указанные в НК РФ нормы. В соответствии со статьей 394 ставка земельного налога установлена 1,5% в отношении прочих земельных участков (кроме земель сельскохозяйственного назначения, земель, занятых жилищным фондом, для личного подсобного хозяйства и земель, ограниченных в обороте). Ставка арендной платы за пользование земельным участком в г. Москве установлена постановлением Правительства Москвы от 25.04.2006 № 273-ПП «О совершенствовании порядка установления ставок арендной платы за землю в городе Москве» (в ред. от 23 декабря 2014 г.), и для организаций, не имеющих льгот, составляет 1,5% от КС земельных участков, предназначенных для размещения производственных и административных зданий. Для арендаторов земельных участков основанием определения величины годовой арендной платы являются Уведомления ДГИ (об изменении (введении) ставки арендной платы по Договору аренды) и разъясняющие Письма ДГИ, где годовая ставка арендной платы устанавливается в размере 1,5% от КС или в ином размере. С 1 января 2014 г. вступило в силу Постановление Правительства Москвы от 26 ноября 2013 г. № 751-ПП «Об утверждении результатов государственной кадастровой оценки земель города Москвы». С 1 января 2015 г. вступило в силу Постановление Правительства Москвы от 21 ноября 2014 г. № 687-ПП «Об утверждении результатов государственной кадастровой оценки земель города Москвы» Пересмотр результатов (оспаривание) кадастровой стоимости (КС) Правовые основания для проведения работ по оспариванию КС: Федеральный закон от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации», статья 3 – определение КС, статья 24.18 – рассмотрение споров. Федеральный закон от 25.10.2001 № 136-ФЗ «Земельный кодекс Российской Федерации», пункт 3 статьи 66: «В случаях определения рыночной стоимости земельного участка КС этого земельного участка устанавливается равной его рыночной стоимости». 2 Основаниями для пересмотра результатов определения КС являются: недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости; установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость. Процесс оспаривания КС включает в себя следующие этапы: 1. Заключение договора на оценку рыночной стоимости объекта, получение отчета об оценке; 2. Экспертиза отчета в саморегулируемой организации оценщиков (СРО), доработка отчета по замечаниям эксперта, получение положительного заключения СРО на данный отчет; 3. Оспаривание результатов определения КС стоимости в комиссии по рассмотрению споров о результатах определения КС при Территориальном управлении Росреестра; 4. В случае принятия отрицательного решения комиссией - оспаривание в суде (до 27 августа 2014 г. – в арбитражном суде г. Москвы, после этой даты – в Мосгорсуде); 5. В случае принятия положительного решения комиссией или судом - внесение новых сведений о КС в Государственный кадастр недвижимости (ГКН). Внесение сведений происходит без участия заявителя (собственника или арендатора объекта). Средние сроки проведения процедуры оспаривания КС в Москве: Этапы работ Оценка рыночной стоимости объекта, написание отчета об оценке Экспертиза отчета в саморегулируемой организации оценщиков (СРО), доработка отчета по замечаниям эксперта, получение положительного заключения СРО Оспаривание результатов определения КС в комиссии по рассмотрению споров о результатах определения КС при Территориальном управлении Росреестра Оспаривание результатов определения КС в Мосгорсуде Внесение новых сведений в ГКН Итого: Срок исполнения 2-3 недели с момента заключения и оплаты договора на оценку 2 недели с момента заключения и оплаты договора на экспертизу не более 1 месяца с момента подачи заявления 2-5 месяца до 5 рабочих дней до 4-7 месяцев Изменение налоговой базы Правовым последствием пересмотра КС в связи с ее несоответствием рыночной стоимости является то, что с момента вступления в силу судебного акта у кадастрового органа возникает обязанность внести в ГКН установленную судебным актом рыночную стоимость объекта недвижимости. При этом налоговая база меняется с момента, указанного в решении комиссии или в судебном решении, на весь остаток срока действия оспоренной КС. Фактически уплаченные организацией налоги подлежат пересчету за весь период с даты изменения налоговой базы. В соответствии с Федеральным законом «Об оценочной деятельности в РФ» 135-ФЗ от 29 июля 1998 г., статья 24.20. (в ред. от 21.07.2014 г.): «в случае изменения КС по решению комиссии или суда в порядке оспаривания КС, сведения о новой КС, установленной решением комиссии или суда, применяются для целей налогообложения с 1 января календарного года, в котором подано соответствующее заявление о пересмотре КС, но не ранее даты внесения в государственный кадастр недвижимости КС, которая являлась предметом оспаривания.» (В случае исправления технической ошибки в сведениях государственного кадастра недвижимости о величине КС сведения о новой величине КС используются для целей 3 налогообложения с даты внесения в государственный кадастр недвижимости соответствующих сведений, содержавших техническую ошибку.) Определение рыночной стоимости объектов налогообложения Важным моментом является определение даты оценки рыночной стоимости. По законодательству, это должна быть дата, по состоянию на которую определена кадастровая стоимость. Чтобы узнать эту дату, нужно проверить ряд источников информации, где она должна быть точно указана: Нормативно-правовой акт исполнительного органа государственной власти субъекта РФ, утвердившее результаты кадастровой оценки в субъекте РФ на данный налоговый период, Отчет об оценке кадастровой стоимости, который можно скачать с сайта Росррестра по кадастровому номеру объекта (www. rosreestr.ru); Кадастровая справка о кадастровой стоимости, составленная по форме, утвержденной Приказом Минэкономразвития России от 01.10.2013 г. № 566. Периодичность проведения кадастровой оценки В соответствии с Федеральным законом «Об оценочной деятельности в РФ» 135-ФЗ от 29 июля 1998 г., глава III, ст. 24.11.-24.21. (в ред. от 21.07.2014 г.), государственная кадастровая оценка проводится по решению исполнительного органа государственной власти субъекта РФ или в случаях, установленных законодательством субъекта РФ, по решению органа местного самоуправления: не чаще чем один раз в течение трех лет (в городах федерального значения не чаще чем один раз в течение двух лет) и не реже чем один раз в течение пяти лет с даты, по состоянию на которую была проведена государственная кадастровая оценка. Резюме Собственники объектов капитального строительства и земельных участков находятся сейчас в непростой ситуации. Об утверждении новой кадастровой стоимости им никто не сообщает. Конечно, соответствующий нормативно-правовой акт публикуется, но персональные извещения налогоплательщикам не приходят - такой обязанности у государства нет. Ставки налога на имущество в Москве, как, впрочем и везде, также ежегодно растут. Вместе с тем, даже в случае положительного решения комиссии или суда в деле оспаривания кадастровой стоимости, изменение налогооблагаемой базы происходит не с даты введения в действие данной кадастровой стоимости, а не ранее 1 января года, в котором подано заявление об оспаривании. То есть если собственник не подал заявление вовремя, в течение первого года действия кадастровой стоимости, то в этом году он обязан платить налог с той величины кадастровой стоимости, какую ему определило государство. В довершении всего, в Москве (город федерального значения) кадастровая стоимость пересматривается по закону чаще, чем в других регионах России. Так что к моменту завершения работ по оспариванию уже утверждаются новые результаты кадастровой оценки, которые можно оспаривать вновь. Поэтому мы рекомендуем собственникам регулярно отслеживать проведение кадастровой оценки принадлежащих им объектов капитального строительства и земельных участков и оспаривать ее результаты максимально оперативно. 4