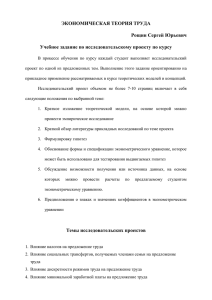

Аннотация МВД Украины Университет внутренних дел В.В. Акимов,

реклама