Мировому судье по месту нахождения ответчика Истец – Иванов И.И. (адрес)

реклама

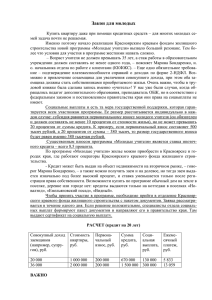

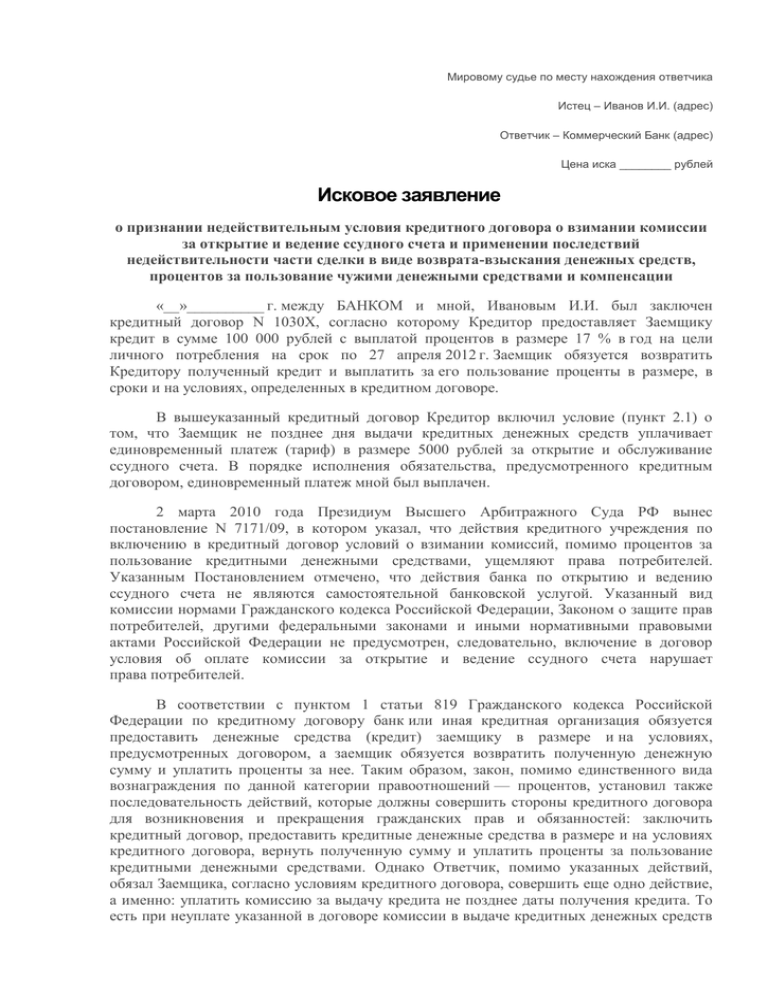

Мировому судье по месту нахождения ответчика Истец – Иванов И.И. (адрес) Ответчик – Коммерческий Банк (адрес) Цена иска ________ рублей Исковое заявление о признании недействительным условия кредитного договора о взимании комиссии за открытие и ведение ссудного счета и применении последствий недействительности части сделки в виде возврата-взыскания денежных средств, процентов за пользование чужими денежными средствами и компенсации «__»__________ г. между БАНКОМ и мной, Ивановым И.И. был заключен кредитный договор N 1030Х, согласно которому Кредитор предоставляет Заемщику кредит в сумме 100 000 рублей с выплатой процентов в размере 17 % в год на цели личного потребления на срок по 27 апреля 2012 г. Заемщик обязуется возвратить Кредитору полученный кредит и выплатить за его пользование проценты в размере, в сроки и на условиях, определенных в кредитном договоре. В вышеуказанный кредитный договор Кредитор включил условие (пункт 2.1) о том, что Заемщик не позднее дня выдачи кредитных денежных средств уплачивает единовременный платеж (тариф) в размере 5000 рублей за открытие и обслуживание ссудного счета. В порядке исполнения обязательства, предусмотренного кредитным договором, единовременный платеж мной был выплачен. 2 марта 2010 года Президиум Высшего Арбитражного Суда РФ вынес постановление N 7171/09, в котором указал, что действия кредитного учреждения по включению в кредитный договор условий о взимании комиссий, помимо процентов за пользование кредитными денежными средствами, ущемляют права потребителей. Указанным Постановлением отмечено, что действия банка по открытию и ведению ссудного счета не являются самостоятельной банковской услугой. Указанный вид комиссии нормами Гражданского кодекса Российской Федерации, Законом о защите прав потребителей, другими федеральными законами и иными нормативными правовыми актами Российской Федерации не предусмотрен, следовательно, включение в договор условия об оплате комиссии за открытие и ведение ссудного счета нарушает права потребителей. В соответствии с пунктом 1 статьи 819 Гражданского кодекса Российской Федерации по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за нее. Таким образом, закон, помимо единственного вида вознаграждения по данной категории правоотношений — процентов, установил также последовательность действий, которые должны совершить стороны кредитного договора для возникновения и прекращения гражданских прав и обязанностей: заключить кредитный договор, предоставить кредитные денежные средства в размере и на условиях кредитного договора, вернуть полученную сумму и уплатить проценты за пользование кредитными денежными средствами. Однако Ответчик, помимо указанных действий, обязал Заемщика, согласно условиям кредитного договора, совершить еще одно действие, а именно: уплатить комиссию за выдачу кредита не позднее даты получения кредита. То есть при неуплате указанной в договоре комиссии в выдаче кредитных денежных средств будет автоматически отказано, что нарушает п. 2 ст. 16 Закона о защите прав потребителей, который запрещает обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). В соответствии со ст. 821 Гражданского Кодекса Российской Федерации законодатель наделил Кредитора правом отказать в предоставлении кредита только в двух случаях: при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок; в случае нарушения заемщиком предусмотренного договором условия целевого использования кредита. При толковании кредитного договора можно сделать вывод, что получение кредитных денежных средств возможно только при выплате Кредитору комиссии за выдачу кредита. Пунктом 2 части 1 статьи 5 Федерального закона от 02.12.1990 N395-1 «О банках и банковской деятельности» размещение банком привлеченных денежных средств в виде кредитов осуществляется банковскими организациями от своего имени и за свой счет. Между тем плата за выдачу суммы кредита, по условиям кредитного договора, возложена на Заемщика. Таким образом, действия банка по взиманию комиссии за выдачу кредита применительно к пункту 1 статьи 16 Закона о защите прав потребителей ущемляют установленные законом права потребителей. Указанный вид комиссий нормами Гражданского кодекса Российской Федерации, Законом о защите прав потребителей, другими федеральными законами и иными нормативными правовыми актами Российской Федерации не предусмотрен. В силу пункта 1 статьи 16 Закона о защите прав потребителей условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными. Частью 9 статьи 30 Федерального закона от 02.12.1990 N 395-1 «О банках и банковской деятельности» предусмотрено, что кредитная организация обязана определять в кредитном договоре полную стоимость кредита, предоставляемого заемщику — физическому лицу. В расчет полной стоимости кредита должны включаться платежи заемщика — физического лица по кредиту, связанные с заключением и исполнением кредитного договора. Полная стоимость кредита рассчитывается кредитной организацией в порядке, установленном Банком России. На основании упомянутого положения Банк России Указанием от 13.05.2008 N 2008-У «О порядке расчета и доведения до заемщика — физического лица полной стоимости кредита» определил полную стоимость процента годовых, в расчет которой включены в том числе и комиссии за выдачу кредитов. Законодатель предоставляет право кредитной организации учитывать затраты, понесенные банком при выдаче кредита, в плате за кредит в соответствии с положением п. 1 ст. 819 Гражданского Кодекса Российской Федерации и определять в виде процентной ставки по кредиту. Соответственно, кредитор, предлагая заемщику оплатить комиссию за выдачу кредита, предлагает заемщику оказание возмездной услуги, возлагая на него часть собственных расходов по необходимым банковским операциям, направленным на исполнение обязанностей банка, в рамках кредитного договора. Таким образом, условие кредитного договора о том, что кредитор за выдачу кредита взимает единовременный платеж (тариф), не основано на законе и является нарушением моих прав потребителя. «13» октября 2010 г. я обратился к Ответчику с заявлением о признании недействительным условия кредитного договора о взимании комиссии за выдачу кредита и применении последствий недействительности части сделки в виде возврата денежных средств, однако в добровольном порядке по настоящее время Ответчиком денежные средства не возвращены. Поэтому с Ответчика подлежит взысканию основной долг в сумме 5000 (пять тысяч) рублей 00 коп. В связи с тем, что Ответчик пользовался денежными средствами, уплаченными за выдачу кредита, в соответствии с условием кредитного договора, которое противоречит действующему законодательству, на эту сумму подлежат уплата процентов, в соответствии со ст. 395 Гражданского Кодекса Российской Федерации. В силу п. 1 ст. 395 Гражданского Кодекса Российской Федерации за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте нахождения кредитора учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Размер процентов определяется существующей в месте нахождения кредитора — юридического лица учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Центральным Банком РФ установлена ставка рефинансирования в размере 7,75% годовых. Также, согласно п. 3 ст. 395 Гражданского кодекса Российской Федерации, проценты за пользование чужими денежными средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок. Период пользования денежными средствами Ответчиком, уплаченными мною за выдачу кредита по кредитному N1030Х от 21 апреля 2007г., необходимо исчислять с 21.05.2007 г. по 13.11.2010г.- 1280 дней. Сумма процентов за просрочку платежа с 21.05.2007 г. по 13.11.2010 г. составляют: 5000 руб. (сумма долга)/ 360 (средняя величина для обозначения количества дней в году) *1290 (количество дней просрочки) х 7,75% (учетная ставка Банка России): = 1 349 рублей (сумма процентов за просрочку). Кроме того, применительно к пункту 51 постановления Пленума ВС РФ и постановления Пленума ВАС РФ №6/8 от 1.07.1996 «О некоторых вопросах, связанных с применением части первой Гражданского кодекса Российской Федерации» истец считает необходимым взыскать с ответчика проценты, начисленные на сумму основного долга в размере 5000 руб. по ставке рефинансирования 7,75 % годовых с 20.11.2010 по день фактической уплаты ответчиком основного долга. Действиями Ответчика мне был причинен моральный вред вследствие нарушения кредитором прав потребителя, предусмотренных законами и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, который подлежит компенсации причинителем вреда при наличии его вины согласно ст. 15 Закона РФ от 7 февраля 1992 г. N 2300-1 «О защите прав потребителей» который я оцениваю в размере 5 000 (пять тысяч) рублей. Не имея опыта в делах, связанных с законодательством «О защите прав потребителей», «О банках и банковской деятельности» и с юридическими вопросами, я был вынужден обратиться за квалифицированной юридической помощью, и понес при этом дополнительные расходы по оплате услуг своего представителя, в сумме 10000, 00 рублей. Также я понес расходы, в сумме 700 руб. на оплату услуг, по оформлению доверенности у нотариуса. На основании вышеизложенного и руководствуясь ст.ст. 11, 12,168, 180, 395,422, 819-821 Гражданского кодекса Российской Федерации, ст. 15, п.п. 1, 2 ст. 16 Закона РФ «О защите прав потребителей», п. 2 ч. 1 ст. 5, ст. 30 Федерального закона от 02.12.1990 N3951 «О банках и банковской деятельности», Постановлением Президиума Высшего Арбитражного Суда РФ от 02 марта 20010 г. N 7171 /09 и другими вышеуказанными нормативными актами, прошу суд: — признать недействительным условие пункта 2.1 кредитного договора N1030Х от 21 мая 2007г., согласно которому на Заемщика возложена обязанность оплаты комиссии за выдачу кредита; — применить последствия недействительности части сделки и взыскать в мою пользу денежные средства в сумме 5000 (пять тысяч) рублей; — взыскать с Ответчика в мою проценты за пользование чужими денежными средствами в сумме 1349 (одна тысяча двести сорок) рублей; — взыскать с Ответчика в мою пользу проценты, начисленные на сумму основного долга в размере 5000 (пять тысяч) руб. по учетной ставке банковского процента равной 7,75% годовых, с 20.11.2010 г. по день фактической уплаты ответчиком основного долга; — взыскать с Ответчика в мою пользу компенсацию причиненного морального вреда в сумме 5 000 (пять тысяч) рублей; — взыскать с Ответчика в мою пользу денежную сумму в счет компенсации расходов по оплате услуг представителя в размере 7 000 (семь тысяч) рублей; — взыскать с Ответчика в мою пользу денежную сумму в счет компенсации расходов по оплате услуг нотариуса по оформлению доверенности в размере 700 (семьсот) рублей. Важно! Не забыть приложить к исковому заявлению следующие документы: — Квитанция об уплате государственной пошлины; — Копия искового заявления; — Копия кредитного договора; — Копия сберкнижки свидетельствующие о получении кредита; — Копия заявления (претензия) кредитору о признании недействительным условия кредитного договора о взимании комиссии за выдачу кредита и применении последствий недействительности части сделки в виде возврата денежных средств; — Нотариальная заверенная доверенность на представителя; — Копия договора на оказание юридических услуг и квитанции об их оплате; — Копия Акт приема выполненных юридических услуг. Формула расчета суммы процентов в исковом заявлении: Сумма процентов за просрочку платежа = сумма долга/ количество дней в году х количество дней просрочки х ставка рефинансирования Центрального Банка России.