Финансовые санкции в России: их виды

реклама

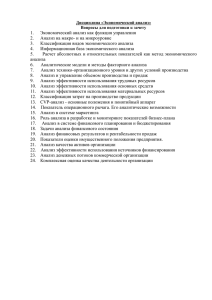

Финансовые санкции в России: их виды, классификация, правовая база применения, пути совершенствования механизма использования 2 Оглавление Введение ....................................................................................................................... 3 Глава 1. Финансовые санкции как форма государственного регулирования ....... 5 1.1 Экономическая и юридическая сущность финансово-правовой санкции .. 5 1.2 Правовые основы применения финансовых санкций ................................... 7 1.3 Классификации по различным признакам.................................................... 10 Глава 2. Механизм использования финансовых санкций в современной России ..................................................................................................................................... 16 2.1 Недостатки существующей практики применения финансовых санкций в РФ............................................................................................................................ 16 2.2 Пути совершенствования использования финансовых санкций................ 21 Заключение ................................................................................................................ 27 Список используемых источников .......................................................................... 29 Приложение 1. Меры принуждения (финансовые санкции), применяемые к нарушителям бюджетного законодательства ......................................................... 31 3 Введение Финансовый контроль представляет собой совокупность действий и операций, связанных с проверкой финансовых и связанных с ними вопросов деятельности субъектов хозяйствования и управления и применением специфических форм и методов его организации. Финансовый контроль является одним из функциональных элементов управления финансами. Посредством финансового контроля проверяется выполнение финансовых планов, организация финансово-хозяйственной деятельности. Соблюдение финансово-правовых норм обеспечивается возможностью государства применять меры принуждения за нарушение обязанностей, предусмотренных финансовым законодательством. Ответственность за финансовые правонарушения находит свое выражение в соответствующей части нормы права, называемой санкцией. Анализ действующих финансовых нормативных правовых актов позволяет сделать вывод, что ретроспективная финансовая ответственность невозможна без применения к виновному лицу финансовой санкции, так как финансовое законодательство не содержит института полного освобождения от ответственности по основаниям малозначительности содеянного, деятельного раскаяния либо снижения размера штрафа в зависимости от количества обстоятельств, смягчающих вину. Рассмотрение вопросов укрепления финансовой дисциплины и правопорядка приобретает особое значение в условиях становления и развития в Российской Федерации рыночной экономики. Новые подходы к федеративному устройству России, реформирование финансовой системы и формирование новой финансовой политики государства требуют целостности государственных и муниципальных денежных фондов и их рационального использования. В правовой литературе последних лет стало больше уделяться внимания вопросам юридической ответственности за финансовые правонарушения. Вместе с тем общая теория юридической ответственности по-прежнему противоречива и в ней до сих пор имеются спорные вопросы, требующие дальнейшего 4 исследования. В частности, нет еще единства во взглядах правоведов в определении самого понятия ответственности, на соотношение правовых санкций и юридической ответственности, на практический выбор видов и мер ответственности в современных условиях. Цель данной работы – изучить сущность финансовых санкций, их классификацию и описать меры по совершенствованию их использования в современной России. Для достижения поставленной цели в ходе работы будут решены следующие задачи: отражена экономическая и юридическая сущность финансовоправовой санкции; изучены правовые основы применения финансовых санкций; рассмотрена классификация финансовых санкций по различным признакам; выявлены недостатки существующей практики применения финансовых санкций; изучены пути совершенствования использования финансовых санкций. Структурно работы состоит из введения, двух глав, заключения, списка используемых источников и приложения. При подготовке к написанию работы изучены нормативно-правовые акты, учебные пособия, монографии и авторефераты диссертация, а также материалы периодических изданий. 5 Глава 1. Финансовые санкции как форма государственного регулирования 1.1 Экономическая и юридическая сущность финансово-правовой санкции Финансово-правовая санкция представляет элемент финансово-правовой нормы, предусматривающий неблагоприятные финансово-имущественные последствия неисполнения либо несоблюдения финансовых обязанностей, сформулированных в диспозициях финансово-правовых норм, и применяемый в особом процессуальном порядке1. Финансово-правовые санкции включены в общеправовую систему мер государственного принуждения, поэтому им свойственны все признаки юридических санкций. Согласно общей теории права санкцией признаются закрепленные в правовых нормах предписания о мерах принуждения за неисполнение обязанностей в целях защиты прав других лиц. Вместе с тем финансово-правовая санкция представляет собой форму реагирования государства на нарушение законодательства, регулирующего порядок аккумулирования, распределения и использования государственных и муниципальных денежных фондов и является внешним материальным выражением государственно-властного принуждения за совершение финансового проступка. Санкции в финансовом праве, тем самым, обладают рядом особенностей, обусловленных спецификой механизма правового регулирования отношений, складывающихся в процессе публичной финансовой деятельности. В финансовом праве применяются санкции, которые известны другим отраслям права и применимы для защиты имущественных интересов многих субъектов (штрафы и пени) , а также меры государственного воздействия, свойственные только финансово-правовой сфере (взыскание недоимки, блокировка расходов, изъятие бюджетных средств, приостановление операций по счетам в кредитных организациях) (см. Приложение 1). 1 Крохина Ю.А. Финансовое право России: Учебник. – М.: Норма, 2008. – С. 190 6 Установление финансово-правовых санкций в бюджетном законодательстве объясняется отсылочным характером норм БК РФ, устанавливающих составы бюджетных правонарушений. По замыслу законодателя в бюджетных правоотношениях меры ответственности и их размер должны содержаться в КоАП РФ. Однако такой подход разрывает охранительную финансовоправовую норму, делает ее применение невозможной в силу разного предназначения финансового и административного права. К тому же санкции за финансовые правонарушения установлены КоАП РФ только по отношению к трем составам, остальные остались без мер государственной защиты. Поэтому пробелы действующего законодательства восполняются законодателем при принятии ежегодного федерального закона о федеральном бюджете. Особенность финансово-правовых санкций проявляется в их предназначении в системе охранительных финансовых правоотношений. Поскольку финансовая ответственность выполняет правовосстановительную и карательную функции, то и финансово-правовые санкции нацелены прежде всего на восполнение финансовых потерь государства, принудительное выполнение обязанностей, устранение противоправных состояний. Наличие восстановительных санкций не исключает необходимость воздействия на правонарушителя с целью общей и частной превенции. Размеры финансовых санкций предусматриваются специальными статьями нормативных правовых актов отраслевого законодательства, устанавливаются и применяются, как правило, в виде денежных взысканий относительно лица, признанного виновным в совершении финансового правонарушения. Денежная форма финансовых санкций обусловлена характером финансовых обязанностей субъектов финансового права, которые также выражены в денежной форме: налогоплательщик обязан уплачивать налоги в денежной форме; распорядители бюджетных средств обязаны их использовать по целевому назначению; 7 предприятия обязаны совершать денежные расчеты между собой в безналичной форме, перечислять валютную выручку на счета в уполномоченных банках и т. д. Нарушение финансового законодательства неминуемо причиняет вред имущественным интересам государства, поэтому задача финансовых санкций состоит в максимальной нейтрализации денежных потерь казны, восстановлении нарушенных прав и наказании правонарушителя. Все финансовые санкции, несмотря на различные способы исчисления, имеют общую юридическую природу и характерную особенность, заключающуюся в смене права собственности посредством принудительного изъятия денежных средств у физического лица или организации в пользу государства. Тем не менее процессуальный порядок применения финансово-правовых санкций зависит от их вида. 1.2 Правовые основы применения финансовых санкций В целях управления государственными финансами, регулирования финансово-хозяйственной деятельности субъектов хозяйствования и доходов населения субъекты власти используют финансово-правовые акты, которые представляют собой результат право-творчества органов государственной власти и местного самоуправления по вопросам финансовой деятельности, входящим в их компетенцию, и содержат соответствующие правовые нормы по рассматриваемому вопросу. Используемые в ходе управления финансами финансово-правовые акты весьма многообразны и классифицируются по различным признакам. По юридической силе эти акты подразделяются на законы и подзаконные акты; по уровню власти – на правовые акты органов государственной власти и органов местного самоуправления; по степени регулирования сфер и звеньев финансовой системы – на финансово-правовые акты, которые применяются для управления финансовыми отношениями в каждой сфере финансовой системы (Конституция РФ, Бюджетный кодекс РФ, Налоговый кодекс РФ), и правовые акты, 8 регулирующие финансовые отношения в отдельной сфере или звене финансовой системы. Основным законом, закладывающим основы управления финансами в нашей стране, является Конституция РФ, в которой определяются федеративное государственное устройство, что обусловливает выделение в составе бюджетной и налоговой систем Российской Федерации трех самостоятельных уровней и влияет на принципы их построения. Кроме того, нормы, непосредственно регулирующие финансовые отношения, содержатся в ст. 8 Конституции РФ, закрепляющей принцип единства экономической системы Российской Федерации; в ст. 35 – право частной собственности; ст. 71–73 определяют предметы ведения Российской Федерации и ее субъектов, в том числе и в сфере финансовых отношений. В Конституции РФ устанавливаются правовые основы деятельности Президента РФ, органов законодательной (представительной) власти, органов исполнительной власти и местного самоуправления в бюджетном процессе. Нормы Бюджетного кодекса РФ регулируют финансовые отношения, возникающие в процессе функционирования бюджетной системы РФ, формирования доходов бюджетов всех ее уровней и бюджетов государственных внебюджетных фондов и расходования их средств, в ходе реализации межбюджетных отношения, осуществления бюджетного процесса на территории РФ и применения мер ответственности к нарушителям бюджетного законодательства РФ. Нормы Налогового кодекса РФ регулируют отношения по установлению, взиманию налогов и сборов на территории РФ, отношения в области налогового контроля и ответственности за совершение налоговых правонарушений. В сфере государственных и муниципальных финансов правовой основой управления финансовыми отношениями являются федеральные законы, законы субъектов РФ и нормативно-правовые акты (решения) представительных органов местного самоуправления, регулирующие бюджетные правоотношения соответственно на территории Российской Федерации, субъекта РФ или муници- 9 пального образования. Среди наиболее важных финансово-правовых актов в этой сфере следует отметить ежегодно принимаемые федеральные законы о федеральном бюджете и бюджетах государственных внебюджетных фондов на очередной финансовый год, Федеральный закон от 28.08.1995 № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», Федеральный закон от 25.09.1997 № 126-ФЗ «О финансовых основах местного самоуправления», Федеральный закон от 15.08.1996 № 115-ФЗ «О бюджетной классификации Российской Федерации», Федеральный закон от 15.12.01 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации», Федеральный закон от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и другие. Кроме финансового законодательства, важное место в системе правового регулирования финансовых отношений в сфере государственных и муниципальных финансов занимают указы Президента РФ, постановления Правительства РФ и ведомственные нормативно-правовые акты – приказы, письма и инструкции федеральных министерств, служб и агентств, органов исполнительной власти регионального уровня и органов местного самоуправления по финансово-бюджетным вопросам. Указы Президента РФ, как правило, содержат поручения органам государственной власти по разработке нормативных актов, определяют порядок их разработки или основные направления деятельности этих органов в сфере финансов (например, Указ Президента РФ от 20.05.2004 № 649 «Вопросы структуры федеральных органов исполнительной власти»). На основании постановлений Правительства РФ осуществляется правовое регулирование процесса управления государственными финансами со стороны высшего органа исполнительной власти в Российской Федерации, который в соответствии с Конституцией РФ обеспечивает проведение единой финансовой и налоговой политики. К примерам наиболее значимых из них в настоящее время относятся Постановление Правительства РФ от 20.05.98 № 463 «О программе пенсионной реформы в Российской Федерации», Постанов- 10 ление Правительства РФ от 15.08.2001 № 584 «О Программе развития бюджетного федерализма в Российской Федерации на период до 2005 года», Постановление Правительства РФ от 22.05.2004 № 249 «О мерах по повышению результативности бюджетных расходов». Ведомственные нормативные акты также играют важную роль в управлении государственными и муниципальными финансами, поскольку позволяют осуществлять государственное правовое регулирование финансовых отношений в различных отраслях экономики, между распорядителями и получателями бюджетных средств. При этом правовому регулированию подлежат все составляющие процесса управления финансами – прогнозирование и планирование источников формирования и направлений использования финансовых ресурсов на макроуровне, управление исполнением бюджетов и порядок проведения финансового контроля за деятельностью государственных исполнительных органов власти и органов местного самоуправления. К указанным нормативным актам относятся прежде всего приказы, письма и инструкции Министерства финансов РФ, Федеральной налоговой службы, органов Федерального казначейства, Центрального банка РФ, Счетной палаты РФ, органов управления государственными социальными внебюджетными фондами. (внесудебном) порядке, или в суд. 1.3 Классификации по различным признакам Санкции в зависимости от способов, какими они служат охране финансовых правоотношений, подразделяются на два вида: правовосстановительные санкции, реализация которых направлена на устранение вреда, причиненного противоправным деянием финансовым интересам государства; принудительное исполнение невыполненных финансовых обязанностей, а также на восстановление нарушенных имущественных прав государства; 11 карательные (штрафные) санкции, реализация которых направлена на предупреждение финансового правонарушения, а также на исправление и наказание нарушителей финансового законодательства. Так, санкции, предусмотренные ст. 116, 117, 118, 125, 126, 128, 129 НК РФ, носят карательный характер, остальные санкции, предусмотренные HК РФ, направлены на восполнение финансовых потерь государства. Компенсационный характер носит большинство мер воздействия, применяемых к нарушителям бюджетного законодательства. Штрафы за нарушения финансового законодательства взыскиваются только в судебном порядке и в законодательно установленной последовательности. Судебный порядок взыскания финансовых санкций является развитием принципа неприкосновенности собственности, закрепленного ч. 3 ст. 35 Конституции РФ, согласно которому никто не может быть лишен своего имущества иначе как по решению суда. В некоторых случаях финансовое законодательство предусматривает изменение порядка уплаты штрафа. Например, налоговые органы имеют право предоставить субъекту, виновному в нарушении налогового законодательства, рассрочку или отсрочку по уплате санкции. Нарушение финансового законодательства неминуемо причиняет вред имущественным интересам государства, поэтому задача финансовых санкций состоит в максимальной нейтрализации денежных потерь казны, восстановлении нарушенных прав и наказании правонарушителя. Следовательно, кроме санкций в виде штрафов финансово-правовой механизм охраняется и другими способами. В постановлении Конституционного Суда РФ от 17 декабря 1996 г. № 20-Π по делу о проверке конституционности п. 2 и 3 ч. 1 ст. 11 Закона РФ от 24 июня 1993 г. «О федеральных органах налоговой полиции» отмечено, что неуплата налога в срок должна быть компенсирована погашением задолженности по налоговому обязательству, полным возмещением ущерба, понесенного государством в результате несвоевременного внесения налога. 12 Поэтому к сумме собственно не внесенного в срок налога (недоимки) законодатель вправе добавить дополнительный платеж - пеню как компенсацию потерь государственной казны в результате недополучения налоговых сумм в срок в случае задержки уплаты налога. Бесспорный порядок взыскания этих платежей с налогоплательщика - юридического лица вытекает из обязательного и принудительного характера налога в силу закона. Иного рода меры, а именно: взыскание всей суммы сокрытого или заниженного дохода (прибыли), а также различного рода штрафов по существу выходят за рамки налогового обязательства как такового и являются наказанием за налоговое правонарушение. При взыскании недоимки и пени имеет место принудительное исполнение налогоплательщиком своей обязанности, существовавшей до нарушения финансового законодательства. Согласно ст. 11 ΗК РФ недоимка представляет собой сумму налога или сбора, не уплаченную в установленный налоговым законодательством срок, и носит компенсационный характер. Следовательно, принудительное изъятие сумм налогов и сборов является налоговой санкцией, обусловленной юридической природой налогового обязательства. В качестве мер государственно-властного воздействия на нарушителей финансового законодательства используется пеня. Прообразом пени, взыскиваемой за нарушения налогового законодательства, можно считать законную неустойку, применяемую в гражданско-правовых отношениях. Согласно п. 1 ст. 330 ГК РФ неустойка представляет денежную сумму, определенную законом или договором на случай неисполнения или ненадлежащего исполнения обязательства. Одной из разновидностей неустойки является пеня, которая может быть договорной и законной. Законная неустойка устанавливается законодательством и применяется независимо от соглашения сторон. Вместе с тем необходимо учитывать особенности финансово-правовой пени, начисляемой при нарушении публично-правовых обязанностей. Наибольшее распространение пеня как разновидность финансовоправовых санкций получила в налоговом праве. Согласно ст. 75 HК РФ пеней 13 признается денежная сумма, которую налогоплательщик, плательщик сборов или налоговый агент должны выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Пеня защищает налоговые правоотношения и применяется в случае нарушения налогоплательщиком своих обязанностей по уплате налогов или сборов в срок и в полном объеме. Государственное принуждение прослеживается в механизме взыскания пени, заключающемся в принудительном изъятии за счет денежных средств правонарушителя на счетах в банке или за счет иного имущества налогоплательщика. С организаций пени взыскиваются в бесспорном порядке, с физических лиц – по решению суда. Анализ финансового законодательства позволяет сделать вывод, что пеня является мерой юридической ответственности и содержит необходимые признаки последней, а именно: условия применения и механизм взыскания пени установлены законодательством; основанием применения пени выступает нарушение финансового законодательства; пеня является следствием совершения финансового правонарушения и связана с реализацией санкции финансово-правовой нормы; взыскание пени сопровождается государственно-властным принуждением; уплата начисленной пени означает добровольную реализацию финансово-правовой (налоговой) обязанности; взыскание пени означает причинение правонарушителю имущественного урона в денежной форме. Взыскание недоимки и пени носит ярко выраженный компенсационный характер, в качестве мер государственно-властного принуждения они имеют правовосстановительную природу и имущественную форму. Недоимка и пеня 14 направлены на исполнение финансовых обязанностей перед государством, в частности бесспорной обязанности налогоплательщика перечислить причитающиеся платежи в пользу казны. Восстановление нарушенных финансовых прав государства предполагает достижение полной эквивалентности, т. е. возвращение казне как потерпевшей стороне объема финансовых прав, утраченно-го в результате произошедшего факта финансового правонарушения. Финансовые санкции имеют общую юридическую природу, но вместе с тем и отличительные признаки. Основные различия между штрафом как представителем карательной санкции и недоимкой и пеней как правовосстановительными санкциями заключаются в следующем: основанием штрафной ответственности является совершение финансового правонарушения, правильная его квалификация, индивидуализация суммы денежного взыскания. Основанием правовосстановительной ответственности является наличие финансовых обязанностей перед государством и в случае необходимости – государственно-властное принуждение к их исполнению; штраф носит абсолютно или относительно определенный характер, имеет низшую и высшую границы, которые также могут быть изменены в зависимости от наличия смягчающих или отягчающих обстоятельств. Размеры недоимки и пени всегда абсолютно определенны и не изменяются в зависимости от наличия или отсутствия каких-либо индивидуальных обстоятельств, поскольку сумма ущерба, причиненного государственной казне финансовым правонарушением, может быть подсчитана достаточно точно; взыскание штрафа является результатом правоохранительной деятельности государственных органов, и правонарушитель не может сам подвергнуть себя финансовой ответственности. В отличие от штрафа уплатить недоимку или пени правонарушитель может самостоятельно, без вмешательства государственных органов. 15 Имеющиеся различия в основаниях, механизме применения и реализации правовосстановительных и карательных санкций не означают их взаимоисключения. Так, в п. 2 ст. 75 HК РФ говорится, что сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах; п. 4 ст. 101 HК РФ устанавливает, что на основании вынесенного решения о привлечении налогоплательщика к ответственности за совершение налогового правонарушения налогоплательщику направляется требование об уплате недоимки по налогу и пени. Субъект финансового права, привлекаемый к финансовой ответственности, вправе оспаривать взыскание санкций любого вида, участвовать в производстве по исследованию обстоятельств совершения правонарушения. Единую правовую природу финансовых санкций подчеркивает и БК РФ. Пункт 2 ст. 41 БК РФ относит пени и штрафы к налоговым доходам бюджетов. В российском финансовом праве санкции имеют еще один общий аспект, наличие которого существенно отличает финансово-правовую ответственность от иных ее видов. Все виды финансово-правовых санкций не поглощаются никакими другими: штрафы взыскиваются по принципу сложения, а недоимки и пени взыскиваются до полного (как минимум) возмещения причиненного государству ущерба. 16 Глава 2. Механизм использования финансовых санкций в современной России 2.1 Недостатки существующей практики применения финансовых санкций в РФ Анализ существующей практики применения финансовых санкций показывает, что назрела необходимость разработки новой правовой системы и института финансово-правовой ответственности, общие положения которого нашли бы отражение в Конституции Российской Федерации, федеральных законах и теоретических основах общеправовой ответственности. Особенно остро стоят вопросы отграничения финансово-правовой ответственности от иных видов юридической ответственности и дальнейшего укрепления ее самостоятельности в системе иных мер государственного принуждения. Основные проблемы, связанные с применением мер финансового принуждения, обусловлены несовершенством их правовой регламентации. Надлежащим образом не проработан правовой механизм привлечения к ответственности за финансовые правонарушения, не урегулирована сама система ответственности в сфере бюджетного, валютного, банковского законодательства, а также за нарушения правил ведения кассовых операций. В условиях рыночной экономики финансовая деятельность государства значительно усложняется: происходит увеличение объемов движения финансовых ресурсов и форм их использования, расширяется круг субъектов, использующих бюджетные средства, осуществляющих валютные операции и т.д. Анализируя происходящие в сфере экономики изменения, связанные с формированием рыночных отношений, можно сделать вывод о том, что наряду с определенными положительными результатами в обществе возникли и негативные процессы. Они во многом обусловлены ослаблением государственного управления, включая систему государственного финансового контроля, а также недостаточной нормативно-правовой базой, необходимой для формирования и 17 использования новых рыночных механизмов, в том числе финансов, кредита, налогов и т.п.2 Неразвитость рыночных отношений привела к тому, что неисполнение финансовых обязательств стало, скорее, правилом, нежели исключением. Организации не расплачиваются друг с другом, не платят налоги. Средства, выделенные из государственного бюджета, не доходят до своего адресата. Неплатежи превратились в развернутую индустрию для зарабатывания денег. Реальной угрозой экономической безопасности РФ стало масштабное нецелевое использование бюджетных денежных средств, незаконный вывоз капитала за рубеж и т.д. При этом слабым местом в законодательстве является недостаточная разработанность ответственности за правонарушения в сфере финансов. Нестабильность финансового законодательства, проблемы его применения, расширение круга субъектов финансовых правоотношений, рост количества финансовых правонарушений, которые наблюдаются в последние годы, свидетельствуют о наличии существенных проблем в финансово-правовой сфере. В этой связи любые исследования, особенно те, которые направлены на дальнейшее развитие и совершенствование финансового законодательства, в современных условиях приобретают важнейшее значение. Отсутствие комплексных, глубоких исследований в области ответственности за финансовые правонарушения, особенностей ее правового регулирования, обусловило актуальность выбранной темы. В условиях мирового финансового кризиса вопрос о финансово-правовых санкциях приобретает особую значимость и актуальность. Это обусловлено тем, что финансово-правовые санкции являются одним из способов обеспечения финансовой дисциплины, без которой невозможно четкое соблюдение установленных предписаний и порядка образования, распределения и использ Порядок применения финансовой ответственности в законодательстве должным образом не урегулирован, и это порождает на практике целый ряд во2 Грачева Е.Ю. Основные тенденции развития государственного финансового контроля в РФ // Правоведение. 2002. № 5. С.78. 18 просов. Первый касается правовой природы финансовой ответственности. Как известно, ответственность подразделяется на виды по предмету и методу регулирования. Финансовая ответственность выделена в законодательстве как самостоятельная и обладает рядом специфических особенностей, но по предмету и методу регулирования она является разновидностью административной. К вопросам применения финансовой ответственности можно отнести и вопросы, связанные с действием закона во времени. В соответствии со ст. 54 Конституции Российской Федерации закон, устанавливающий или отягчающий ответственность, обратной силы не имеет. Следовательно, при применении финансовой ответственности за нарушение налогового законодательства необходимо руководствоваться законодательным актом, определяющим основания ее применения на момент совершения правонарушения. Правда, может возникнуть вопрос об обратной силе закона. Установлено, что, если после совершения правонарушения ответственность за него устранена или смягчена, то применяется новый закон. Бесспорный порядок взыскания с налогоплательщиков - юридических лиц сумм штрафов и иных санкций всегда вызывал много вопросов. Во-первых, сомнительным было соответствие этого порядка статье 35 Конституции РФ, устанавливающей, что никто не может быть лишен своего имущества иначе как по решению суда. Кроме того, высказывалось мнение, что такой порядок даже не является объективной необходимостью. На сегодняшний день бесспорное взыскание сумм финансовых санкций без согласия налогоплательщика признано неконституционным, но проблемы, связанные с порядком применения мер финансовой ответственности, до конца так и не решены. Взыскание с юридических лиц в бесспорном порядке сумм недоимок по налогам и сумм финансовых санкций за налоговые нарушения было предусмотрено пунктом 1 статьи 13 Закона РФ от 27.12.91 г. № 2118-1 «Об основах налоговой системы в Российской Федерации» и пунктом 9 статьи 7 закона РСФСР от 21.03.91 г. № 943-1 «О государственной налоговой службе РСФСР». В соответствии с данными нормами бесспорное взыскание сумм недоимок и 19 финансовых санкций могло осуществляться государственными налоговыми инспекциями. Аналогичными правами были наделены и федеральные органы налоговой полиции. В законе РФ «О федеральных органах налоговой полиции»3 не указано, какие именно санкции и за какие правонарушения вправе применять налоговая полиция. Нормы этого закона носят отсылочный характер и устанавливают, что при исполнении служебных обязанностей органы налоговой полиции пользуются правами, предоставленными должностным лицам налоговых органов (п. 2 части первой ст. 11), и что они вправе проводить проверки налогоплательщиков и применять по результатам проверок соответствующие санкции (п. 3 части 1 ст. 11). В декабре 1996 г. Конституционный суд РФ рассмотрел дело о проверке конституционности пунктов 2 и 3 части первой статьи 11 закона РФ от 24.06.93 г. «О федеральных органах налоговой полиции» (постановление КС РФ от 17.12.96 г. № 20-п). По существу, проверке подлежали правовые нормы, дающие федеральным органам налоговой полиции право взыскивать недоимки по налогам и суммы финансовых санкций с юридических лиц в бесспорном порядке. Выводы, к которым пришел конституционный суд, известны всем налогоплательщикам. По мнению Конституционного суда, взыскание с юридических лиц в бесспорном порядке недоимок по налогам, а также пени за задержку уплаты налога не противоречит Конституции РФ. В отношении взыскания сумм штрафов и иных санкций, предусмотренных законодательством, было вынесено противоположное решение. Бесспорный порядок взыскания этих сумм в случае несогласия юридического лица с решением органа налоговой полиции Конституционный суд признал превышением конституционно допустимого ограничения права частной собственности. Вряд ли можно согласиться с тем, что дейФедеральный закон РФ № 5238-1 от 24 июня 1993 года «О федеральных органах налоговой полиции» (в ред. Указа Президента РФ от 24.12.1993 № 2288; Федеральных законов от 17.12.1995 № 200-ФЗ, от 07.11.2000 № 135-ФЗ, от 30.12.2001 № 196-ФЗ, от 30.06.2002 № 78-ФЗ, от 25.07.2002 № 116-ФЗ, от 31.12.2002 № 199-ФЗ, с изм., внесенными Постановлением Конституционного Суда РФ от 17.12.1996 № 20-П, Федеральным законом от 30.12.2001 № 194-ФЗ) 3 20 ствия одного органа не соответствуют Конституции РФ, а такие же действия другого соответствуют. Тем не менее точка в споре о том, ограничивает ли постановление конституционного суда права налоговых инспекций, была поставлена лишь в ноябре 1997 г. Определением от 6.11.97 г. № 111-о Конституционный суд отказал в принятии к рассмотрению дела о проверке конституционности положений статьи 13 закона РФ от 27.12.91 г. «Об основах налоговой системы в российской федерации», предусматривающих бесспорный порядок взыскания с налогоплательщиков - юридических лиц сумм штрафов и суммы сокрытого или заниженного дохода (прибыли). Отказ был обусловлен тем, что вопрос о соответствии Конституции РФ этих норм, а также норм статей 7 (пп. 8 и 9) и 8 закона РСФСР «О государственной налоговой службе РСФСР»4 уже был разрешен в Постановлении от 17.12.96 г. № 20- п5. В определении конституционный суд указал, что бесспорный порядок взыскания сумм финансовых санкций с юридических лиц без их согласия признан неконституционным вне зависимости от того, каким органом - налоговой полицией или налоговой инспекцией - принимается решение о производстве взыскания. Согласно статье 79 закона РФ от 21.07.94 г. № 1-фкз «О Конституционном суде Российской Федерации»6 акты или их отдельные положения, признанные неконституционными, утрачивают силу. Таким образом, на сегодняшний день налоговое законодательство вообще не регламентирует порядок применения финансовых санкций к юридическим лицам Закон РСФСР от 21.03.91 г. № 943-1 «О государственной налоговой службе РСФСР» Постановление от 17 декабря 1996 г. № 20-П «По делу о проверке конституционности пунктов 2 и 3 части первой статьи 11 Закона Российской Федерации от 24 июня 1993 г. «О Федеральных органах налоговой полиции» 6 Федеральный конституционный закон от 21 июля 1994 г. № 1-ФКЗ «О Конституционном Суде Российской Федерации» (с изменениями и дополнениями) 4 5 21 2.2 Пути совершенствования использования финансовых санкций Роль финансового контроля в создании адекватной современным экономическим условиям системы управления финансами трудно переоценить. В связи с этим большое значение приобретает необходимость совершенствования финансового контроля с целью повышения его действенности и эффективности, т.е. увеличения адекватности достигнутых в процессе осуществления контроля положительных результатов намеченным целям с одновременным учетом произведенных затрат (времени, материальных и денежных средств, трудовых ресурсов и т.д.). Совершенствование финансового контроля в РФ должно осуществляться по следующим основным направлениям. Создание методологических основ финансового контроля в РФ как важнейшей составляющей общенационального контроля позволит всем субъектам контроля и субъектам хозяйствования получить четкие ориентиры в процессе определения и реализации своих задач, функций, полномочий, а также определить цели, задачи, принципы, этические нормы финансового контроля и т.п. Следует также законодательно определить: виды финансового контроля, субъекты и объекты финансового контроля, разделить сферы внешнего и внутреннего финансового контроля. Отсутствие общих подходов к классификации финансового контроля, единой терминологии в части определения таких ключевых понятий, как вид, форма, методы контроля, создает трудности в разработке и применении нормативно-правовых актов (методических документов контролирующих органов и т.п.), способствует возникновению ряда спорных ситуаций, например, в отношении мер ответственности за финансовые нарушения. Необходимо также завершить разработку единой кодифицированной системы стандартов финансового контроля, используя опыт Счетной палаты РФ. В вопросах совершенствования финансового контроля большая роль принадлежит различным профессиональным ассоциациям, объединениям органов финансового контроля, деятельность которых позволит решать, как отдельные 22 вопросы осуществления того или иного вида финансового контроля в РФ, так и ключевые вопросы методологии финансового контроля. Ключевым направлением совершенствования государственного финансового контроля как важнейшей составляющей финансового контроля в РФ и повышения его эффективности является принятие единой концепции государственного финансового контроля в РФ, которая должна установить единые методологические и правовые основы осуществления государственного финансового контроля в РФ, определить систему органов, осуществляющих контроль, а также механизм их взаимодействия. В рамках этих вопросов необходима разработка научно-методических основ оценки эффективности деятельности органов государственного финансового контроля и их сотрудников. В современных условиях отсутствует механизм взаимодействия органов государственного финансового контроля и законодательной (представительной) и исполнительной власти, разработка которого является ключевым вопросом организации государственного финансового контроля в РФ. Важным вопросом является также определение органа, обладающего статусом высшего контрольного органа. Кроме того, необходимо четко определить статус органов государственного финансового контроля по отношению к органам аудиторского контроля, законодательно закрепив их приоритет в вопросах методологии финансового контроля. До сих пор не решен вопрос о необходимости разработки основополагающих правовых актов, таких как Федеральный закон о государственном финансовом контроле в РФ, о статусе контрольно-счетных органов. В целях повышения эффективности расходования государственных средств перспективным направлением совершенствования контроля является переход к аудиту эффективности государственных расходов, который представляет собой направление деятельности контрольных органов, предполагающее анализ результативности и экономности использования государственных средств, оценку возможных резервов их роста и обоснованности расходования. В настоящее время отсутствует единая методика проведения аудита эффективности государственных расходов, не определены критерии и показатели эффек- 23 тивности использования государственных средств. Требует завершения работа по конкретизации и законодательному закреплению критериев неэффективного использования бюджетных средств, распоряжения государственной собственностью, а также ответственность за их неэффективное использование. Значительную долю в общем объеме финансовых нарушений, выявляемых в ходе осуществления финансового контроля, является нецелевое использование бюджетных средств. При этом недостаточно четко определены основания, по которым использование бюджетных средств может трактоваться как нецелевое, а также отсутствуют правовые механизмы, которые должны быть направлены на усиление мер ответственности за нецелевое и неэффективное расходование государственных средств. Важной проблемой осуществления контроля является низкий процент возврата бюджетных средств по результатам проведенных ревизий и проверок. В связи с этим необходимо принять комплекс мер: по повышению уровня результативности контрольных мероприятий, направленных на уточнение ответственности государственных должностных лиц за нарушение требований закона об исполнении бюджетов и внебюджетных фондов и о распоряжении государственной собственностью; по повышению ответственности должностных лиц за неисполнение предписаний контрольных органов; по установлению правовых норм, закрепляющих механизм возврата бюджетных средств и ответственности должностных лиц за предоставление необеспеченных бюджетных кредитов и ссуд и т.п.. Для повышения эффективности проведения ревизий финансово-хозяйственной деятельности как одного из основных методов финансового контроля необходимо в законодательном порядке закрепить основы проведения ревизии, определив цель и задачи ревизии, порядок ее проведения; состав органов, имеющих Право на проведение ревизии, их права и обязанности; определить права и обязанности ревизуемых организаций и т.п.. Использование новых информационных технологий должно стать фактором повышения совершенствования эффективности государственного финансового контроля. Информатизация деятельности органов государственной вла- 24 сти и государственного финансового контроля на основе передовых технологий открывает перспективы повышения эффективности использования государственных ресурсов. С появлением новых информационных технологий станет возможным в полной мере обеспечить открытость бюджетов всех уровней, возможность в реальном масштабе времени контролировать расходы и доходы каждого получателя бюджетных средств. Наличие оперативной информации о финансово-хозяйственной деятельности всех участников бюджетного процесса будет способствовать предупреждению нарушений финансово-хозяйственной деятельности. Для формирования единого информационного пространства необходима информационная совместимость результатов деятельности контрольных органов, автоматизация учета контрольных мероприятий и обеспечение обмена соответствующей информацией между контрольными органами и т.п. Государство для увеличения надзора над организациями приняла некоторые меры усовершенствования по правилу взимания санкций. Во-первых, налоговую ответственность за совершение какого-либо налогового преступления или нарушения должны нести не только руководители, бухгалтера фирмы, но и так же «мелкая сошка», которая принимала участие в данном налоговом правонарушении. Во-вторых, правительство ввело закон о том, чтобы Высший Арбитражный суд не рассматривал налоговые правонарушения, с взиманием финансовых санкций в сумме менее 50000 рублей. Кроме этого, Приказом Росфиннадзора от 13 августа 2007 г. № 957 полномочия территориальных подразделений этого ведомства расширены. В частности, они получили права администраторов доходов в части принятия решения о возврате плательщикам излишне уплаченных сумм. При выявлении нарушений они могут виновных оштрафовать. Cо 2 сентября 2010 года в соответствии Федеральным законом Российской Федерации от 27.07.2010 №229-ФЗ «О внесении изменений в часть Приказ Росфиннадзора от 13 Августа 2007 г. № 95 «О внесении изменений и дополнений в Приказ Федеральной службы финансово-бюджетного надзора от 22 декабря 2006 г. № 173» 7 25 первую и часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования» начали действовать некоторые новые размеры штрафных санкций. Организация или предприниматель пропустили сроки подачи в налоговую инспекцию заявления о постановке на учет. 10000 руб. ст. 116 НК РФ. Организация или предприниматель ведет деятельность, не встав на учет в ИФНС. 10 процентов от доходов, полученных в результате незаконной деятельности, но не менее 40000 руб. ст. 116 НК РФ. Налогоплательщик не представил в налоговый орган в установленный срок налоговую декларацию. 5 процентов от неуплаченной суммы за каждый полный или неполный месяц, но не более 30 процентов от названной суммы и не менее 1000 руб. ст. 119 НК РФ. Представление налогоплательщиком, в соответствии со ст. 80 НК РФ обязанным отчитываться в электронном виде по ТКС, налоговой декларации на бумажном носителе. 200 руб. за каждую декларацию. ст. 119.1 НК РФ. Непредставление в налоговый орган в установленный срок других документов. 200 руб. за каждый документ. ст. 126 НК РФ. Отказ (уклонение) представить в налоговый орган по запросу документы со сведениями о налогоплательщике или представление таких документов с заведомо недостоверными сведениями. 10000 руб. ст. 126 НК РФ. Грубое нарушение правил учета доходов и (или) расходов, а также объектов налогообложения: - в течение одного налогового периода (без занижения налоговой базы); - в течение более одного налогового периода (без занижения налоговой базы); - если грубое нарушение привело к занижению налоговой базы. 26 Налоговый агент своевременно не удержал налог (удержал не весь) или в установленный срок не перечислил в бюджет (перечислил не полностью). 20 процентов от неперечисленной суммы ст. 123 НК РФ Нарушение порядка владения, пользования и (или) распоряжения имуществом, на которое был наложен арест. 30000 руб. ст. 125 НК РФ Нарушение установленного порядка эксплуатации имущества, переданного налоговому органу в залог в качестве обеспечительной меры. 30000 руб. ст. 125 НК РФ Непредставление или несвоевременное представление по запросу налогового органа сведений, если при этом нет признаков налогового правонарушения, предусмотренного ст. 126 НК РФ: - впервые в течение календарного года - 5000 руб. - повторно в течение календарного года - 20000 руб. (ст. 129.1 НК РФ) 27 Заключение В финансовой политике Российской Федерации все в большей степени находят отражение изменения, происходящие в экономике и общественной жизни. Реформирование экономических отношений посредством ликвидации монополии государственной собственности, развития предпринимательства, открытость экономики, внедрение других элементов рыночной экономики породило новые проблемы, относящиеся к разным сферам и уровням управления, в первую очередь к управлению финансовыми ресурсами, состояние которых отражает результативность рыночных отношений в стране. Начавшийся в Российской Федерации процесс исполнения бюджета по принципу результативности бюджетных расходов требует создания адекватных механизмов государственного финансового контроля, позволяющих выявлять конкретные достижения запланированных социально-экономических результатов. Как показывают результаты финансовых проверок, в бюджетнофинансовой системе имеются серьезные проблемы. Выявленный ущерб государства от злоупотреблений в финансовой сфере составляет сотни миллиардов рублей. Распространены такие характерные нарушения, как нецелевое, незаконное, неэффективное использование государственных финансовых ресурсов. Принимая во внимание масштабы движения финансовых ресурсов, усложнение характера финансовых отношений, важным становится не столько количество выявленных нарушений, сколько повышение эффективности использования государственных финансовых ресурсов, повышение отдачи от использования бюджетных средств. Главным в каждом контрольном мероприятии должна быть оценка эффективности использования финансовых ресурсов с конструктивными рекомендациями по улучшению работы проверяемых объектов. Возрастающая роль финансового контроля подтверждается тем, что в новых условиях хозяйствования важнейшей задачей становится объективная оценка процесса формирования, сохранности и эффективного целевого исполь- 28 зования государственных финансовых ресурсов. Финансовые результаты, носящие целевой характер, стали рассматриваться в качестве альтернативного варианта замещения затратной базы расходования ресурсов. На различных этапах социально-экономического развития страны возникают проблемы, ставящие перед органами финансового контроля новые задачи. В настоящее время методы проведения контрольных мероприятий, их виды и технологии (проверки и ревизии и т.д.) приспосабливаются к новым условиям хозяйствования и управления. Достаточно отработаны и определены задачи контрольных финансовых органов, законодательно закрепленные законами и регламентами. По мере перестройки финансовой системы применительно к рыночным условиям совершенствуются и методы финансового контроля. Финансовый контроль в Российской Федерации включает государственный финансовый контроль, общественный контроль и внутриведомственный контроль. Создается принципиально новая организационно-правовая структура финансового контроля в лице региональных контрольно-счетных палат. В новых условиях открытости экономики, финансовый контроль характеризуется усилением демократических начал, интеграцией, возрастанием прозрачности финансовых отношений. Применительно к таким условиям финансовый контроль совершенствуется на основе принципов объективности, гласности, научности и профессионализма. 29 Список используемых источников Законодательно-правовые акты 1. Бюджетный кодекс РФ 20.02.11. – М.:Кнорус, 2011 2. Закон РСФСР от 21.03.91 г. № 943-1 «О государственной налоговой службе РСФСР» 3. Кодекс Российской Федерации об административных правонарушениях / Под ред. Касьяновой Г.Ю. – М.: АБАК, 2010 4. Налоговый кодекс РФ.Части 1-2. По состоянию на 10.04.11. – М.: Проспект, 2011 5. Федеральный закон РФ от 27.12.91 г. № 2118-1 «Об основах налоговой системы в Российской Федерации» 6. Федеральный конституционный закон от 21 июля 1994 г. № 1-ФКЗ «О Конституционном Суде Российской Федерации» (с изменениями и дополнениями) Учебная литература 7. Арсланбекова А. З. Финансово-правовые санкции в системе мер юридической ответственности: Автореф. дис... докт. юрид. наук. Саратов, 2009 8. Арсланбекова А.З. Финансово-правовые санкции в системе мер юридической ответственности: Монография. Москва: Информ. внедрен. центр «Маркетинг», 2008 9. Будников Д. Б. Проблемы привлечения к налоговой ответственности в России и пути ее совершенствования. Автореф. дис... канд. юрид. наук. Санкт-Петербург, 2006 10.Будников Д.Б. Правовая ответственность, санкции и меры защиты // Государство и экономическая безопасность России: Сборник научных трудов / Редкол.: проф. В.М. Чибинев (отв. ред.) и др. – М.: Издательская группа «Юрист», 2005 30 11.Грачева Е.Ю., Ивлиева М.Ф., Соколова Э.Д. Налоговое право: Учебник. – М.: Юристъ, 2005 12.Финансовое право России: альбом схем / Под ред. Козырина А.Н. - М.: ЦППИ, 2007 13.Крохина Ю.А. Финансовое право России: Учебник. – М.: Норма, 2008 14.Шевчук В.А., Шевчук Д.А. Финансы и кредит. – М.: РИОР, 2006 15.Сердюкова Н.В. Финансово-правовая ответственность по российскому законодательству: становление и развитие: Автореф. дис... канд. юрид. наук. Тюмень, 2003. Периодическая литература 16.Гудков Ф.А. Упрощенный порядок взыскания налоговых санкций. Перспективы и предложения // Финансовые и бухгалтерские консультации. – 2005. - № 11. – С. 3-8 17.Мусаткина А.А. Поощрительные финансово-правовые санкции // Современное право. – 2005. - № 5. – С. 65-68 Приложение 1. Меры принуждения (финансовые санкции), применяемые к нарушителям бюджетного законодательства Меры принуждения (финансовые санкции), применяемые к нарушителям бюджетного законодательства Предупреждение о ненадлежащем исполнении бюджетного процесса Блокировка расходов Изъятие бюджетных средств Приостановление операций по счетам в кредитных организациях Приостановление операций по лицевым счетам, открытым в Федеральном казначействе Начисление пени Иные меры, предусмотренные Бюджетным кодексом РФ и федеральными законами